Ciudadano

Diputado Juan de Dios Castro Lozano

Presidente de la Cámara de Diputados del Honorable

Congreso de la Unión.

Presente.

El Ejecutivo Federal, en ejercicio de la facultad que le confiere el artículo 71, fracción I, y en cumplimiento del artículo 74, fracción IV, ambos de la Constitución Política de los Estados Unidos Mexicanos, así como del artículo 7o. de la Ley de Planeación, por su digno conducto, someto a la consideración del Honorable Congreso de la Unión la Iniciativa de Ley de Ingresos de la Federación para el ejercicio fiscal de 2004.

Para tales efectos, se expresan a continuación los motivos que sustentan esta Iniciativa de Ley, en los rubros siguientes:

Durante los primeros meses de 2003, la incertidumbre asociada a las posibles consecuencias de un inminente conflicto armado en Medio Oriente redujo las expectativas de crecimiento en la Unión Americana. Ello, desalentó el gasto en inversión del sector privado en México y afectó la generación de empleos ante la expectativa de una menor demanda de los productos de exportación. Sin embargo, esta situación fue parcialmente compensada por el dinamismo que prevaleció en las actividades económicas relacionadas con el mercado interno.

La confianza y el optimismo de los agentes económicos sobre la situación de la economía estadounidense mejoraron ante la rápida resolución de la crisis geopolítica. Lo que sumado a la instrumentación de una política monetaria expansiva, al incremento sustancial del gasto militar y a las reducciones de impuestos tuvieron un impacto importante sobre el crecimiento económico de ese país.

El proceso de expansión estadounidense no se tradujo de forma inmediata en un mayor ritmo de crecimiento de la economía mexicana. Esto debido a que la expansión de la demanda agregada en los Estados Unidos no se dirigió hacia las manufacturas, sector que tiene los vínculos más estrechos con nuestra economía. Ello propició que la tasa de crecimiento del Producto Interno Bruto (PIB) para 2003 esperada por el Gobierno Federal pasó de 3.0 a 1.5 por ciento. No obstante, los indicadores macroeconómicos más oportunos advierten una mejoría marginal con respecto al desempeño observado en los meses previos.

Es importante señalar, que la coordinación y disciplina de las políticas fiscal y monetaria permitieron continuar con la reducción de la inflación y de las tasas de interés. Ello logró preservar el poder adquisitivo de los salarios que, junto con la expansión del crédito bancario y no bancario influyó favorablemente sobre el crecimiento del consumo de las familias.

La inversión pública también apoyó el crecimiento de la demanda agregada, como resultado de una política económica orientada a propiciar una recuperación del mercado interno que, simultáneamente, fuera congruente con la estabilidad financiera.

Las finanzas públicas se vieron favorecidas por los elevados precios internacionales de los hidrocarburos, los cuales se situaron muy por encima del supuesto contemplado al elaborar el presupuesto y también fueron superiores al promedio de los últimos 10 años. Para el cierre del año, se espera que el precio promedio sea de aproximadamente 24.2 dólares por barril. Sin embargo, la probabilidad de que el precio internacional del petróleo se mantenga en 2004 muy por arriba de su nivel histórico es reducida.

El próximo año la economía mexicana deberá superar varios retos. En el ámbito nacional, el principal reto será propiciar una recuperación significativa del crecimiento económico y del empleo formal. En la esfera internacional, se deberán establecer las bases para recuperar la competitividad de la industria nacional.

En lo que se refiere a las finanzas públicas se esperan presiones importantes. Por un lado, las tendencias y comportamiento reciente de los mercados internacionales de hidrocarburos hacen anticipar una caída significativa de los ingresos petroleros para el próximo año. También, durante 2004, las finanzas públicas deberán enfrentar otras presiones por el lado del gasto. En un contexto de vulnerabilidad fiscal, la mayor contribución que puede realizar el gobierno para fortalecer el dinamismo de la economía, es continuar con los esfuerzos hacia la reducción del déficit público, incrementar la eficiencia del sistema tributario y reasignar el gasto hacia los rubros prioritarios.

Las consideraciones anteriores han motivado que la política económica en 2004 esté diseñada a partir de dos directrices fundamentales. La primera, está orientada a generar los consensos necesarios para avanzar en el proceso de reforma estructural. La segunda, pretende consolidar la estabilidad macroeconómica, manteniendo sanas las finanzas públicas, incentivar la reactivación del gasto privado en inversión y continuar reduciendo los costos operativos de las empresas.

Con relación a la primera directriz debemos señalar que la coyuntura por la que atraviesa la economía nacional, hace imperativo lograr los consensos necesarios para aprobar las reformas estructurales, entre las que destacan la fiscal, la eléctrica, la laboral y la del sistema de pensiones de los trabajadores del Estado.

La segunda directriz de la política económica de 2004 estará orientada fundamentalmente a propiciar un entorno macroeconómico que incentive y brinde certidumbre a las decisiones de inversión de los agentes privados. En este sentido, es imprescindible la prudencia y disciplina fiscales que contribuyen al abatimiento de la inflación, reducen las presiones en los mercados de crédito evitando que se eleve el costo del dinero y otorgan certidumbre a las proyecciones sobre la rentabilidad de las inversiones. Dada la necesidad de mantener una política de finanzas públicas sanas se propone que, para el ejercicio fiscal de 2004, la meta del déficit público sea de 0.3 por ciento del PIB.

La estrategia fiscal que se adoptará durante el próximo año privilegiará la inversión en capital humano y en infraestructura, lo cual coadyuvará a superar exitosamente los retos que enfrenta la economía nacional. Sin embargo, los alcances de la política fiscal para promover la reactivación de la economía, ya sea mediante un rediseño de las estructuras tributarias que incentive la inversión o mediante la expansión del gasto de inversión, se ven limitadas por la vulnerabilidad de las finanzas públicas ante un bajo nivel de las ingresos públicos respecto al tamaño de la economía y su gran dependencia de los ingresos derivados de la actividad petrolera.

Por último, se estima que durante 2004, el PIB crecerá en 3.1 por ciento. El déficit de la cuenta corriente de la balanza de pagos será equivalente al 2.7 por ciento del PIB, que será financiado en su mayor parte mediante inversión extranjera directa. Asimismo, se privilegiará la reactivación de la inversión pública y privada con el objeto de lograr que la inversión total se expanda a un ritmo anual de 4.0 por ciento.

II. CRÉDITO PÚBLICO

La política de crédito público que se somete a la consideración del H. Congreso de la Unión para el año 2004, tiene la finalidad de captar los recursos necesarios para hacer frente a las obligaciones de deuda vigente y al financiamiento del déficit público, contribuir a mantener un marco de estabilidad y de fortaleza en las finanzas públicas, y promover el desarrollo de los mercados financieros nacionales. Así, las acciones en materia de deuda pública serán congruentes con el marco macroeconómico, con las metas fiscales planteadas por el Ejecutivo Federal para el ejercicio fiscal de 2004 y con los objetivos de mediano plazo establecidos en el Programa Nacional de Financiamiento del Desarrollo 2002-2006.

Los indicadores más recientes apuntan a que el ejercicio fiscal de 2004 se desenvolverá en un entorno económico global incierto, caracterizado por un ligero repunte en las principales tasas de interés de referencia a nivel internacional respecto a lo observado en 2003. Dicho repunte obedece principalmente a lo siguiente:

La deuda pública externa como porcentaje del PIB registra los menores niveles de los últimos treinta años. Ello ha sido posible gracias a la estricta disciplina fiscal seguida por la presente Administración y a la política de crédito público aprobada por el H. Congreso de la Unión durante los últimos tres años, la cual no ha requerido de endeudamiento externo neto.

La menor importancia relativa que tiene la deuda externa de México es consecuente con la tendencia que se ha observado a nivel internacional. En general, a medida que un país se desarrolla tiende a aumentar la cantidad de ahorro que capta el sistema financiero, lo que permite que gobierno y particulares satisfagan en mayor medida sus requerimientos de crédito en el mercado interno. En el caso de México, la mayor capacidad del Gobierno para acceder a los mercados domésticos de deuda se deriva, en parte, de las reformas financieras aprobadas por el H. Congreso de la Unión durante los últimos tres años y de la reforma a la seguridad social, que entró en vigor en 1997 y que ha redundado en un significativo crecimiento de los recursos de los fondos de pensiones.

De acuerdo a las consideraciones anteriores, y tomando en cuenta las posibilidades de financiamiento interno, así como la volatilidad de los recursos externos y su costo, se considera conveniente aprovechar la coyuntura para acelerar el cambio en la mezcla entre la deuda interna y externa del país, con el propósito de reducir cada vez más su vulnerabilidad a perturbaciones del exterior.

Por ello, el paquete económico propuesto por el Ejecutivo Federal para el próximo año hace posible que por primera vez en la historia económica reciente de México, se plantee a esa Soberanía un menor endeudamiento externo neto por un monto de 500 millones de dólares. Esta medida permitirá continuar fortaleciendo la estructura fiscal y la solvencia del país.

Como consecuencia de lo anterior, el programa económico prevé que los recursos necesarios para financiar tanto el déficit del Gobierno Federal proyectado para el próximo año como la reducción neta del endeudamiento externo, serán cubiertos en su totalidad a través de fuentes internas.

Así, en la Iniciativa de Ley que se somete a la consideración de esa Soberanía, se solicita un monto de endeudamiento interno neto para el Gobierno Federal por 84 mil 300 millones de pesos. El monto solicitado es congruente con las metas fiscales delineadas en el Proyecto de Presupuesto de Egresos de la Federación para el Ejercicio Fiscal 2004, en el cual se establece un balance deficitario del sector público presupuestario por 24 mil 093.1 millones de pesos. Éste resulta de un déficit del Gobierno Federal de 70 mil millones de pesos, y un superávit de los organismos y empresas del sector público de 45 mil 906.9 millones de pesos.

Cabe destacar que el monto de endeudamiento interno neto requerido para el Gobierno Federal es mayor a su déficit presupuestario por los siguientes factores: i) por las características propias de ciertos valores gubernamentales (Bondes y Udibonos), el flujo de efectivo que se obtiene de su colocación resulta generalmente menor a su valor nominal, que corresponde a su valor de registro, lo que implica que para obtener el flujo necesario para financiar el déficit se requiere la emisión de deuda por un monto superior; ii) la magnitud de las operaciones necesarias para obtener el monto de endeudamiento propuesto requiere contar con un margen de maniobra, el cual se solicita en una proporción equivalente al autorizado para el ejercicio fiscal de 2003, y iii) las operaciones de desendeudamiento externo neto programadas para el año de 2004 serán financiadas a través de operaciones en el mercado interno de deuda.

En la obtención del financiamiento interno solicitado, el Gobierno Federal seguirá los lineamientos generales establecidos en el Programa Nacional de Financiamiento del Desarrollo 2002-2006. En particular, se buscará aprovechar el dinamismo esperado en la demanda de títulos gubernamentales por parte de inversionistas institucionales, originado, principalmente, por los cuantiosos flujos de ahorro financiero asociado al sistema de ahorro para el retiro, para así continuar con las acciones tendientes a consolidar y extender la curva de rendimiento de títulos gubernamentales en el mercado nacional. De esta forma, al establecer elementos de referencia para las transacciones de deuda privada, la política de crédito público continuará siendo no sólo un mecanismo de captación sino un instrumento promotor del desarrollo del mercado financiero nacional.

Es pertinente subrayar que la meta planteada de captación interna no tendrá efectos adversos sobre la disponibilidad de recursos financieros para los sectores privado y social durante el próximo año. Ello en virtud de que, por una parte, el monto solicitado es significativamente inferior al del ejercicio fiscal de 2003 y, por otra, el ahorro financiero que se estima se generará el próximo año se verá beneficiado por un escenario económico más vigoroso.

Por lo que se refiere al manejo de la deuda externa, las acciones estarán encaminadas a lograr que el monto de desendeudamiento externo neto planteado en este paquete económico se alcance mediante operaciones de manejo y administración de pasivos que permitan mejorar la composición y los términos de la estructura de la deuda externa del sector público. Finalmente, se continuarán aprovechando los términos y condiciones favorables de los financiamientos de los Organismos Financieros Internacionales, tales como el Banco Mundial y el Banco Interamericano de Desarrollo.

Al igual que en años previos, en esta Iniciativa de Ley se solicita que el Instituto para la Protección al Ahorro Bancario cuente con la autorización para realizar operaciones de refinanciamiento. Lo anterior, a fin de que dicho Instituto esté en posibilidades de continuar mejorando gradualmente el perfil de vencimientos de su deuda con lo cual se logra, simultáneamente, reducir de manera importante las presiones en el Presupuesto de Egresos de la Federación para el Ejercicio Fiscal 2004, en virtud de lo establecido en la Ley de Protección al Ahorro Bancario, y cumplir con las obligaciones del citado Instituto vinculadas a los programas de saneamiento.

Asimismo, en la presente Iniciativa de Ley se solicita, en los mismos términos autorizados por esa Soberanía para el ejercicio fiscal de 2003, que Financiera Nacional Azucarera, Sociedad Nacional de Crédito, en liquidación, cuente con la autorización para canjear o refinanciar sus obligaciones financieras en el mercado interno, a fin de hacer frente a sus obligaciones de pago y, en general, para mejorar los términos y condiciones de sus obligaciones financieras, contando para ello con el respaldo del Gobierno Federal. Dicha autorización resulta indispensable para adecuar de la mejor manera el flujo esperado por la recuperación de sus activos con el vencimiento de sus obligaciones, lo que evita incorporar presiones innecesarias en el Proyecto de Presupuesto de Egresos de la Federación para el Ejercicio Fiscal 2004.

Finalmente, a propuesta del Gobierno del Distrito Federal, se solicita un techo de endeudamiento neto para el año 2004 de 2 mil 500 millones de pesos, el cual permitirá el financiamiento del Presupuesto de Egresos del Distrito Federal para ese ejercicio fiscal.

III. OTRAS MEDIDAS

Como en años anteriores, se propone establecer en la Ley de Ingresos de la Federación para el ejercicio fiscal de 2004 la tasa de recargos aplicable a los casos de prórroga para el pago de créditos fiscales, estableciendo una fórmula que permite reducir la tasa en comento de acuerdo a la variación que experimente la tasa de interés interbancaria de equilibrio.

En la Iniciativa se concentran y conservan las disposiciones relativas al destino de los ingresos que obtengan las dependencias de la Administración Pública Federal por concepto de productos y aprovechamientos, estableciéndose que los mismos se destinarán a las dependencias que los generen, hasta por el tope que se le hubiera autorizado.

De igual forma, se estima importante destacar que derivado de que la inflación, en el ejercicio fiscal pasado y el vigente, ha disminuido considerablemente, resulta viable que la actualización de montos de los productos y aprovechamientos se realice de manera anual.

Es importante destacar que, en atención a la observación realizada por la Auditoría Superior de la Federación en el sentido de que dentro de la Ley de Ingresos del Federación no se establece sanción para el caso de que las dependencias y entidades de la Administración Pública no enteren a la Tesorería de la Federación el monto de los productos cobrados dentro de los plazos que correspondan, se consideró conveniente establecer para el caso de mora, la actualización y recargos correspondientes.

Asimismo, se propone continuar con el tratamiento para el caso de ingresos que obtengan las dependencias de la Administración Pública Federal, los Poderes Legislativo y Judicial de la Federación, así como los Tribunales Administrativos, el Instituto Federal Electoral y la Comisión Nacional de los Derechos Humanos por concepto de productos y aprovechamientos, mediante el cual se les permite el descuento de los gastos indispensables que hayan efectuado y que sean necesarios para la generación de los ingresos por concepto de productos y aprovechamientos.

Por otra parte, a efecto de avanzar en la depuración de créditos, se propone establecer por un año más la condonación de los créditos derivados de contribuciones o aprovechamientos, cuyo cobro tenga encomendado el Servicio de Administración Tributaria, cuando el importe del crédito al 31 de diciembre de 2003, sea inferior o igual, al equivalente en moneda nacional a 2,500 unidades de inversión.

De igual manera que en años anteriores, se propone establecer en la Ley que se somete a la consideración de esa H. Cámara de Diputados, los estímulos fiscales aplicables para el ejercicio fiscal de 2004.

En ese sentido, se propone continuar, entre otros, con los siguientes estímulos fiscales en materia de impuesto al activo:

Con el objeto de continuar apoyando a las empresas que realizan inversiones en investigación y desarrollo de tecnología en beneficio de nuestro país, se propone continuar con el estímulo consistente en aplicar un crédito fiscal por los gastos e inversiones adicionales en investigación y desarrollo de tecnología que se realicen en el ejercicio, permitiendo con su mecánica que los proyectos de mayor prioridad para el país sean los que obtengan este beneficio.

En el pasado reciente, el agave utilizado para la elaboración del tequila o mezcal incrementó su valor desproporcionadamente, ocasionando con ello que la industria nacional del tequila se viera afectada drásticamente en sus costos de producción, toda vez que el agave antes citado es el insumo principal para la elaboración de dichas bebidas alcohólicas, lo que ocasionó un daño importante a esta industria nacional de la cual dependen muchas familias mexicanas. Por ello y con el objeto de apoyar a la industria nacional, se incorporó en la Ley de Ingresos de la Federación para el ejercicio fiscal de 2003 un estímulo fiscal, en un monto de $6.00 por kilo de agave. Dicho estímulo sería temporal y sin causar perjuicio a los productores de insumos diferentes.

Hoy en día la problemática antes planteada se encuentra superada y el precio del agave se ha estabilizado. Por ello, no se considera conveniente mantener en la Iniciativa que se somete a su consideración el estímulo al agave.

Por otra parte, con el objeto de coadyuvar de mejor manera en conocer los efectos de la política fiscal en el ingreso de los distintos grupos de la población, se considera conveniente reducir los plazos para la entrega del estudio de ingreso-gasto a cargo de la Secretaría de Hacienda y Crédito Público.

Finalmente, resulta importante señalar que derivado de la modificación a las denominaciones de algunos entes de la Administración Pública Federal, se hizo necesario realizar ajustes menores a diversos rubros de la Ley.

Por lo anteriormente expuesto, por su digno conducto,

me permito someter a la consideración del Honorable Congreso de

la Unión la siguiente Iniciativa de

Ley de Ingresos de la Federación para el ejercicio fiscal de 2004

Capítulo I

De los Ingresos y el Endeudamiento Público

Artículo 1o. En el ejercicio fiscal de 2004, la Federación percibirá los ingresos provenientes de los conceptos y en las cantidades estimadas que a continuación se enumeran:

Cuando una ley que establezca alguno de los ingresos previstos en este artículo, contenga disposiciones que señalen otros ingresos, estos últimos se considerarán comprendidos en la fracción que corresponda a los ingresos a que se refiere este artículo.

El Ejecutivo Federal informará al Congreso de la Unión de los ingresos pagados en especie o en servicios, por contribuciones, así como, en su caso, el destino de los mismos.

Derivado del monto de ingresos fiscales a obtener durante el ejercicio de 2004, se estima una recaudación federal participable por 929 mil 597.3 millones de pesos.

El Ejecutivo Federal, a través de la Secretaría de Hacienda y Crédito Público, informará al Congreso de la Unión, trimestralmente, dentro de los 35 días siguientes al trimestre vencido, sobre los ingresos percibidos por la Federación en el ejercicio fiscal de 2004, en relación con las estimaciones que se señalan en este artículo.

Se estima que el pago en especie, durante el ejercicio fiscal de 2004, en términos monetarios, del Impuesto sobre servicios expresamente declarados de interés público por ley, en los que intervengan empresas concesionarias de bienes del dominio directo de la Nación, establecido en la Ley que Establece, Reforma y Adiciona las Disposiciones Relativas a Diversos Impuestos publicada en el Diario Oficial de la Federación el 31 de diciembre de 1968 y cuyo pago se regula en el decreto publicado el 10 de octubre de 2002, ascenderá al equivalente de 2,540.2 millones de pesos.

La aplicación de los recursos a que se refiere el párrafo anterior, se hará de acuerdo a lo establecido en los artículos correspondientes del Decreto de Presupuesto de Egresos de la Federación para el Ejercicio Fiscal 2004.

Artículo 2o. Se autoriza al Ejecutivo Federal, por conducto de la Secretaría de Hacienda y Crédito Público, para contratar y ejercer créditos, empréstitos y otras formas del ejercicio del crédito público, incluso mediante 1a emisión de valores, en los términos de la Ley General de Deuda Pública y para el financiamiento del Presupuesto de Egresos de la Federación para el Ejercicio Fiscal 2004, por un monto de endeudamiento neto interno hasta por 84 mil 300 millones de pesos. Asimismo, podrá contratar endeudamiento interno adicional al autorizado, siempre que los recursos obtenidos se destinen íntegramente a la disminución de la deuda pública externa. El Ejecutivo Federal, por conducto de la Secretaría de Hacienda y Crédito Público, queda autorizado para contratar créditos o emitir valores en el exterior con el objeto de canjear o refinanciar obligaciones del Erario Federal a efecto de obtener un monto de desendeudamiento neto externo de hasta 500 millones de dólares de los Estados Unidos de América. Para el cómputo de lo anterior, se utilizará el tipo de cambio que publique el Banco de México en el Diario Oficial de la Federación y que se haya determinado el último día hábil bancario del ejercicio fiscal de 2004.

También se autoriza al Ejecutivo Federal para que, a través de la propia Secretaría de Hacienda y Crédito Público, emita valores en moneda nacional y contrate empréstitos para canje o refinanciamiento de obligaciones del Erario Federal, en los términos de la Ley General de Deuda Pública. Asimismo, el Ejecutivo Federal queda autorizado para contratar créditos o emitir valores en el exterior con el objeto de canjear o refinanciar endeudamiento externo.

El Ejecutivo Federal queda autorizado, en caso de que así se requiera, para emitir en el mercado nacional, en el ejercicio fiscal de 2004, valores u otros instrumentos indizados al tipo de cambio del peso mexicano respecto de monedas del exterior, siempre que el saldo total de los mismos durante el citado ejercicio no exceda del 10 por ciento del saldo promedio de la deuda pública interna registrada en dicho ejercicio y que, adicionalmente, estos valores o instrumentos sean emitidos a un plazo de vencimiento no menor a 365 días.

Las operaciones a las que se refieren el segundo y tercer párrafos de este artículo no deberán implicar endeudamiento neto adicional al autorizado para el presente ejercicio.

Del ejercicio de estas facultades, el Ejecutivo Federal dará cuenta trimestralmente al Congreso de la Unión, por conducto de la Secretaría de Hacienda y Crédito Público dentro de los 35 días siguientes al trimestre vencido, especificando las características de las operaciones realizadas.

El Ejecutivo Federal también informará trimestralmente al Congreso de la Unión en lo referente a aquellos pasivos contingentes que se hubieran asumido con la garantía del Gobierno Federal, durante el ejercicio fiscal de 2004, incluyendo los avales distintos de los proyectos de inversión productiva de largo plazo otorgados.

Se autoriza al Instituto para la Protección al Ahorro Bancario a contratar créditos o emitir valores con el único objeto de canjear o refinanciar exclusivamente sus obligaciones financieras, a fin de hacer frente a sus obligaciones de pago, otorgar liquidez a sus títulos y, en general, mejorar los términos y condiciones de sus obligaciones financieras. Los recursos obtenidos con esta autorización únicamente se podrán aplicar en los términos establecidos en la Ley de Protección al Ahorro Bancario incluyendo sus artículos transitorios. Sobre estas operaciones de canje y refinanciamiento deberá informar trimestralmente al Congreso de la Unión.

El Banco de México actuará como agente financiero del Instituto para la Protección al Ahorro Bancario, para la emisión, colocación, compra y venta, en el mercado nacional, de los valores representativos de la deuda del citado Instituto y, en general, para el servicio de dicha deuda. El Banco de México también podrá operar por cuenta propia con los valores referidos.

En el evento de que en las fechas en que corresponda efectuar pagos por principal o intereses de los valores que el Banco de México coloque por cuenta del Instituto para la Protección al Ahorro Bancario, éste no tenga recursos suficientes para cubrir dichos pagos, en la cuenta que para tal efecto le lleve el Banco de México, el propio Banco deberá proceder a emitir y colocar valores a cargo del Instituto para la Protección al Ahorro Bancario, por cuenta de éste y por el importe necesario para cubrir los pagos que correspondan. Al determinar las características de la emisión y de la colocación, el Banco procurará las mejores condiciones para el Instituto dentro de lo que el mercado permita.

El Banco deberá efectuar la colocación de los valores a que se refiere el párrafo anterior en un plazo no mayor de quince días hábiles contados a partir de la fecha en que se presente la insuficiencia de fondos en la cuenta del Instituto para la Protección al Ahorro Bancario. Excepcionalmente, la Junta de Gobierno del Banco podrá ampliar este plazo una o más veces por un plazo conjunto no mayor de tres meses, si ello resulta conveniente para evitar trastornos en el mercado financiero.

En cumplimiento de lo dispuesto por el artículo 45 de 1a Ley de Protección al Ahorro Bancario, se dispone que, en tanto se efectúe la colocación referida en e1 párrafo anterior, el Banco podrá cargar la cuenta corriente que le lleva a la Tesorería de la Federación, sin que se requiera la instrucción del Tesorero de la Federación, para atender el servicio de la deuda que emita el Instituto para la Protección al Ahorro Bancario. El Banco de México deberá abonar a la cuenta corriente de la Tesorería de la Federación, el importe de la colocación de valores que efectúe en términos de este artículo.

Se autoriza a Financiera Nacional Azucarera, Sociedad Nacional de Crédito, Institución de Banca de Desarrollo, en liquidación, para que en el mercado interno y por conducto de su liquidador, contrate créditos o emita valores con el único objeto de canjear o refinanciar sus obligaciones financieras, a fin de hacer frente a sus obligaciones de pago, y en general, a mejorar los términos y condiciones de sus obligaciones financieras. Las obligaciones asumidas en los términos de la presente autorización, estarán respaldadas por el Gobierno Federal en los términos previstos para los pasivos a cargo de las Instituciones de Banca de Desarrollo conforme a sus respectivas Leyes Orgánicas.

Se autoriza a la banca de desarrollo y fondos de fomento un monto conjunto de déficit por intermediación financiera, definida como el crédito neto otorgado al sector privado y social más el déficit de operación de las instituciones de fomento, de 35 mil 554 millones de pesos, de acuerdo a lo previsto en los Criterios Generales de Política Económica para 2004 y a los programas establecidos en el Tomo V del Presupuesto de Egresos de la Federación.

El monto autorizado a que hace referencia el párrafo anterior podrá ser adecuado previa autorización de su Consejo de Administración y con la opinión favorable de la Secretaría de Hacienda y Crédito Público; debiendo informarse al H. Congreso de la Unión cada trimestre sobre las modificaciones.

Artículo 3o. Se autoriza al Distrito Federal a contratar y ejercer créditos, empréstitos y otras formas de crédito público para un endeudamiento neto de 2 mil 500 millones de pesos para el financiamiento de obras y proyectos de inversión contemplados en el Presupuesto de Egresos del Distrito Federal para el Ejercicio Fiscal del 2004.

El endeudamiento a que se refiere este artículo se ejercerá de acuerdo a lo siguiente:

2. El endeudamiento deberá contratarse en las mejores condiciones que el mercado crediticio ofrezca, que redunde en un beneficio para las finanzas del Distrito Federal y en los instrumentos que, a consideración de la Secretaría de Hacienda y Crédito Público, no afecten las fuentes de financiamiento del Gobierno Federal.

3. El monto de los desembolsos de los recursos crediticios y el ritmo al que procedan deberá conllevar una correspondencia directa con las ministraciones de recursos que vayan presentando tales obras, de manera que el ejercicio y aplicación de los recursos crediticios deberá darse a paso y medida en que proceda el pago de las citadas ministraciones. En todo caso, el desembolso de dichos recursos deberá destinarse directamente al pago de aquellas obras y proyectos que ya hubieren sido adjudicados bajo la normatividad correspondiente.

4. El Gobierno del Distrito Federal informará trimestralmente al Congreso de la Unión sobre el estado de la deuda pública de la entidad y el ejercicio del monto autorizado, desglosada por su origen y fuente de financiamiento, especificando las características financieras de las operaciones realizadas.

5. La Auditoría Superior de la Federación, en coordinación con la Contaduría Mayor de Hacienda de la Asamblea Legislativa del Distrito Federal, realizará auditorías a los contratos y operaciones.

6. Los informes de avance trimestral que el Jefe de Gobierno rinde al Congreso de la Unión deberán contener un apartado específico de deuda pública, de acuerdo a lo siguiente:

I. Evolución de la deuda pública durante el periodo que se informe.

II. Perfil de vencimientos del principal y servicio, montos y fechas.

III. Colocación de deuda autorizada, por entidad receptora, y aplicación a programas, subprogramas y proyectos específicos.

IV. Composición del saldo de la deuda por usuario de los recursos y por acreedor.

V. Servicio de la deuda.

VI. Costo financiero de la deuda.

VII. Reestructuración o recompras.

VIII. Evolución por línea de crédito.

IX. Programa de colocación para el resto del ejercicio fiscal.

7. E1 Jefe de Gobierno del Distrito Federal, por conducto de la Secretaría de Finanzas, remitirá al Congreso de la Unión a más tardar el 31 de marzo del 2004, el programa de colocación de la deuda autorizada para el ejercicio del 2004.

Los ingresos anuales a que se refiere este artículo, que genere cada proyecto durante la vigencia de su financiamiento, sólo podrán destinarse al pago de cada año de las obligaciones atribuibles al propio proyecto, incluyendo todos sus gastos de operación, mantenimiento y demás gastos asociados, en los términos del Presupuesto de Egresos de la Federación y de conformidad con lo dispuesto en los artículos 18 de la Ley General de Deuda Pública; 30 de la Ley de Presupuesto, Contabilidad y Gasto Público Federal y 38-B de su Reglamento.

Artículo 5o. Se autoriza al Ejecutivo Federal a contratar proyectos de inversión financiada en los términos de los artículos 18 de la Ley General de Deuda Pública; 30 de la Ley de Presupuesto, Contabilidad y Gasto Público Federal y 38-B de su Reglamento, por 45 mil 635.5 millones de pesos, correspondientes a proyectos de inversión directa, de acuerdo con la siguiente distribución:

Artículo 6o. El Ejecutivo Federal, por conducto de la Secretaría de Hacienda y Crédito Público, queda autorizado para fijar o modificar las compensaciones que deban cubrir los organismos descentralizados y las empresas de participación estatal, por los bienes federales aportados o asignados a los mismos para su explotación o en relación con el monto de los productos o ingresos brutos que perciban.

Capítulo II

De las Obligaciones de Petróleos Mexicanos

Artículo 7o. Petróleos Mexicanos y sus organismos subsidiarios estarán obligados al pago de contribuciones y sus accesorios, de productos y de aprovechamientos, excepto el impuesto sobre la renta, de acuerdo con las disposiciones que los establecen y con las reglas que al efecto expida la Secretaría de Hacienda y Crédito Público, conforme a lo siguiente:

I. Derecho sobre la extracción de petróleo.

Para los efectos de esta fracción, se estará a lo siguiente:

a) El precio que se tomará en cuenta para determinar los ingresos por la venta de petróleo crudo no podrá ser inferior al precio promedio ponderado de la mezcla de petróleo crudo mexicano de exportación del periodo correspondiente.

b) El precio que se tomará en cuenta para determinar los ingresos por la venta de gas natural no podrá ser inferior al precio del mercado internacional relevante que al efecto fije la Secretaría de Hacienda y Crédito Público mediante la expedición de reglas de carácter general.

c) Las mermas por derramas o quema de petróleo o gas natural se considerarán como ventas de exportación y el precio que se utilizará para el cálculo del derecho será el que corresponda de acuerdo a los incisos a) o b) anteriores, respectivamente.

d) Las regiones petroleras de explotación de petróleo y gas natural serán las que dé a conocer la Secretaría de Hacienda y Crédito Público mediante reglas de carácter general.

Pemex-Exploración y Producción enterará diariamente, incluyendo los días inhábiles, anticipos a cuenta de este derecho como mínimo, por 148 millones 476 mil pesos durante el año. Además, Pemex-Exploración y Producción enterará el primer día hábil de cada semana un anticipo de 1,045 millones 41 mil pesos.

El derecho se calculará y enterará mensualmente por conducto de Pemex-Exploración y Producción, mediante la presentación de la declaración correspondiente ante la Tesorería de la Federación, a más tardar el último día hábil del segundo mes posterior a aquél al que correspondan los pagos provisionales. Contra el monto del derecho que resulte a su cargo en la declaración mensual, Pemex-Exploración y Producción podrá acreditar los anticipos efectuados por el mes de que se trate en los términos del párrafo anterior, sin que causen recargos las diferencias que, en su caso, resulten. Las diferencias que resulten a cargo de Pemex-Exploración y Producción con posterioridad a la presentación de la declaración del pago provisional de que se trate deberán enterarse mediante declaración complementaria que presentará ante la Tesorería de la Federación, incluyendo la actualización y los recargos aplicables en los términos del Código Fiscal de la Federación.

Pemex-Exploración y Producción calculará y enterará el monto del derecho sobre la extracción de petróleo que resulte a su cargo por el ejercicio fiscal de 2004, mediante declaración que presentará ante la Tesorería de la Federación a más tardar el último día hábil del mes de marzo de 2005. Contra el monto que resulte a su cargo, PemexExploración y Producción podrá acreditar los pagos provisionales efectuados durante el año en los términos de esta fracción.

Pemex-Exploración y Producción calculará y enterará el monto del derecho extraordinario sobre la extracción de petróleo que resulte a su cargo por el ejercicio fiscal de 2004, mediante declaración que presentará ante la Tesorería de la Federación, a más tardar el último día hábil del mes de marzo de 2005. Contra el monto que resulte a su cargo, Pemex-Exploración y Producción podrá acreditar los pagos provisionales efectuados durante el año en los términos de esta fracción.

Los ingresos que la Federación obtenga por este derecho extraordinario no serán participables a los Estados, Municipios y al Distrito Federal.

El derecho se calculará y enterará mensualmente por conducto de Pemex-Exploración y Producción, mediante la presentación de la declaración correspondiente ante la Tesorería de la Federación, a más tardar el último día hábil del segundo mes posterior a aquél al que corresponda. Las diferencias que resulten a cargo de Pemex-Exploración y Producción con posterioridad a la presentación de la declaración del pago provisional de que se trate deberán enterarse mediante declaración complementaria que presentará ante la Tesorería de la Federación, incluyendo la actualización y los recargos aplicables, en los términos del Código Fiscal de la Federación.

Pemex Exploración y Producción calculará y enterará el monto del derecho adicional sobre la extracción de petróleo que resulte a su cargo por el ejercicio fiscal de 2004, mediante declaración que presentará ante la Tesorería de la Federación, a más tardar el último día hábil del mes de marzo de 2005. Contra el monto que resulte a su cargo, Pemex-Exploración y Producción podrá acreditar los pagos provisionales efectuados durante el año en los términos de esta fracción.

a) Cada organismo deberá calcular el impuesto a que se refiere esta fracción aplicando al rendimiento neto del ejercicio la tasa del 35%. El rendimiento neto a que se refiere este párrafo, se determinará restando de la totalidad de los ingresos del ejercicio, el total de las deducciones autorizadas que se efectúen en el mismo, siempre que los ingresos sean superiores a las deducciones. Cuando el monto de los ingresos sea inferior a las deducciones autorizadas, se determinará una pérdida neta.

b) Cada organismo efectuará dos anticipos a cuenta del impuesto del ejercicio a más tardar el último día hábil de los meses de agosto y noviembre de 2004 aplicando la tasa del 35% al rendimiento neto determinado conforme al inciso anterior, correspondiente a los periodos comprendidos de enero a junio, en el primer caso y de enero a septiembre, en el segundo caso.

El monto de los pagos provisionales efectuados durante el año se acreditará contra el monto del impuesto del ejercicio, el cual se pagará mediante declaración que presentará ante la Tesorería de la Federación, a más tardar el último día hábil del mes de marzo de 2005.

c) Petróleos Mexicanos y sus organismos subsidiarios podrán determinar el impuesto a que se refiere esta fracción en forma consolidada. Para tal efecto, Petróleos Mexicanos calculará el rendimiento neto o la pérdida neta consolidados aplicando los procedimientos que establecen las disposiciones fiscales y las reglas específicas que al efecto expida 1a Secretaría de Hacienda y Crédito Público.

Para el cumplimiento de lo dispuesto en esta fracción se aplicarán, en lo conducente, las disposiciones fiscales y las reglas de carácter general expedidas por 1a Secretaría de Hacienda y Crédito Público en materia de ingresos, deducciones, cumplimiento de obligaciones y facultades de las autoridades fiscales.

El derecho se calculará y enterará mensualmente por conducto de Petróleos Mexicanos, mediante la presentación de la declaración correspondiente ante la Tesorería de la Federación, a más tardar el último día hábil del segundo mes posterior a aquél al que correspondan los pagos provisionales. Contra el monto del derecho que resulte a su cargo en la declaración mensual, Petróleos Mexicanos podrá acreditar las cantidades efectivamente pagadas de acuerdo con lo establecido en las fracciones I, II, III y IV de este artículo y en la Ley del Impuesto Especial sobre Producción y Servicios, correspondientes al periodo de que se trate, así como el monto que resulte de multiplicar 1.50 dólares por el número de miles de pies cúbicos de gas natural no asociado que exceda de una producción de 1,643.9 millones de pies cúbicos diarios en promedio, en el periodo correspondiente. Cuando el monto a acreditar en los términos de este párrafo sea superior o inferior al derecho sobre hidrocarburos a pagar por el periodo de que se trate, se reducirán o incrementarán respectivamente, las tasas de los derechos a que se refieren las fracciones I y II de este artículo para dicho periodo, en el porcentaje necesario para que el monto acreditable sea igual a la cantidad a pagar por el derecho sobre hidrocarburos, de acuerdo con las reglas que al efecto expida la Secretaría de Hacienda y Crédito Público.

Las diferencias que resulten a cargo de Petróleos Mexicanos con posterioridad a la presentación de la declaración del pago provisional a que se refiere el párrafo anterior deberán enterarse mediante declaración complementaria que se presentará ante la Tesorería de la Federación, incluyendo la actualización y los recargos aplicables en los términos del Código Fiscal de la Federación.

Petróleos Mexicanos calculará y enterará el monto del derecho sobre hidrocarburos que resulte a su cargo por el ejercicio fiscal de 2004, mediante declaración que presentará ante 1a Tesorería de la Federación, a más tardar el último día hábil del mes de marzo de 2005. Contra el monto que resulte a su cargo en la declaración anual, Petróleos Mexicanos podrá acreditar las cantidades efectivamente pagadas en el ejercicio, de acuerdo con lo establecido en las fracciones I, II, III y IV de este artículo y en la Ley del Impuesto Especial sobre Producción y Servicios, así como el monto que resulte de multiplicar 1.50 dólares por el número de miles de pies cúbicos de gas natural no asociado que exceda de una producción de 1,643.9 millones de pies cúbicos diarios en promedio, en el ejercicio fiscal de 2004. Cuando el monto a acreditar en los términos de este párrafo sea superior o inferior al derecho sobre hidrocarburos a pagar en el ejercicio, se reducirán o incrementarán, respectivamente, las tasas de los derechos a que se refieren las fracciones I y II de este artículo para el ejercicio, en el porcentaje necesario para que el monto acreditable sea igual a la cantidad a pagar por el derecho sobre hidrocarburos, de acuerdo con las reglas que al efecto expida la Secretaría de Hacienda y Crédito Público.

Los pagos mínimos diarios por concepto del impuesto especial sobre producción y servicios por la enajenación de gasolinas y diesel, se modificarán cuando los precios de dichos productos varíen, para lo cual se aplicará sobre los pagos mínimos diarios un factor que será equivalente al aumento o disminución porcentual que registren los productos antes señalados, el cual será determinado por la Secretaría de Hacienda y Crédito Público, a más tardar el tercer día posterior a su modificación.

Cuando las gasolinas y el diesel registren diferentes por cientos de incremento, la Secretaría de Hacienda y Crédito Público determinará el factor a que se refiere el párrafo anterior, tomando en consideración el aumento o la disminución promedio ponderado de dichos productos, de acuerdo con el consumo que de los mismos se haya presentado durante el trimestre inmediato anterior a la fecha de incremento de los precios.

El Banco de México deducirá los pagos diarios y semanales que establecen las fracciones anteriores de los depósitos que Petróleos Mexicanos o sus organismos subsidiarios deben hacer en dicha institución, conforme a la Ley del propio Banco de México y los concentrará en la Tesorería de la Federación.

Cuando en un lugar o región del país se establezca un sobreprecio al precio de la gasolina, no se estará obligado al pago del impuesto especial sobre producción y servicios por dicho sobreprecio en la enajenación de este combustible.

Cuando en el mercado internacional el precio promedio ponderado acumulado mensual del barril del petróleo crudo mexicano exceda de 20.00 dólares de los Estados Unidos de América, Petróleos Mexicanos y sus organismos subsidiarios pagarán un aprovechamiento que se calculará aplicando la tasa del 39.2% sobre el rendimiento excedente acumulado, que se determinará multiplicando la diferencia entre el valor promedio ponderado acumulado del barril de crudo y 20.00 dólares de los Estados Unidos de América por el volumen total de exportación acumulado de hidrocarburos.

Petróleos Mexicanos y sus organismos subsidiarios presentarán las declaraciones, harán los pagos y cumplirán con las obligaciones de retener y enterar las contribuciones y aprovechamientos a cargo de terceros, incluyendo los establecidos en la Ley del Impuesto sobre la Renta, ante la Tesorería de la Federación.

La Secretaría de Hacienda y Crédito Público queda facultada para variar el monto de los pagos provisionales, diarios y semanales, establecidos en este artículo, cuando existan modificaciones en los ingresos de Petróleos Mexicanos o de sus organismos subsidiarios que así lo ameriten; así como para expedir las reglas específicas para la aplicación y cumplimiento de las fracciones I, II, III, V y XII de este artículo.

Petróleos Mexicanos presentará una declaración a la Secretaría de Hacienda y Crédito Público, en los meses de abril, julio y octubre de 2004 y enero de 2005 en la que informará sobre los pagos por contribuciones y los accesorios a su cargo o a cargo de sus organismos subsidiarios, efectuados en el trimestre anterior.

Petróleos Mexicanos presentará conjuntamente con su declaración anual del impuesto a los rendimientos petroleros, declaración informativa sobre la totalidad de las contribuciones causadas o enteradas durante el ejercicio anterior, por sí y por sus organismos subsidiarios.

Petróleos Mexicanos descontará de su facturación a las estaciones de servicio, por concepto de mermas, el 0.74% del valor total de las enajenaciones de gasolina PEMEX Magna y PEMEX Premium, que realice a dichas estaciones de servicio. El monto de ingresos que deje de percibir Petróleos Mexicanos por este concepto, podrá ser disminuido de los pagos mensuales que del impuesto especial sobre producción y servicios debe efectuar dicho organismo en los términos del artículo 2o.-A de la Ley del Impuesto Especial sobre Producción y Servicios.

Capítulo III

De las Facilidades Administrativas y Estímulos

Fiscales

Artículo 8o. En los casos de prórroga para el pago de créditos fiscales se causarán recargos al 1.5% mensual sobre los saldos insolutos, durante el ejercicio fiscal de 2004. Esta tasa se reducirá, en su caso, a la que resulte mayor entre:

II. La tasa de 0.75% multiplicada por el factor que se determine en los términos de esta fracción, cuando dicho factor sea mayor que 1.07.

El factor a que se refiere esta fracción se obtendrá de dividir entre 0.03, el cociente que resulte de dividir el Índice Nacional de Precios al Consumidor del penúltimo mes inmediato anterior a aquél por el que se calculan los recargos, entre el Índice Nacional de Precios al Consumidor del mismo mes del ejercicio inmediato anterior, restando la unidad a dicho cociente.

La Secretaría de Hacienda y Crédito Público realizará los cálculos a que se refiere este artículo y publicará la tasa de recargos vigente para cada mes en el Diario Oficial de la Federación.

Artículo 9o. Se ratifican los acuerdos expedidos en el Ramo de Hacienda, por los que se haya dejado en suspenso total o parcialmente el cobro de gravámenes y las resoluciones dictadas por la Secretaría de Hacienda y Crédito Público sobre la causación de tales gravámenes.

Asimismo, se ratifican los convenios que se hayan celebrado entre la Federación por una parte y los Estados, organismos autónomos por disposición Constitucional de éstos y los Municipios, por la otra, en los cuales se finiquiten adeudos entre ellos.

Artículo 10. El Ejecutivo Federal, por conducto de la Secretaría de Hacienda y Crédito Público, queda autorizado para fijar o modificar los aprovechamientos que se cobrarán en el ejercicio fiscal de 2004, por el uso o aprovechamiento de bienes del dominio público o por la prestación de servicios en el ejercicio de las funciones de derecho público por los que no se establecen derechos.

Para establecer el monto de los aprovechamientos a que hace referencia este artículo, por la prestación de servicios y por el uso o aprovechamiento de bienes, se tomarán en consideración criterios de eficiencia económica y de saneamiento financiero, de los organismos públicos que realicen dichos actos, conforme a lo siguiente:

II. Los aprovechamientos que se cobren por el uso o aprovechamiento de bienes o por la prestación de servicios, que no tengan referencia internacional, se fijarán considerando el costo de los mismos, siempre que se derive de una valuación de dichos costos en los términos de eficiencia económica y de saneamiento financiero.

III. Se podrán establecer aprovechamientos diferenciales por el uso o aprovechamiento de bienes o por la prestación de servicios, cuando éstos respondan a estrategias de comercialización o racionalización y se otorguen de manera general.

Durante el ejercicio fiscal de 2004, la Secretaría de Hacienda ,y Crédito Público, mediante resoluciones de carácter particular, aprobará los montos de los aprovechamientos que cobren las dependencias y entidades de la Administración Pública Federal, salvo cuando su determinación y cobro se encuentre previsto en otras leyes. Para tal efecto, las dependencias o entidades interesadas estarán obligadas a someter para su aprobación, durante los meses de enero y febrero de 2004, los montos de los aprovechamientos que tengan una cuota fija o se cobren de manera regular. Los aprovechamientos que no sean sometidos a la aprobación de la Secretaría de Hacienda y Crédito Público, no podrán ser cobrados por la dependencia o entidad de que se trate a partir del 1o. de marzo de dicho año. Asimismo, los aprovechamientos cuya autorización haya sido negada por parte de la Secretaría de Hacienda y Crédito Público, no podrán ser cobrados por la dependencia o entidad de que se trate, a partir de la fecha en que surta efectos la notificación de la resolución respectiva.

Las autorizaciones para fijar o modificar las cuotas de los aprovechamientos que otorgue la Secretaría de Hacienda y Crédito Público durante el ejercicio fiscal de 2004, sólo surtirán sus efectos para dicho año y, en su caso, en las mismas se señalará el destino específico que se apruebe para los aprovechamientos que perciba la dependencia o entidad correspondiente.

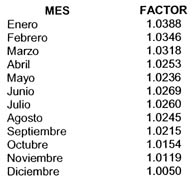

En tanto no sean autorizados los aprovechamientos a que se refiere este artículo para el ejercicio fiscal de 2004, se aplicarán los vigentes al 31 de diciembre de 2003, multiplicados por el factor que corresponda según el mes en el que fueron autorizados o, en el caso de haberse realizado un incremento posterior, a partir de la última vez en el que fueron incrementados en dicho ejercicio fiscal, conforme a la siguiente tabla:

Asimismo, en tanto no se emita la autorización de la Secretaría de Hacienda y Crédito Público para el ejercicio de 2004, los montos de los aprovechamientos se actualizarán en el mes de enero de dicho año, con el factor de actualización correspondiente al periodo comprendido desde la fecha en la que se actualizaron por última vez y hasta el último mes inmediato anterior a aquél por el cual se efectúa la actualización, mismo que se obtendrá de conformidad con el artículo 17-A del Código Fiscal de la Federación.

En el caso de aprovechamientos que en el ejercicio inmediato anterior se hayan fijado en por cientos, se continuarán aplicando durante 2004 los por cientos autorizados por la Secretaría de Hacienda y Crédito Público que se encuentren vigentes al 31 de diciembre de 2003, hasta en tanto dicha Secretaría no emita respuesta respecto de la solicitud de autorización para el presente ejercicio fiscal.

Los aprovechamientos por concepto de multas, sanciones, penas convencionales, cuotas compensatorias, recuperaciones de capital, así como aquellos a que se refiere la Ley Federal para la Administración y Enajenación de Bienes del Sector Público, y los accesorios de los aprovechamientos, no requieren de autorización por parte de la Secretaría de Hacienda y Crédito Público para su cobro.

Tratándose de aprovechamientos que no hayan sido cobrados en el ejercicio inmediato anterior o que no se cobren de manera regular, las dependencias y entidades interesadas deberán someter para su aprobación a la Secretaría de Hacienda y Crédito Público el monto de los aprovechamientos que pretendan cobrar, en un plazo no menor a diez días anteriores a la fecha de su entrada en vigor.

Las dependencias y entidades de la Administración Pública Federal, deberán informar a la Secretaría de Hacienda y Crédito Público, a más tardar en el mes de marzo de 2004, los conceptos y montos de los ingresos que por aprovechamientos hayan percibido, así como de los enteros efectuados a la Tesorería de la Federación por dichos conceptos, durante el ejercicio fiscal inmediato anterior.

Asimismo, las dependencias y entidades a que se refiere el párrafo anterior, deberán presentar a la Secretaría de Hacienda y Crédito Público, un informe durante el mes de julio de 2004, respecto de los ingresos y su concepto que hayan percibido por aprovechamientos durante el primer semestre del ejercicio fiscal en curso, así como de los que tengan programado percibir durante el segundo semestre.

Artículo 11. Los ingresos por aprovechamientos a que se refiere el artículo anterior, se destinarán, previa aprobación de la Secretaría de Hacienda y Crédito Público, a cubrir los gastos autorizados de operación, conservación, mantenimiento e inversión, hasta por el monto autorizado en el presupuesto de la dependencia, para la unidad generadora de dichos ingresos.

Se entiende por unidad generadora de los ingresos de la dependencia, cada uno de los establecimientos de la misma en los que se otorga o proporciona, de manera autónoma e integral, el uso o aprovechamiento de bienes o el servicio por el cual se cobra el aprovechamiento. Cuando no exista una asignación presupuestal específica por unidad generadora, se considerará el presupuesto total asignado a la dependencia en la proporción que representen los ingresos de la unidad generadora respecto del total de los ingresos de la dependencia.

Las dependencias a las que se les apruebe destinar los ingresos por aprovechamientos para cubrir sus gastos autorizados de operación, conservación, mantenimiento e inversión, en los términos del primer párrafo de este artículo, lo harán en forma mensual y hasta por el monto presupuestal autorizado por la Secretaría de Hacienda y Crédito Público para el mismo periodo. La parte de los ingresos que exceda el límite autorizado para el mes que corresponda, se enterará a la Tesorería de la Federación a más tardar el décimo día del mes siguiente a aquél en el que obtuvo el ingreso la entidad de que se trate.

Cuando la Secretaría de Hacienda y Crédito Público establezca un aprovechamiento con motivo de la garantía soberana del Gobierno Federal, el mismo se destinará a la capitalización de los Bancos de Desarrollo.

El aprovechamiento que fije la Secretaría de Hacienda y Crédito Público con motivo del otorgamiento de la concesión para la explotación, uso y aprovechamiento de bienes del dominio público en los puertos, terminales y marinas, podrá destinarse a los municipios a cuyas playas corresponda la zona concesionada.

Los ingresos que se obtengan por los productos señalados en la fracción V del rubro A del artículo 1o. de esta Ley, se podrán destinar a las dependencias que enajenen los bienes, otorguen su uso o goce o presten los servicios, para cubrir sus gastos autorizados de operación, conservación, mantenimiento e inversión, hasta por el monto que señale el presupuesto de egresos de la entidad para la unidad generadora de dichos ingresos, que les hubiere sido autorizado para el mes de que se trate. Los ingresos que excedan del límite señalado no tendrán fin específico y se enterarán a la Tesorería de la Federación a más tardar el décimo día del mes siguiente a aquél en el que se obtuvo el ingreso.

Se entiende por unidad generadora de los ingresos de la entidad, cada uno de los establecimientos de la misma, en los que se enajena el bien o se otorga o proporciona, de manera autónoma e integral, el uso o goce de bienes o el servicio por el cual se cobra el producto. Cuando no exista una asignación presupuestal específica por unidad generadora, se considerará el presupuesto total asignado a la entidad en la proporción que representen los ingresos de la unidad generadora respecto del total de ingresos de la entidad.

Artículo 12. Las autorizaciones para fijar o modificar las cuotas de los productos, que otorgue la Secretaría de Hacienda y Crédito Público durante el ejercicio fiscal de 2004, sólo surtirán sus efectos para dicho año y, en su caso, en dichas autorizaciones se señalará el destino específico que se apruebe para los productos que perciba la dependencia o entidad correspondiente.

El Ejecutivo Federal por conducto de la Secretaría de Hacienda y Crédito Público, mediante resoluciones de carácter particular, autorizará para el ejercicio fiscal de 2004, las modificaciones y las cuotas de los productos, aun cuando su cobro se encuentre previsto en otras leyes, así como el destino de los mismos a la dependencia correspondiente.

Para tal efecto, las dependencias o entidades interesadas estarán obligadas a someter para su aprobación, durante los meses de enero y febrero de 2004, los montos de los productos que tengan una cuota fija o se cobren de manera regular. Los productos que no sean sometidos a la aprobación de la Secretaría de Hacienda y Crédito Público, no podrán ser cobrados por la dependencia o entidad de que se trate a partir del 1o. de marzo de dicho año. Asimismo, los productos cuya autorización haya sido negada por parte de la Secretaría de Hacienda y Crédito Público, no podrán ser cobrados por la dependencia o entidad de que se trate, a partir de la fecha en que surta efectos la notificación de la resolución respectiva.

En tanto no sean autorizados los productos a que se refiere este artículo para el ejercicio fiscal de 2004, se aplicarán los vigentes al 31 de diciembre de 2003, multiplicados por el factor que corresponda según el mes en que fueron autorizados o, en el caso de haberse realizado un incremento posterior, a partir de la última vez en el que fueron incrementados en dicho ejercicio fiscal, conforme a la siguiente tabla:

Asimismo, en tanto no se emita la autorización de la Secretaría de Hacienda y Crédito Público para el ejercicio de 2004, los montos de los productos se actualizarán en el mes de enero de dicho año, con el factor de actualización correspondiente al periodo comprendido desde la fecha en la que se actualizaron por última vez y hasta el último mes inmediato anterior a aquél por el cual se efectúa la actualización, mismo que se obtendrá de conformidad con el artículo 17-A del Código Fiscal de la Federación.

En el caso de productos que en el ejercicio inmediato anterior se hayan fijado en por cientos, se continuarán aplicando durante 2004 los por cientos autorizados por la Secretaría de Hacienda y Crédito Público que se encuentren vigentes al 31 de diciembre de 2003, hasta en tanto dicha Secretaría no emita respuesta respecto de la solicitud de autorización para el presente ejercicio fiscal.

Los productos por concepto de penas convencionales, los que se establezcan como contraprestación derivada de una licitación, subasta o remate, los intereses, así como aquellos productos que provengan de enajenaciones efectuadas por el Servicio de Administración y Enajenación de Bienes y los accesorios de los productos, no requieren de autorización por parte de la Secretaría de Hacienda y Crédito Público para su cobro.

Tratándose de productos que no se hayan cobrado en el ejercicio inmediato anterior o que no se cobren de manera regular, las dependencias y entidades interesadas deberán someter para su aprobación a la Secretaría de Hacienda y Crédito Público el monto de los productos que pretendan cobrar, en un plazo no menor a diez días anteriores a la fecha de su entrada en vigor.

Las dependencias y entidades de 1a Administración Pública Federal deberán informar a la Secretaría de Hacienda y Crédito Público, a más tardar en el mes de marzo de 2004, los conceptos y montos de los ingresos que por productos hayan percibido, así como de los enteros efectuados a la Tesorería de la Federación por dichos conceptos durante el ejercicio fiscal inmediato anterior.

Asimismo, las dependencias y entidades a que se refiere el párrafo anterior, deberán presentar a la Secretaría de Hacienda y Crédito Público, un informe durante el mes de julio de 2004 respecto de los ingresos y su concepto que hayan percibido por productos durante el primer semestre del ejercicio fiscal citado, así como de los que tengan programado percibir durante el segundo semestre.

Cuando las dependencias y entidades de la Administración Pública no enteren a la Tesorería de la Federación el monto de los productos cobrados dentro de los plazos que correspondan, dicho monto se actualizará desde el mes en que debió hacerse el pago y hasta que el mismo se efectúe, de conformidad con lo establecido en el artículo 17-A del Código Fiscal de la Federación y deberán pagarse recargos por concepto de indemnización al fisco federal por la falta de pago oportuno, aplicando al efecto lo dispuesto en el artículo 29 del citado ordenamiento. En el caso de que no se establezca plazo para el entero de los productos, éstos se deberán enterar a más tardar dentro de los 17 días del mes siguiente a aquél en el que se hayan cobrado, siempre y cuando los mismos no tengan un destino específico.

Artículo 13. Los ingresos que se recauden por parte de las dependencias o sus órganos administrativos desconcentrados por los diversos conceptos que establece esta Ley deberán enterarse a la Tesorería de la Federación y deberán reflejarse, cualquiera que sea su naturaleza, tanto en los registros de la propia Tesorería como en la cuenta de la Hacienda Pública Federal.

Tratándose de los ingresos a que se refiere el párrafo que antecede que se destinen a un fin específico, deberán depositarse en una cuenta a nombre de la dependencia generadora de los ingresos, debidamente registrada ante la Tesorería de la Federación, a fin de que la propia Tesorería ejerza facultades para comprobar el cumplimiento del destino específico autorizado en los términos de esta Ley.

Las entidades sujetas a control presupuestario directo, los Poderes Legislativo y Judicial, el Instituto Federal Electoral y la Comisión Nacional de Derechos Humanos, sólo registrarán los ingresos que obtengan por cualquier concepto en el rubro correspondiente de esta Ley.

Las entidades sujetas a control presupuestario indirecto deberán informar a la Secretaría de Hacienda y Crédito Público sobre sus ingresos, a efecto de que se esté en posibilidad de elaborar los informes trimestrales que establece esta Ley y se reflejen dentro de la Cuenta de la Hacienda Pública Federal.

Cuando los ingresos por derechos, productos o aprovechamientos, se destinen a un fin específico y para el cumplimiento de dicho destino se hubiere creado un fideicomiso, la Tesorería de la Federación deberá formar parte del Comité de Vigilancia del mismo, para verificar que los ingresos referidos se destinen al fin para el que fueron autorizados.

No se concentrarán en la Tesorería de la Federación los ingresos provenientes de las aportaciones de seguridad social destinadas al Instituto Mexicano del Seguro Social, al Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado y al Instituto de Seguridad Social de las Fuerzas Armadas Mexicanas, los que podrán ser recaudados por las oficinas de los propios Institutos y por las instituciones de crédito que autorice la Secretaría de Hacienda y Crédito Público, debiendo cumplirse con los requisitos contables establecidos y reflejarse en la Cuenta de la Hacienda Pública Federal.

Igualmente, no se concentrarán en la Tesorería de la Federación los ingresos provenientes de las aportaciones y de los abonos retenidos a trabajadores por patrones para el Instituto del Fondo Nacional de la Vivienda para los Trabajadores.

Las contribuciones, productos o aprovechamientos a los que las leyes de carácter no fiscal otorguen una naturaleza distinta a la establecida en las leyes fiscales, tendrán la naturaleza establecida en las leyes fiscales. Se derogan las disposiciones que se opongan a lo previsto en este artículo, en su parte conducente.

Los ingresos que obtengan las dependencias y entidades que integran la Administración Pública Federal, a los que las leyes de carácter no fiscal otorguen una naturaleza distinta a los conceptos previstos en el artículo 1o. de esta Ley, se considerarán comprendidos en la fracción que les corresponda conforme al citado artículo.

Las oficinas cuentadantes de la Tesorería de la Federación, deberán conservar, durante dos años, la cuenta comprobada y los documentos justificativos de los ingresos que recauden por los diversos conceptos que establece esta Ley.

Las dependencias y entidades de la Administración Pública Federal presentarán, a más tardar en el mes de marzo de 2004, ante la Secretaría de Hacienda y Crédito Público, una declaración informativa sobre los ingresos percibidos durante el ejercicio fiscal de 2003 por concepto de contribuciones, aprovechamientos y productos.

Lo señalado en el presente artículo se establece sin perjuicio de la obligación de concentrar al final del ejercicio los recursos no devengados en la Tesorería de la Federación.

Artículo 14. Los ingresos que se recauden por concepto de bienes que pasen a ser propiedad del Fisco Federal se enterarán a la Tesorería de la Federación, hasta el momento en que se cobre la contraprestación pactada por la enajenación de dichos bienes.

Tratándose de los gastos de ejecución que reciba el fisco federal, éstos se enterarán a la Tesorería de la Federación hasta el momento en el que efectivamente se cobren, sin clasificarlos en el concepto de la contribución o aprovechamiento del cual son accesorios.

Los ingresos que se enteren a la Tesorería de la Federación por concepto de bienes que pasen a ser propiedad del fisco federal o gastos de ejecución, serán los netos que resulten de restar al ingreso percibido, las erogaciones efectuadas para realizar la enajenación de los bienes o para llevar a cabo el procedimiento administrativo de ejecución que dio lugar al cobro de los gastos de ejecución, así como las erogaciones a que se refiere el párrafo siguiente.

Los ingresos netos por enajenación de acciones, cesión de derechos y desincorporación de entidades son los recursos efectivamente recibidos por el Gobierno Federal, una vez descontadas las erogaciones realizadas tales como comisiones que se paguen a agentes financieros, contribuciones, gastos de administración, de mantenimiento y de venta, honorarios de comisionados especiales que no sean servidores públicos encargados de dichos procesos, así como pagos de las reclamaciones procedentes que presenten los adquirentes o terceros, por pasivos ocultos, fiscales o de otra índole, activos inexistentes y asuntos en litigio y demás erogaciones análogas a todas las mencionadas. Los ingresos netos a que se refiere este párrafo se concentrarán en la Tesorería de la Federación, y deberán manifestarse, tanto en los registros de la propia Tesorería como en la Cuenta de la Hacienda Pública Federal.

Lo dispuesto en el párrafo anterior será aplicable a la enajenación de acciones y cesión de derechos cuando impliquen contrataciones de terceros para llevar a cabo tales procesos, las cuales deberán sujetarse a lo dispuesto por la Ley de Adquisiciones, Arrendamientos y Servicios del Sector Público.

Artículo 15. Se aplicará el régimen establecido en esta Ley, salvo lo dispuesto en el artículo 13 de la misma, a los ingresos que por cualquier concepto reciban las entidades de la administración pública federal paraestatal que estén sujetas a control presupuestario en los términos de la Ley de Presupuesto, Contabilidad y Gasto Público Federal y del Presupuesto de Egresos de la Federación para el Ejercicio Fiscal 2004, entre las que se comprende, de manera enunciativa a las siguientes:

Petróleos Mexicanos y sus organismos subsidiarios.

Instituto Mexicano del Seguro Social.

Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado.

Luz y Fuerza del Centro.

Artículo 16. Se condonan los créditos derivados de contribuciones o aprovechamientos, cuyo cobro tenga encomendado el Servicio de Administración Tributaria, cuando el importe del crédito al 31 de diciembre de 2003, sea inferior o igual, al equivalente en moneda nacional a 2,500 unidades de inversión. No procederá esta condonación, cuando existan dos o más créditos a cargo de una misma persona y la suma de ellos exceda el límite de 2,500 unidades de inversión ni cuando se trate de créditos derivados del impuesto sobre tenencia o uso de vehículos.

En los casos en que con anterioridad al 1o. de noviembre de 2003, una persona hubiere incurrido en infracción a las disposiciones aduaneras que no impliquen omisión en el pago de impuestos y a la fecha de entrada en vigor de esta Ley no le haya sido impuesta la sanción correspondiente, dicha sanción no le será determinada, si por las circunstancias del infractor o de la comisión de la infracción, la multa aplicable no excediera del equivalente en moneda nacional al 1o. de enero de 2004 a 2,500 unidades de inversión.

Artículo 17. En materia de estímulos fiscales, durante el ejercicio fiscal de 2004, se estará a lo siguiente:

II. Se otorga un estímulo fiscal en el impuesto al activo a los contribuyentes residentes en México que se dediquen al transporte aéreo o marítimo de personas o bienes por los aviones o embarcaciones que tengan concesión o permiso del Gobierno Federal para ser explotados comercialmente, en los siguientes términos:

a) Tratándose de aviones o embarcaciones arrendados, acreditarán contra el impuesto al activo a su cargo, el impuesto sobre la renta que se hubiera retenido de aplicarse la tasa del 21 % en lugar de la tasa del 5% que establece el artículo 188 de la Ley del Impuesto sobre la Renta a los pagos por el uso o goce de dichos bienes, siempre que se hubiera efectuado la retención y entero de este impuesto y que los aviones o embarcaciones sean explotados comercialmente por el arrendatario en la transportación de pasajeros o bienes.

b) En el caso de aviones o embarcaciones propiedad del contribuyente, el valor de dichos activos que se determine conforme a la fracción II del artículo 2o. de la Ley del Impuesto al Activo, se multiplicará por el factor de 0.1 tratándose de aviones y por el factor de 0.2 tratándose de embarcaciones, y el monto que resulte será el que se utilizará para determinar el valor del activo de esos contribuyentes respecto de dichos bienes conforme al artículo mencionado.

Los contribuyentes a que se refiere esta fracción que hubieran ejercido la opción a que se refiere el artículo 5o.-A de la Ley del Impuesto al Activo, podrán efectuar el cálculo del impuesto que les corresponda, aplicando para tal efecto lo dispuesto en esta fracción.

Los contribuyentes a que se refiere esta fracción, no podrán reducir del valor del activo del ejercicio las deudas contratadas para la obtención del uso o goce o la adquisición de los aviones o embarcaciones, ni aquellas que se contraten para financiar el mantenimiento de los mismos, por los que se aplique el estímulo a que la misma se refiere.

III. Se otorga un estímulo fiscal en el impuesto al activo a los Almacenes Generales de Depósito por los inmuebles de su propiedad que utilicen para el almacenamiento, guarda o conservación de bienes o mercancías, consistente en permitir que el valor de dichos activos que se determine conforme a la fracción II del artículo 2o. de la Ley del Impuesto al Activo, se multiplique por el factor de 0.2; el monto que resulte será el que se utilizará para determinar el valor del activo de esos contribuyentes respecto de dichos bienes, conforme al artículo mencionado.

Los contribuyentes a que se refiere esta fracción, que hubieran ejercido la opción a que se refiere el artículo 5o.-A de la Ley del Impuesto al Activo, podrán efectuar el cálculo del impuesto que les corresponda, aplicando para tal efecto lo dispuesto en esta fracción.

IV. Se otorga un estímulo fiscal en el impuesto al activo a las personas físicas que tributen conforme al régimen de pequeños contribuyentes a que se refiere la Ley del Impuesto sobre la Renta, consistente en el monto total del impuesto que hubiere causado.

V. Se otorga un estímulo fiscal en el impuesto al activo por el monto total del mismo que se derive de la propiedad de cuentas por cobrar derivadas de contratos que celebren los contribuyentes con organismos públicos descentralizados del Gobierno Federal, respecto de inversiones de infraestructura productiva destinada a actividades prioritarias, autorizada por la Secretaría de Hacienda y Crédito Público, en los términos del artículo 18 de la Ley General de Deuda Pública.

VI. Se otorga un estímulo fiscal a los contribuyentes de los sectores agrícola, ganadero, pesquero y minero que adquieran diesel para su consumo final y siempre que dicho combustible no sea para uso automotriz en vehículos que se destinen al transporte de personas o efectos a través de carreteras o caminos, consistente en permitir el acreditamiento del impuesto especial sobre producción y servicios que Petróleos Mexicanos y sus organismos subsidiarios hayan causado por la enajenación de este combustible, siempre que se utilice exclusivamente como combustible en:

a) Maquinaria fija de combustión interna, maquinaria de flama abierta y locomotoras.

b) Vehículos marinos y maquinaria utilizada en las actividades de acuacultura.

c) Tractores, motocultores, combinadas, empacadoras de forraje, revolvedoras, desgranadoras, molinos, cosechadoras o máquinas de combustión interna para aserrín, bombeo de agua o generación de energía eléctrica, que se utilicen en actividades de siembra, cultivo y cosecha de productos agrícolas; cría y engorda de ganado, aves de corral y animales; cultivo de los bosques o montes, así como en la cría, conservación, restauración, fomento y aprovechamiento de la vegetación de los mismos.

d) Vehículos de baja velocidad o bajo perfil, que por sus características no estén autorizados para circular por sí mismos en carreteras federales o concesionadas y siempre que se cumplan los requisitos que mediante reglas de carácter general establezca el Servicio de Administración Tributaria.

Asimismo, los contribuyentes que adquieran diesel para su consumo final que se utilice exclusivamente como combustible en maquinaria fija de combustión interna, maquinaria de flama abierta y locomotoras, independientemente del sector al que pertenezcan, podrán aplicar el estímulo fiscal a que se refiere esta fracción.

VII Para los efectos de lo dispuesto en la fracción anterior, los contribuyentes estarán a lo siguiente:

a) Podrán acreditar únicamente el impuesto especial sobre producción y servicios que Petróleos Mexicanos y sus organismos subsidiarios hayan causado por la enajenación del diesel.

Para estos efectos, el monto que dichas personas podrán acreditar será el que se señale expresamente y por separado en el comprobante correspondiente.

En los casos en que el diesel se adquiera de agencias o distribuidores autorizados, el impuesto que los contribuyentes antes mencionados podrán acreditar, será el que se señale en forma expresa y por separado en el comprobante que les expidan dichas agencias o distribuidores y que deberá ser igual al que Petróleos Mexicanos y sus organismos subsidiarios hayan causado por la enajenación a dichas agencias o distribuidores del diesel, en la parte que corresponda al combustible que las mencionadas agencias o distribuidores comercialicen a esas personas. En ningún caso procederá la devolución de las cantidades a que se refiere este inciso.

b) Las personas que utilicen el diesel en las actividades agropecuarias o silvícolas señaladas en el inciso c) de la fracción VI de este artículo, podrán acreditar un monto equivalente a la cantidad que resulte de multiplicar el precio de adquisición del diesel en las estaciones de servicio y que conste en el comprobante correspondiente, incluido el impuesto al valor agregado, por el factor de 0.355, en lugar de aplicar lo dispuesto en el inciso anterior.

Tratándose de la enajenación de diesel que se utilice para consumo final, Petróleos Mexicanos y sus organismos subsidiarios o sus agencias o distribuidores autorizados, deberán desglosar expresamente y por separado en el comprobante correspondiente el impuesto especial sobre producción y servicios que Petróleos Mexicanos y sus organismos subsidiarios hubieran causado por la enajenación de que se trate.

El acreditamiento a que se refiere la fracción anterior, únicamente podrá efectuarse contra el impuesto sobre la renta que tenga el contribuyente a su cargo o, en su caso, contra el impuesto al activo, que se deba enterar, utilizando la forma oficial que mediante reglas de carácter general dé a conocer el Servicio de Administración Tributaria.