Gaceta Parlamentaria, año XXIV, número 5885-III, jueves 14 de octubre de 2021

- Que reforma diversas disposiciones de la Ley del Impuesto al Valor Agregado, a cargo de la diputada Laura Lorena Haro Ramírez, del Grupo Parlamentario del PRI

- Que reforma el artículo 22 de la Ley General del Sistema Nacional de Seguridad Pública, a cargo de la diputada María Guadalupe Román Ávila, del Grupo Parlamentario de Morena

- Que reforma y adiciona los artículos 25 y 27 y deroga la fracción XXX del artículo 28 de la Ley del Impuesto sobre la Renta, suscrita por la diputada Patricia Terrazas Baca e integrantes del Grupo Parlamentario del PAN

- Que reforma el artículo 2o. de la Ley de Coordinación Fiscal, a cargo de la diputada Marcela Guerra Castillo, del Grupo Parlamentario del PRI

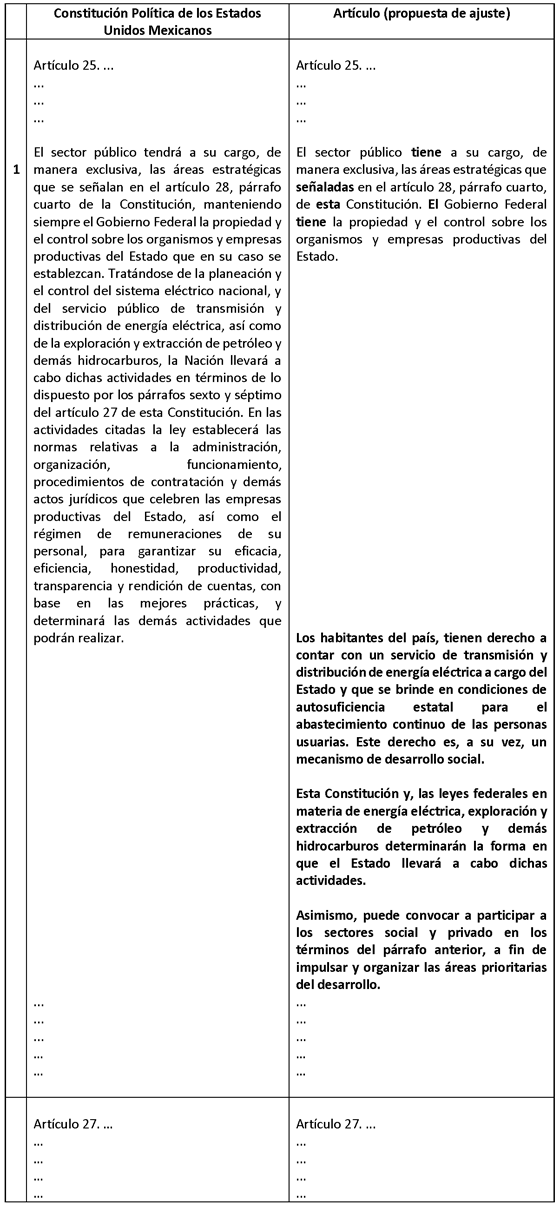

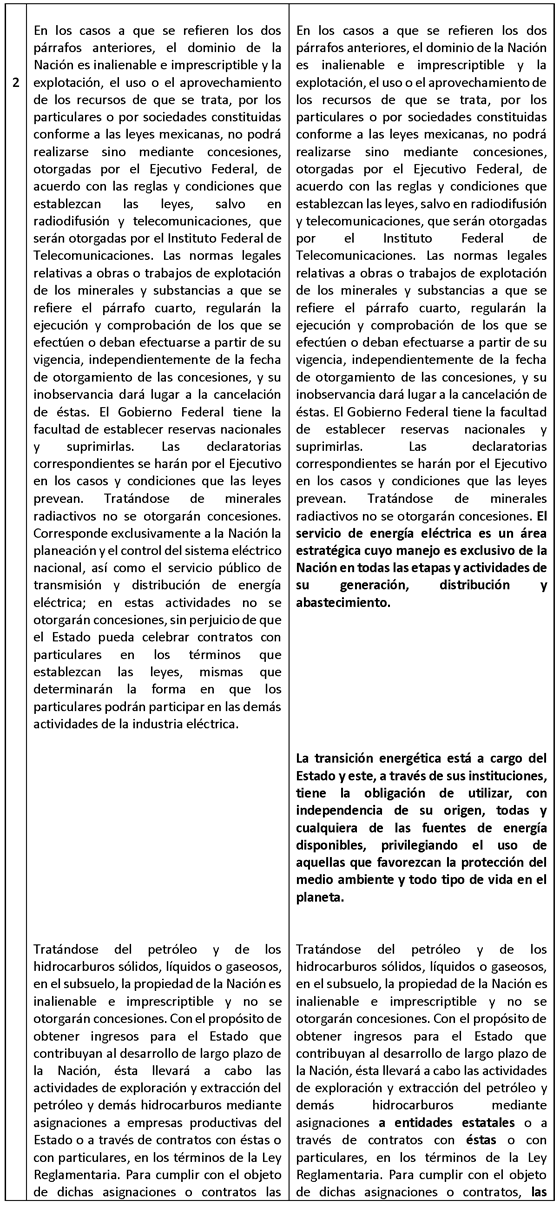

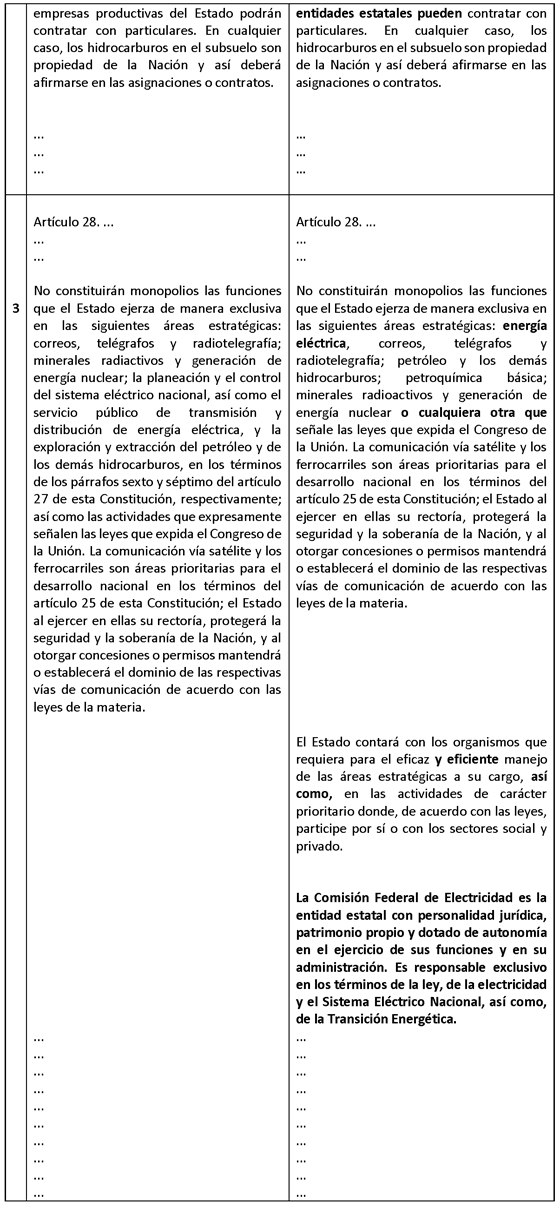

- Que reforma los artículos 25, 27 y 28 de la Constitución Política de los Estados Unidos Mexicanos, a cargo del diputado Manuel de Jesús Baldenebro Arredondo, del Grupo Parlamentario de Morena

- Que adiciona los artículos 33 y 34 de la Ley del Impuesto sobre la Renta, suscrita por la diputada Patricia Terrazas Baca e integrantes del Grupo Parlamentario del PAN

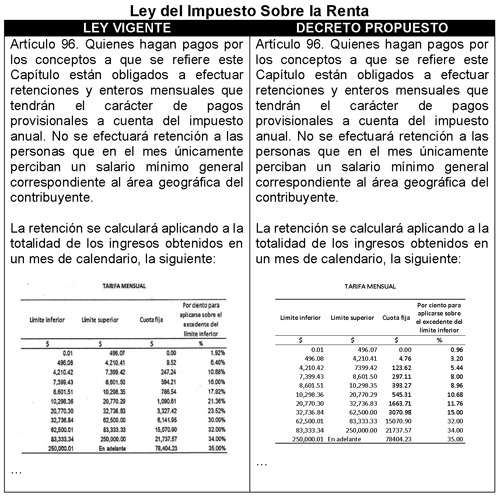

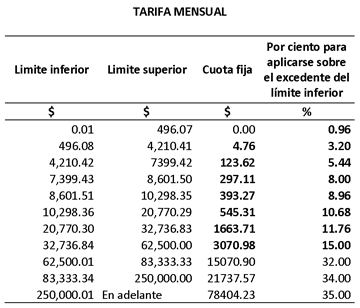

- Que reforma el artículo 96 de la Ley del Impuesto sobre la Renta, a cargo de la diputada Laura Lorena Haro Ramírez, del Grupo Parlamentario del PRI

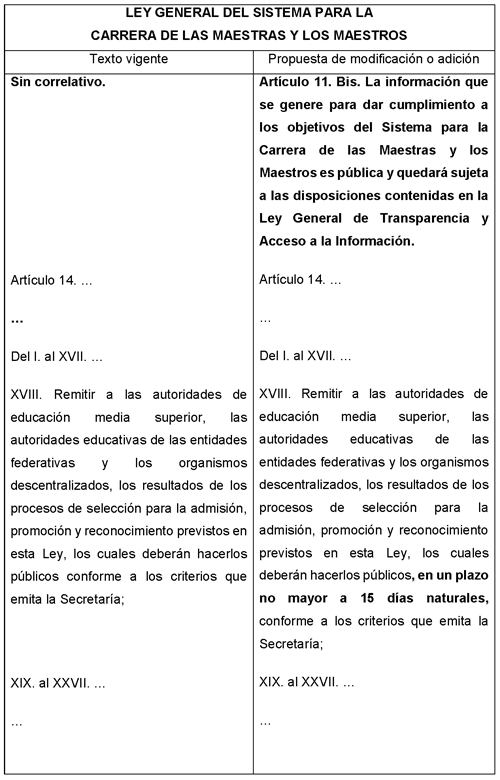

- Que reforma y adiciona diversas disposiciones de la Ley General del Sistema para la Carrera de las Maestras y los Maestros, a cargo del diputado Omar Enrique Castañeda González, del Grupo Parlamentario de Morena

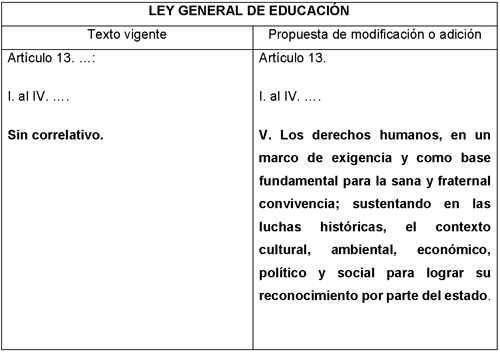

- Que adiciona el artículo 13 de la Ley General de Educación, a cargo del diputado Omar Enrique Castañeda González, del Grupo Parlamentario de Morena

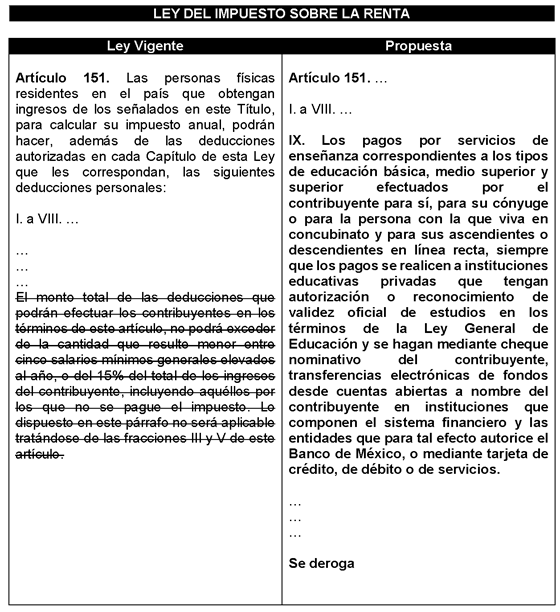

- Que adiciona y deroga el artículo 151 de la Ley del Impuesto sobre la Renta, suscrita por el diputado Jorge Romero Herrera e integrantes del Grupo Parlamentario del PAN

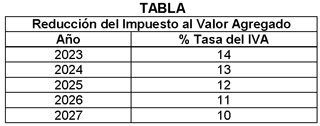

- Que reforma diversas disposiciones de la Ley del Impuesto al Valor Agregado, en materia de disminución del IVA, suscrita por los diputados Marcela Guerra Castillo, Rubén Ignacio Moreira Valdez y Rafael Alejandro Moreno Cárdenas, del Grupo Parlamentario del PRI

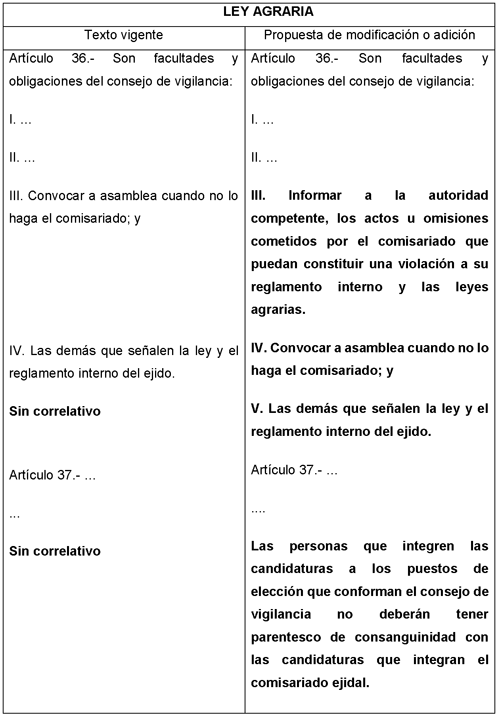

- Que reforma y adiciona los artículos 36, 37 y 39 de la Ley Agraria, a cargo del diputado Omar Enrique Castañeda González, del Grupo Parlamentario de Morena

- Que reforma y adiciona diversas disposiciones de la Ley del Impuesto al Valor Agregado, en materia de reducción de la tasa general del gravamen en la región fronteriza, suscrita por integrantes del Grupo Parlamentario del PAN

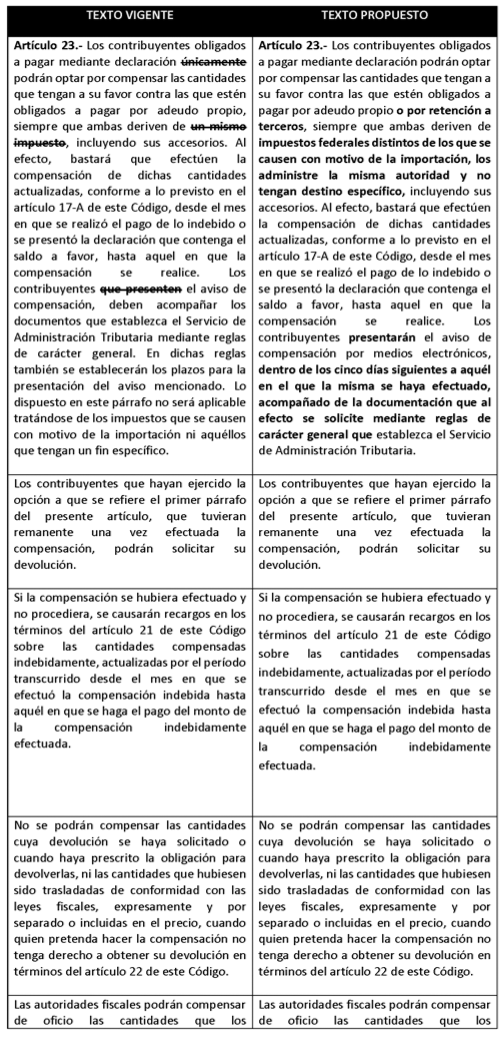

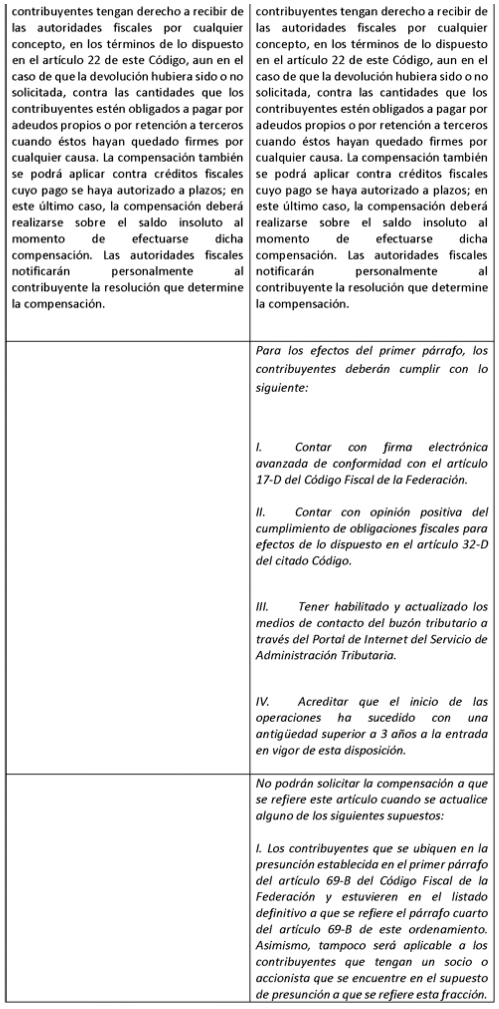

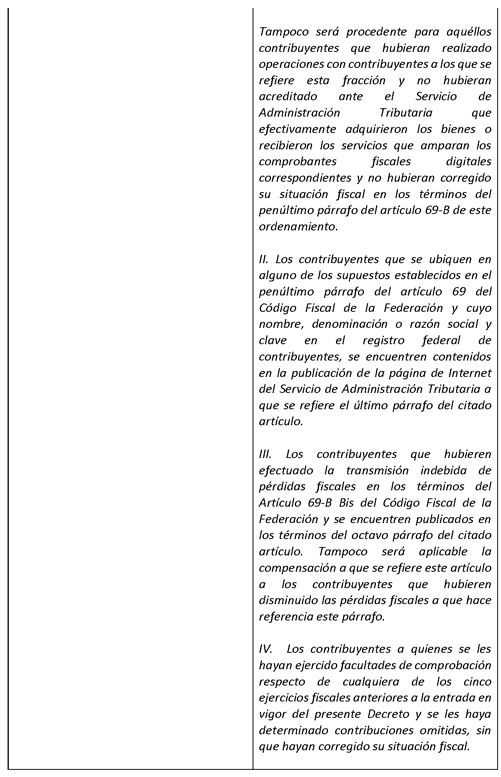

- Que reforma y adiciona diversas disposiciones del Código Fiscal de la Federación y de la Ley del Impuesto al Valor Agregado, suscrita por integrantes del Grupo Parlamentario del PAN

- Que adiciona diversas disposiciones a la Constitución Política de los Estados Unidos Mexicanos y expide la Ley General para la Emergencia, Reactivación y Recuperación Económica frente a Eventos no Esperados, suscrita por el diputado Armando Tejeda Cid e integrantes del Grupo Parlamentario del PAN

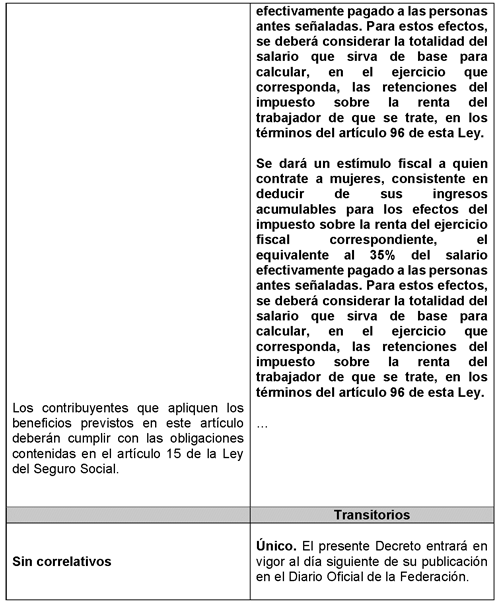

- Que reforma los artículos 2o. y 2o.-A de la Ley del Impuesto Especial sobre Producción y Servicios, suscrita por integrantes del Grupo Parlamentario del PAN

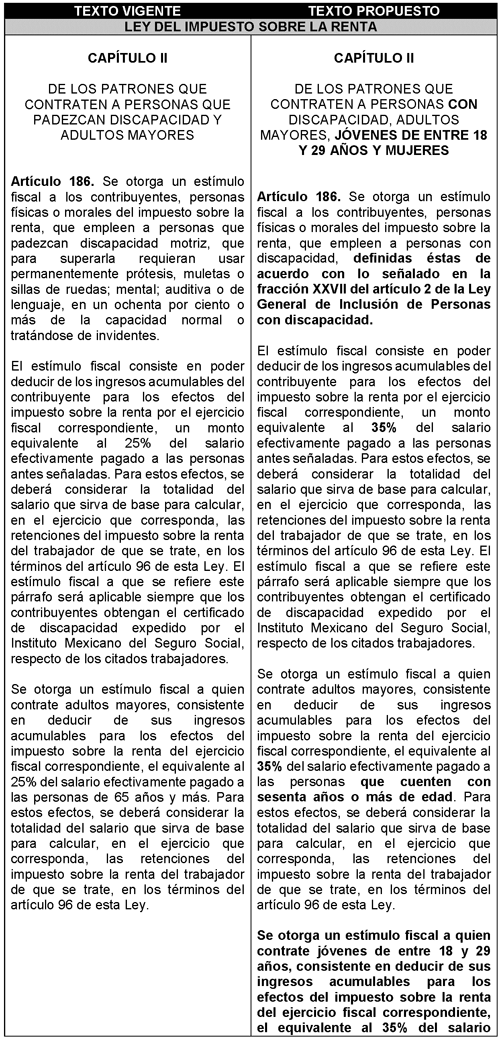

- Que reforma y adiciona el artículo 186 de la Ley del Impuesto sobre la Renta, suscrita por integrantes del Grupo Parlamentario del PAN

- Que reforma y adiciona diversas disposiciones de las Leyes del Impuesto sobre la Renta, y de Coordinación Fiscal, suscrita por integrantes del Grupo Parlamentario del PAN

- Que adiciona el artículo 183 Bis de la Ley del Impuesto sobre la Renta, suscrita por la diputada Gina Gerardina Campuzano González e integrantes del Grupo Parlamentario del PAN

- Que adiciona el artículo 206 de la Ley del Impuesto sobre la Renta, suscrita por la diputada Gina Gerardina Campuzano González e integrantes del Grupo Parlamentario del PAN

Que reforma diversas disposiciones de la Ley del Impuesto al Valor Agregado, a cargo de la diputada Laura Lorena Haro Ramírez, del Grupo Parlamentario del PRI

Laura Lorena Haro Ramírez, diputada del Grupo Parlamentario del Partido Revolucionario Institucional en la LXV Legislatura del honorable Congreso de la Unión, con fundamento en lo dispuesto por los artículos 71, fracción II, y 72 de la Constitución Política de los Estados Unidos Mexicanos; así como los artículos 6, numeral 1, fracción I, 77 y 78 del Reglamento de la Cámara de Diputados, somete a consideración del pleno de esta soberanía iniciativa con proyecto de decreto que modifica los artículos 1o., 2o.-A, 18-D y 18-H de la Ley del Impuesto al Valor Agregado, considerando la siguiente

Exposición de Motivos

Si bien es cierto que el Impuesto al Valor Agregado (IVA) es un impuesto importante para la recaudación del gobierno federal; también es cierto que el IVA es el impuesto que todos pagamos en la gran mayoría de nuestras necesidades diarias.

El IVA en frontera se redujo a 8 por ciento, claro está por la necesidad fronteriza que representa; pero, si bien es cierto, es que México debe tener una paridad tributaria o equidad tributaria sobre todo después de los estragos de la pandemia. Además que la aplicación de la tasa de 8 por ciento está condicionada a que el contribuyente presente un aviso al SAT para aplicar esta tasa. Lo anterior, de acuerdo al artículo décimo primero del decreto de estímulos fiscales región fronteriza norte, publicado en el Diario Oficial de la Federación (DOF) el 31 de diciembre de 2018.

Reducir el IVA de 16 por ciento a 10 por ciento y que sea general en la República Mexicana beneficia a todos y no discrimina a nadie; la reducción implicaría que más familias puedan acceder a más insumos necesarios para su vida diaria.

La necesidad es clara y la pobreza y los estragos de la pandemia nos ha perjudicado a todos en diferentes escalas; pero la realidad es que el establecer una tasa fija a 10 por ciento resolvería muchos de los problemas que enfrentan las familias de México, sobre todo la clase baja o media.

El Servicio de Administración Tributaria (SAT) detalló que, a través de las personas morales, se obtuvo un pago de IVA por 945 mil 234 millones de pesos, es decir, 95.7 por ciento del total. En personas físicas, la recaudación fue por 42 mil 289 millones de pesos.

Además, se demostró que la pandemia no fue factor para que la recaudación de este impuesto cayera o disminuyera considerablemente.

Si bien es cierto la recaudación ha mejorado considerablemente; esta propuesta como otras no deben ser perpetuas, pero sí deben ajustarse de acuerdo a la realidad y de acuerdo a las necesidades de la gente año con año.

La realidad es que nuestros gobiernos están acostumbrados a no mover los impuestos y si bien es una estrategia y promesa de campaña del actual gobierno de no subir los impuestos; es necesario bajar el impuesto por las secuelas de la pandemia.

Tal y como lo señaló un reporte de El Universal , como se muestra a continuación:

Por citar un ejemplo, en el caso de Alemania, en el ámbito del IVA, inicialmente se aprobó la reducción temporal del tipo de gravamen en 12 puntos (de 19 por ciento a 7 por ciento) para los servicios de restauración y de catering prestados entre julio de 2020 y junio de 2021.

Por otro lado, en Francia se han puesto en marcha mecanismos de aceleración de las devoluciones del IVA y de créditos fiscales como el de competitividad y empleo o el relativo a actividades.

Esta causa de bajar el IVA a 10 por ciento de manera generalizada se ha presentado por la gran mayoría de los partidos políticos nacionales; tal y como se muestra a continuación:

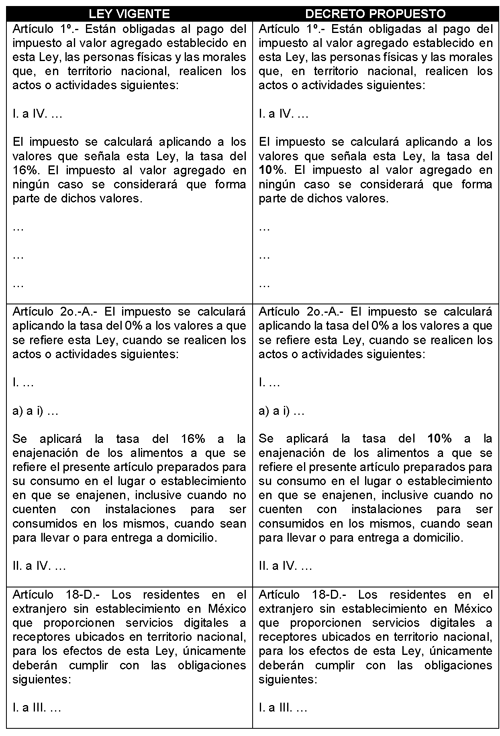

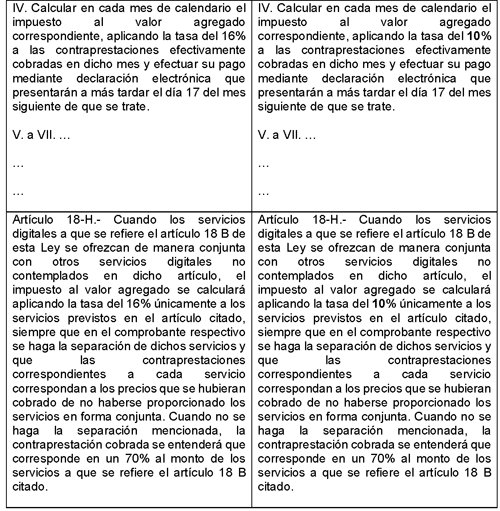

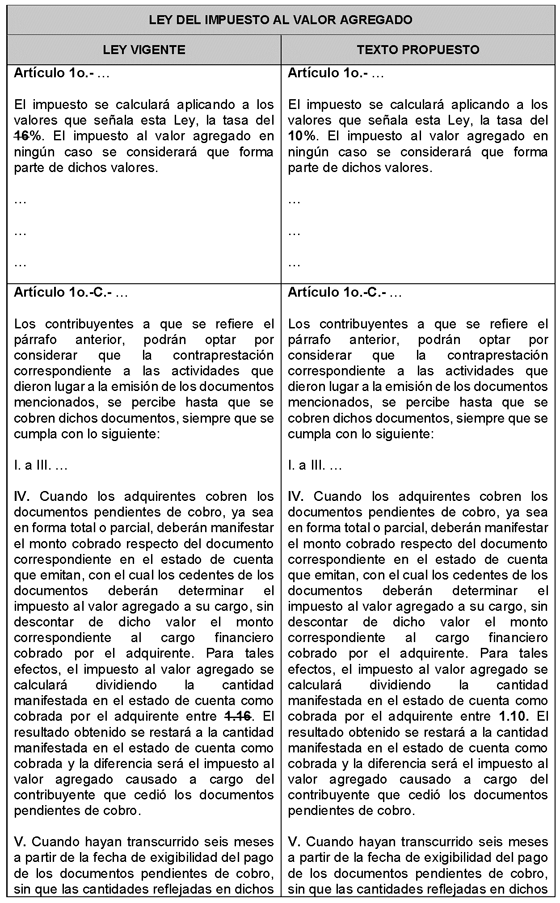

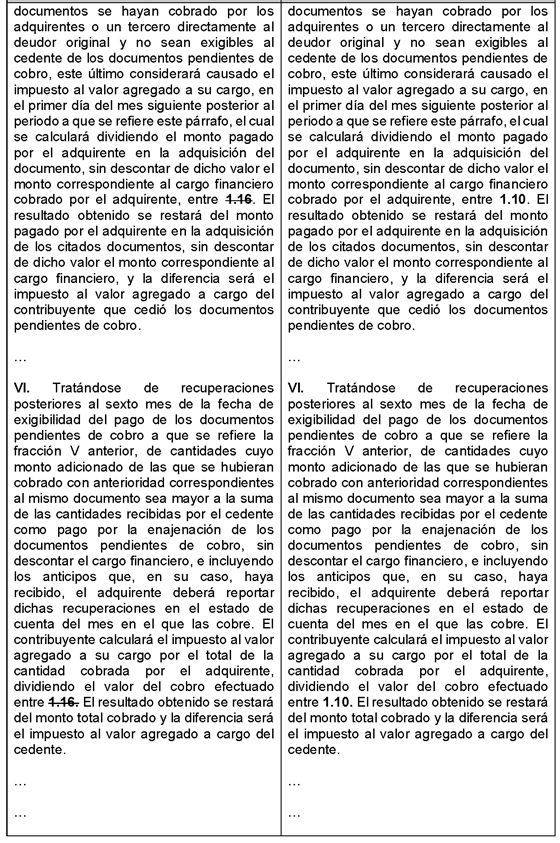

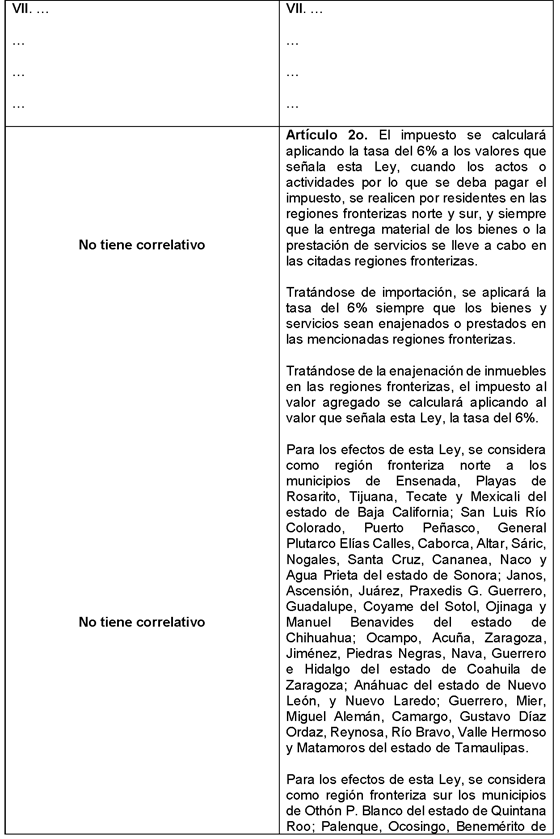

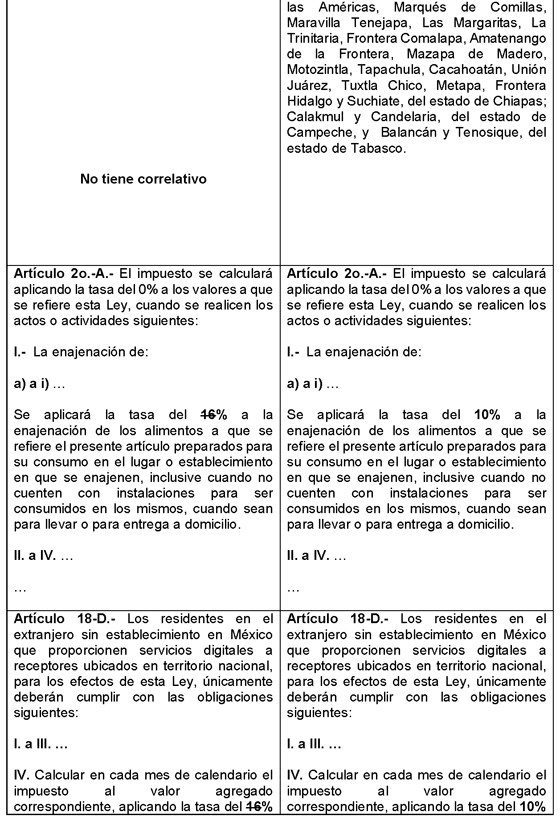

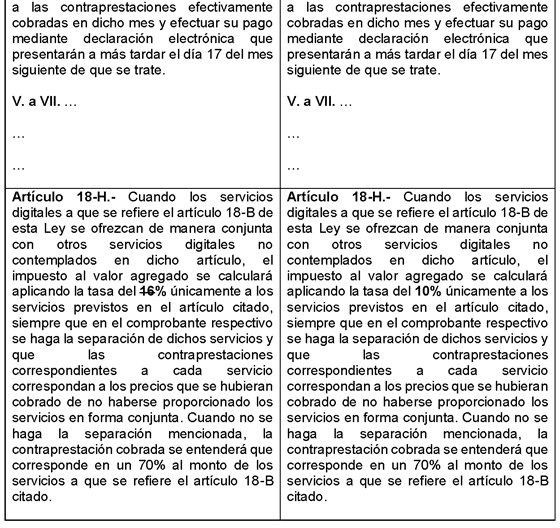

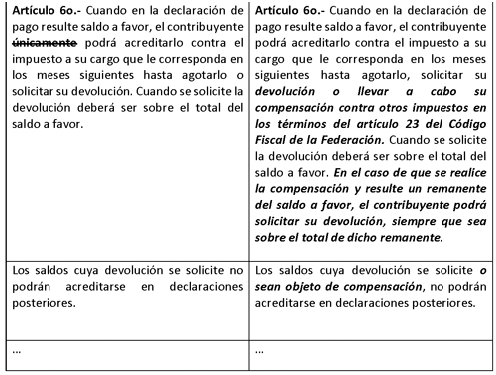

Por lo anteriormente expuesto, y con el objeto de mostrar de manera más clara las modificaciones que se pretende llevar a cabo en la Ley del Impuesto al Valor Agregado, se presenta el siguiente cuadro:

Ley del Impuesto al Valor Agregado

Por lo anteriormente expuesto pongo a consideración de esta soberanía el siguiente

Decreto por el que se modifican los artículos 1o., 2o.-A, 15, 18-D y 18-H de la Ley del Impuesto al Valor Agregado

Único. Se modifican los artículos 1o., 2o.-A, 18-D y 18-H de la Ley del Impuesto al Valor Agregado, para quedar como sigue:

Artículo 1o. Están obligadas al pago del impuesto al valor agregado establecido en esta ley, las personas físicas y las morales que, en territorio nacional, realicen los actos o actividades siguientes:

I. a IV. ...

El impuesto se calculará aplicando a los valores que señala esta Ley, la tasa del 10 por ciento. El impuesto al valor agregado en ningún caso se considerará que forma parte de dichos valores.

...

...

...

Artículo 2o.-A. El impuesto se calculará aplicando la tasa del 0 por ciento a los valores a que se refiere esta Ley, cuando se realicen los actos o actividades siguientes:

I. ...

a) a i) ...

Se aplicará la tasa del 10 por ciento a la enajenación de los alimentos a que se refiere el presente artículo preparados para su consumo en el lugar o establecimiento en que se enajenen, inclusive cuando no cuenten con instalaciones para ser consumidos en los mismos, cuando sean para llevar o para entrega a domicilio.

II. a IV. ...

Artículo 18-D. Los residentes en el extranjero sin establecimiento en México que proporcionen servicios digitales a receptores ubicados en territorio nacional, para los efectos de esta Ley, únicamente deberán cumplir con las obligaciones siguientes:

I. a III. ...

IV. Calcular en cada mes de calendario el impuesto al valor agregado correspondiente, aplicando la tasa del 10 por ciento a las contraprestaciones efectivamente cobradas en dicho mes y efectuar su pago mediante declaración electrónica que presentarán a más tardar el día 17 del mes siguiente de que se trate.

V. a VII. ...

...

...

Artículo 18-H. Cuando los servicios digitales a que se refiere el artículo 18 B de esta Ley se ofrezcan de manera conjunta con otros servicios digitales no contemplados en dicho artículo, el impuesto al valor agregado se calculará aplicando la tasa del 10 por ciento únicamente a los servicios previstos en el artículo citado, siempre que en el comprobante respectivo se haga la separación de dichos servicios y que las contraprestaciones correspondientes a cada servicio correspondan a los precios que se hubieran cobrado de no haberse proporcionado los servicios en forma conjunta. Cuando no se haga la separación mencionada, la contraprestación cobrada se entenderá que corresponde en un 70 por ciento al monto de los servicios a que se refiere el artículo 18 B citado.

Transitorios

Primero. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Segundo. Se deroga toda disposición que se oponga a lo dispuesto en el presente decreto.

Notas

1 https://www.elcontribuyente.mx/2020/06/morena-propone-bajar-el-iva-a-10 -y-el-pan-lo-secunda/

2 https://expansion.mx/economia/2020/06/09/morena-quiere-bajar-iva-para-i mpulsar-el-consumo

3 https://www.milenio.com/politica/diputados-pt-proponen-reducir-iva-16-1 0

Palacio Legislativo de San Lázaro, a 14 de octubre de 2021.

Diputada Laura Lorena Haro Ramírez (rúbrica)

Que reforma el artículo 22 de la Ley General del Sistema Nacional de Seguridad Pública, a cargo de la diputada María Guadalupe Román Ávila, del Grupo Parlamentario de Morena

María Guadalupe Román Ávila, integrante del Grupo Parlamentario de Morena en la LXV Legislatura del Congreso de la Unión, con fundamento en los artículos 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos y 6, numeral 1, fracción I, 77 y 78 del Reglamento de la Cámara de Diputados, somete a consideración de esta soberanía iniciativa con proyecto de decreto por el que se reforman las fracciones I, VI y X del artículo 22 de la Ley General del Sistema Nacional de Seguridad Pública, al tenor de la siguiente

Exposición de Motivos

El Modelo Nacional de Evaluación y Control de Confianza tiene sus orígenes en 2008, con la firma del Acuerdo Nacional para la Seguridad, la Justicia y la Legalidad, donde el gobierno federal realizó el compromiso de crear un modelo nacional de evaluación y control de confianza; los estados, a crear un centro de control y confianza en su entidad; y los ayuntamientos, a mantener sujeta una evaluación permanente a personal de la policía municipal.

El principal objetivo del presente proyecto es el de tener centros de control y confianza que sean confiables e imparciales en sus resoluciones. Elementos de corporaciones policiales han sido removidos del cargo por una mala aplicación del guía contratado por estos centros.

Además, se han denunciado la politización y conveniencia de los mandatarios municipales o estatales para promover el fallo en el examen y poder tener elementos para el despido justificado de elementos policiales.

Y por lo consiguiente los elementos se van reprobados y/o no aptos. En algunos casos, elementos que llevan una carrera policial de 15, 20 hasta 25 años de servicio y un aplicador de solo 3, 4 hasta 5 años de experiencia determinan que no son aptos cuando han dejado parte de su vida en el servicio.

En los 6 últimos años han reprobado cerca de 15 mil policías sus exámenes de control y confianza, bajas descontroladas y preocupantes a nivel nacional. Generando una crisis de inseguridad, ya que en lugar de cubrir los estándares que marca la Organización de las Naciones Unidas (ONU), por cada 100 mil habitantes se deben tener 2.8 policías en el país, según cifras del Secretariado Ejecutivo del Sistema Nacional de Seguridad Pública, solo se cuenta con 0.8 policías por cada millar de mexicanos. Siendo México un deficitario en Estado de fuerza, es decir, en el número de policías preventivos que hay por cada mil habitantes.

Contribuyendo al desempleo y carencias familiares ya que el elemento policiaco es muy difícil que se le contraten en otro empleo simplemente por haber sido elemento policiaco y es más inmune para la delincuencia organizada derivado al conocimiento que adopto en las filas de la policía.

Actualmente, no aprobar el examen de control y confianza significa la baja definitiva de la corporación policial a la que se pertenezca. Esto deja inermes a los elementos policiales ante todo y todos, los riesgos que corren en cada corporación incluso llegar a las filas del crimen organizado, fortaleciendo así la crisis de inseguridad que se vive en nuestro país.

El análisis del Instituto Belisario Domínguez del Senado Síntesis del diagnóstico nacional sobre las policías preventivas de las entidades federativas arroja que los estados con menos policías son

- Baja California con 0.3 por cada mil habitantes

- Aguascalientes con 0.4 policías por cada mil ciudadanos

- Guanajuato con 0.4 policías por cada mil ciudadanos

- Querétaro con 0.4 policías por cada mil ciudadanos

- Sonora con 0.4 policías por cada mil ciudadanos

Solo la Ciudad de México cuenta cubre con los estándares de la ONU teniendo el

- Ciudad de México con 4.2

- Estado de México con 1.0

- Tabasco con 1.8

- Yucatán con 1.6.

En comparación con otros países del mundo, México presenta un déficit importante en Estado de fuerza. Cuenta con el 1.02 policías por cada mil habitantes.

En materia de evaluación, el diagnóstico reporta que 78.8 por ciento de los 129 mil policías existentes cuenta con evaluación de control de confianza aprobada y vigente; 11.2 por ciento con aprobación no vigente. 2.1 por ciento con resultado pendiente y 6.9 por ciento no aprobó la evaluación.

Más sorprendente aún es que a pesar de que es un requisito para poder trabajar como policía, sólo 84 mil 255 elementos, o sea 25.4 por ciento de ellos cuenta con el CUP emitido. Y a pesar de que la Ley del Sistema Nacional de Seguridad Pública indica que el elemento que no cuente con esta certificación no podrá estar activo, sólo una cuarta parte de ellos se ha certificado.

Subrayo que esta iniciativa no está en contra de que se sancione a los elementos que no acrediten su control y confianza ni que no se apliquen estos exámenes si no que el Centro Nacional de Certificación y Acreditación, ponga más atención y que revise a los centros de control y confianza, así como a las empresas que se involucren en estas actividades como lo marca la ley.

En virtud de lo expuesto someto a consideración de esta soberanía la siguiente iniciativa con proyecto de

Decreto

Único. Se reforman las fracciones I, VI y X del artículo 22, para quedar como sigue:

Artículo 22. Corresponde al Centro Nacional de Certificación y Acreditación verificar que los centros de evaluación y control de confianza de entidades federativas realicen sus funciones de conformidad con las normas técnicas y estándares mínimos en materia de evaluación y control de confianza de los servidores públicos de las instituciones de seguridad pública. Para tal efecto, tendrá las facultades siguientes:

I. Establecer los criterios mínimos para la evaluación y control de confianza de los servidores públicos, tomando en consideración las recomendaciones, propuestas y lineamientos de las conferencias, así como aplicar de diferente criterio cuando el servidor público este bajo un proceso administrativo y un proceso judicial .

II. a V. ...

VI. Verificar periódicamente que los centros de referencia apliquen los procesos certificados, conforme a los lineamientos y estándares que el Centro Nacional de Certificación y Acreditación establezca, y el personal aplicador esté debidamente certificado;

VII. a IX. ...

X. Las demás que resulten necesarias para el desempeño de sus funciones. Se haga pública su certificación de los centros de control y confianza existentes.

Transitorio

Único. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Palacio Legislativo de San Lázaro, a 14 de octubre de 2021.

Diputada María Guadalupe Román Ávila (rúbrica)

Que reforma y adiciona los artículos 25 y 27 y deroga la fracción XXX del artículo 28 de la Ley del Impuesto sobre la Renta, suscrita por la diputada Patricia Terrazas Baca e integrantes del Grupo Parlamentario del PAN

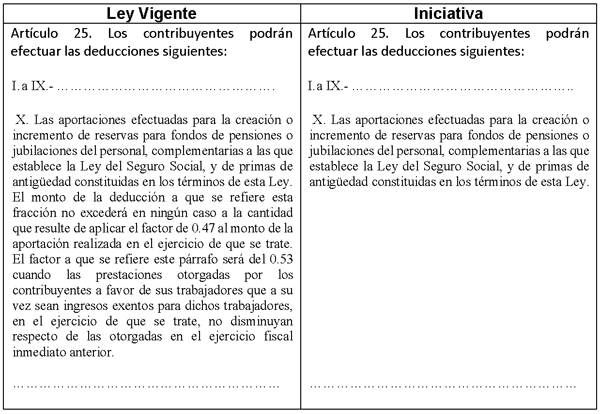

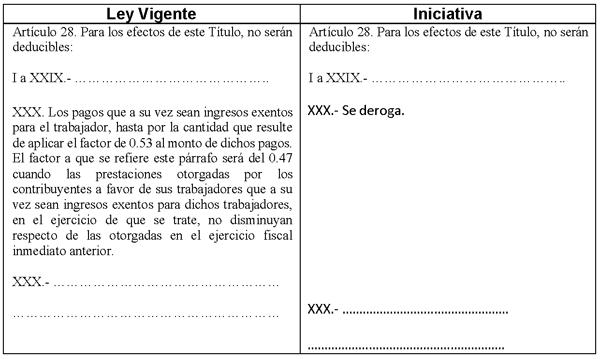

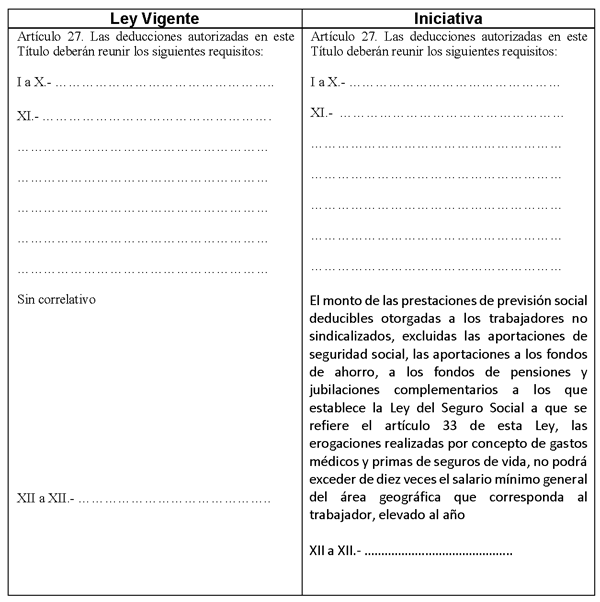

La suscrita, diputada Patricia Terrazas Baca e integrantes del Grupo Parlamentario del Partido Acción Nacional de la LXV Legislatura, con fundamento en lo dispuesto en el artículo 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos, así como en los artículos 6, fracción I, 77 y 78 del Reglamento de la Cámara de Diputados y demás disposiciones aplicables, somete a la consideración de esta honorable soberanía, la presente iniciativa de decreto por el que se reforma el primer párrafo de la fracción X del artículo 25, se deroga la fracción XXX del artículo 28 y se adiciona un segundo párrafo a la fracción XI del artículo 27 de la Ley del Impuesto sobre la Renta, de conformidad con la siguiente

Exposición de Motivos

I. Antecedentes

En el Grupo Parlamentario del Partido Acción Nacional de la Cámara de Diputados tenemos claro el reto que tiene nuestro país por delante, en el corto y mediano plazo para lograr una patria ordenada, generosa, una vida mejor y digna para todos los ciudadanos.

La contracción económica del menos 8.5 por ciento del producto interno bruto (PIB) sufrida por México durante 2020, producto de las políticas implementadas de distanciamientos social para contener el avance de los contagios por SARS-CoV2 tuvieron como consecuencia la pérdida de 12.29 millones de empleos, tanto en el sector formal como en el informal de la economía. Desde 1932 la economía nacional no había sufrido una caída tan drástica.

Por ello, en el GPPAN consideramos necesario y prioritario políticas sensatas que reactiven la economía cuyo principal propósito es lograr prosperidad, desarrollo y bienestar para todos los mexicanos, alejado de sectarismos y dogmas ideológicos de discusiones que pertenecen a un pasado, que se consideraban ya superadas.

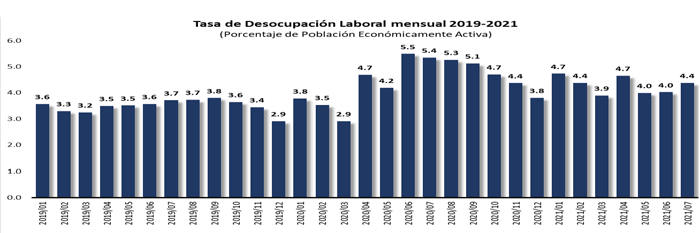

Entre los meses de marzo a diciembre de 2020, 840 mil empleos formales se perdieron, de los cuales, sólo se han recuperado 647 mil 91 empleos, aún faltan por recuperar el 22 por ciento, sin contar los empleos que demandan quienes pretenden ingresar por primera vez al mercado laboral.

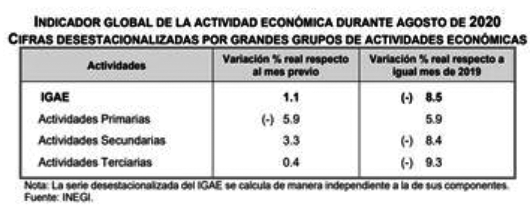

Por otro lado, el Indicador de Recuperación Económica Estatal del Instituto Mexicano para la Competitividad (IMCO), señala que, de acuerdo con el Indicador Global de la Actividad Económica (IGAE), la actividad económica a nivel nacional se encuentra en un 89 por ciento de la tendencia esperada al mes de agosto. Tres estados tienen una recuperación económica alta, siete estados una recuperación media, en tanto 14 estados presentan una recuperación baja y nueve estados una recuperación económica muy baja.

De acuerdo con cifras del Inegi, un millón de pequeños y medianos negocios cerraron en definitiva sus puertas, de 4,9 millones de micro, pequeñas y medianas empresas, al cierre de 2020, sólo subsistieron 3.85 millones de establecimientos.

En adición a lo anterior, los apoyos económicos del Gobierno Federal fueron escasos, y en ocasiones, nulos para apoyar a las micro, pequeñas y medianas empresas, quienes al cerrar las fuentes de empleo, tuvieron como consecuencia un aumento de la pobreza en México.

II. Problemática

En este contexto, en la reforma fiscal para el año de 2014, se introdujo una disposición en la fracción XXX del artículo 28 de la Ley del Impuesto sobre la Renta (ISR) que elevó el costo de las prestaciones a los trabajadores, tanto aquellos que se otorgan por mandato de Ley como aquellas que son otorgadas por parte de las empresas al limitar la deducción de prestaciones que no se consideran ingresos de los trabajadores, al considerar como no deducibles el 47 o 53 por ciento dependiendo de ciertas circunstancias.

En cuanto a las aportaciones efectuadas para la creación o incremento de reservas para fondos de pensiones o jubilaciones del personal, independientes a las que establece la Ley del Seguro Social, y de primas de antigüedad constituidos por las empresas solo se podrá deducir en un 47 o 53 por ciento siempre que las prestaciones otorgadas s sus trabajadores no disminuyeran respecto del ejercicio fiscal inmediato anterior. La adición de esta limitante a la deducción de previsión social que entró en vigor para el ejercicio fiscal de 2014, desincentivo las aportaciones y los beneficios derivados de los fondos de pensiones o jubilaciones en detrimento de la calidad de vida futura de los trabajadores al momento de terminar su vida laboral, por lo que mantenerse, inhibe la probabilidad de que el sector privado participe en la creación de fondos de jubilaciones y pensiones en beneficio de sus trabajadores.

Es pertinente destacar que una de las presiones económicas que tienen las finanzas públicas es el gasto en pensiones y jubilaciones, para el ejercicio fiscal de 2022 representan el 16.53% del Presupuesto de Egresos de la Federación para el citado ejercicio fiscal, el 27.48% del Gasto Corriente, estimándose erogar por este concepto 1.17 billones de pesos.

No obstante, del presupuesto asignado, se estima que las pensiones a las que podrán acceder las generaciones que empezaron a jubilarse con el esquema de afores serán en el mejor de los casos, equivalente al 30 por ciento de su último sueldo.

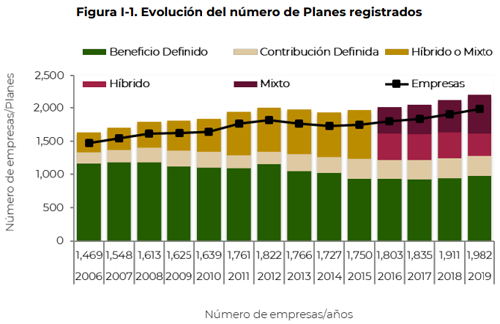

Fuente: Estadísticas del registro electrónico de planes de pensiones 2019, Consar.

Por lo que el esfuerzo que realizan las empresas para ahorrar en beneficio de los trabajadores indudablemente disminuye al Estado la presión de quienes concluyen con su vida laboral, sin embargo, las reformas aprobadas para el año de 2014 han inhibido su crecimiento.

Es claro que el esquema de prestaciones que se otorgan a los trabajadores es sólo en su beneficio y en una mejor calidad de vida para sus familias, no es en beneficio del patrón, entre estas prestaciones se encuentran las becas educacionales, ayuda para transporte, guarderías, fomento al deporte, actividades culturales y recreativas entre otras.

El continuar con la limitación en la deducción de las prestaciones otorgadas a los trabajadores se mantiene en la Ley una clara violación al principio de proporcionalidad bajo la cual los ciudadanos debemos de contribuir al gasto público, lo cual no cumple con la limitación parcial a la deducción, toda vez que se castiga a los patrones, que pueden ser personas morales y personas físicas, por el cumplimiento que se deriva de las relaciones labores, como es el otorgamiento de prestaciones a sus trabajadores, en las que por mandato de ley están obligados a cumplir.

III. Propuestas

Por lo anterior, los diputados y diputadas del Grupo Parlamentario del Partido Acción Nacional ponemos a consideración de esta soberanía diversas modificaciones a la Ley del Impuesto sobre la Renta en materia de prestaciones a los trabajadores como sigue:

Pensiones y jubilaciones

Para el ejercicio de 2022, el presupuesto estimado para cubrir pensiones y jubilaciones por parte del Estado tiene un incremento nominal del 10 por ciento respecto del año de 2021.

En el año de 2018, el monto asignado en el Presupuesto de Egresos de la Federación para jubilaciones y pensiones fue de 793,734.30 millones de pesos, para el ejercicio fiscal de 2022, se estima sea del 1.17 billones de pesos, en tan sólo 4 años, el monto asignado a pensiones se incrementó en un 48 por ciento.

En tal sentido se requiere incentivar la participación del sector privado en la creación de fondos de pensiones y jubilaciones que complementen las establecidas en la Ley para proporcionar una pensión digna a los mexicanos.

Por lo anterior, se propone a esta soberanía la reforma a la fracción X del artículo 25 de la Ley del Impuesto sobre la Renta para permitir la deducción al 100 por ciento de las aportaciones realizadas para la creación de fondos de pensiones y jubilaciones complementarias a las establecidas en la Ley del Seguro Social para quedar como sigue:

Prestaciones a los trabajadores

La Ley Federal del Trabajo establece prestaciones obligatorias que deben otorgarse a los trabajadores que mantienen una relación laboral, entre las cuales se encuentran las siguientes:

1. Prima vacacional.

2. Prima dominical.

3. Aguinaldo.

4. Participación en las Utilidades de las Empresas.

5. Pago de horas extras.

6. Remuneración adicional por trabajar en días de descanso.

7. Primas de antigüedad.

8. Indemnizaciones laborales.

En adición a lo anterior, existen prestaciones adicionales que las empresas otorgan a sus trabajadores como previsión social, entre las cuales se encuentran fondos de ahorros, becas educaciones, actividades recreativas, culturales o deportivas entre otras.

Por otro lado el artículo 93 de la Ley del Impuesto sobre la Renta precisa el monto exento que por cada prestación pagada a los trabajadores se tiene derecho.

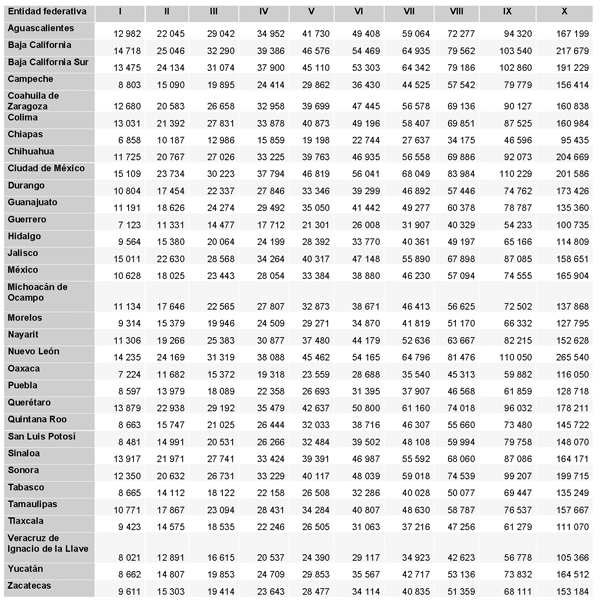

De acuerdo con cifras del Inegi, al segundo trimestre del 2021, el empleo informal alcanzó en México la cifra de 31 millones de personas, cifra mayor en 8.2 millones de mexicanos que en el período de abril-junio de 2020 laboran en dicho sector y que representan el 56.2 por ciento de la fuerza laboral del país, ciudadanos que no tienen acceso a seguridad social, por lo que en el futuro, al concluir su vida laboral, representaran una presión adicional para el Estado.

Es necesario implementar políticas públicas que incentiven la formalización de las fuentes de empleo, el mantener un límite a la deducción de los sueldos y salarios inhibe la formalización, máxime que el artículo 93 de la Ley del Impuesto sobre la Renta prevé en su penúltimo párrafo una limitación a las prestaciones de previsión social cuando el salario del trabajador sea mayor a un monto de siete salarios mínimos elevados al año.

“Artículo 93.- Artículo 93. No se pagará el impuesto sobre la renta por la obtención de los siguientes ingresos:

La exención aplicable a los ingresos obtenidos por concepto de prestaciones de previsión social se limitará cuando la suma de los ingresos por la prestación de servicios personales subordinados o aquellos que reciban, por parte de las sociedades cooperativas, los socios o miembros de las mismas y el monto de la exención exceda de una cantidad equivalente a siete veces el salario mínimo general del área geográfica del contribuyente, elevado al año; cuando dicha suma exceda de la cantidad citada, solamente se considerará como ingreso no sujeto al pago del impuesto un monto hasta de un salario mínimo general del área geográfica del contribuyente, elevado al año. Esta limitación en ningún caso deberá dar como resultado que la suma de los ingresos por la prestación de servicios personales subordinados o aquellos que reciban, por parte de las sociedades cooperativas, los socios o miembros de las mismas y el importe de la exención, sea inferior a siete veces el salario mínimo general del área geográfica del contribuyente, elevado al año.

Lo dispuesto en el párrafo anterior, no será aplicable tratándose de jubilaciones, pensiones, haberes de retiro, pensiones vitalicias, indemnizaciones por riesgos de trabajo o enfermedades, que se concedan de acuerdo con las leyes, contratos colectivos de trabajo o contratos ley, reembolsos de gastos médicos, dentales, hospitalarios y de funeral, concedidos de manera general de acuerdo con las leyes o contratos de trabajo, seguros de gastos médicos, seguros de vida y fondos de ahorro, siempre que se reúnan los requisitos establecidos en las fracciones XI y XXI del artículo 27 de esta ley, aun cuando quien otorgue dichas prestaciones de previsión social no sea contribuyente del impuesto establecido en esta ley.”

Toda vez que el último párrafo del artículo 93 de la Ley del Impuesto sobre la Renta excluye de la limitante de la exención a algunas prestaciones, se propone incorporar un segundo párrafo a la fracción XI del artículo 27 de la Ley del Impuesto sobre la Renta para establecer un límite a las deducciones de previsión social cuando estás sean a favor de trabajadores sindicalizados equivalente a 10 veces el salario mínimo elevado al año.

Es importante señalar que el límite propuesto considerando como referencia los salarios mínimos, es acorde a lo resuelto por los tribunales en relación a “que el salario mínimo puede ser utilizado como índice, unidad, base, medida o referencia para fines acordes a su naturaleza”, tal como sucede con la propuesta presentada.

“Pensión alimenticia. Debe fijarse, en los casos que así proceda, tomando como base o referencia el salario mínimo y no la unidad de medida y actualización (UMA).

El artículo 26, apartado B, penúltimo párrafo, de la Constitución General de la República establece a la Unidad de Medida y Actualización (UMA), como unidad de cuenta, índice, base, medida o referencia para determinar la cuantía del pago de las obligaciones y supuestos previstos en las leyes federales, de las entidades federativas y del Distrito Federal, ahora Ciudad de México, así como en las disposiciones jurídicas que emanen de todas las anteriores. Sin embargo, dicha unidad no es aplicable tratándose de la fijación de pensiones alimenticias, toda vez que acorde con el artículo 123, apartado A, fracción VI, de la Carta Magna, la naturaleza del salario mínimo es la de un ingreso destinado a satisfacer las necesidades normales de un jefe de familia, en el orden material, social, cultural y para proveer a la educación obligatoria de los hijos (ámbito en el cual entran, sin lugar a dudas, sus propios alimentos y los de su familia), a más de que esa propia disposición señala específicamente que el salario mínimo puede ser utilizado como índice, unidad, base, medida o referencia para fines acordes a su naturaleza y, en esa tesitura, la base o referencia para establecer una pensión alimenticia, en los casos que así proceda, no es la Unidad de Medida y Actualización, sino el salario mínimo, pues éste, dado lo expuesto, va más acorde con la propia naturaleza y finalidad de dicha pensión.

Primer Tribunal Colegiado en Materia Civil del Séptimo Circuito.

Amparo directo 368/2017. 22 de diciembre de 2017. Unanimidad de votos. Ponente: Clemente Gerardo Ochoa Cantú. Secretario: Irving Iván Verdeja Higareda.

Amparo directo 1030/2017. 27 de marzo de 2018. Unanimidad de votos. Ponente: Alfredo Sánchez Castelán. Secretaria: María Esther Alcalá Cruz.

Amparo directo 131/2018. 29 de junio de 2018. Unanimidad de votos. Ponente: Alfredo Sánchez Castelán. Secretario: Víctor Manuel Moreno Velázquez.

Amparo directo 204/2018. 29 de junio de 2018. Unanimidad de votos. Ponente: Clemente Gerardo Ochoa Cantú. Secretario: Irving Iván Verdeja Higareda.

Amparo directo 226/2018. 9 de agosto de 2018. Unanimidad de votos. Ponente: Clemente Gerardo Ochoa Cantú. Secretario: Andrés Alberto Cobos Zamudio.”

Por lo que, en concordancia con los principios de doctrina del Partido Acción Nacional, entre los cuales se encuentra el de forjar condiciones económicas y sociales propicias para la generación suficiente de empleo estable y determinar un marco institucional y legal que ampare las prestaciones que hombres y mujeres requieren para desempeñarse con dignidad.

Por ello, los diputados y diputadas del Partido Acción Nacional proponemos a esta soberanía derogar la fracción XXX del artículo 28 y la adición de un segundo párrafo a la fracción XI del artículo 27 de la Ley del Impuesto sobre la Renta, mediante esta reforma se pretende dar cumplimiento al mandato constitucional de aportar al gasto público en términos de equidad y proporcionalidad, para quedar como sigue:

a) Derogación de la Fracción XXX al artículo 28 de la Ley del Impuesto sobre la Renta.

b) Adición de un segundo párrafo a la fracción XI del artículo 27 de la Ley del Impuesto sobre la Renta.

Mediante estas propuestas, los diputados y diputadas del Partido Acción Nacional pretendemos otorgar seguridad, certeza jurídica en la generación y mantenimiento de empleos para apoyar la recuperación económica de manera estable, constante y permanente.

Por lo anteriormente expuesto, con la facultad que nos confiere el artículo 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos, nos permitimos someter a consideración de esta Soberanía, la siguiente iniciativa de

Decreto por el que se reforma el primer párrafo de la fracción X del artículo 25, se deroga la fracción XXX del artículo 28 y se adiciona un segundo párrafo a la fracción XI del artículo 27 de la Ley del Impuesto sobre la Renta

Artículo Único.- Se reforma el primer párrafo de la fracción X del artículo 25, se deroga la fracción XXX del artículo 28 y se adiciona un segundo párrafo a la fracción XI del artículo 27 de la Ley del Impuesto sobre la Renta, para quedar como sigue:

Artículo 25.- Los contribuyentes podrán efectuar las deducciones siguientes:

I a IX.- ...

X. Las aportaciones efectuadas para la creación o incremento de reservas para fondos de pensiones o jubilaciones del personal, complementarias a las que establece la Ley del Seguro Social, y de primas de antigüedad constituidas en los términos de esta ley.

...

Artículo 27.- Las deducciones autorizadas en este Título deberán reunir los siguientes requisitos:

I a X.- ...

XI.- ...

...

...

...

...

...

El monto de las prestaciones de previsión social deducibles otorgadas a los trabajadores no sindicalizados, excluidas las aportaciones de seguridad social, las aportaciones a los fondos de ahorro, a los fondos de pensiones y jubilaciones complementarios a los que establece la Ley del Seguro Social a que se refiere el artículo 33 de esta ley, las erogaciones realizadas por concepto de gastos médicos y primas de seguros de vida, no podrá exceder de diez veces el salario mínimo general del área geográfica que corresponda al trabajador, elevado al año

XII a XII.- ...

Artículo 28.- Para los efectos de este Título, no serán deducibles:

I a XXIX.- ...

XXX.- Se deroga.

XXX.- ...

...

Transitorio

Único.- El presente decreto entrará en vigor el 1 de enero de 2022.

Dado en el Palacio Legislativo de San Lázaro, a 14 de octubre de 2021.

Diputada Patricia Terrazas Baca (rúbrica)

Que reforma el artículo 2o. de la Ley de Coordinación Fiscal, a cargo de la diputada Marcela Guerra Castillo, del Grupo Parlamentario del PRI

La suscrita, Marcela Guerra Castillo, diputada integrante del Grupo Parlamentario del Partido Revolucionario Institucional en la LXV Legislatura del honorable Congreso de la Unión, con fundamento en lo dispuesto por los artículos 71, fracción II; 72, 73, fracción XXIX-A, de la Constitución Política de los Estados Unidos Mexicanos; así como 6, numeral 1, fracción I; 77 y 78 del Reglamento de la Cámara de Diputados, somete a consideración de esta soberanía iniciativa con proyecto de decreto por el que se reforma el artículo 2 de la Ley de Coordinación Fiscal, en materia de mayores recursos para los estados y municipios, al tenor de la siguiente

Exposición de Motivos

En un claro sentido de justicia redistributiva y de descentralización de los recursos públicos federales, esta iniciativa busca consolidar las finanzas públicas locales a través de la reforma de un artículo, que desde mediados de la década de los noventa no ha sido objeto de reformas o cambios sustantivos en el porcentaje de distribución del fondo general de participaciones, originalmente el Fondo General de Participaciones se constituyó con 13 por ciento de la recaudación federal participable con los recursos que históricamente transfería la federación a los estados; a partir de 1980 y hasta 1991, dicho porcentaje se incrementó en diversas ocasiones hasta llegar a 18.51 por ciento, derivado de la suspensión del cobro de contribuciones locales y la integración de otros conceptos participables en el mencionado fondo, siendo que para 1996,1 se incrementa nuevamente en 1.49 por ciento sin sujetarlo a la suspensión de alguna potestad tributaria por parte de los estados y sus municipios, como medida de fortalecimiento a las haciendas públicas de estos órdenes de gobierno.

Para comprender el federalismo es necesario conocer la historia de México, que data como tal desde la concepción de la Constitución de 1824. En esta Constitución se buscaba no dañar ni perjudicar la soberanía de los estados; las entidades se suscribieron aceptando las facultades federales de recaudación, y que correspondería a la federación el reparto de los recursos.

Nuestro Sistema de Coordinación Fiscal actual se remonta al año de 1953, cuando en México comienza a surgir por primera vez el concepto de Sistema Nacional de Coordinación Fiscal, sin embargo es a partir de 1978 cuando dicho sistema queda plasmado en lo que hoy conocemos como la Ley de Coordinación Fiscal, la cual tiene por objeto coordinar el sistema fiscal de la federación con los de los estados, municipios y la Ciudad de México, establecer la participación que corresponda a sus haciendas públicas en los ingresos federales; distribuir entre ellos dichas participaciones; fijar reglas de colaboración administrativa entre las diversas autoridades fiscales; constituir los organismos en materia de coordinación fiscal y dar las bases de su organización y funcionamiento.

Este sistema comienza a trabajar cuando las entidades se adhieren al Sistema Nacional de Coordinación Fiscal (SNCF), mediante los convenios de coordinación aprobados por la legislatura local respectiva; y de la misma forma, previa aprobación de su Congreso local, se puede dar por terminado el convenio.

La fórmula de distribución de los recursos contempla ciertos conceptos para el reparto de los recursos como la población, la capacidad de recaudación y el coeficiente del crecimiento que tiene cada entidad.

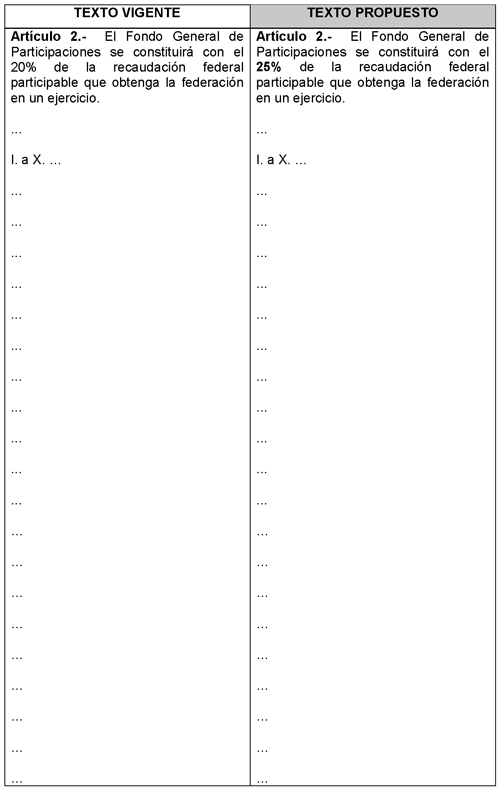

En este sentido, desde 1996 no se ha registrado incremento alguno del multicitado Fondo General de Participaciones, por la cual se hace necesario proponer el incremento del porcentaje de la recaudación federal participable que constituye el Fondo General Participable del 20 al 25 por ciento, en aras de fortalecer las haciendas públicas de las entidades federativas y sus municipios.

A pesar de que en los últimos años se ha incrementado el gasto federalizado para las entidades federativas, éste se ha centrado en fondos y recursos que en términos de las disposiciones legales se encuentran destinados a fines y acciones específicas; por lo cual, las participaciones que reciben los estados del Fondo General de Participaciones requieren de un aumento en la misma proporción al porcentaje de distribución de la recaudación federal participable, considerando que estos recursos son de los que pueden disponer libremente las entidades federativas y los municipios para la realización de sus funciones y la prestación de los servicios públicos, a través de la instrumentación de acciones y programas de gobierno en su respectivo ámbito de competencia.

A 43 años de la creación de la Ley de Coordinación Fiscal y a 26 años de la última reforma al artículo 2, es necesario trabajar en una modificación, a fin de cumplir y satisfacer las necesidades y panorama que se vive actualmente en nuestro país. En múltiples ocasiones los presidentes municipales y gobernadores han planteado y solicitado actualizar la Ley de Coordinación Fiscal.

En el año 2019, el presidente de la Conferencia Nacional de Gobernadores, Francisco Domínguez Servién, comentó que para incentivar el crecimiento de nuestro país era necesario hacer una revisión de la ley y equilibrar la fórmula de distribución de los recursos, asimismo “Destacó que la legislación data de hace 40 años, por lo que instó a actualizarla, dado que actualmente de cada peso que los estados envían a la federación por conceptos como el Impuesto Especial sobre Producción y Servicios, el Impuesto al Valor Agregado y el Impuesto sobre la Renta, los estados reciben solamente 15 centavos y los municipios 5 centavos”.2

Otro aspecto digno de tomar en cuenta, es que el gasto federalizado es la principal fuente de recursos de los gobiernos locales, de acuerdo a información del Centro de Investigación en Política Pública,3 las entidades federativas generan únicamente 12 por ciento de sus ingresos, mientras que 80 por ciento de sus recursos provienen del acuerdo de coordinación fiscal con la federación, por su parte 70 por ciento de los ingresos de los gobiernos municipales provienen de la misma fuente.

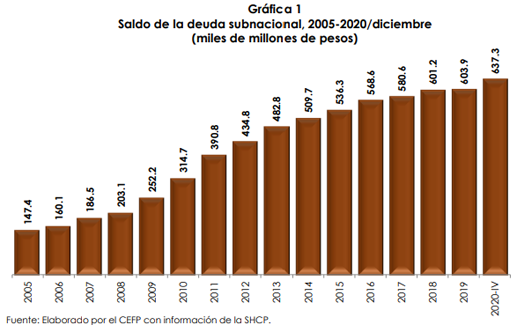

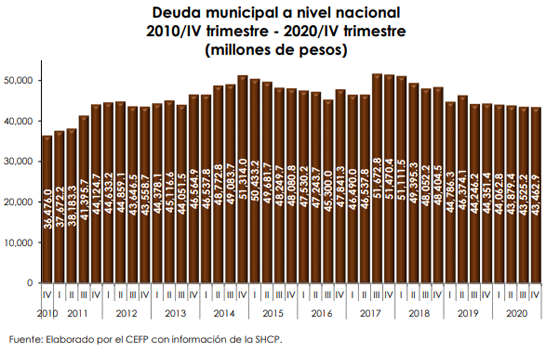

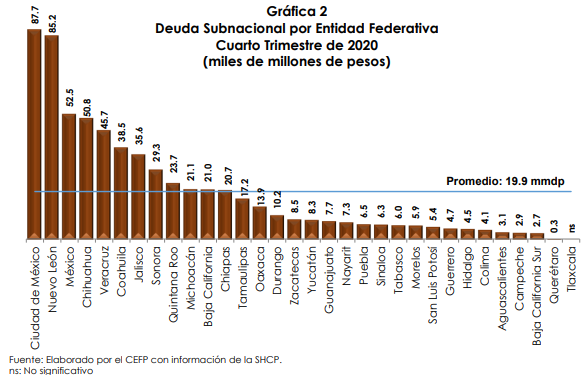

Sin duda un elemento que ahoga a los gobiernos locales, son los altos niveles de endeudamiento, tanto de las entidades federativas, como de los municipios, ya que de acuerdo al Centro de Estudios de las Finanzas Públicas, el Saldo de la Deuda de las Entidades Federativas en su conjunto al cuarto trimestre de 2020, fue de 637 mil 274.6 millones de pesos (mdp) ,4 en tanto que igualmente al cuarto trimestre del mismo año, el saldo de la deuda municipal ascendió 43 mil 462.9 mdp ,5 como lo muestran ambas gráficas.

Al cuarto trimestre de 2020, las cinco entidades más endeudadas del país en términos absolutos son, en orden descendente, las siguientes: la Ciudad de México con una deuda de 87 mil 736.7 mdp; Nuevo León, 85 mil 229.2 mdp; Estado de México, 52 mil 488.3 mdp; Chihuahua, 50 mil 790.5 mdp; y Veracruz con 45 mil 707.9 mdp.

La suma de las deudas de estas cinco entidades federativas (321 mil 952.6 mdp) representa poco más de la mitad (50.5 por ciento) del total de la deuda subnacional.

Los cinco estados más endeudados en términos per cápita al 31 de diciembre de 2020, en orden descendente, son los siguientes: Nuevo León (15 mil 192.0 pesos por persona); Quintana Roo (13 mil 735.5 pesos); Chihuahua (13 mil 360.7 pesos); Coahuila (11 mil 971.7 pesos) y Ciudad de México (9 mil 728.4 pesos).

La deuda per cápita de cada uno de estos estados es superior hasta en dos veces al promedio subnacional de 4 mil 865.1 pesos.

En términos de sus ingresos totales, Nuevo León encabeza la lista como el estado más endeudado con un monto equivalente al 85.9 por ciento de sus ingresos totales; le siguen Coahuila, con un 77.5 por ciento; Chihuahua, 72.1 por ciento; y Quintana Roo, 67.3 por ciento.

Estos estados presentan cifras más de dos veces superiores al promedio subnacional de 27.4 por ciento. Estas mismas entidades destacan como las más endeudadas respecto a sus ingresos por participaciones, con proporciones que oscilan entre 194.9 y 170.9 por ciento, cifras más de dos veces y medios mayores al promedio subnacional de 64.8 por ciento. Con relación a este mismo indicador, Tlaxcala, Querétaro, Puebla y Guanajuato, presentan las menores deudas, con registros inferiores al 20.0 por ciento.6

Por su parte, el análisis del Centro de Estudios de las Finanzas Públicas correspondiente al cuarto trimestre de 2020 sobre la distribución de la deuda municipal por tipo de acreedor es el siguiente:

“(...) el 50.3 por ciento (21 mil 875.9 mdp) provienen de la banca múltiple; el 41.7 por ciento (18 mil 124.1 mdp) de la banca de desarrollo; el 3.2 por ciento (un mil 387.8 mdp) de emisiones bursátiles; un 4.8 por ciento (2 mil 075.1 mdp) de otros.

Los municipios más endeudados del país al periodo de referencia (ello de acuerdo con los montos de la deuda por municipio publicados por la Secretaría de Hacienda y Crédito Público en su página de internet), con deudas que superan los mil millones de pesos, son los siguientes: Tijuana, Baja California (2 mil 597.6 mdp); Monterrey, Nuevo León (un mil 961.7 mdp); Hermosillo, Sonora (un mil 764.4 mdp); Guadalajara, Jalisco (un mil 695.6 mdp); León, Guanajuato (un mil 056.9 mdp) y Zapopan, Jalisco con un mil 008.3 mdp. Estos seis municipios concentran prácticamente una cuarta parte (24.8 por ciento) del total de la deuda de este orden de gobierno”.7

El mismo informe del Centro informa que “(...) los municipios con las mayores deudas per cápita son Cozumel, Quintana Roo (4 mil 280.8 pesos por persona); Puerto Peñasco, Sonora (4 mil 144.6 pesos); Agua Prieta, Sonora (2 mil 692.4 pesos); Solidaridad, Quintana Roo (2 mil 671.1 pesos); Nogales, Sonora (2 mil 177.3 pesos); Guaymas, Sonora (2 mil 040.6 pesos) y San Nicolás de los Garza, Nuevo León (2 mil 005.5 pesos)”.8

Algunos medios de comunicación han calificado de “obsoleto” el pacto fiscal actual, en donde aseguran que

“Las crisis financieras tanto estatales como municipales, dan muestra de la urgencia de revisar las aportaciones en rubros como salud, educación, combate a la pobreza y seguridad, pues la mayor parte de sus ingresos provienen de las transferencias federales”.9

En múltiples ocasiones, los titulares de los gobiernos municipales de diferentes entidades han solicitado apoyo y que se trabaje en la actualización de la Ley, para que puedan recibir más recursos para hacer frente a sus necesidades.

En agosto de 2019, los “Presidentes municipales del país pidieron a la Cámara de Diputados que reforme la Ley de Coordinación Fiscal, a fin de que puedan obtener mayores recursos para atender las necesidades de los ciudadanos (...)”.10

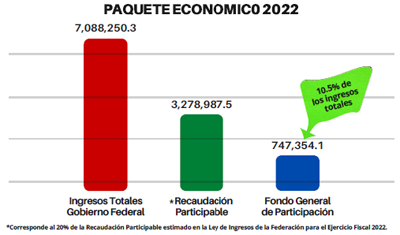

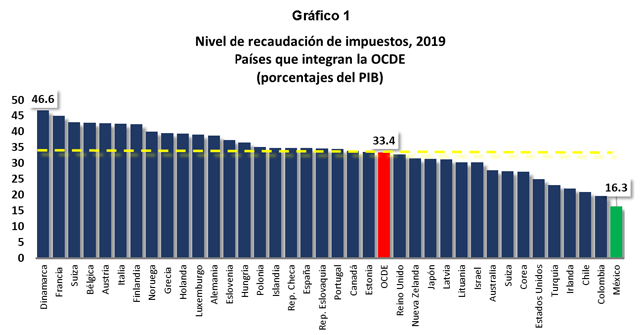

En el paquete económico que presentó recientemente el Poder Ejecutivo para el ejercicio fiscal 2022, se estima obtener recursos por 7 billones 088 mil 250.3 millones de pesos,11 los cuales son recaudados principalmente por los impuestos y derechos que se obtienen de la actividad económica realizada en cada entidad federativa, tal es el caso del impuesto sobre la renta, el impuesto al valor agregado y los derechos sobre los hidrocarburos; sin embargo, de estos recursos sólo el 10.5 por ciento se distribuye a los estados a través del Fondo General de Participaciones, como lo muestra la siguiente gráfica,11 es decir 747 mil 354.1 mdp.

Se requiere trabajar mirando siempre en el respeto en el federalismo, pero que este sea el adecuado para atender las necesidades de la actualidad. No podemos seguir trabajando con un sistema diseñado hace más de 40 años.

Es importante que desde el Poder Legislativo trabajemos en el desarrollo de políticas, adecuemos la legislación y apoyemos el desarrollo de las entidades federativas con acciones que impulsen el desarrollo. Los municipios constituyen un pilar importante, ya que, debido a su cercanía de la gente pueden responder de manera más rápida y eficiente a la población, por ello, es necesario que cuenten con los recursos necesarios para cumplir con sus compromisos y satisfacer sus necesidades.

El artículo 115, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, establece la facultad hacendaria de los municipios, así como sus límites. Las entidades y los municipios no pueden depender de las aportaciones federales y de los recursos que la Federación les otorga para cumplir con sus obligaciones constitucionales, por lo cual, se requiere dotar de mayores recursos a los estados y municipios para que los mismos se encuentren en posibilidad de atender las demandas y necesidades de su población.

Para mejor ilustración de esta intención legislativa, pongo a consideración de esta soberanía, el siguiente cuadro comparativo:

Por lo anteriormente expuesto, someto a consideración de esta honorable asamblea el siguiente proyecto de

Decreto por el que se reforma el artículo 2 de la Ley de Coordinación Fiscal, en materia de mayores recursos para los estados y municipios

Artículo Único. Se reforma el primer párrafo del artículo 2 de la Ley de Coordinación Fiscal, para quedar como sigue:

Artículo 2. El Fondo General de Participaciones se constituirá con 25 por ciento de la recaudación federal participable que obtenga la federación en un ejercicio.

...

I. a X. ...

...

...

...

...

...

...

...

...

...

...

...

...

...

...

...

...

...

...

...

...

Transitorio

Único. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Notas

1 Párrafo reformado DOF 26-12-1990, 15-12-1995

2 Viviana Estrella. (2019). Necesario, actualizar Ley de Coordinación Fiscal. 7 de octubre de 2021, de El Economista Sitio web: https://www.eleconomista.com.mx/tags/Ley_de_Coordinacion_Fiscal

3 IMCO Staff. (2020). HABLEMOS DE INGRESOS EN LOS ESTADOS. 7 de octubre de 2021., de Centro de Investigación en Política Pública Sitio web: https://imco.org.mx/hablemos-de-ingresos-en-los-estados/

4 Centro de Estudios de las Finanzas Públicas. (2021). Obligaciones Financieras de las Entidades Federativas de México Cuarto Trimestre de 2020. 5 de octubre de 2021, de Centro de Estudios de las Finanzas Públicas Sitio web: https://www.cefp.gob.mx/publicaciones/documento/2021/cefp0092021.pdf

5 Centro de Estudios de las Finanzas Públicas. (2021). Obligaciones Financieras de los Municipios de México Cuarto Trimestre de 2020. 5 de octubre de 2021, de Centro de Estudios de las Finanzas Públicas Sitio web: https://www.cefp.gob.mx/publicaciones/documento/2021/cefp0102021.pdf

6 Centro de Estudios de las Finanzas Públicas. (2021). Obligaciones Financieras de las Entidades Federativas de México Cuarto Trimestre de 2020. 5 de octubre de 2021, de Centro de Estudios de las Finanzas Públicas Sitio web: https://www.cefp.gob.mx/publicaciones/documento/2021/cefp0092021.pdf

7 Centro de Estudios de las Finanzas Públicas. (2021). Obligaciones Financieras de los Municipios de México Cuarto Trimestre de 2020. 5 de octubre de 2021, de Centro de Estudios de las Finanzas Públicas Sitio web: https://www.cefp.gob.mx/publicaciones/documento/2021/cefp0102021.pdf

8 Centro de Estudios de las Finanzas Públicas. (2021). Obligaciones Financieras de los Municipios de México Cuarto Trimestre de 2020. 5 de octubre de 2021, de Centro de Estudios de las Finanzas Públicas Sitio web: https://www.cefp.gob.mx/publicaciones/documento/2021/cefp0102021.pdf

9 María Teresa Villegas Santillán. (2020). El obsoleto pacto fiscal. 7 de octubre de 2021, de El financiero Sitio web: https://www.elfinanciero.com.mx/opinion/maria-teresa-villegas/el-obsole to-pacto-fiscal/

10 Óscar Palacios. (2019). Presidentes municipales piden reformar Ley de Coordinación Fiscal. 7 de octubre de 2021, de MVS Noticias Sitio web: https://mvsnoticias.com/noticias/nacionales/presidentes-municipales-pid en-reformar-ley-de-coordinacion-fiscal

11 Paquete Económico para el Ejercicio Fiscal 2022, Secretaria de Hacienda y Crédito Público.

12 Aspectos Relevantes del Gasto Federalizado PPEF 2022, CEFP, 08 de septiembre 2021.

Palacio Legislativo de San Lázaro, a 14 de octubre de 2021.

Diputada Marcela Guerra Castillo (rúbrica)

Que reforma los artículos 25, 27 y 28 de la Constitución Política de los Estados Unidos Mexicanos, a cargo del diputado Manuel de Jesús Baldenebro Arredondo, del Grupo Parlamentario de Morena

El que suscribe, diputado por Sonora, Manuel de Jesús Baldenebro Arredondo, integrante del Grupo Parlamentario de Morena, con fundamento en lo dispuesto en los artículos 71, fracción II, y 72 de la Constitución Política de los Estados Unidos Mexicanos, así como 6, fracción I, 77 y 78 del Reglamento de la Cámara de Diputados, somete a consideración de esta asamblea iniciativa con proyecto de decreto por la que se reforman los artículos 25, 27 y 28 de la Constitución Política de los Estados Unidos Mexicanos, al tenor de la siguiente

Exposición de Motivos

I. Antecedentes

El 20 de diciembre de 2013 el presidente Enrique Peña Nieto firmó el decreto constitucional de la reforma energética que permitió la apertura del sector al capital privado. Aquel día, en Palacio Nacional, el mandatario expresó que con la promulgación de la reforma “comienza así una nueva historia para nuestro país. Hemos abierto las puertas de un mejor futuro para todos”.1

Apoyados en este “slogan” político, desde la presidencia de la República se operó una estrategia de comunicación intentando convencer a la sociedad de las supuestas bondades de la reforma en materia energética, sin embargo, lo único que lograron fue despilfarrar millones de pesos del erario público pues, el gobierno neoliberal fracasó cuando no logró “...sumar apoyo de la opinión pública a pesar de haber invertido por 36 días de campaña, del 27 de diciembre de 2013 al 31 de enero del 2014, la cantidad de 353 millones de pesos, a los que habría que sumar el costo de la di fusión de la iniciativa de Peña Nieto entre agosto y octubre del 2013, por la que Pemex, Comisión Federal de Electricidad y Sener destinaron al menos 105 millones de pesos en spots y adquisición de tiempos comerciales en radio y televisión”2

Los objetivos de esta reforma energética fueron

i. Mejorar la economía de las familias: Bajarán los costos de los recibos de la luz y el gas. Al tener gas más barato se podrán producir fertilizantes de mejor precio, lo que resultará en alimentos más baratos.

ii. Aumentar la inversión y los empleos: Se crearán trabajos en los próximos años. Con las nuevas empresas y menores tarifas habrá cerca de medio millón de empleos más en este sexenio y 2.5 millones más para 2025 en todo el país.

iii. Reforzar a Pemex y a CFE: Se le dará mayor libertad a cada empresa en sus decisiones para que se modernicen y den mejores resultados. Pemex y CFE seguirán siendo empresas 100 por ciento de los mexicanos y 100 por ciento públicas.

iv. Reforzar la rectoría del Estado como propietario del petróleo y gas, y como regulador de la industria petrolera.

Con la reforma energética se esperaría que la producción de crudo aumentará de 2.5 millones de barriles diarios a 3 millones para 2018 y a 3.5 millones o más para 2025, cifra histórica de producción en México. En el caso del gas natural, la producción pasaría de 5 mil 700 millones de pies cúbicos a 8 mil millones para 2018, y para 2025, la producción sería de 10 mil millones de pies cúbicos.3

Siete años después, empresas transnacionales como Royal Dutch Shell, BP y Exxon Mobil, ejecutan sus contratos en México, ganados a través de licitaciones abiertas.4 Sin embargo, los beneficios para el país no sólo están muy alejados de lo que se difundió en el periodo de Enrique Peña Nieto sino que, sus resultados, desastrosos, aunado a la corrupción que permea el procedimiento legislativo seguido para su aprobación, hacen necesaria una revisión exhaustiva del marco constitucional a fin de que este sea reformado con la finalidad de devolver al pueblo de México lo que a través de esa “mal llamada reforma” le fue arrebatado.

II. Planteamiento del problema

El gran error económico de esta reforma del Ejecutivo federal consiste en el hecho de que transfiere riqueza al extranjero y desmantela la economía nacional, pues ello aumentará la pobreza y caerá el empleo en el país.5

Luego de siete años de la mal llamada reforma energética, las “...tarifas de electricidad y gas son más elevadas. Si bien el gobierno ha logrado mantener sin variaciones abruptas las tarifas del sector doméstico de bajo consumo, las cuales han registrado descensos marginales durante el sexenio, con las nuevas tarifas de la CRE, el sector comercial e industrial reportaron incrementos de hasta 40 por ciento al inicio de 2018.

En 2018, el precio de la luz subió 59 por ciento para las industrias en México en términos reales, según un ejercicio elaborado por el diario Reforma”6

Por otro lado, es necesario dotar a la Comisión Federal de Electricidad de los mecanismos constitucionales y legales que le permitan asumir la responsabilidad de proteger los mecanismos de Transición energética para que, el Estado a través de sus instituciones, utilice las fuentes de energía disponibles, para garantizar el derecho humano a la vida digna a través de un servicio de distribución y suministro moderno, eficaz y eficiente, que privilegie el uso de aquellas fuentes de energía que favorezcan la protección del medio ambiente y todo tipo de vida en el planeta pues es un error creer que solo los particulares producen energías limpias y la Comisión Federal de Electricidad energía sucia; esto es así porque, hay particulares “que producen electricidad sobre la base del gas y particulares que producen energía eólica después de arrasar grandes superficies de tierra cultivable. En cambio, hay energía limpia generada por la CFE a través del agua que no está reconocida en la ley”,7 motivo adicional por el cual se necesita ajustar la norma constitucional para resolver este y el resto de problemas heredados por el periodo neoliberal de Peña Nieto en esta materia.

También es fundamental que se reconozca en la Constitución federal que, la Comisión Federal de Electricidad es una entidad estatal con personalidad jurídica, patrimonio propio y dotado de autonomía en el ejercicio de sus funciones y en su administración y que es responsable exclusivo en los términos de la ley, de la electricidad y el Sistema Eléctrico Nacional, así como, de la Transición Energética.

Debe reconocerse que el derecho humano a la vida digna como elemento de desarrollo social debe ser protegido también en su vertiente de contar con un servicio de transmisión y distribución de energía eléctrica que se brinde en condiciones de autosuficiencia estatal para el abastecimiento continuo de las personas usuarias.

Por lo expuesto es necesario hacer un nuevo planteamiento sobre los aspectos complementarios y alcances que debe tener la norma constitucional respecto a su actividad estratégica de transición, suministro y abastecimiento en materia energética en los términos aludidos.

III. Propuesta legislativa

Por los razonamientos y argumentos vertidos en esta Iniciativa, someto al conocimiento, análisis, valoración y dictamen correspondiente, el siguiente proyecto de

Decreto por el que se reforman los artículos 25, 27 y 28 de la Constitución Política de los Estados Unidos Mexicanos

Único. Se reforman los artículos 25, 27 y 28 de la Constitución Política de los Estados Unidos Mexicanos, para quedar de la siguiente manera:

Artículo 25. (...)

(...)

(...)

(...)

El sector público tiene a su cargo, de manera exclusiva, las áreas estratégicas que señaladas en el artículo 28, párrafo cuarto, de esta Constitución. El gobierno federal tiene la propiedad y el control sobre los organismos y empresas productivas del Estado.

Los habitantes del país, tienen derecho a contar con un servicio de transmisión y distribución de energía eléctrica a cargo del Estado y que se brinde en condiciones de autosuficiencia estatal para el abastecimiento continuo de las personas usuarias. Este derecho es, a su vez, un mecanismo de desarrollo social.

Esta Constitución y las leyes federales en materia de energía eléctrica, exploración y extracción de petróleo y demás hidrocarburos determinarán la forma en que el Estado llevará a cabo dichas actividades.

Asimismo, puede convocar a participar a los sectores social y privado en los términos del párrafo anterior, a fin de impulsar y organizar las áreas prioritarias del desarrollo.

(...)

(...)

(...)

(...)

Artículo 27. (...)

(...)

(...)

(...)

(...)

En los casos a que se refieren los dos párrafos anteriores, el dominio de la Nación es inalienable e imprescriptible y la explotación, el uso o el aprovechamiento de los recursos de que se trata, por los particulares o por sociedades constituidas conforme a las leyes mexicanas, no podrá realizarse sino mediante concesiones, otorgadas por el Ejecutivo federal, de acuerdo con las reglas y condiciones que establezcan las leyes, salvo en radiodifusión y telecomunicaciones, que serán otorgadas por el Instituto Federal de Telecomunicaciones. Las normas legales relativas a obras o trabajos de explotación de los minerales y substancias a que se refiere el párrafo cuarto, regularán la ejecución y comprobación de los que se efectúen o deban efectuarse a partir de su vigencia, independientemente de la fecha de otorgamiento de las concesiones, y su inobservancia dará lugar a la cancelación de éstas. El gobierno federal tiene la facultad de establecer reservas nacionales y suprimirlas. Las declaratorias correspondientes se harán por el Ejecutivo en los casos y condiciones que las leyes prevean. Tratándose de minerales radiactivos no se otorgarán concesiones. El servicio de energía eléctrica es un área estratégica cuyo manejo es exclusivo de la Nación en todas las etapas y actividades de su generación, distribución y abastecimiento.

La transición energética está a cargo del Estado y este, a través de sus instituciones, tiene la obligación de utilizar, con independencia de su origen, todas y cualquiera de las fuentes de energía disponibles, privilegiando el uso de aquellas que favorezcan la protección del medio ambiente y todo tipo de vida en el planeta.

Tratándose del petróleo y de los hidrocarburos sólidos, líquidos o gaseosos, en el subsuelo, la propiedad de la nación es inalienable e imprescriptible y no se otorgarán concesiones. Con el propósito de obtener ingresos para el Estado que contribuyan al desarrollo de largo plazo de la nación, ésta llevará a cabo las actividades de exploración y extracción del petróleo y demás hidrocarburos mediante asignaciones a entidades estatales o a través de contratos con éstas o con particulares, en los términos de la ley reglamentaria. Para cumplir el objeto de dichas asignaciones o contratos, las entidades estatales pueden contratar con particulares. En cualquier caso, los hidrocarburos en el subsuelo son propiedad de la Nación y así deberá afirmarse en las asignaciones o contratos.

(...)

(...)

(...)

Artículo 28. (...)

(...)

(...)

No constituirán monopolios las funciones que el Estado ejerza de manera exclusiva en las siguientes áreas estratégicas: energía eléctrica , correos, telégrafos y radiotelegrafía; petróleo y los demás hidrocarburos; petroquímica básica; minerales radioactivos y generación de energía nuclear o cualquier otra que señalen las leyes que expida el Congreso de la Unión. La comunicación vía satélite y los ferrocarriles son áreas prioritarias para el desarrollo nacional en los términos del artículo 25 de esta Constitución; el Estado al ejercer en ellas su rectoría, protegerá la seguridad y la soberanía de la Nación, y al otorgar concesiones o permisos mantendrá o establecerá el dominio de las respectivas vías de comunicación de acuerdo con las leyes de la materia.

El Estado contará con los organismos que requiera para el eficaz y eficiente manejo de las áreas estratégicas a su cargo, así como, en las actividades de carácter prioritario donde, de acuerdo con las leyes, participe por sí o con los sectores social y privado.

La Comisión Federal de Electricidad es la entidad estatal con personalidad jurídica, patrimonio propio y dotado de autonomía en el ejercicio de sus funciones y en su administración. Es responsable exclusivo en los términos de la ley, de la electricidad y el sistema eléctrico nacional, así como, de la transición energética.

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

(...)

Transitorios

Primero. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Segundo. Se derogan las disposiciones que se opongan al presente decreto.

Notas

1 Arturo Rafael Constantini Torres (2015). “La voz de la reforma energética de Peña Nieto: cómo se comunica una política pública en un entorno polarizado”, 8 de septiembre de 2021, de Revista Mexicana de Análisis Político y Administración Pública. Sitio web: http://www.remap.ugto.mx/index.php/remap/article/viewFile/138/120

2 Ídem.

3 Secretaría de Relaciones Exteriores, Embajada de México en Italia. Comunicado “Reforma energética”,

https://embamex.sre.gob.mx/bolivia/images/pdf/REFORMAS/e nergetica%20comunicado.pdf

4 Isabella Cota (24 de julio de 2020). “El gobierno de López Obrador apunta a la reforma energética de Peña Nieto con Lozoya como testigo”, 8 de septiembre de 2021, en El País. Sitio web: https://elpais.com/mexico/2020-07-24/el-gobierno-de-lopez-obrador-apunt a-a-la-reforma-energetica-de-pena-nieto-con-lozoya-como-testigo.html

5 Sergio O. Saldaña Zorrilla (2014). “10 consecuencias económicas de la reforma energética”, 8 de septiembre de 2021, en Forbes México. Sitio web: https://www.forbes.com.mx/10-consecuencias-economicas-de-la-reforma-ene rgetica/

6 Arturo Solís (2018). “EPN: fin de ciclo. La necesaria reforma energética que incumplió sus promesas”, 8 de septiembre de 2021, en Forbes México. Sitio web: https://www.forbes.com.mx/epn-fin-de-ciclo-la-necesaria-reforma-energet ica-que-incumplio-sus-promesas/

7 Martí Batres (2021). “Las mentiras del PAN sobre la reforma eléctrica”, 8 de septiembre de 2021, en El Universal. Sitio web: https://www.eluniversal.com.mx/opinion/marti-batres/las-mentiras-del-pa n-sobre-la-reforma-electrica

Palacio Legislativo de San Lázaro, a 14 de octubre de 2021.

Diputado Manuel de Jesús Baldenebro Arredondo (rúbrica)

Que adiciona los artículos 33 y 34 de la Ley del Impuesto sobre la Renta, suscrita por la diputada Patricia Terrazas Baca e integrantes del Grupo Parlamentario del PAN

Los diputados del Grupo Parlamentario del Partido de Acción Nacional de la LXV Legislatura, con fundamento en lo dispuesto en el artículo 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos, así como en los artículos 6, fracción I, 77 y 78 del Reglamento de la Cámara de Diputados y demás disposiciones aplicables, someten a consideración de esta honorable soberanía, la presente iniciativa de decreto que adiciona un último párrafo al artículo 33 y adición de un inciso c) a la fracción primera del artículo 34 de la Ley del Impuesto sobre la Renta, de conformidad con la siguiente

Exposición de Motivos

I.- Antecedentes

El 3 de enero de 2020 será recordado como el inicio oficial de un brote infeccioso notificado por parte del Gobierno de la República Popular China a la Organización Mundial de la Salud (OMS) provocada por un coronavirus identificado como SARS-CoV2, y que comúnmente se le ha denominado Covid-19. El 11 de marzo de 2020, la OMS declaró situación de pandemia derivado de este brote.

En México, el primer caso de Covid-19 se identificó el 27 de febrero de 2020, EL 23 de marzo del mismo año, el Consejo de Salubridad General publicó el “acuerdo por el que el Consejo de Salubridad General reconoce la epidemia de enfermedad por el virus SARS-CoV2 (Covid-19) en México, como una enfermedad grave de atención prioritaria, así como se establecen las actividades de preparación y respuesta ante dicha epidemia.”, mediante el cual inició en México la implementación de medidas encaminadas a contener los contagios entre las cuales se encontró la Jornada Nacional de Sana Distancia, que implicó el cierre de las actividades económicas, cultural, deportivo, sociales, educativos no esenciales.

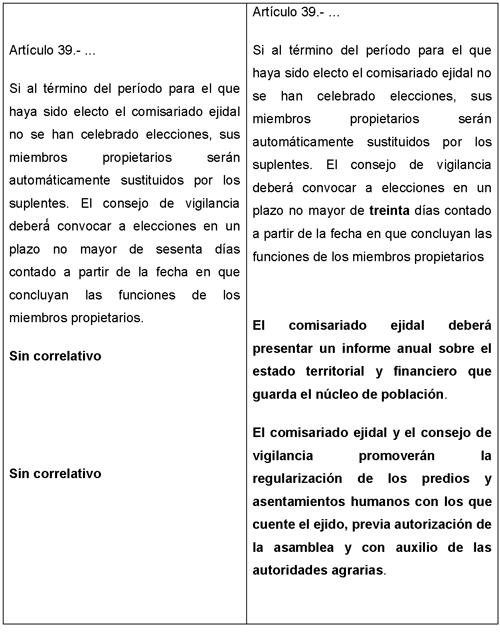

La crisis de salud provocada por la pandemia Covid-19, las medidas de confinamiento y parálisis de actividades a nivel nacional e internacional como la suspensión de vuelos por causas de turismo, aunadas a la debilidad que venía presentando la economía nacional, incidieron en que nuestro país sufriera una contracción en el producto interno bruto del -8.5 por ciento durante el año de 2020.

Ello provocó en su etapa más crítica el cierre de más de un millón de establecimientos económicos, la pérdida de casi 4 millones de empleos formales y más de 8 millones de empleos informales de acuerdo con cifras de Banco de México.

La debilidad y confianza en la economía mexicana derivado de decisiones políticas cuestionables ha afectado la atracción y mantenimiento de la inversión en actividades productivas de largo plazo, certidumbre jurídica, económica, son esenciales para incentivar la generación de empleos.

En este contexto, una de las actividades económicas del país, como lo es la extracción de recursos naturales representa una fuente importante de recursos fiscales para el país, no sólo por los que genera directamente, sino por ser generadora de divisa mediante las exportaciones y las cadenas de proveeduría nacional de bienes y servicios que se encuentran alrededor de este sector en las regiones en que operan.

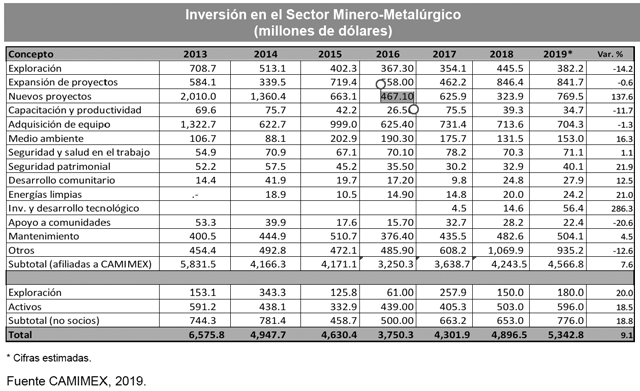

No obstante, el sector minero no ha sido ajeno a dichos factores, la inversión en el sector disminuyó en un 29 por ciento en el año de 2019, respecto de la inversión realizada en el sector en 2018, para 2020, las inversiones estimadas en casi 40 mil millones fueron canceladas por factores de emergencia sanitaria y por la falta de certidumbre.

La inversión en exploración ha disminuido sustancialmente, pasando de 1,165 millones de dólares que se invirtieron en 2012 a tan sólo 382 millones para 2019, una disminución cercana al 67 por ciento.

Durante 2020, las actividades mineras tuvieron un período de suspensión de actividades total durante más de dos meses derivado de las medidas de confinamiento social implementadas para combatir a la pandemia, aunada a una fuerte caída en los precios de todos los metales derivado de la suspensión de actividades industriales en diversos países durante el primer semestre de 2020.

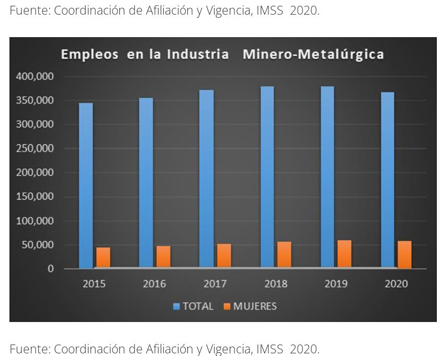

Ante este difícil panorama, el sector minero realizó un esfuerzo considerable por mantener las 367,935 fuentes de empleo directos del sector, por lo que conservó en casi un 100 por ciento su plantilla laboral, teniendo una disminución de tan sólo 3 por ciento en los empleos respecto del año de 2019.

El impacto del sector minero en la economía del país no es menor, representa el 8.3 por ciento del PIB industrial y el 2.3 por ciento del PIB nacional, de acuerdo con cifras del Inegi y de la Secretaría de Economía.

Por su extensión geográfica, el sector minero destina un presupuesto anual importante en la inversión en exploración, teniendo un segundo lugar en América Latina, no obstante, ocupa el séptimo lugar como destino de inversión y el 42 a nivel mundial, no obstante, de estar en el doceavo lugar de producción minera a ser uno de los principales productores a nivel mundial

En el año de 2016, México estaba entre los principales países que atraían inversiones en el sector minero.

Por otro lado, es de destacar que las actividades mineras se concentran principalmente en los estados de Sonora, Chihuahua, Zacatecas, Durango, Guerrero, Oaxaca, San Luis Potosí y Estado de México.

En muchas de las regiones de estas entidades federativas son la única fuente de empleo y de derrama económica en ellas, por sus actividades propias o por las actividades indirectas.

Por la ubicación geográfica de las minas, el sector minero tiene que invertir la construcción de infraestructura, como son caminos, puentes, como parte de los acuerdos que llegan a celebrar con las comunidades o centros de población cercanos construyen, adecuan o mejoran centros comunitarios, ejidales, escuelas, clínicas médicas.

II.- Problemática

Uno de los factores que inciden en la inversión es la instrumentación de políticas públicas para promover la inversión, productividad y competitividad de las empresas. El sector minero no es ajeno a estás políticas, las fortalezas que han caracterizado habían caracterizado al país en su estabilidad macroeconómica, ubicación geográfica estratégica, tradición como país minero, mano de obra calificada, se ven afectados por las decisiones tributarias que se han venido implementando en los últimos años.

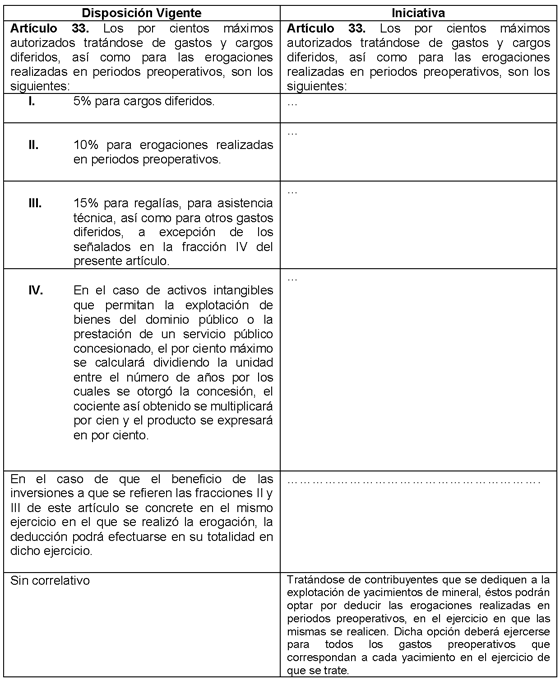

La desaparición de la deducción inmediata de inversiones que estuvo vigente hasta el año de 2018 también afectó al sector minero, el impuesto adicional del 10 por ciento al reparto de dividendos sin posibilidad de acreditarse implementado en la reforma del año de 2014, la eliminación de la posibilidad de disminuir en el mismo ejercicio las inversiones realizadas en periodos pre operativos en la explotación de yacimientos de mineral, la imposibilidad de deducir fiscalmente al 100 por ciento las prestaciones otorgadas a los trabajadores, el establecimiento de los derecho de minería del 7.5 por ciento y del 0.5 por ciento adicional sobre ingresos brutos de metales preciosos, han incidido en que los gastos de inversión en el sector, entre los cuales se encuentran los de exploración disminuyan para el sector.

Por ello, las empresas mineras ubicadas en México han sufrido una merma en su calificación crediticia derivadas de las políticas públicas implementadas por el gobierno federal a partir del año de 2018, lo cual, nos debe preocupar, toda vez que han sido y son una fuente importante de empleos en regiones del país en donde por su ubicación geográfica son la única fuente de empleo.

El desarrollo de proyectos de la industria minera inicia en la etapa de exploración, en esta etapa es cuando más riesgos existe, toda vez que no en todos los casos, la exploración tiene éxito. En la etapa de exploración es en donde participan más empresas pequeñas y medianas, toda vez que no tienen el capital para desarrollar todo un proyecto desde la exploración y hasta la explotación.

La etapa de exploración requiere una alta inversión que abarca desde los períodos de estudio, investigación de campo, cuyos períodos pueden ser extensos y con probabilidades de éxito reducido. La vida útil de las minas depende de las reservas contenidas, probadas y estimadas, por lo que la inversión en exploración y estudios no concluye en esta etapa.

No obstante de que el país continua siendo un foco de atracción de inversión de capitales para invertir en explotación minera, se observa una contracción en la misma derivado de factores como el incremento en la carga tributaria, bloqueos y paros laborales, amenazas de cancelación de concesiones, la inseguridad que abarca muchas regiones mineras como la existente en las regiones mineras de los estados como Zacatecas, Sonora, Guerrero, Estado de México y recientemente San Luis Potosí que son de las principales entidades con producción minera.

Por otra parte, en países con los que México compite para atraer inversión en el sector minero como Brasil, Chile sus legislaciones contienen esquemas de depreciación acelerada,1 por lo que eliminar la deducción inmediata reduciría de manera importante la competitividad de México para atraer inversiones. Tan es así, que el gobierno chileno reforzó su legislación tributaria para facilitar la deducción acelerada de inversiones en febrero del 2020, aún antes de los efectos económicos negativos derivados de la pandemia de Covid-19, al considerar que la inversión es un elemento central para el crecimiento de largo plazo, por lo que la modernización de su legislación tiene como objetivo impulsar la inversión, crecimiento económico y creación de más y mejores empleos.

Es importante destacar lo siguiente, que si bien la deducción inmediata de inversiones representa aplicar un porcentaje mayor de depreciación, lo cual puede dar lugar a una disminución de la utilidad fiscal, también tiene como consecuencia que en los ejercicios siguientes, las empresas ya no podrían disminuir cantidad alguna de su utilidad derivado de la depreciación de sus activos. En adición a que por otro lado, el proveedor en el año en que vendió dichos activos, sí tuvo que sumar a sus ingresos la totalidad de la venta de éstos.

Es por eso que nuestro país requiere incorporar al marco jurídico tributario incentivos a la inversión productiva, no sólo en el sector minero, sino en todas las áreas productivas y de servicios, mejorando y otorgando mayores elementos de competitividad ante otras naciones.

En adición a lo anterior, la minería requiere una fuerte inversión de capital, es un sector de alto riesgo, por lo que está característica debiera ser estimulada mediante la recuperación del capital invertido en la etapa de exploración y desarrollo.

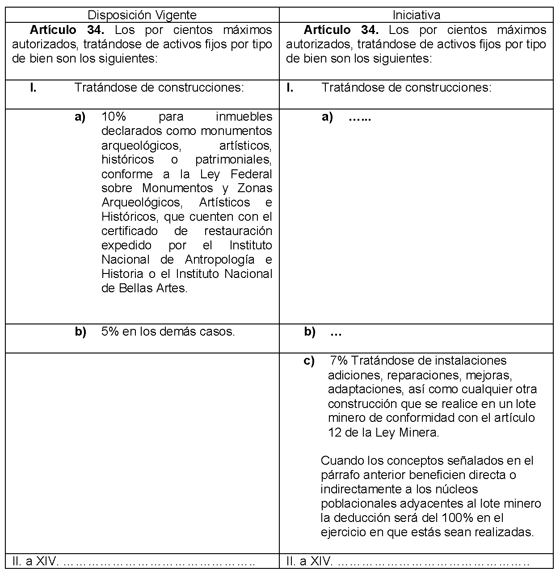

En adición a lo anterior, es necesario impulsar e incentivar la construcción de infraestructura en la actividad minera como aquella que beneficie de manera directa o indirectamente a las comunidades cercanas a los lotes mineros, máxime que dicha inversión disminuiría la presión a los municipios, entidades federativas y gobierno federal.

III. Propuestas

Por lo anterior, se propone a esta soberanía reincorporar mediante la adición de un último párrafo al artículo 33 de la Ley del Impuesto sobre la Renta la posibilidad de que el sector minero pueda deducir en el ejercicio en que los realice los gastos de exploración realizados en el mismo, con el objetivo de incentivar mayores inversiones en el sector y revertir la disminución que la misma ha tenido en los gastos de exploración en detrimento de la generación y mantenimiento de empleo,