Gaceta Parlamentaria, año XXII, número 5368-III, miércoles 18 de septiembre de 2019

- Que reforma diversas disposiciones de la Ley Federal de Derechos, a cargo del diputado Eulalio Juan Ríos Fararoni, del Grupo Parlamentario de Morena

- Que expide la Ley General para prevenir, sancionar y erradicar el Delito de Feminicidio; y reforma diversas disposiciones de la Ley General de Acceso de las Mujeres a una Vida Libre de Violencia, suscrita por integrantes del Grupo Parlamentario del PAN

- Que reforma los artículos 2o. y 6o. de la Ley de Coordinación Fiscal, suscrita por integrantes del Grupo Parlamentario del PRI

- Que reforma diversas disposiciones de la Ley del Impuesto sobre la Renta, a cargo de la diputada Adriana Gabriela Medina Ortiz, del Grupo Parlamentario de Movimiento Ciudadano

- Que reforma diversas disposiciones de la Ley Federal sobre Monumentos y Zonas Arqueológicos, Artísticos e Históricos, a cargo de la diputada Nayeli Salvatori Bojalil, del Grupo Parlamentario del PES

- Que reforma el artículo 2o. de la Ley de Coordinación Fiscal, suscrita por el diputado José Guadalupe Aguilera Rojas e integrantes del Grupo Parlamentario del PRD

- Que reforma diversas disposiciones de la Ley General del Equilibrio Ecológico y la Protección al Ambiente, suscrita por integrantes de los Grupos Parlamentarios del PVEM y de Morena

- Que reforma y adiciona diversas disposiciones de la Ley General de Salud, en materia del Registro Nacional de Donadores Voluntarios, a cargo de la diputada Carmina Yadira Regalado Mardueño, del Grupo Parlamentario de Morena

- Que reforma y adiciona el artículo 77 de la Ley Federal de Presupuesto y Responsabilidad Hacendaria, suscrita por la diputada Josefina Salazar Báez e integrantes del Grupo Parlamentario del PAN

- Que reforma diversas disposiciones de las Leyes de los Impuestos al Valor Agregado, y sobre la Renta, suscrita por integrantes del Grupo Parlamentario del PRI

Que reforma diversas disposiciones de la Ley Federal de Derechos, a cargo del diputado Eulalio Juan Ríos Fararoni, del Grupo Parlamentario de Morena

El suscrito diputado, Eulalio Juan Ríos Fararoni, integrante de la LXIV Legislatura del honorable Congreso de la Unión, del Grupo Parlamentario de Morena, con fundamento en lo establecido por el artículo 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos, así como 6, numeral 1, fracción I, 77, 78 y demás relativos del Reglamento de la Cámara de Diputados, somete a la consideración de esta soberanía, iniciativa con proyecto de decreto por el que se reforman diversas disposiciones de la Ley Federal de Derechos, que impulsa la acuacultura en México, de conformidad con la siguiente

Exposición de Motivos

La actividad acuícola en México, tiene una larga historia desde finales del siglo XIX. Los cuerpos de agua tibia, las condiciones del clima y su proximidad con los grandes mercados de consumo, favorecieron la adopción de esta importante actividad, que en primer término se centró en dar sostén a las poblaciones locales y con el tiempo va alcanzando su desarrollo y la capacidad de exportación a otros mercados a nivel mundial.

De acuerdo con la Comisión Nacional de Acuacultura y Pesca (Conapesca), en México, 56 mil 250 hombres y mujeres actualmente se dedican a la acuacultura, además se cuenta con aproximadamente 9 mil 230 granjas acuícolas en 115 mil 910 hectáreas, cuya producción registra una tendencia creciente en los últimos años, en 2013 la producción acuícola era de 246 mil toneladas, llegando a generar en 2017, 404 mil toneladas de pescado y marisco cultivados en zonas marítimas ribereñas, aguas interiores y estanques en el territorio nacional, esto implica que la producción aumentara en 158 mil toneladas, que hoy representan amplias oportunidades de desarrollo e inversión con diferentes países y asociaciones bajo el amparo de instrumentos internacionales en la materia de los que México es parte.1

De acuerdo con el informe Estado de la Pesca y Acuacultura 2018, de la Organización de las Naciones Unidas para la Alimentación y la Agricultura (FAO), pronostica hacia 2030 un aumento de 43 por ciento en la producción en la producción acuícola del país. 1

Datos del propio informe, establecen que en 2016 México se colocó como el segundo país productor de pesca continental o de agua dulce de América Latina y del Caribe, tan sólo por debajo de Brasil, además de ocupar a nivel mundial en el lugar 14 entre los países productores de pesca continental que incluye la acuacultura y pesca en otros embalses como lagos y presas, representando un crecimiento del 32 por ciento con respecto a 2015, haciendo notar la generación de fuentes de empleo para la población que se dedica a las actividades del sector, de las cuales, 294 mil personas trabajan en la pesca y 56 mil en la acuacultura. Además, el informe del FAO pronostica que la producción de la pesca y la acuacultura seguirá creciendo en un 15 por ciento hacia 2030, siendo mayoritario este crecimiento debido al impulso continuo que necesita la acuacultura, que se reitera crecerá un 43 por ciento en su producción.

En este orden, las estadísticas dan cuenta que la pesca y la acuacultura constituyen fuentes alimentarias muy importantes a nivel mundial, por su contribución para poder garantizar la seguridad alimentaria y nutrición balanceada de la población mundial, así como la principal fuente de sustento económico de miles de familias.

Además, de precisar que sobre esta importante actividad recae la posibilidad real de cumplir con los retos de seguridad alimentaria y nutrición que tiene México, muy en especial, para alcanzar varios Objetivos de Desarrollo Sostenible de la Organización de las Naciones Unidas para la Alimentación y la Agricultura para 2030, en el marco de la Iniciativa Global de Crecimiento Azul, cuyo sustento estamos seguros será cumplido siempre y cuando continuemos promoviendo la consolidación de la actividad acuícola.

Queda claro, que el crecimiento e impacto positivo capaz de generar en las zonas marginadas y las comunidades rurales del país, hoy pueden colocar a la acuacultura como una oportunidad fundamental para combatir el rezago social y la pobreza, pero también como el pilar de la industria alimentaria de nuestro país.

Ante ello, es urgente promover acciones legislativas encaminadas a impulsar el fortalecimiento del sector acuícola nacional para lograr el desarrollo integral que la acuacultura merece, y también para coadyuvar a combatir las barreras que actualmente aún se encuentran enfrentando miles de productores, en espacial, en materia de pago de derechos a los usuarios de aguas nacionales, zona federal y descargas de aguas residuales, dedicados a esta actividad.

Al respecto, es importante mencionar que existen antecedentes legislativos que han buscado atender esta compleja situación, no obstante, al reclamo generalizado del sector, la falta de sensibilidad y voluntad política, han provocado que la problemática siga latente.

En este orden, el planteamiento exigido por los productores acuícolas, y especialistas en el tema, en reuniones de trabajo, talleres y encuentros regionales es lograr la exención en el pago de derechos correspondientes a los usuarios de aguas nacionales, zona federal y descargas de aguas residuales, tal como ya lo prevé la Ley Federal de Derechos para las actividades agrícola, pecuaria y de uso doméstico.

Como es sabido, actualmente el pago de derechos que tienen que desembolsar los productores acuícolas del país, especialmente de las zonas rurales, es muy costo, debido a que los estudios de viabilidad necesarios para ejercer su actividad, requieren de laboratorios específicos y acreditado, lo que genera una notable reducción en sus ingresos, afectando notoriamente a su economía.

Por lo anterior, la presente iniciativa busca promover el desarrollo rural en nuestro país y dar mayor certeza jurídica a la actividad acuícola, al establecer una regulación específica que permita la exención en el pago de derechos a los usuarios de aguas nacionales, zona federal y descargas de aguas residuales, dedicados a esta importante actividad, y con ello, lograr su homologación con las actividades agrícola y pecuarias. Dichas acciones se traducirán en menor carga fiscal para los productores, en un incremento de la producción acuícola, en mayor generación de empleo y por supuesto, coadyuvará a garantizar la seguridad alimentaria y el desarrollo acuícola nacional.

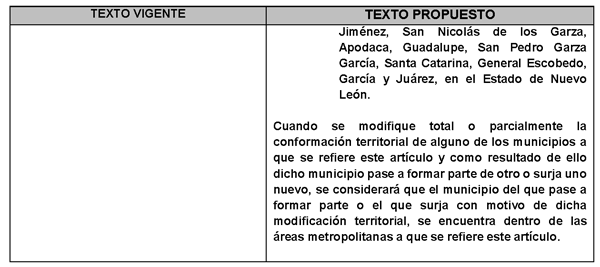

A continuación, se presenta el comparativo del texto vigente y las propuestas de modificación

Texto Vigente

Artículo 192-D. No pagarán los derechos a que se refieren los artículos 192 y 192-A, fracciones II, III y V del presente capítulo, los usuarios de aguas nacionales, zona federal y descarga de aguas residuales, que se dediquen a actividades agrícolas o pecuarias y el uso doméstico que se relacione con estos usos y las localidades rurales iguales o inferiores a 2 mil 500 habitantes.

Artículo 224. No se pagará el derecho a que se refiere este capítulo, en los siguientes casos:

I. Por la extracción o derivación de aguas nacionales que realicen personas físicas dedicadas a actividades agrícolas o pecuarias para satisfacer las necesidades domésticas y de abrevadero, sin desviar las aguas de su cauce natural.

II. a III. ...

IV. Por los usos agrícola y pecuario definidos como tales en la Ley de Aguas Nacionales y siempre que sus procesos se efectúen de forma indivisa, incluyendo a los distritos y unidades de riego, así como a las juntas de agua, con excepción de las usadas en la agroindustria, hasta por la dotación autorizada a los distritos de riego por la Comisión Nacional del Agua o, en su caso, hasta por el volumen concesionado...

V. a IX. ...

...

...

Artículo 282. No estarán obligados al pago del derecho federal a que se refiere este capítulo:

I. a V. ...

VI. Por las descargas provenientes de riego agrícola.

VII. ...

VIII. ...

Propuesta de Modificación

Artículo 192-D. No pagarán los derechos a que se refieren los artículos 192 y 192-A, fracciones II, III y V del presente capítulo, los usuarios de aguas nacionales, zona federal y descarga de aguas residuales, que se dediquen a actividades agrícolas o pecuarias y acuícolas, así como el uso doméstico que se relacione con estos usos y las localidades rurales iguales o inferiores a 2 mil 500 habitantes.

Artículo 224. No se pagará el derecho a que se refiere este capítulo, en los siguientes casos:

I. Por la extracción o derivación de aguas nacionales que realicen personas físicas dedicadas a actividades agrícolas o pecuarias y acuícolas para satisfacer las necesidades domésticas y de abrevadero, sin desviar las aguas de su cauce natural.

II. a III. ...

IV. Por los usos agrícola, pecuario y acuícolas definidos como tales en la Ley de Aguas Nacionales y siempre que sus procesos se efectúen de forma indivisa, incluyendo a los distritos y unidades de riego, así como a las juntas de agua, con excepción de las usadas en la agroindustria, hasta por la dotación autorizada a los distritos de riego por la Comisión Nacional del Agua o, en su caso, hasta por el volumen concesionado...

V. a IX. ...

...

...

Artículo 282. No estarán obligados al pago del derecho federal a que se refiere este capítulo:

I. a V. ...

VI. Por las descargas provenientes del riego agrícola y de la acuacultura.

VII. ...

VIII. ...

Por lo expuesto y fundado, me permito someter a la consideración de ésta soberanía el siguiente proyecto de

Decreto por el que se reforman diversas disposiciones de la Ley Federal de Derechos

Artículo Único: Se reforman los artículos 192-D, la fracción I y IV del artículo 224, y la fracción VI del artículo 282 de la Ley Federal de Derechos.

Artículo 192-D. No pagarán los derechos a que se refieren los artículos 192 y 192-A, fracciones II, III y V del presente capítulo, los usuarios de aguas nacionales, zona federal y descarga de aguas residuales, que se dediquen a actividades agrícolas o pecuarias y acuícolas, así como el uso doméstico que se relacione con estos usos y las localidades rurales iguales o inferiores a 2 mil 500 habitantes.

Artículo 224. No se pagará el derecho a que se refiere este capítulo, en los siguientes casos:

I. Por la extracción o derivación de aguas nacionales que realicen personas físicas dedicadas a actividades agrícolas o pecuarias y acuícolas para satisfacer las necesidades domésticas y de abrevadero, sin desviar las aguas de su cauce natural.

II. a III. ...

IV. Por los usos agrícola, pecuario y acuícolas definidos como tales en la Ley de Aguas Nacionales y siempre que sus procesos se efectúen de forma indivisa, incluyendo a los distritos y unidades de riego, así como a las juntas de agua, con excepción de las usadas en la agroindustria, hasta por la dotación autorizada a los distritos de riego por la Comisión Nacional del Agua o, en su caso, hasta por el volumen concesionado......

V. a IX. ...

...

...

Artículo 282. No estarán obligados al pago del derecho federal a que se refiere este capítulo:

I. a V. ...

VI. Por las descargas provenientes del riego agrícola y de la acuacultura.

VII. ...

VIII. ...

Transitorio

Único. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Notas

1 https://www.gob.mx/conapesca/prensa/produce-acuacultura-mexicana-mas-de -400-mil-toneladas-de-pescados-y-mariscos-172466

2 http://www.fao.org/mexico/noticias/detail-events/es/c/1144778/

Palacio Legislativo de San Lázaro, a 18 septiembre de 2019.

Diputado Eulalio Juan Ríos Fararoni (rúbrica)

Que expide la Ley General para prevenir, sancionar y erradicar el Delito de Feminicidio; y reforma diversas disposiciones de la Ley General de Acceso de las Mujeres a una Vida Libre de Violencia, suscrita por integrantes del Grupo Parlamentario del PAN

Los que suscriben, Nohemí Alemán Hernández, María de los Ángeles Ayala Díaz, Madeleine Bonnafoux Alcaraz, Adriana Dávila Fernández, Antonia Natividad Díaz Jiménez, María Eugenia Leticia Espinosa Rivas, Martha Elena García Gómez, Dulce Alejandra García Morlan, Mariana Dunyaska García Rojas, Sylvia Violeta Garfias Cedillo, Silvia Guadalupe Garza Galván, Annia Sarahí Gómez Cárdenas, Martha Elisa González Estrada, Karen Michel González Márquez, Isabel Margarita Guerra Villarreal, María de los Ángeles Gutiérrez Valdez, María del Rosario Guzmán Avilés, Ana Paola López Birlain, Jacquelina Martínez Juárez, Óscar Daniel Martínez Terrazas, Lizbeth Mata Lozano, Janet Melanie Murillo Chávez, Saraí Núñez Cerón, María del Pilar Ortega Martínez, Cecilia Anunciación Patrón Laviada, Sonia Rocha Acosta, Laura Angélica Rojas Hernández, Gloria Romero León, Martha Estela Romo Cuéllar, Josefina Salazar Báez, María Liduvina Sandoval Mendoza, Verónica María Sobrado Rodríguez, Terrazas, Adolfo Torres Ramírez María Marcela Torres Peimbert, diputadas y diputados integrantes del Grupo Parlamentario del Partido Acción Nacional, de la LXIV Legislatura del Congreso General de los Estados Unidos Mexicanos, con fundamento en lo dispuesto por los artículos 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos, y 6, fracción I, 77 y 78, del Reglamento de la Cámara de Diputados, sometemos a consideración de esta asamblea la presente iniciativa con proyecto de decreto por el que se expide la Ley General para Prevenir, Sancionar y Erradicar el delito de Feminicidio, al tenor de la siguiente:

Exposición de Motivos

Previamente a la presentación de la exposición de motivos de la presente iniciativa, es preciso aclarar que la misma guarda relación con una iniciativa de reforma constitucional presentada el pasado 21 de febrero en la Cámara de Diputados, con el objeto de facultar al Congreso para legislar en materia de feminicidio, para el efecto de expedir una ley que permita atender, erradicar y sancionar este grave flagelo que forma parte de la violencia extrema en contra de la mujer, esta propuesta es el planteamiento de la ley en cuestión.

La violencia feminicida es la forma extrema de violencia contra las mujeres que conlleva la violación de sus derechos humanos, en los ámbitos público o privado, que se caracteriza por conductas misóginas que pueden culminar en feminicidio, es decir, en la privación de la vida.

El feminicidio es, por tanto, la forma extrema de violencia física, visible y evidente en el cuerpo sin vida de una mujer, ejercida contra las mujeres como forma de control, dominación o poder. La mayoría de los casos son precedidos por una historia de violencias (verbales y/o físicos) de todo tipo que, por desgracia, son ignorados por el Estado y la justicia.

Muchos años han tenido que pasar para visibilizar y definir este delito a nivel mundial. Lo primero fue reconocer la violencia contra la mujer. De esa forma, en 1975 se celebró en lo que hoy es la Ciudad de México, la Primera Conferencia Mundial sobre la Mujer, proclamándose en también el año que corría como el Año Internacional de la Mujer , en la que se desarrollaron tres objetivos prioritarios:

• Trabajar por una igualdad plena de género que a la vez eliminara la discriminación por tales motivos.

• Que la mujer tuviera una participación plena en el desarrollo de la sociedad.

• Tener una mayor participación de las mujeres en la paz mundial.

En 1992, la Convención para la Eliminación de todas las Formas de Discriminación contra la Mujer (CEDAW), al emitir la Recomendación General 19, la define como “aquella violencia dirigida contra la mujer porque es mujer o que la afecta en forma desproporcionada ” y de forma particular “la violencia contra la mujer, que menoscaba o anula el goce de sus derechos humanos y sus libertades fundamentales, constituye discriminación ”.

Posteriormente, en el Plan de Acción de la Conferencia de Derechos Humanos de Viena se reconoció que la violencia contra las mujeres y las niñas es una clara violación a los derechos humanos. Así, la Convención de Belém do Para? (1994), establece que la violencia contra las mujeres es fruto de las relaciones asimétricas de poder entre varones y mujeres, y se establece que los Estados son responsables de las acciones de prevención y sanción de este tipo de violencia.

Otra conferencia de suma relevancia, es la celebrada en Beijing en 1995, que contó con una representación de cerca de 189 Estados, en ella se reflexionó sobre las relaciones entre mujeres y hombres. De esa forma, bajo una visión sobre la sociedad, la cultura e igualmente bajo una perspectiva historicista, se imprimió una nueva visión de esos papeles que durante siglos han sido atribuidos a las mujeres y los hombres en la sociedad y sus distintas facetas, como en la política, la familia, las instituciones.

Lo anterior supuso la elaboración y aprobación de una serie de objetivos estratégicos diseñados para replantear la vida el rol de las mujeres y hombres en distintas facetas de la vida en la sociedad.

Si bien es cierto que México cuenta con instrumentos jurídicos como la Ley General para la Igualdad entre Mujeres y Hombres (2006), la Ley General de Acceso de las Mujeres a una Vida Libre de Violencia (2007) y la Ley General de los Derechos de Niñas, Niños y Adolescentes, el Estado mexicano tiene como pendientes internacionales, el fortalecer la estrategia de seguridad pública y adoptar medidas para prevenir las muertes violentas, homicidios y desapariciones por cuestiones de género, así como la tipificación penal de conformidad con las convenciones y los protocolos de investigación en la materia.

Son alarmantes los niveles de inseguridad que hoy padecen las mujeres, así como el incremento de la criminalidad que, en no pocos casos terminan en la muerte por cuestiones de género.

La Organización de las Naciones Unidas (ONU), desde 2018, alertó sobre el grado alarmante de violencia que prevalece en México, ya que de cada 10 mujeres mexicanas, 6 habían padecido incidentes violentos. A diciembre de ese mismo año, un alto porcentaje de mujeres fue víctima, en la mayoría de los casos, de violencia sexual, que pudo llegar a la violencia feminicida, conducta descrita en la Ley General de Acceso de la Mujeres a una Vida Libre de Violencia, como una forma extrema de violencia.

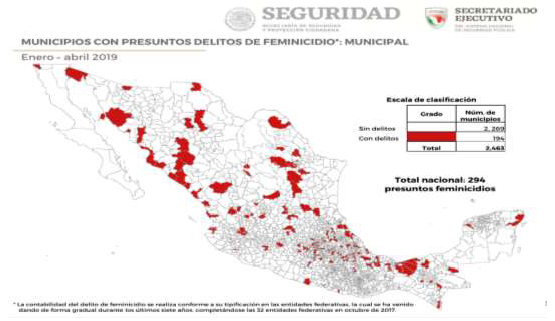

Según el Secretariado Ejecutivo del Sistema Nacional de Seguridad Pública, de enero a diciembre de ese año, se contabilizaron 894 carpetas de investigación por feminicidios. A los casos anteriores, hay que sumar el número de feminicidios reportados en lo que va de este 2019: 294.

A la luz de los datos proporcionados por la Secretaría de Seguridad Pública y Participación Ciudadana, no hay reducción en las cifras y hoy las mujeres de todos los rincones de este país, vivimos con más temor ante la constante amenaza de este delito.

Muchas mujeres son torturadas, violadas o sometidas a esclavitud sexual, otras más son asesinadas -en promedio cada dos horas y media-, por el hecho de ser mujer. Sin justicia, solo quedan los nombres de las víctimas, el dolor e impotencia de familiares y amigos, así como el silencio que acompaña la impunidad.

Es oportuno recordar que, en noviembre de 2009, la Corte Interamericana de Derechos Humanos dictó el primer fallo internacional sobre feminicidio, en el cual se responsabilizó al Estado mexicano por la falta de diligencia en las investigaciones relacionadas a la desaparición y asesinato de mujeres en Ciudad Juárez, Chihuahua, en el caso del Campo Algodonero. Entre 1993 y 2012 fueron asesinadas más de 700 mujeres (jóvenes y niñas entre 15 y 25 años) ante la falta de acciones contundentes para inhibir los delitos de las autoridades local y federal.

Derivado de lo anterior, México se convirtió en el primer país que propuso la tipificación del delito de feminicidio y se incorporó al Código Penal Federal, en 2012, en su artículo 325, que comete el delito de feminicidio quien prive de la vida a una mujer por razones de género. Adicional a ello, nuestro país ha destacado por el número de iniciativas presentadas en esta materia.

Sin embargo, lo que contemplan tanto la Ley General de Acceso de las Mujeres a una Vida Libre de Violencia como el Código Penal, no ha sido suficiente y los delitos se han elevado de manera significativa, aunque a partir del 2008 hayan entrado en vigor reformas constitucionales que establecieron las bases del nuevo sistema de justicia penal.

Es fundamental avanzar en los cambios normativos para enfrentar, combatir y erradicar los feminicidios. El Estado Mexicano tiene la facultad de emitir normas penales necesarias para sancionar conductas ilícitas que atenten contra la vida de las mujeres. Pero no basta con el incremento de las penas, porque ante la complejidad de los delitos, se hace necesario crear una ley en la que se configuren los tipos penales, acorde a la Constitución Política de los Estados Unidos Mexicanos y las disposiciones contenidas en tratados internacionales.

Es urgente contar con un cuerpo jurídico articulado que castigue, tipifique y establezca la misma pena en todo el país, con sus agravantes, que sancione la obstaculización en la protección y acceso a la justicia en los casos de violencia feminicida o feminicidio y que, al mismo tiempo, evite más muertes de mujeres y brinde atención a las víctimas indirectas, es decir, a los deudos, afectados y ofendidos.

Al homologar los distintos tipos de violencia contra las mujeres y unificarlas en la Ley General o el Código Penal Federal, se podrán articular esfuerzos para prevenir la violencia de género. El propósito es combatir y erradicar el feminicidio desde los tres niveles de Gobierno y los distintos poderes del Estado.

De esta forma, se podrá establecer el tipo penal del delito de feminicidio; el bien o bienes jurídicos tutelados; su punibilidad y las agravantes; las reglas en caso de concurso de delitos, así como las de autoría y participación; las órdenes de protección, los lineamientos especiales sobre la ejecución de sentencias; y la aplicación de medidas cautelares, entre ellas la prisión preventiva.

Las entidades federativas, de manera obligatoria, contarán con fiscalías especializadas en investigación y procesamiento del delito de feminicidio y los relacionados con él; los operadores del sistema acusatorio tendrán la especialización y las técnicas de litigación adecuados para aportar elementos de prueba pertinentes para acreditar los tipos penales.

Se contempla la institucionalización de las Unidades de Género, para brindar certeza jurídica a sus actuaciones. El Instituto Nacional de las Mujeres, los institutos locales o los que realicen funciones homólogas a ellos, promoverán que también, dentro de las empresas constituidas como personas jurídicas, se puedan crear Unidades de Género.

Con el objeto de vigilar, monitorear, supervisar, proponer y sistematizar la información relativa a las acciones y resultados, se establecerá un Observatorio Ciudadano, desarrollado por la Comisión Nacional de los Derechos Humanos y las Organizaciones de la Sociedad Civil y Colectivos.

Al estandarizar los protocolos de actuación dentro de instituciones tanto de procuración como de impartición de justicia, se reducirá la impunidad y se dará mejor servicio a niñas, adolescentes y mujeres víctimas de violencia.

Justicia y seguridad para las niñas, jóvenes y mujeres, son algunos de los grandes pendientes de los Poderes de la Unión. Para que lo descrito se pueda llevar a cabo, es fundamental dotar de facultades al Poder Legislativo para que pueda legislar sobre una ley en materia de feminicidios y evitar así la dispersión en los tipos penales, por la falta de datos y porque no hay obligatoriedad de las autoridades para castigar este delito.

En este sentido, la actividad parlamentaria, que demanda responsabilidad y compromiso en cualquiera de sus fases, debe fortalecer mecanismos de participación y diversas formas de interacción con los ciudadanos.

Por ello es que para sentar las bases del ordenamiento jurídico que se presenta en esta iniciativa para crear la Ley General para Prevenir, Sancionar y Erradicar el Delito de Feminicidio, se llevaron a cabo foros en Puebla, Tlaxcala, Veracruz, Jalisco, Nuevo León, Yucatán, Coahuila, Durango, Sonora, Hidalgo, Guanajuato, Estado de México, Morelos, ciudades importantes de la República Mexicana, con la finalidad de conocer la opinión, las investigaciones y el análisis que autoridades, legisladores, especialistas, académicos e integrantes de organizaciones de la sociedad civil tienen en materia de feminicidios, ya que cada entidad federativa tiene, cuando menos, una forma distinta de tipificar el feminicidio, por lo que no es posible acreditar este delito como tal y en más de una ocasión se reclasifica como homicidio.

Una alianza entre gobiernos y la sociedad civil es fundamental para erradicar y combatir ese delito. Por ello es que el primer paso es reformar el texto constitucional, a efecto de permitir que el Congreso legisle sobre el particular, fortalezca a las instituciones involucradas y dote de herramientas para investigar y procesar los ilícitos de forma que permita dar con los responsables y evitar la impunidad.

Necesitamos trabajar y revisar las leyes porque la justicia no puede impartirse solo de un lado, la justicia debe ser para todos, en cualquier sentido. No debe darse perdón ni olvido para los culpables de feminicidio. Castigo a los criminales con la ley en la mano es lo mínimo que exige una sociedad con instituciones de justicia sólidas, transparentes. Las mujeres requieren justicia, seguridad y garantía de sus derechos.

La responsabilidad legislativa demanda dejar de lado los colores partidistas y trabajar por justicia para todas las mujeres, en su derecho fundamental para vivir en libertad. Contar con una adecuada definición de los tipos penales y sus sanciones, así como la distribución de competencias y las formas de coordinación entre la Federación, Estados y Municipios, coadyuvará en la prevención, atención, sanción y erradicación del feminicidio en México.

Con este propósito y con base en la Ley Modelo Interamericana para Prevenir, Sancionar y Erradicar la Muerte Violenta de Mujeres por Cuestiones de Género, aprobada por el Comité de Expertas de la Convención de Belem do Pará, se pone a consideración de la Cámara de Diputados la propuesta normativa.

Facultades del Congreso de la Unión en materia concurrente

Quienes suscribimos estamos conscientes de la necesidad que, previa a la aprobación de la presente propuesta, se dictamine en la Cámara de Diputados la iniciativa constitucional que se presentó el pasado periodo ordinario de sesiones, por la que se le otorgan facultades a este Honorable Congreso para legislar sobre una ley general en materia de feminicidio, que contemple al menos los tipos penales y sus sanciones, así como atribuciones concurrentes entre la Federación, las entidades federativas y los municipios y las alcaldías de la Ciudad de México en la materia de la erradicación del delito de feminicidio, el cual ha cobrado, en lo que va del año, muchas vidas de mujeres, adolescentes y niñas, en razón de la violencia feminicida imperante en México.

Contenido de la ley

Dentro del Título Primero se establecen las disposiciones generales, como es el fundamento de la ley y su objeto, entre los que destacan la prevención, el procesamiento y la investigación de esos delitos, así como los bienes jurídicos que protege esta ley.

Igualmente se prevén sus principios rectores, como la autonomía de las mujeres, la centralidad de los derechos de las víctimas de estos delitos, la debida diligencia, el derecho a la reparación del daño, la gratuidad, la inadmisibilidad del comportamiento anterior de la víctima como justificación del delito, la perspectiva de género, trasformadora, la no revictimización, entre otros.

Uno de los aspectos que se plantea en primer lugar, es la definición de lo que debe entenderse, para efecto de la ley, por feminicidio y violencia feminicida, de ahí que la misma se contemple en la fracción primera de las definiciones y sea coincidente con la prevista en la Ley General de Acceso de las Mujeres a una Vida Libre de Violencia.

En el mismo apartado existen otras definiciones no menos importantes, como es el caso de Ministerio Público, la actuación de los órganos públicos autónomos en materia de derechos humanos, las medidas cautelares o medidas de protección, el fondo, por mencionar algunas.

Asimismo, se incluyen las definiciones de víctima y ofendido, las cuales se armonizan con lo dispuesto por el Código Nacional de Procedimientos Penales; respecto la figura del ofendido, la ley prevé como tales a personas del mismo sexo que estén unidos con la víctima bajo algún vínculo, incluso a partir del matrimonio igualitario, de ahí las múltiples hipótesis contempladas para los ofendidos.

Más adelante, en el Capítulo Segundo, se contemplan las reglas de competencia para la investigación y el procesamiento del delito de feminicidio; para ese propósito, se incorporan reglas claras que prevén cuándo será competente para las entidades federativas como regla general, y los casos de excepción que le corresponderá conocer a la federación.

Asimismo, las facultades concurrentes en materia de prevención, de acuerdo con la Ley General del Sistema Nacional de Seguridad Pública y la Ley General de Acceso de las Mujeres a una Vida Libre de Violencia, en concordancia con la propuesta de ley.

Posteriormente, el Título denominado “Del delito de feminicidio y otros relacionados con él ”, refiere a las medidas aplicables a esos delitos dentro de la investigación, procesamiento y la sanción, proponiéndose, entre otras cosas, la debida garantía del respeto de los derechos de las víctimas, así como que los imputados deberán ser sujetos a prisión preventiva oficiosa, conforme al artículo 19 de la Constitución; que el ministerio público y las policías deberán iniciar la investigación a partir de la noticia que tengan sobre la realización de alguno de los delitos contemplados en la ley; los elementos que deberá contener la sentencia que declare la responsabilidad de una persona procesada por esos delitos; y la debida actuación con perspectiva de género de las autoridades que intervengan en dicho proceso.

De igual forma, el debido reconocimiento de un periodo de espera o reflexión, en caso de que la víctima o testigos no estén en condiciones de rendir su testimonio, con el objeto de que puedan obtener una espera y estabilización física, además de la obligación para que el ministerio público se auxilie en la investigación por peritajes en materia de antropología social, psicología y trabajo social, encaminados a desentrañar la posible violencia preexistente que vivía la víctima.

Se plantea también que la pretensión punitiva y la potestad de ejecutar las penas y las medidas de seguridad son imprescriptibles, mientras que para el resto de los delitos se aplicará la regla general del Código Penal Federal.

Se incorporan reglas de aplicabilidad del Libro Primero del Código Penal, y en lo relativo al procedimiento, se estará a lo dispuesto en el Código Procesal y la Ley General de Víctimas, y de supletoriedad respecto a las técnicas de investigación.

Finalmente, de suma relevancia es la propuesta del delito de feminicidio y ciertas agravantes, así como otros delitos como suicidio feminicida por inducción o ayuda ; la obstaculización de protección y acceso a la justicia por violencia feminicida ; y la obstaculización del acceso a la justicia por el delito de feminicidio .

Esto último se trata de conductas reprochables que se producen a partir de la obstaculización de justicia en la investigación de los tipos penales a que se refiere en la presente ley.

Es derivado de la gravedad de los delitos que se comentan, que se establece una serie de prohibiciones para la aplicación de atenuantes o excusas absolutorias, como la emoción violenta, los celos, el honor o cualquier otra que se utilice como subterfugio para eludir la responsabilidad.

Igualmente se incorpora un artículo en relación con la no integración de tipo penal de suicidio feminicida por inducción o ayuda, cuando se trate de conductas relativas a la voluntad anticipada de las personas, y los cuidados paliativos en materia de personas con una enfermedad terminal, remitiendo siempre a las leyes en materia de salud.

Se incluye además un capítulo relativo a las reglas comunes que deberán aplicarse a los presentes delitos, una de las cuales aporta claridad a la existencia de la tentativa de feminicidio, pues se ha detectado que se suele establecer como lesiones o un delito menor, aquellas conductas en las cuales las mujeres logran sobrevivir a un ataque feminicida, en tanto el sentenciado queda con una sanción mínima por un hecho que pudo privar de la vida a una mujer por motivaciones de género.

Como principios rectores del proceso de investigación, se establece la independencia e imparcialidad; igualdad y no discriminación; debida diligencia; dignidad humana; no revictimización; perspectiva de género; personal calificado; estándares probatorios libres de estereotipos y prejuicios de género; debido proceso; pertenencia cultural; y garantía de privacidad en el tratamiento de datos personales.

El principio de pertenencia cultural radica como ejemplo, en el caso de que si la víctima u ofendido perteneciere a un pueblo o comunidad indígena, el Asesor jurídico, deberá tener conocimiento de su lengua y cultura y, en caso de que no fuere posible, deberá actuar asistido de un intérprete que tenga dicho conocimiento, además del cumplimiento de ciertas formalidades dentro de las etapas procedimentales, con el objeto de considerar la pertenencia a esos pueblos o comunidades, acorde con los beneficios establecidos también en el Código Nacional de Procedimientos Penales.

Algo muy importante acorde a los estándares internacionales, es que esta ley prohíbe el uso de mecanismos de conciliación, mediación o acuerdo reparatorio alguno; la suspensión condicional del proceso; la aplicación de criterios de oportunidad, o el desistimiento y la conmutación de la pena o la aplicación de algún beneficio, en tratándose de estos delitos.

Se permite la legitimación en proceso de las comisiones ejecutivas de atención a víctimas por medio de sus asesores jurídicos, las instituciones de defensa de derechos de las mujeres, públicas y privadas, para actuar como parte en los procesos penales relativos a los delitos de feminicidio y los relacionados con él, previstos en la presente ley, siempre que la víctima u ofendidos así lo autoricen.

Un asunto esencial es la aplicación oficiosa de la prisión preventiva tratándose de los delitos de feminicidio por virtud de los trabajos desarrollados en la presente legislatura que tuvieron como resultado su incorporación en la Constitución dentro del catálogo de delitos que ameritan esta medida; sin embargo, se establece la obligación del ministerio público para que en caso de que se llegue al plazo máximo permitido por el texto constitucional para esta medida cautelar, solicite con oportunidad, la aplicación de otra medida cautelar suficiente para mantener al procesado sujeto al procedimiento.

Se atribuyen responsabilidades en los actos de prevención e investigación por conducto del ministerio público, así como las técnicas de investigación aplicables, con el objeto de tener éxito en ella; es el caso de una reunión de planeación, metas y facultades en la investigación, y la realización de ciertos actos de investigación sin control judicial.

Se establecen los derechos de las víctimas u ofendidos, entre ellos, el periodo de espera y reflexión y la posibilidad de desahogar prueba anticipada con menos requisitos de los que pide el Código Nacional de Procedimientos Penales, en caso de ser necesario el desahogo de esa modalidad de prueba.

Además, se plantea la reparación integral del daño y las formas en las que cuantificará, y que esta se pueda reclamar por la vía civil, de forma conexa a la responsabilidad penal.

También se relacionan algunas medidas de protección en materia de violencia feminicida, de acuerdo con la evaluación que hagan las autoridades y de conformidad con la Ley General de Acceso de las Mujeres a una Vida Libre de Violencia.

Se contempla la obligación para que la Federación y las entidades federativas, en el ámbito de sus competencias, mantengan actualizados los registros de feminicidios, los cuales deberán incluir al menos, las características sociodemográficas de las víctimas y los feminicidas, así como aquellas que estime la autoridad a cargo de este registro; se posibilitará la consulta de tal información, de forma disgregada cuantitativamente por edad, sexo, grupos étnicos, o comunidades, regiones y entidades federativas, en tanto forma parte del Banco Nacional de Datos e Información sobre Casos de Violencia contra las Mujeres.

Un aspecto sobre el cual es necesario aportar certidumbre jurídica es en el establecimiento de facultades precisas de las Unidades de Género de las instituciones del Sistema Nacional de Seguridad Pública, las cuales deberán coadyuvar y ejecutar un plan de capacitación permanente en materia de derechos humanos desde una perspectiva de género, principalmente para fiscales, policías, policías de investigación y demás personal que actúe de forma directa o indirecta en la operación del sistema de justicia penal y con precisión en este tipo de delitos de género; sobre tales unidades, es preciso hacer la acotación que las mismas no solo deberán desarrollar políticas al interior, sino además en razón de la preparación los elementos deben de tener como agentes activos en la atención y erradicación de la violencia de género, como policías de proximidad frente a la sociedad.

Se incorpora la obligación de las autoridades federales y locales para crear fiscalías especializadas en feminicidio y en el resto de delitos contenidos en la presente ley, los cuales deberán contar con personal especializado en su investigación y procesamiento, incluidos peritos con actitud científica y perspectiva de género en sus actuaciones.

Para el efecto de realizar la supervisión, propuestas, vigilancia en la aplicación de la presente ley, se faculta a la Comisión Nacional de los Derechos Humanos (CNDH) para desarrollar un observatorio en el cual se dé amplia participación a la sociedad civil organizada que tenga experiencia en la materia de la supervisión y vigilancia de las políticas públicas, que tenga facultades para formular su programa, entregar informes y plantear mejoras en las políticas que desarrollen los entes en la materia de prevención de los delitos.

Un aspecto esencial que se considera se ha dejado de lado, es la promoción de la creación de Unidades de Género en la iniciativa privada, con el objeto de que en sociedad civil, academias, personas jurídicas, empresas corporativo, se conformen Unidades de Género que fortalezcan la perspectiva de género y la igualdad, mediante la implementación de condiciones para mejorar el trato entre géneros, el acceso a las oportunidades, la toma de decisiones y los beneficios en el desarrollo de las mujeres, es decir, establecer un compliance con perspectiva de género.

Es sabido que, en la actualidad, en las personas jurídicas se ha desarrollado la cultura del compliance penal, ambiental o fiscal, sin embargo, es necesario que se creen instancias de prevención de conductas que vulneren derechos humanos de las mujeres, e incluso que se concreten delitos.

Finalmente, dentro del régimen transitorio, se establecen los lineamientos adecuados para evitar que se equivoque el sentido de la reforma, pues en ningún supuesto existirá supresión de tipo alguno que permita excarcelaciones.

Por todo lo expuesto y fundado es que se plantea la presente iniciativa por la que se expide la Ley General para Prevenir, Sancionar y Erradicar el Delito de Feminicidio.

Proyecto de decreto por el que se expide la Ley General para Prevenir, Sancionar y Erradicar el Delito de Feminicidio, y se reforman algunas disposiciones de la Ley General de Acceso de las Mujeres a una Vida Libre de Violencia, para quedar como sigue:

Artículo Primero. Se expide la Ley General para Prevenir, Sancionar y Erradicar el Delito de Feminicidio.

Título Primero

Disposiciones Generales

Capítulo I

Generalidades

Artículo 1. Fundamento de la Ley

La presente Ley es de orden público, interés social y de observancia general en toda la República, de conformidad con lo establecido en el artículo 73, fracción XXI, párrafo primero, de la Constitución Política de los Estados Unidos Mexicanos, en materia de feminicidio.

Artículo 2. Objeto de la Ley

La presente Ley tiene por objeto:

I. Establecer las competencias y formas de coordinación para la identificación de sus causas y su prevención, la investigación, la persecución y la sanción del delito de feminicidio y los relacionados con él, entre los Gobiernos Federal, de las entidades federativas, municipales y de las alcaldías de la Ciudad de México;

II. Establecer el tipo penal de feminicidio, así como los relacionados con él y sus sanciones;

III. Determinar los procedimientos penales especialmente aplicables al delito de feminicidio y los relacionados con él;

IV. Establecer la distribución de competencias y formas de coordinación en materia de protección y asistencia a las víctimas, posibles víctimas y ofendidos de los delitos objeto de esta Ley;

V. Establecer mecanismos efectivos para tutelar la vida, la dignidad, la libertad, la integridad personal, la igualdad y no discriminación, el acceso a una vida libre de violencia y la seguridad de las niñas, las adolescentes y las mujeres, cuando sean amenazadas o lesionadas por la violencia feminicida o la comisión de los delitos objeto de esta Ley; y

VI. Reparar el daño a las víctimas tanto directas como indirectas y los ofendidos por los delitos objeto de esta Ley, de forma integral, adecuada, eficaz y efectiva, proporcional a la gravedad del daño causado y a la afectación sufrida.

Artículo 3. Principios rectores de la Ley

La interpretación, aplicación y definición de las acciones previstas en este ordenamiento; el diseño e implementación de acciones de prevención, investigación, persecución y sanción de los delitos objeto de la presente Ley; así como la protección y asistencia a las víctimas, ofendidos y testigos, además de lo previsto en el orden jurídico nacional, se regirán por los siguientes principios:

I. Autonomía de las mujeres: En las decisiones que se adopten, se deberá respetar y promover la autonomía de las mujeres y fortalecer sus derechos;

II. Centralidad de los derechos de las víctimas: las acciones realizadas en el marco de esta Ley, priorizarán la protección de los derechos humanos de las víctimas y sus familiares;

III. Debida diligencia del Estado y sus servidores públicos: Para dar respuesta inmediata, oportuna, eficiente, eficaz y responsable en la prevención, investigación, persecución y sanción, así como en la reparación del daño del delito de feminicidio y los relacionados con él, incluyendo la protección y asistencia a las víctimas y ofendidos de tales delitos, dentro de un plazo razonable, libre de prácticas discriminatorias basadas en estereotipos de género, de conformidad con el interés superior de la niñez y el derecho de las mujeres a una vida libre de violencia;

IV. Derecho a la reparación del daño: La obligación del Estado y sus servidores públicos, de tomar todas las medidas necesarias para garantizar a la víctima o a los ofendidos, la restitución de sus derechos, indemnización y rehabilitación por los daños sufridos, así como vigilar la garantía de no repetición que, entre otros, incluye la garantía a la víctima, ofendidos y a la sociedad, de que el crimen que se perpetró o intentó perpetrar, no volverá a ocurrir en el futuro; el derecho a la verdad, que permita conocer lo que verdaderamente sucedió; la justicia, que busca que los criminales paguen por lo que han hecho, y la reparación integral;

V. Gratuidad: Toda acción, mecanismo, procedimiento y actuación o trámite que implique el derecho de acceso a la justicia y demás derechos reconocidos en esta Ley, serán gratuitos para la víctima u ofendidos;

VI. Igualdad y no discriminación por razón de género contra las mujeres: Por lo que las autoridades se conducirán sin distinción, exclusión o restricción, ejercida principalmente por su edad, condición socio económica y cultural, origen étnico o racial, orientación sexual, identidad de género, opinión política, origen nacional u otras causas;

VII. Inadmisibilidad del comportamiento anterior de la víctima: Se considerará irrelevante cualquier consideración que aluda al comportamiento, preferencias o actitudes anteriores de la víctima, con el fin de probar que la víctima ejercía un tipo de comportamiento determinado o demostrar su predisposición para ser víctima de violencia feminicida;

VIII. Interés superior de la niñez: Entendido como el reconocimiento y respeto de los derechos de niñas y adolescentes, inherentes a su condición de persona humana, y la obligación del Estado de proteger primordialmente sus derechos y velar por las víctimas y testigos menores de 18 años de edad, atendiendo a su protección y desarrollo armónico e integral.

Los procedimientos señalados en la presente Ley reconocerán sus necesidades como sujetos de derecho en desarrollo; asimismo, el ejercicio de los derechos de los adultos no podrá condicionar el ejercicio de los derechos de las niñas y las adolescentes;

IX. Máxima protección: La obligación de todas las autoridades de velar por la aplicación más amplia de medidas de protección a la vida, la dignidad humana, la libertad, la seguridad y los derechos humanos de las víctimas y ofendidos de los delitos previstos por esta Ley.

En consecuencia, las autoridades adoptarán, en todo momento, medidas para garantizar su seguridad, protección, bienestar físico y psicológico, su intimidad y el resguardo de su identidad y sus datos personales;

X. No revictimización: La obligación del Estado y sus servidores públicos de tomar todas las medidas necesarias, en el ámbito de sus competencias, para evitar a la víctima u ofendidos, la constante actualización de lo sucedido u otra acción que pueda constituirse en una nueva experiencia traumática para ella u ofendidos;

XI. Perspectiva de género: Entendida como una visión científica, analítica y política sobre las mujeres y los hombres y las relaciones entre ellos en la sociedad, que permite enfocar y comprender las desigualdades socialmente construidas, a fin de establecer políticas y acciones de Estado transversales, para disminuir y hasta abatir las brechas de desigualdad entre los sexos y garantizar el acceso a la justicia y el ejercicio pleno de sus derechos;

XII. Perspectiva transformadora: En la aplicación de la presente Ley, las autoridades, en el ámbito de sus respectivas competencias, deberán aplicar los esfuerzos encaminados a que las medidas de ayuda, protección, atención, asistencia y reparación integral inherentes al derecho de las víctimas, contribuyan a erradicar patrones, esquemas, costumbres, prácticas de discriminación y marginación que pudieron ser el factor de los hechos contra la víctima;

XIII. Principio pro persona: Las normas relativas a los derechos humanos y aquellas que los garantizan, se interpretarán en su aspecto positivo extensivamente, y en su aspecto negativo, las que los limitan de forma restrictiva, teniendo en cuenta el contexto social para la efectiva protección de todas las mujeres; y

XIV. Progresividad de los derechos humanos y prohibición de regresividad: Lo cual implica que las políticas, normas y acciones para el reconocimiento y protección de los derechos humanos de las mujeres deben orientarse a dar cumplimiento efectivo, así como a garantizarlos, y no podrán retroceder o supeditar los derechos, estándares o niveles de cumplimiento alcanzados a las obligaciones asumidas por el Estado.

Artículo 4. Definiciones

Para los efectos de la presente Ley se entenderá por:

I. Violencia Feminicida: Es la forma extrema de violencia de género contra las mujeres, producto de la violación de sus derechos humanos, en los ámbitos público o privado, conformada por el conjunto de conductas misóginas que pueden conllevar impunidad social y del Estado y puede culminar en homicidio y otras formas de muerte violenta de mujeres.

II. La Constitución: La Constitución Política de los Estados Unidos Mexicanos.

III. La Ley: Ley General para Prevenir, Sancionar y Erradicar el Delito de Feminicidio.

IV. Ley General de Acceso: Ley General de Acceso de las Mujeres a una Vida Libre de Violencia.

V. Código Penal: El Código Penal Federal.

VI. Código Procesal: El Código Nacional de Procedimientos Penales.

VII. La Secretaría: La Secretaría de Gobernación.

VIII. La Fiscalía: La Fiscalía General de la República o las fiscalías de justicia de las entidades federativas o sus equivalentes.

IX. Ministerio Público: El Ministerio Público de la Federación o al Ministerio Público de las entidades federativas;

X. Las Comisiones: La Comisión Ejecutiva de Atención a Víctimas, y las comisiones de las entidades federativas de la misma naturaleza.

XI. Organismos Públicos Autónomos de Derechos Humanos: Los organismos oficiales autónomos dedicados a la defensa, protección y promoción de los derechos humanos previstos en el artículo 102, apartado B, de la Constitución.

XII. El Fondo: El Fondo de Protección y Asistencia a las Víctimas y Ofendidos de los Delitos de Feminicidio y los relacionados con él.

XIII. El Observatorio: El Observatorio para la Erradicación y Atención del Delito de Feminicidio, conformado por organizaciones de la sociedad civil y la Comisión Nacional de los Derechos Humanos, quien lo presidirá, pudiendo recaer esta facultad, de forma supletoria, en un visitador.

XIV. Abuso de una relación de poder: Aprovechamiento que realiza el sujeto activo para la comisión del delito de feminicidio, derivado de una relación o vínculo familiar, sentimental, de confianza, de custodia, laboral, formativo, educativo, de cuidado, religioso o de cualquier otro que implique dependencia o subordinación de la víctima respecto al victimario, incluyendo a quien tenga un cargo público o se ostente de él.

XV. Daño grave o amenaza de daño grave: Cualquier daño físico, psicológico, financiero, sexual o a la reputación, o la sola amenaza para la víctima, capaz de hacerle creer que no tiene más opción que someterse o seguir sometida a la conducta de sometimiento con el agresor, y que el sujeto activo, conociéndola, la utilice para obtener el sometimiento de la víctima.

XVI. Asistencia y protección a las víctimas: Conjunto de medidas de apoyo y protección de carácter integral que se brinda a las víctimas u ofendidos, desde el momento de su identificación y hasta su reincorporación plena a la sociedad, que cumplen la función de orientarlas legalmente, otorgar apoyo médico, psicológico, económico temporal, así como protección para ellas y sus familias.

XVII. Situación de vulnerabilidad: Condición particular de la víctima, derivada de una o más de las siguientes circunstancias:

a) Su origen, edad, preferencia u orientación sexual, nivel educativo, condición socioeconómica precaria;

b) Violencia o discriminación sufridas previas a la consumación de alguno de los delitos previstos en esta Ley;

c) Embarazo o vivir con un trastorno físico o mental o discapacidad;

d) Pertenecer o ser originario de un pueblo o comunidad indígena, afrodescendiente o a cualquier otra equiparable;

e) Ser persona mayor de sesenta años;

f) Vivir con cualquier tipo de adicción;

g) Ser persona menor de 18 años de edad;

h) Situación migratoria, aislamiento social, cultural o lingüístico; y

i) Tener una condición personal, geográfica o circunstancial, preexistente o creada, que ponga a la víctima en desventaja respecto del sujeto activo del delito.

XVIII. Medidas de protección o cautelares: Aquellas implementadas durante la investigación y el proceso penal, de aplicación obligatoria para el Ministerio Público y los Poderes Judiciales de la Federación, de los Estados y de la Ciudad de México, las cuales deberán instrumentarse en cualquier momento para asegurar que adicional a las finalidades que establece el Código Procesal, las víctimas, ofendidos o testigos puedan declarar libres de intimidación o temor, sin afectar el derecho al debido proceso.

XIX. Víctima: Persona física que directamente ha sufrido daño o el menoscabo en su derecho a vivir una vida libre de violencia como producto o consecuencia de violencia feminicida;

XX. Ofendido: La persona o personas que, en caso de muerte de la víctima, o que esta no pudiera ejercer personalmente los derechos que la presente ley le otorga, estarán facultados para ejercerlos en el siguiente orden siempre que no ostenten la calidad de imputado, el o la cónyuge, la concubina o concubinario, el conviviente, los parientes por consanguinidad en la línea recta ascendente o descendente sin limitación de grado, por afinidad y civil, o cualquier otra persona que tenga relación afectiva con la víctima.

Capítulo II

Competencias y facultades en la

prevención, investigación, procesamiento, sanción y ejecución de penas

de los delitos previstos en esta Ley

Artículo 5. Competencias en la investigación, procesamiento y ejecución de las penas de los delitos previstos en la presente Ley

Corresponderá a las fiscalías de las entidades federativas o sus equivalentes, investigar, procesar y sancionar los delitos establecidos en esta Ley, salvo que se actualicen los siguientes supuestos:

I. Se apliquen las reglas de competencia previstas en la Ley Orgánica del Poder Judicial de la Federación;

II. El delito se inicie, prepare o cometa en el extranjero, siempre y cuando produzca o se pretenda que produzca efecto en el territorio nacional, o cuando se inicie, prepare o cometa en el territorio nacional y produzca o se pretenda que tengan efectos en el extranjero, conforme a los artículos 2o, 3o, 4o, 5o y 6o del Código Penal Federal;

III. Lo previsto en el artículo 21 del Código Procesal;

IV. El Ministerio Público de la Federación solicite a la autoridad competente de una entidad federativa, la atracción del asunto, atendiendo a las características propias del hecho, así como las circunstancias de ejecución o a la relevancia social del mismo;

En caso de que se actualice algunos de los supuestos anteriores, la Federación será competente para investigar, procesar y sancionar los delitos consumados o en grado de tentativa, por conducto de la Fiscalía General y los Órganos Jurisdiccionales competentes.

La ejecución de las penas por los delitos de feminicidio y los relacionados con él, se regirá conforme a las disposiciones especiales previstas en la presente Ley, así como en la Ley Nacional de Ejecución Penal.

Artículo 6. Competencia concurrente en materia de prevención

La Federación, las entidades federativas, los municipios y las demarcaciones territoriales de la Ciudad de México, estarán obligados a coordinarse, en el ámbito de sus competencias y en función de las facultades exclusivas y concurrentes previstas en esta Ley, con el objeto de generar condiciones que erradiquen las causas de la violencia feminicida, su prevención general, especial y social, en los términos y reglas establecidas en la Ley General del Sistema Nacional de Seguridad Pública, La Ley General de Acceso de las Mujeres a una Vida Libre de Violencia y la presente Ley.

Título Segundo

Del Delito de Feminicidio y los

Relacionados con él

Capítulo I

De las medidas aplicables en la

investigación, procesamiento e imposición de las sanciones

Artículo 7. Medidas aplicables al delito de feminicidio y los relacionados con él

Para dar cumplimiento a esta Ley en materia de investigación, procesamiento y sanción, se deberá observar y atender lo siguiente:

I. El Ministerio Público y los Poderes Judiciales de la Federación, de los Estados y de la Ciudad de México, deberán tomar todas las medidas adecuadas para garantizar en todo momento los derechos de las víctimas u ofendidos, con el fin de brindar asistencia, protección, seguridad y acceso a la justicia. Para ello, tendrán que informarle de inmediato a la víctima u ofendido, que tiene derecho a ser asesorada y representada dentro de la investigación y el proceso, por un Asesor Jurídico, en términos de la Ley General de Víctimas y el Código Procesal;

II. Los imputados por la comisión de las conductas delictivas previstas en esta Ley, estarán sujetos a prisión preventiva durante el proceso, de conformidad con el artículo 19 de la Constitución y la presente Ley;

III. El Ministerio Público y las policías darán inicio a la investigación, a partir del conocimiento que haga cualquier persona sobre hechos que pudieran ser constitutivos del delito de feminicidio;

IV. La sentencia condenatoria que se dicte por los delitos previstos en esta Ley, deberá contemplar:

a) La reparación del daño a las víctimas u ofendidos, cuyo monto lo fijará el juez con los elementos que el Ministerio Público o la víctima, ofendidos o testigos aporten, o aquellos que se consideren procedentes; y

b) La pérdida de los derechos que el feminicida tenga respecto de la víctima y sus bienes, incluidos los de carácter sucesorio, patria potestad, tutela, guarda y custodia;

V. Las policías, el Ministerio Público y las autoridades jurisdiccionales adoptarán medidas adecuadas para asegurar la eficacia de la investigación y el enjuiciamiento de los responsables por los delitos previstos en la presente Ley. A esos efectos, respetarán los intereses y las circunstancias personales de víctimas, ofendidos y testigos, entre otros, la edad, el género y la salud, y tendrán en cuenta la naturaleza de los delitos, en particular los de violencia feminicida;

VI. Las policías, el Ministerio Público y los Órganos jurisdiccionales, de verificar que la víctima u ofendidos no se encuentran en condiciones para rendir su declaración, deberán reconocer el derecho de la víctima u ofendido a tener un período de espera y estabilización física y psicoemocional; y

VII. El Ministerio Público deberá auxiliarse en la investigación, por personal pericial en materia de antropología social, psicología y trabajo social, con formación en estudios de género, quienes deberán actuar con la debida diligencia para tener el dictamen con la oportunidad adecuada para su judicialización.

Artículo 8. Prescripción del delito de feminicidio

La pretensión punitiva y la potestad de ejecutar las penas y las medidas de seguridad del delito de feminicidio son imprescriptibles; al resto de los delitos contenidos en la presente Ley, se le aplicarán las reglas comunes previstas en el Código Penal.

Artículo 9. Aplicabilidad de otras disposiciones

A falta de disposición expresa para los delitos previstos en la presente Ley, regirá el Libro Primero del Código Penal, y en lo relativo al procedimiento, se estará a lo dispuesto en el Código Procesal y la Ley General de Víctimas.

Artículo 10. Supletoriedad

Ante la falta de disposición suficiente sobre técnicas de investigación previstas en la presente Ley, se aplicarán las normas relativas a las técnicas de investigación previstas en el Código Procesal.

Capítulo II

Del delito de feminicidio y los

relacionados con él

Artículo 11. Feminicidio

Comete el delito de feminicidio, quien prive de la vida a una mujer por razones de género.

Se considera que existen razones de género, cuando concurra alguna de las siguientes circunstancias:

I. La víctima presente signos de violencia sexual de cualquier tipo;

II. A la víctima se le hayan infligido lesiones o mutilaciones infamantes o degradantes, previas o posteriores a la privación de la vida o actos de necrofilia;

III. Existan antecedentes o datos de cualquier tipo de violencia o abuso de una relación de poder en el ámbito familiar, laboral o escolar, del sujeto activo en contra de la víctima;

IV. Haya existido entre el activo y la víctima, una relación sentimental, afectiva o de confianza;

V. Existan datos que establezcan que hubo daño grave o amenazas de daño grave relacionadas con el hecho delictuoso, acoso o lesiones del sujeto activo en contra de la víctima;

VI. La víctima haya sido incomunicada, cualquiera que sea el tiempo previo a la privación de la vida, y

VII. El cuerpo de la víctima sea expuesto o exhibido en un lugar público.

VIII. El agresor forme parte de la delincuencia organizada, o la privación de la vida ocurra en el marco de un rito o ceremonia de grupo.

IX. El agente lo realiza como forma de impedir u obstaculizar el ejercicio de los derechos políticos de la víctima u otras mujeres.

X. La privación de la vida es motivada por el embarazo de la víctima.

XI. La mujer es sexoservidora, o es víctima de explotación sexual o trata de personas.

XII. Se ejecute en situaciones de conflicto o de guerra y la mujer se considere enemiga, como venganza o represalia; o cuando se use a la víctima como botín de guerra, presa o arma de guerra.

XIII. La víctima se halla en la línea de fuego o se interpone ante un hombre, en alguno de los dos casos, cuando este trataba de matar o agredir a otra mujer.

A quien cometa el delito de feminicidio se le impondrán de cuarenta a sesenta años de prisión y de quinientos a mil días multa.

Además de las sanciones descritas en el presente artículo, el sujeto activo perderá todos los derechos con relación a la víctima, incluidos los de carácter sucesorio.

En caso de que no se acredite alguna razón de género, se estará a la punibilidad prevista para el homicidio y sus agravantes.

Artículo 12. Agravantes del delito de feminicidio

La pena de prisión por el delito de feminicidio se aumentará hasta en una mitad más cuando concurra cualquiera de las siguientes circunstancias:

I. Si una servidora o servidor público, aprovechándose de su cargo, interviniere en cualquier etapa del hecho delictivo;

II. Si fuere cometido por dos o más personas;

III. Si fuere cometido en presencia de personas con quienes la víctima tuviere vínculo de parentesco por consanguinidad, afinidad, civil o una relación afectiva o sentimental de hecho, a sabiendas de esta relación;

IV. Cuando la víctima fuere menor de edad o adulta mayor; de pueblos originarios; estuviere embarazada; sufriere discapacidad física, mental, intelectual o sensorial; o se encuentre en cualquier otra condición especial de vulnerabilidad;

V. Exista o haya existido, entre el activo y la víctima, una relación de parentesco por consanguinidad o afinidad, de matrimonio, concubinato, sociedad de convivencia, noviazgo, cualquier otra relación de hecho o amistad, laboral, docente, o cualquier otra que implique confianza, subordinación o superioridad;

VI. Si la víctima, por cualquier medio, fue sometida a prácticas que alteraran su estructura corporal en contra de su voluntad o bajo coacción;

VII. Si la víctima se encontraba bajo el cuidado o responsabilidad deservidor público encargado de la seguridad pública, y este utilizó los medios o circunstancias que su cargo o situación personal le proporcionaron;

VIII. El cuerpo de la víctima sea enterrado ilegalmente u ocultado; y

IX. Cuando la víctima hubiera vivido alguna situación de vulnerabilidad.

Artículo 13. Prohibición de aplicación de atenuantes o excusas absolutorias en el feminicidio

No constituyen ni serán aplicables como excusas absolutorias o atenuantes en el feminicidio, la actuación por emoción violenta, la ira, la provocación por parte de la víctima, el honor, los celos, las creencias culturales, las costumbres contrarias a los derechos humanos, el intenso dolor u otras análogas, que promuevan o justifiquen la violencia contra las mujeres.

Artículo 14. Suicidio feminicida por inducción o ayuda

Cualquier hombre que ayude a una mujer para que se prive de la vida, se le impondrá pena de prisión de cinco a veinticinco años, si el suicidio se consuma. Si el hombre prestare el auxilio a la mujer hasta el punto de ejecutar él mismo la muerte, la pena aplicable será la del delito de feminicidio.

Al hombre que induzca a una mujer para que se prive de la vida, se le impondrá prisión de seis a quince años, si el suicidio se consuma, siempre que concurra alguna de las siguientes circunstancias:

a) Que el suicidio fuera precedido por cualquier forma de violencia de género del activo contra la víctima; o,

b) Que el activo se haya aprovechado de la superioridad generada por las relaciones preexistentes o existentes entre él o la víctima.

Si el suicidio no se consuma, por causas ajenas a la voluntad del hombre que induce o ayuda, pero sí se causan lesiones, se impondrá las dos terceras partes de la pena anterior. Si no se causan éstas, la pena será de una cuarta parte de las señaladas en el párrafo anterior.

Si la persona a quien se induce o ayuda al suicidio es una menor de edad o mujer que no tuviere capacidad de comprender la relevancia de su conducta o determinarse de acuerdo con esa comprensión, se impondrán al hombre o inductor, las sanciones señaladas al feminicidio agravado o respecto de las lesiones. Las penas resultantes de las reglas previstas en los dos anteriores párrafos se aumentarán hasta en una mitad más.

Artículo 15. No integración de los elementos del tipo penal de suicidio feminicida por inducción o ayuda

En el supuesto previsto en el artículo anterior, no integrarán elementos del cuerpo del delito de suicidio feminicida o ayuda, las conductas realizadas por el personal de salud correspondiente para los efectos del cumplimiento de las disposiciones relativas a voluntad anticipada, tratamientos o cuidados paliativos previstos en la Ley General de Salud y en las disposiciones previstas para ese efecto en las entidades federativas.

Tampoco integran los elementos del cuerpo del delito de suicidio feminicida o ayuda, las conductas suscritas y ejecutadas por el solicitante o representante, conforme a las disposiciones de los ordenamientos generales de salud y de las entidades federativas que refiere el párrafo anterior.

Artículo 16. Obstaculización de protección y acceso a la justicia por violencia feminicida

A quien entorpezca u obstaculice la investigación, la persecución, la sanción o la ejecución de la pena de un feminicidio, será sancionado con pena de prisión de cinco a diez años.

A quien entorpezca u obstaculice las medidas de protección, la investigación, la persecución o la sanción de cualquier delito con violencia en contra de una mujer y como consecuencia resulta en su feminicidio, será sancionado con la pena de diez a veinte años de prisión.

La pena prevista para el delito del párrafo anterior, se incrementará hasta en una mitad cuando se trate de un servidor público.

Artículo 17. Obstaculización de acceso a la justicia por el delito de feminicidio

Al servidor público que con motivo de sus funciones y atribuciones conozca, sustancie o investigue sobre un delito de feminicidio, y retarde o entorpezca maliciosamente o por negligencia la procuración o administración de justicia, se le impondrá pena de prisión de tres a ocho años y de quinientos a mil quinientos días multa, además será destituido e inhabilitado de tres a diez años para desempeñar otro empleo, cargo o comisión públicos.

Capítulo III

Reglas comunes aplicables a los delitos

previstos en esta Ley

Artículo 18. Tentativa

La tentativa punible de los delitos previstos en esta Ley, se configura en términos de los párrafos primero y segundo del artículo 12 del Código Penal y se sancionará con pena de prisión, que no será menor a la pena mínima y hasta las dos terceras partes de la sanción máxima prevista para el delito consumado que se trate, tomando en cuenta las circunstancias que prevé el artículo 52 del Código Penal.

Artículo 19. Principios rectores del proceso de investigación y su procesamiento

Las investigaciones de los delitos previstos en esta Ley se realizarán de acuerdo con los siguientes principios rectores, sin demérito de los contenidos en el Código Procesal:

a) Independencia e imparcialidad;

b) Igualdad y no discriminación;

c) Debida diligencia;

d) Dignidad humana;

e) No revictimización;

f) Perspectiva de género;

g) Personal calificado;

h) Estándares probatorios libres de estereotipos y prejuicios de género;

i) Debido proceso;

j) Pertenencia cultural; y

k) Garantía de privacidad en el tratamiento de datos personales.

Artículo 20. Restricciones procesales

Dentro de la investigación, durante el procesamiento y en la ejecución de la sanción por los delitos previstos en los artículos 11 y 13 de la presente Ley, sean consumados o en grado de tentativa, queda prohibido:

a) El uso de todo tipo de mecanismo de conciliación, mediación o acuerdo reparatorio u otras alternativas a la resolución del conflicto penal;

b) La suspensión condicional del proceso;

c) La aplicación de un criterio de oportunidad o la facultad del desistimiento de la acción penal; y

d) La conmutación de la pena o la aplicación de cualquier otro beneficio previsto en la Ley Nacional de Ejecución Penal.

Artículo 21. Legitimación procesal

Las Comisiones Ejecutivas de Atención a Víctimas, por medio de sus Asesores Jurídicos y las instituciones de defensa de derechos de las mujeres, públicas y privadas, podrán tener legitimación procesal para actuar como parte en los procesos penales relativos a los delitos de feminicidio y los relacionados con él previstos en la presente Ley, siempre que la víctima u ofendidos así lo autoricen.

Artículo 22. Prisión preventiva y otras medidas cautelares

El Juez de Control, al dictar el auto de vinculación a proceso por el delito de feminicidio, sea consumado o en grado de tentativa o alguno de los relacionados con él, previstos en la presente Ley, ordenará de oficio la medida cautelar de prisión preventiva durante el proceso, la cual no podrá ser superior a dos años; en caso de que sea cumplido dicho término y aún no se ha pronunciado sentencia, deberán imponerse medidas adecuadas para asegurar la presencia del imputado en el procedimiento.

Para el efecto de la última parte del párrafo anterior, el Ministerio Público solicitará con oportunidad y previamente a la conclusión del plazo máximo de la prolongación de la prisión preventiva por los delitos de la presente Ley, la aplicación de otra medida cautelar que cumpla con los objetivos de asegurar la presencia del imputado en el procedimiento.

Artículo 23. Responsabilidades en los actos de prevención e investigación

En la prevención y en la investigación de los delitos materia de la presente Ley, el Ministerio Público deberá:

a) Asegurar la inmediata y exhaustiva búsqueda e identificación de las víctimas o sus restos, en casos de desaparición;

b) Investigar toda muerte violenta de una mujer, con independencia de edad, como posible feminicidio, y a partir de los resultados de la investigación, contemplar cualquier otra clasificación jurídica sobre los hechos;

c) Indagar sobre los antecedentes de violencia del agresor contra la víctima, aun a través de la recuperación de testimonios y actos de investigación que permitan tener datos y medios de pruebas necesarios;

d) Valorar el contexto en que se cometió el delito y los elementos subjetivos del tipo penal vinculados a razones de género para la comisión del feminicidio;

e) Adoptar medidas para eliminar los obstáculos de hecho y de derecho que producen impunidad en los casos de feminicidios;

f) Actuar en el ámbito de sus competencias, de acuerdo con la presente Ley, la Ley General de Acceso y los reglamentos y protocolos aplicables en la materia; y

g) Ordenar la elaboración de los dictámenes periciales para obtenerlos con la oportunidad necesaria, ser integrados en la carpeta de investigación y puedan ser aportados, en su momento, como datos de prueba frente al juez de control.

Para efecto del párrafo anterior, las víctimas u ofendidos podrán solicitar la contratación de peritos independientes nacionales o incluso internacionales en orden de prelación, cuando no se cuente con personal capacitado en la institución de procuración de justicia, ni en el ámbito nacional; para ese propósito, los gastos podrán correr a cargo del fondo federal o estatal de víctimas, de acuerdo con lo previsto en el artículo 15 de la Ley General de Víctimas.

Capítulo IV

De las Técnicas de Investigación

aplicables a los delitos de la presente Ley

Artículo 24. Facultad de investigación del Ministerio Público

Cuando el Ministerio Público tenga conocimiento por cualquier medio de la comisión de alguno de los delitos materia de esta Ley, asumirá la función de la dirección de investigación a que se refiere el artículo 21 de la Constitución.

Artículo 25. Reunión de planeación

El Ministerio Público, una vez con el conocimiento de los hechos del probable feminicidio, convocará a una reunión de planeación de la investigación a la que asistirán todas las áreas encargadas del desarrollo de la investigación y las auxiliares, en la que se deberá fijar por lo menos:

I. El Ministerio Público que será responsable del caso;

II. Los policías de investigación designados;

III. El mando policial responsable de la investigación;

IV. La estrategia básica de la investigación;

V. El control de riesgo, manejo de crisis y la ejecución de medidas de protección;

VI. El control de manejo de información;

VII. El lugar en el que deberá ser alojada la víctima u ofendidos y sus familiares, en caso de ser necesario;

VIII. La relación con el personal encargado de la atención y apoyo a la víctima u ofendidos, y

IX. Las subsecuentes reuniones del grupo en las fases críticas y en la continuación de la investigación.

Artículo 26. Metas de la investigación

Las policías y el Ministerio Público, en el respectivo ámbito de sus competencias, deberán tener como metas de la investigación, por lo menos las siguientes:

I. Protección en su caso, de la víctima, de los ofendidos o sus familiares, del lugar de los hechos o de donde se encuentra, si se considera un riesgo para ellos;

II. Identificación del probable o probables responsables;

III. Obtención de los elementos probatorios antes, durante y posterior a la acción prevista en la fracción I del presente artículo;

IV. Aseguramiento de elementos probatorios, conforme a los lineamientos de cadena de custodia;

V. Detención de las personas que cometieron o participaron en la comisión;

VI. En caso de que el delito sea cometido por más de dos personas, identificar y determinar el grado de participación de cada integrante, y

VII. Obtener sentencias definitivas contra los responsables del delito.

Artículo 27. Facultades en la investigación

Las policías que actuarán bajo la dirección y conducción del Ministerio Público, además de las facultades que les confieren otros ordenamientos, durante la fase de investigación podrán:

I. Recabar información en lugares públicos, mediante la utilización de medios e instrumentos y cualquier herramienta que resulte necesaria para la generación de inteligencia. En el ejercicio de esta atribución, se deberán respetar los derechos particulares de los ciudadanos;

II. Recabar información de bases de datos públicos, con el objeto de identificar a las víctimas, testigos, lugares de los hechos, forma de operar, sujetos involucrados o bienes de estos;

III. Realizar análisis técnico táctico o estratégico de la información obtenida, para la generación de inteligencia;

IV. Verificar la información que reciba sobre hechos que puedan ser constitutivos de delito o delitos para, en su caso, informarlo al Ministerio Público; y

V. Efectuar el procesamiento del lugar de los hechos, para lo cual deberán fijar, señalar, levantar, embalar y entregar la evidencia física al Ministerio Público, conforme al procedimiento previamente establecido por éste y en términos de las disposiciones aplicables, en caso de contar con personal calificado para tal fin.

Artículo 28. Actos de investigación específicos

El Ministerio Público, además de las facultades que les confieren otros ordenamientos, durante la fase de investigación podrá: