Gaceta Parlamentaria, año XXI, número 5143-I, jueves 25 de octubre de 2018

- De la Mesa Directiva, sobre modificación de turno de iniciativas

- Del Consejo Nacional de Evaluación de la Política de Desarrollo Social, mediante la cual da a conocer que en su página electrónica está disponible para consulta el Estudio diagnóstico del derecho al medio ambiente sano 2018

- De la Secretaría de Gobernación, mediante la cual remite información relativa a las “contrataciones por honorarios que realizan los ejecutores de gasto durante el ejercicio fiscal de 2018” del sector medio ambiente y recursos naturales correspondiente al tercer trimestre

- De la Secretaría de Gobernación, mediante la que remite el tercer informe trimestral para el ejercicio fiscal de 2018 de los programas sujetos a reglas de operación S y otros subsidios U a cargo de la SE y su sector coordinado

- De la Secretaría de Salud, mediante la que remite el tercer informe trimestral de 2018 de diversos programas sobre el presupuesto ejercido entregado a los beneficiarios a nivel capítulo y concepto de gasto, así como informes del cumplimiento de las metas y los objetivos con base en indicadores de desempeño previstos en las reglas de operación

- De la Secretaría de Gobierno de Guanajuato, mediante la cual remite contestación a punto de acuerdo, aprobado por la Cámara de Diputados, para garantizar los derechos y las prerrogativas político-electorales de las mujeres

- Con proyecto de decreto, que reforma, adiciona y deroga diversas disposiciones de la Ley del Impuesto sobre la Renta; y reforma el artículo 29 de la Ley de Ciencia y Tecnología, presentada por la senadora Martha Cecilia Márquez Alvarado, del Grupo Parlamentario del PAN

- Con proyecto de decreto, que reforma la fracción I del artículo 28, y deroga la XXX del artículo 28 y el último párrafo del artículo 151 de la Ley del Impuesto sobre la Renta, presentada por Minerva Hernández Ramos, en nombre de los senadores del Grupo Parlamentario del PAN

- Con proyecto de decreto, que adiciona un último párrafo al artículo 30 de la Ley de Caminos, Puentes y Autotransporte Federal y uno tercero al artículo 213 de la Ley Federal de Derechos, presentada por la senadora Alejandra del Carmen León Gastélum, del Grupo Parlamentario del PT

- Con proyecto de decreto, que adiciona la sección IV, “De la deducción inmediata de bienes nuevos de activos fijos”, al capítulo II, “De las deducciones”, del título II, “De las personas morales”, de la Ley del Impuesto sobre la Renta, presentada por Minerva Hernández Ramos, en nombre de los senadores del Grupo Parlamentario del PAN

De la Mesa Directiva, sobre modificación de turno de iniciativas

Honorable Asamblea:

La Presidencia de la Mesa Directiva de conformidad con lo que establecen los artículos 73 y 74, numeral 2, del Reglamento de la Cámara de Diputados, comunica que se realizó modificación de turno de los siguientes asuntos:

• Iniciativa con proyecto de decreto por el que se reforman y adicionan diversas disposiciones del Reglamento de la Cámara de Diputados, en materia de análisis de la Cuenta Pública, presentada por el diputado Carol Antonio Altamirano, del Grupo Parlamentario de Morena, el 11 de octubre de 2018.

“Se turna a la Comisión de Régimen, Reglamentos y Prácticas Parlamentarias para dictamen y a la Comisión de Vigilancia de la Auditoría Superior de la Federación para opinión.”

• Iniciativa con proyecto de decreto por el que se reforman los artículos 4o. y 73 de la Constitución Política de los Estados Unidos Mexicanos, en materia de adopción, presentada por la diputada Rosalba Valencia Cruz, del Grupo Parlamentario de Morena, el 9 de octubre de 2018.

“Se turna a la Comisión de Puntos Constitucionales, para dictamen y a la Comisión de Derechos de la Niñez y Adolescencia, para opinión.”

Ciudad de México, a 25 de octubre de 2018.

Diputado Porfirio Muñoz Ledo

Presidente

Del Consejo Nacional de Evaluación de la Política de Desarrollo Social, mediante la cual da a conocer que en su página electrónica está disponible para consulta el Estudio diagnóstico del derecho al medio ambiente sano 2018

Ciudad de México, a 16 de octubre de 2018.

Diputado Porfirio Muñoz Ledo

Presidente de la Mesa Directiva de la Cámara de Diputados del Congreso de la Unión

Presente

El Consejo Nacional de Evaluación de la Política de Desarrollo Social (Coneval) es un órgano constitucional autónomo, con personalidad jurídica y patrimonio propios, así como con capacidad técnica para generar información sobre la situación de la política social y la medición de la pobreza en México que permita apoyar la toma de decisiones en la materia.

En el Coneval se elaboró una serie de estudios diagnósticos de los derechos sociales establecidos tanto en la Constitución Política de los Estados Unidos Mexicanos como en la Ley General de Desarrollo Social, entre los cuales se desarrolló el Estudio diagnóstico del derecho al medio ambiente sano 2018, con el propósito de analizar el grado de avance en el cumplimiento pleno del derecho social al entono sano.

Consideramos importante que conozca dicho estudio, por lo cual le comparto la siguiente liga, donde podrá consultarlo:

https://www.coneval.org.mx/Evaluacion/EPSM/Documents/

Derechos_Sociales/Estudio_Diag_Medio_Ambiente_2018.pdf

Sin más por el momento, aprovecho la ocasión para enviarle un cordial saludo.

Atentamente

Gonzalo Hernández Licona (rúbrica)

Secretario Técnico

De la Secretaría de Gobernación, mediante la cual remite información relativa a las “contrataciones por honorarios que realizan los ejecutores de gasto durante el ejercicio fiscal de 2018” del sector medio ambiente y recursos naturales correspondiente al tercer trimestre

Ciudad de México, a 19 de octubre de 2018.

Integrantes de la Mesa Directiva de la Cámara de Diputados del Congreso de la Unión

Presentes

Por este conducto me permito hacer de su conocimiento que mediante el oficio número 511.1.4/ 2118, signado por el licenciado José Ramón Cárdeno Ortiz, director general de Programación y Presupuesto de la Secretaría de Medio Ambiente y Recursos Naturales, remite información relativa a las “contrataciones por honorarios que realizan los ejecutores de gasto durante el ejercicio fiscal 2018”, del sector medio ambiente y recursos naturales, correspondiente al tercer trimestre de 2018.

Por lo anterior y con fundamento en lo establecido en la fracción VIII del artículo 27 de la Ley Orgánica de la Administración Pública Federal y el artículo 69 de la Ley Federal de Presupuesto y Responsabilidad Hacendaria, les acompaño para los fines procedentes copia del documento a que me he referido, así como el anexo que en él se cita, en forma impresa y disco compacto.

Sin otro particular, aprovecho la ocasión para reiterarles la seguridad de mi consideración distinguida.

Atentamente

Licenciado Felipe Solís Acero (rúbrica)

Subsecretario de Enlace Legislativo y Acuerdos Políticos

Licenciado Felipe Solís Acero

Subsecretario de Enlace Legislativo y Acuerdos Políticos de la

Secretaría de Gobernación

Presente

Asunto: Se envía el reporte sobre la contratación de honorarios llevada a cabo por el sector medio ambiente y recursos naturales con datos al tercer trimestre del ejercicio fiscal de 2018.

Fundamento: Artículo 69 de la Ley Federal de Presupuesto y Responsabilidad Hacendaria, relativo a la celebración de contratos de prestación de servicios profesionales por honorarios con personas físicas con cargo al presupuesto de servicios personales, así como la obligación de los ejecutores de gasto de reportar en los informes trimestrales y en la Cuenta Pública las contrataciones realizadas.

Oficio número 312.A.l.-0000687, de fecha 12 de octubre de 2018, de la Dirección General Adjunta de Programación y Presupuesto de Desarrollo Agropecuario, Recursos Naturales, Hacienda y Turismo.

Información: En atención del oficio número 312.A.l.-0000687, de fecha 12 de octubre de 2018, me permito solicitar a usted su apoyo para cumplir dicha obligación.

Para lo anterior le envío en versión impresa y en disco compacto el formato “Contrataciones por honorarios que realicen los ejecutores de gasto durante el ejercicio fiscal 2018” del sector medio ambiente y recursos naturales con datos al tercer trimestre de 2018.

Sin otro particular, le envío un cordial saludo.

Atentamente

Licenciado José Ramón Cárdeno Ortiz (rúbrica)

Director General de Programación y Presupuesto

De la Secretaría de Gobernación, mediante la que remite el tercer informe trimestral para el ejercicio fiscal de 2018 de los programas sujetos a reglas de operación S y otros subsidios U a cargo de la SE y su sector coordinado

Ciudad de México, a 19 de octubre de 2018

Integrantes de la Mesa Directiva de la Cámara de Diputados del Honorable Congreso de la Unión

Presente

Por este conducto me permito hacer de su conocimiento que por oficio número 113. 2018. DGVP.316 el licenciado Édgar Alejandro Guerrero Flores, director general de Vinculación Política de la Secretaría de Economía, envía el tercer Informe Trimestral para el ejercicio fiscal de 2018·de los programas sujetos a reglas de operación S y otros subsidios U, a cargo de esa dependencia y su sector coordinado.

Por lo anterior y con fundamento en lo dispuesto por la fracción VIII del artículo 27 de la Ley Orgánica de la Administración Pública Federal y el artículo 75 de la Ley Federal de Presupuesto y Responsabilidad Hacendaria, les acompaño para los fines procedentes, copia del oficio al que me he referido, así como el anexo que en el mismo se cita, en formato impreso y disco compacto.

Sin otro particular, aprovecho la ocasión para reiterarles la seguridad de mi consideración distinguida.

Licenciado Felipe Solís Acero (rúbrica)

Subsecretario de Enlace legislativo y Acuerdos Políticos

Ciudad de México, a 19 de octubre de 2018.

Licenciado Felipe Solís Acero

Subsecretario de Enlace legislativo y Acuerdos Políticos

Secretaría de Gobernación

Presente

En cumplimiento a las obligaciones señaladas los artículos 75 de la Ley Federal de Presupuesto y Responsabilidad Hacendaria; 177, fracciones III, VI y VII, 181 y 285 de su Reglamento; 3, fracción XXI, y 22 del Presupuesto de Egresos de la Federación para el ejercicio fiscal de 2018, por este conducto me permito remitir de manera impresa y electrónica, el tercer Informe Trimestral 2018 de los programas sujetos a reglas de operación S y otros subsidios U, operados por esta secretaría y el sector coordinado, los cuáles se enuncian a continuación:

S020 Fondo Nacional Emprendedor (FNE)

S021 Programa Nacional de Financiamiento al Microempresario y a la Mujer Rural (Pronafim)

S151 Programa para el Desarrollo de la Industria Software (Prosoft) y la Innovación

S220 Programa para la Productividad y Competitividad Industrial

U004 Proyectos Estratégicos para la atracción de Inversión Extranjera (Fondo ProMéxico)

Con fundamento en los artículos 27 y 34 de la Ley Orgánica de la Administración Pública Federal; la fracción II del artículo 49 del Reglamento Interior de la Secretaría de Economía; así como el acuerdo por el que se emiten los lineamientos para la conducción y coordinación de las relaciones del Poder Ejecutivo federal con el Poder Legislativo de la Unión, publicado el l de octubre de 2003 en el Diario Oficial de la Federación, me permito solicitarle que por su amable conducto se remita la documentación en comento al honorable Congreso de la Unión.

Sin otro particular, aprovecho la ocasión para enviarle un saludo cordial.

Licenciado Édgar Alejandro Guerrero Flores (rúbrica)

Director General de Vinculación Política de la Secretaría de Economía

De la Secretaría de Salud, mediante la que remite el tercer informe trimestral de 2018 de diversos programas sobre el presupuesto ejercido entregado a los beneficiarios a nivel capítulo y concepto de gasto, así como informes del cumplimiento de las metas y los objetivos con base en indicadores de desempeño previstos en las reglas de operación

Diputado Porfirio Muñoz Ledo

Presidente de la Mesa Directiva de la Cámara de Diputados

Presente

Me refiero a lo dispuesto en los artículos 28 (anexo 26) del decreto de Presupuesto de Egresos de la Federación de 2018 y 181 del Reglamento de la Ley Federal de Presupuesto y Responsabilidad Hacendaria que estable que las dependencias deberán enviar trimestralmente a la Cámara de Diputados, por conducto de la comisiones correspondientes, los informes trimestrales sobre el presupuesto ejercido entregado a los beneficiarios a nivel capítulo y concepto de gasto, así como informes sobre el cumplimiento de las metas y objetivos con base en indicadores de desempeño previstos en las Reglas de Operación.

Al respecto por instrucciones del doctor José Narro Robles, secretario de Salud y en términos de lo dispuesto en el artículo 13, fracción II, del Reglamento Interior de la Secretaría de Salud, me permito enviar copia de la nota DGPyP-35-2018, suscrito por el maestro José Genaro Montiel Rangel, director de Programación y Presupuesto así como el anexo que la acompaña, mediante la cual se proporciona la información descrita.

Sin otro particular aprovecho la ocasión para enviarle un cordial saludo.

Atentamente

Doctor Ernesto Héctor Monroy Yurreta (rúbrica)

Ciudad de México, a 18 de octubre de 2018.

Para: Maestro Miguel Robles Bárcena

Subsecretario de Administración y Finanzas

De: Maestro José Genaro Montiel Rangel

Director General de Programación y Presupuesto

En atención a lo dispuesto en los artículos 28 (anexo 26), del decreto de Presupuesto de Egresos de la Federación para 2018 y 181 del Reglamento de Ley Federal de Presupuesto y Responsabilidad Hacendada, que establece que las dependencias a través de la coordinadora de sector, deberán enviar trimestralmente a la honorable Cámara de Diputados, por conducto de las comisiones correspondientes, turnando copias a las Secretarías de Hacienda y Crédito Público y de la Función Pública, los informes trimestrales sobre el presupuesto ejercido entregado a los beneficiarios a nivel capítulo y por concepto de gasto de así como informes sobre el cumplimiento de las metas y objetivos con base en indicadores de desempeño previstos en las Reglas de Operación.

Al respecto, con fundamento en el artículo 2 7 del Reglamento Interior de la Secretaría de Salud y el artículo 7 del Reglamento de la Ley Federal de Presupuesto y Responsabilidad Hacendaria; le envío en forma impresa y en CD, los informes presupuestales y programáticos (éstos con cifras preliminares) correspondientes a tercer trimestre de 2018, de los siguientes Programas Sujetos a Reglas de Operación para la Atención a Personas con Discapacidad, Programa Desarrol1o Comunitario “Comunidad Diferente”, Apoyos para la Protección de las Personas en Estado de Necesidad, Seguro Médico Siglo XXI, Calidad en la Atención Médica y Fortalecimiento a la Atención Médica,

Del programa de Estancias infantiles para apoyar a madres trabajadoras sólo se reporta 1a parte presupuestal; le corresponde a la Secretaría de Desarrollo Social (Sedesol) enviar el informe programático.

Se envían adicionalmente, informes programáticos definitivos sobre el cumplimiento de las metas y objetivos de los siguientes programas: Prospera “Programa de Inclusión Social” bimestre mayo-junio, así como los correspondientes al segundo trimestre 2018 Fortalecimiento a la Atención Médica, Atención a Personas con Discapacidad, Programa Desarrollo Comunitario “Comunidad Diferente” y Apoyos a la Protección de las Personas en Estado de Necesidad.

Es importante mencionar que la fecha límite para entregar dicha información es el 19 de octubre de 2018, y debe enviarse una copia del oficio que se remita a la honorable Cámara de Diputados a las Secretarías de Hacienda y Crédito Público, (actuario César Javier Campa Campos, director general de Programación y Presupuesto A de 1a SHCP) y de la Función Pública (licenciado Rafael Obregón Castellanos, titular de la Unidad de Control y Evaluación de la Gestión Pública de la SFP.)

Atentamente (Rúbrica)

De la Secretaría de Gobierno de Guanajuato, mediante la cual remite contestación a punto de acuerdo, aprobado por la Cámara de Diputados, para garantizar los derechos y las prerrogativas político-electorales de las mujeres

Diputada María de los Dolores Padierna Luna

Vicepresidenta de la Mesa Directiva

LXIV Legislatura

Cámara de Diputados

Honorable Congreso de la Unión

Por instrucciones del licenciado Diego Sinhue Rodríguez Vallejo, gobernador constitucional de Guanajuato y en atención a su oficio número DGPL-64-11-8-0045, por el que da a conocer la aprobación del acuerdo de la Cámara de Diputados del honorable Congreso de la Unión, y que en sus resolutivos, señala:

Primero. ...

Segundo. La Cámara de Diputados exhorta a los gobiernos de las entidades federativas, al Instituto Nacional Electoral, a los organismos públicos locales y al Tribunal Electoral del Poder Judicial de la Federación, a garantizar los derechos y prerrogativas político-electorales de las mujeres.

Tercero. ...

Al respecto, me permito informarle que:

En el estado de Guanajuato se trabaja de manera transversal entre dependencias y entidades del Poder Ejecutivo, Poder Legislativo, Poder Judicial, organismos autónomos, municipios y la sociedad en acciones dirigidas a la prevención, atención, sanción y erradicación de la violencia contra las mujeres, así como para lograr la igualdad entre mujeres y hombres como una de las premisas más importantes y transcendentes que se realizan a favor de la sociedad guanajuatense.

El fortalecimiento de lo democracia es una condición esencial para la protección de los derechos políticos en el Estado Mexicano, por lo que garantizar condiciones de equidad en la contienda electoral y el adecuado desarrollo de los procesos electorales constituyen obligaciones fundamentales, no sólo de las autoridades electorales, sino de cualquier autoridad del Estado en sus tres órdenes de gobierno.

La violencia de género es una expresión de la discriminación hacia las mujeres, viola sus derechos Y tiene como resultado impedir la participación de las mujeres en las mismas condiciones que los hombres, en la vida política, social, económica y cultural. La definición de violencia contra las mujeres es la que se deriva de la Declaración de las Naciones Unidas sobre la eliminación de la violencia contra las mujeres de 1993 y se entiende como “todo acto de violencia basado en la pertenencia al sexo femenino que tenga o pueda tener como resultado un daño o sufrimiento físico, sexual o psicológico para la mujer, así como las amenazas de tales actos, la coacción o la privación arbitraria de la libertad, tanto si se producen en la vida pública como en la vida privada”.

En cuanto a la noción de violencia política, en razón de género, es relativamente reciente. Aparece décadas después de que las mujeres comienzan a incursionar en la política, no obstante, ya existía como experiencia individual y colectiva en mujeres que irrumpían en el espacio público y que es producto de la desigual relación de poder que existe entre hombres y mujeres, en el entendido de que, históricamente, el espacio público-político ha sido escenario privilegiado del género masculino[l].

La violencia política contra las mujeres representa una barrera que se ha venido acrecentando a partir de la presencia de las mujeres en los espacios de toma de decisiones. Debido a las reformas jurídicas que establecieron el principio de paridad, hoy podemos hablar de un avance histórico en la democracia mexicana.

Si bien es un paso fundamental el contar con gobiernos paritarios hay que ser claros y señalar que el ejercicio efectivo de los derechos político-electorales de las mujeres no se agota con la garantía de la paridad en la postulación a cargos públicos, sino que es imprescindible garantizar que su participación se ejerza sin violencia de cualquier tipo y eliminando las barreras que impiden el logro de la igualdad sustantiva.

Ante ello quiero felicitar y sumarme a las voluntades de la de la Cámara de Diputados del Honorable Congreso de la Unión y el trabajo comprometido de los partidos políticos que la integran, que han tenido a bien aprobar el punto de acuerdo que nos atañe en el presente documento que busca el pleno ejercicio Y goce de los derechos políticos de las mujeres en un ambiente de igualdad y libre de violencia.

Cabe precisar que en la actualidad, persisten barreras sistémicas y jurídicas a la participación política de la mujer en todos los niveles y en múltiples formas, entre las que figuran la cultura y el patriarcado, la carencia de recursos financieros, el reto de equilibrar las obligaciones familiares y profesionales, y la falta de apoyo de los partidos políticos que reproducen patrones de género tradicionales y la violencia política contra las mujeres, así como las obligaciones domésticas, entre las que figuran el trabajo no remunerado como cuidadoras, la función reproductiva y la movilidad restringida, que repercuten en la capacidad de la mujer de hacer campaña y de asistir a reuniones políticas.

Las mujeres suelen enfrentarse, además a otras barreras institucionales y estructurales, como la ausencia de protección jurídica contra la violencia política por razón de género y la descalificación por parte de los medios de comunicación con mensajes donde se cosifica y descalifica a las mujeres por el simple hecho de serio.

El estado de Guanajuato no ha sido ajeno a la situación y atención de la violencia política contra las mujeres, por ello se han emprendido acciones para prevenir, atender, sancionar’, erradicar, así como impartir y procurar justicia en aras de garantizar los derechos político-electorales de las mujeres en la entidad.

Se publicó en el Periódico Oficial número 224 del 20 de diciembre de 2017 el dictamen del Congreso estatal que aprueba la adición de un capítulo II denominado “Delitos de violencia política” al Código Penal del estado de· Guanajuato, quedando en los siguientes términos:

Artículo 289-A. A quien dolosamente anule o limite el ejercicio de los derechos políticos o de las funciones públicas a una mujer por razones de género, se impondrá de dos a cuatro años de prisión y de cien a cuatrocientos días multa.

Para efectos de este delito, se presume que existen razones de género cuando:

I. Existan situaciones de poder que den cuenta de un desequilibrio en perjuicio de la víctima.

II. Existan situaciones de desventaja provocadas por condiciones del género.

Las sanciones a que se refiere el primer párrafo de este artículo se aumentarán de una mitad del mínimo a una mitad del máximo cuando en la comisión de este delito intervenga un servidor público o un dirigente partidista, cuando se emplease violencia o engaño, o por el aprovechamiento de una situación de vulnerabilidad de la mujer.

Además, con el objetivo de garantizar el libre ejercicio de los derechos político-electorales de las mujeres en Guanajuato, fue avalada por el Pleno del Congreso la reforma a la Ley de Acceso de las Mujeres a una Vida Libre de Violencia, con la que se integra el concepto de violencia política como un tipo de violencia contra las mujeres, quedando de la siguiente manera:

X. Violencia política: es la acción u omisión que, en el ámbito político, público o privado, tenga por objeto o resultado limitar, anular o menoscabar el ejercicio efectivo de los derechos político-electorales de una mujer, el acceso al pleno ejercicio de las atribuciones inherentes a su cargo o función del poder público y se manifiesta en presión, persecución, hostigamiento, acoso, coacción, vejación, discriminación, amenazas o privación de la libertad o de la vida en razón de género; y

XI. Cualquier otra forma análoga que lesione o sea susceptible de dañar la dignidad, integridad o libertad de las mujeres.

Artículo 5 Bis. A quien dolosamente realice acciones u omisiones que configuren violencia política en razón de género en los términos de la fracción X del artículo anterior, acorde a los supuestos siguientes:

I. Imponer la realización de actividades distintas a las atribuciones inherentes a su cargo o función;

II. Restringir injustificadamente la realización de acciones o actividades inherentes a su cargo o función pública;

III. Proporcionar información o documentación incompleta o errónea con el objeto de impedir el ejercicio pleno de los derechos político-electorales o inducir al ejercicio indebido de sus atribuciones o facultades;

IV. Ocultar información o documentación con el objeto de limitar o impedir el ejercicio de sus derechos político-electorales o inducir al ejercicio indebido de sus atribuciones;

V. Proporcionar o difundir información con la finalidad de impedir o limitar el ejercicio de los derechos político-electorales, o impedir el ejercicio de sus atribuciones o facultades.

VI. Impedir o restringir su incorporación, toma de protesta o acceso al cargo o función pública para el cual ha sido nombrada o elegida;

VII. Impedir o restringir su reincorporación al cargo o función pública posterior en los casos de licencias, permisos o derechos conforme a las disposiciones aplicables; y

VIII. Impedir u obstaculizar los derechos de asociación y afiliación en los partidos políticos por razón de género.

Facultades del Procurador General de Justicia

Artículo 23. El titular de la Procuraduría General de Justicia ejercerá las siguientes facultades:

X. Desarrollar campañas de difusión y promoción sobre los derechos que tienen las víctimas de delitos de violencia política, así como las correspondientes a la fiscalía especializada en materia de delitos electorales que atienden este delito; y

Artículo 24. El titular del lMUG ejercerá las siguientes facultades:

XIV. Impulsar mecanismos de prevención, promoción, difusión y respeto de los derechos político-electorales de las mujeres, y

Además, fueron aprobadas por el pleno del Congreso del estado las reformas a la Ley de Instituciones y Procedimientos Electorales para el estado de Guanajuato donde se adicionan los artículos 3 Bis, 6 un último párrafo, 33 con una fracción XXIV pasando la actual XXIV a ser XXV, 78 con las fracciones XIX, XX, XXI, XXII, XXIII y XXIV pasando la actual XIX a ser XXIV, 308 con la fracción X pasando la actual X a ser XI, 321 con la fracción XVII pasando la actual XVII a ser XVIII, 346 con la fracción XI pasando la actual XI a ser XII, 347 con la fracción VII pasando la actual VII a ser VIII, 348 con una fracción XV pasando la actual XV a ser XVI, 349 con una fracción III pasando la actual 111 a ser IV, 350 con una fracción VIII pasando la actual VIII a ser IX, y 352 con una fracción IV de la Ley de Instituciones y Procedimientos Electorales para el Estado de Guanajuato, para quedar como sigue:

Artículo 3 Bis. Para los efectos de esta Ley se entiende por Violencia Política Electoral en razón de género, la acción u omisión que, en el ámbito político o público, tenga por objeto o resultado limitar, anular o menoscabar el ejercicio efectivo de los derechos político, el acceso al pleno ejercicio de las atribuciones inherentes a su cargo o su función del poder público.

Se manifiesta en presión, persecución, hostigamiento, acoso, coacción, vejación, discriminación, amenazas o privación de la libertad o de la vida en razón de género.

Constituyen acciones y omisiones que configuran violencia política en razón de género las siguientes:

I. Proporcionar información o documentación incompleta o errónea con el objeto de impedir el ejercicio pleno de los derechos político-electorales o inducir al ejercicio indebido de sus atribuciones o facultades;

II Ocultar información o documentación con el objeto de limitar o impedir el ejercicio de sus derechos político-electorales o inducir al ejercicio indebido de sus atribuciones;

III. Proporcionar o difundir información con la finalidad de impedir o limitar el ejercicio de los derechos político-electorales o impedir el ejercicio de sus atribuciones o facultades;

IV. Impedir o restringir su participación como aspirante, precandidato o candidato a cargos de elección popular;

V. Impedir o restringir su incorporación, toma de protesta o acceso al cargo o función para el cual ha sido elegido:

VI. Impedir u obstaculizar los derechos de asociación y afiliación en los partidos políticos en razón de género:

VII. Impedir o restringir su incorporación, toma de protesta o acceso al cargo o funciónpara el cual ha sido elegido o nombrado, y

VIII. Impedir o restringir su reincorporación al cargo o función posterior en los· casos de licencia o permiso conforme a las disposiciones aplicables.

Artículo 6. La promoción de...

Para el cumplimiento de estas obligaciones, el Instituto Electoral promoverá la igualdad entre mujeres y hombres y se prohibirá la discriminación motivada por origen étnico o nacional, género, edad, discapacidad, condición social, condición de salud, religión, opiniones, preferencias sexuales, estado civil o cualquier otra que atente contra la dignidad humana y tenga por objeto o resultado anular o menoscabar los derechos y libertades de las personas.

Artículo 33. Son obligaciones de I. a XXIII. ...

XXIV. Abstenerse de difundir propaganda electoral que contenga expresiones que constituyan violencia política electoral en razón de género y cualquier discriminación prohibida en el artículo 1 o de la Constitución Federal, y

XXV. Las demás que establezcan la Ley General de Partidos Políticos, la Ley General y esta Ley.

El incumplimiento de...

Artículo 78. Corresponde al instituto... I. a XVIII. ...

XIX. Impulsar y generar mecanismos para prevenir y atender la violencia política electoral en razón de género:

XX. Sustanciar los procedimientos correspondientes sobre violencia política electoral en razón de género:

XXI. Garantizar la igualdad de género y el pleno ejercicio de los derechos políticos de las personas:

XXII. Realizar la difusión en los medios de comunicación de las conductas, acciones u omisiones que conllevan 9 la violencia política electoral en razón de género: la prevención, formas de denuncia y conciencia sobre la erradicación de ésta:

XXIII. Capacitar al personal que labora en el Instituto Electoral y personas integrantes de mesas directivas de casilla para prevenir la violencia política electoral en razón de género, y

XXIV. Las demás que determine la Ley General, y aquéllas no reservadas al Instituto Nacional, y que se establezcan en esta ley.

Artículo 308. Son obligaciones y...

I. a IX. ...

X. Abstenerse de realizar manifestaciones que contengan expresiones que constituyan violencia política electoral en razón de género y cualquier discriminación prohibida en el artículo 10 de la Constitución Federal, y

XI. Las demás establecidas por esta Ley.

Artículo 321. Son obligaciones de...

I. a XVI. ...

XVII. Abstenerse de, realizar manifestaciones que contengan expresiones que constituyan violencia política electoral en razón de género y cualquier discriminación prohibida en el artículo 1 de la Constitución federal, y

XVIII. Las demás que establezcan esta ley, y demás ordenamientos.

Artículo 346. Constituyen infracciones de... I. a X. ...

XI. La realización de cualquier acción u omisión que constituyan violencia política electoral en razón de género, y

XII. La comisión de cualquier otra falta de .as previstas en esta Ley.

Artículo 347. Constituyen infracciones de...

I. a VI. ...

VII. La realización de cualquier acción u omisión que constituyan violencia política electoral en razón de género, y

VIII. El incumplimiento de cualquiera de las disposiciones contenidas en esta ley.

Artículo 348. Constituyen infracciones de...

I. a XV. ...

XVI. La realización de cualquier acción u omisión que constituyan violencia política electoral en razón de género, y

XVII. El incumplimiento de cualquiera de las disposiciones contenidas en esta ley.

Artículo 349. Constituyen infracciones de...

I. y II. ...

III. La realización de cualquier acción u omisión que constituyan violencia política electoral en razón de género, y

IV. El incumplimiento de cualquiera de las disposiciones contenidas en esta Ley.

Artículo 350. Constituyen infracciones de...

I. a VII. ...

VIII. La realización de cualquier acción u omisión que constituyan violencia política electoral en razón de género, y

IX. El incumplimiento de cualquiera de las disposiciones contenidas en esta ley.

Artículo 352. Constituyen infracciones de...

I. a III....

IV. La realización de cualquier acción u omisión que constituyan violencia política electoral en razón de género.

Aunado a lo anterior el estado de Guanajuato se ha unido a la estrategia nacional del Observatorio de Participación Política de las Mujeres con la firma de un convenio de colaboración interinstitucional entre el Instituto Electoral del Estado de Guanajuato, el Tribunal Estatal Electoral de Guanajuato y el Instituto para las Mujeres Guanajuatenses (Imug), firmado el 12 de mayo del 2017 con la presencia del Presidente del Congreso del Estado, Alejandro Navarro Saldaña; el presidente del Instituto Electoral del Estado, Mauricio Enrique Guzmán Yáñez; el magistrado y representante del Tribunal Estatal Electoral, Héctor René García Ruiz; el presidente del Supremo Tribunal de Justicia, Miguel Valadez Reyes; el alcalde, Édgar Castro Cerrillo; el procurador de los Derechos Humanos, José Raúl Montero de Alba; la presidenta del DIF, María Eugenia Carreño de Márquez, entre otras autoridades.

El Observatorio de Participación Política de las Mujeres en el Estado de Guanajuato tiene como objetivo general el impulsar la presencia de mujeres en los espacios de toma de decisión que permita la promoción e implementación de acciones dentro de la agenda gubernamental en favor del empoderamiento político de las mujeres guanajuatenses. El Observatorio representa en sí mismo la posibilidad de una colaboración eficaz entre instituciones, ello en el entendido de que la tarea de construir cada día un mejor Guanajuato implica el esfuerzo de todas y todos y más aún en temas tan trascendentes como lo es la participación, y el empoderamiento de las mujeres en espacios públicos de toma de decisiones.

El Observatorio de Participación Política de las Mujeres en el Estado de Guanajuato cuenta para su difusión y promoción con un Portal de Internet alojado en la dirección http://www.observatoriomujeresgto.com/ la cual sirve como una herramienta que permite visibilizar e identificar fácilmente los avances y retos que las mujeres enfrentan en el ámbito político, orientados a promover e impulsar y acciones afirmativas a favor de las mujeres en el ámbito político, para acelerar la igualdad sustantiva entre mujeres y hombres en Guanajuato.

A su vez, con la finalidad de visibilizar la violencia que se ejerce contra las mujeres que deciden participar en la política, el Observatorio de Participación Política de las Mujeres en el Estado de Guanajuato, congregó a aspirantes a diversos cargos públicos, sector empresarial, diputadas, consejeras y consejeros electorales, funcionariado público, integrantes de la academia, organizaciones de la sociedad civil, medios de comunicación y público en general. El foro “Paridad y Violencia Política en Razón de Género” surgió del trabajo coordinado entre el Instituto para las Mujeres Guanajuatenses con el Tribunal. Estatal Electoral y el Instituto Electoral del Estado de Guanajuato.

También funcionarias y funcionarios del Instituto Electoral, del Instituto para las Mujeres Guanajuatenses, de las Unidades de Atención Integral a las Mujeres, representantes de los Partidos Políticos y personal relacionado con atender directamente la violencia política en el Estado, participaron en un taller enfocado en identificar las distintas expresiones en violencia de género y analizar las causas que producen especialmente la violencia política contra las mujeres así como el papel que tienen las y los servidores públicos para su prevención y atención.

Asimismo, Guanajuato cuenta con la Guía para la Atención de la Violencia Política en razón de Género, la cual tiene como objetivos detectar los casos de violencia política, a fin de distinguir cuándo se trata de un asunto de violencia basado en género, partiendo del hecho de que lo fundamental es no dejar ningún caso en la impunidad y; que las mujeres que consideren que han sido violentados sus derechos y se encuentran ante un caso de violencia política en razón de género, conozcan las instancias a las que pueden acudir a efecto de que se les brinde una atención integral.

Con lo anterior queda de manifiesto el trabajo a favor de los derechos humanos de las mujeres en el Estado que se trabaja de manera transversal entre las autoridades competentes en Guanajuato.

Reciba un saludo y, a la vez, encomiamos la labor de ese órgano legislativo al que representa.

Respetuosamente

Guanajuato; Guanajuato, 8 de octubre de 2018.

Licenciado Luis Ernesto Ayala Torres (rúbrica)

Secretario de Gobierno

Con proyecto de decreto, que reforma, adiciona y deroga diversas disposiciones de la Ley del Impuesto sobre la Renta; y reforma el artículo 29 de la Ley de Ciencia y Tecnología, presentada por la senadora Martha Cecilia Márquez Alvarado, del Grupo Parlamentario del PAN

Ciudad de México, 18 de octubre de 2018.

Secretarios de la Cámara de Diputados

Presentes

Comunico a ustedes que en sesión celebrada en esta fecha, la senadora Martha Cecilia Márquez Alvarado, del Grupo Parlamentario del Partido Acción Nacional, presentó iniciativa con proyecto de decreto por el la que se reforman y adicionan diversos artículos de la Ley del Impuesto sobre la Renta, y se reforma el artículo 29 de la Ley de Ciencia y Tecnología.

Con fundamento en los artículos 66, párrafo 1, inciso a), y 67, párrafo 1, inciso b), de la Ley Orgánica del Congreso General de los Estados Unidos Mexicanos; y 174, 175, párrafo 1, 176, 177, párrafo 1, y 178 del Reglamento del Senado, se dispuso que dicha iniciativa, que se anexa, por ser asunto de su competencia, se turnara a la Cámara de Diputados.

Atentamente

Senadora Antares Guadalupe Vázquez Alatorre (rúbrica)

Secretaria

Martha Cecilia Márquez Alvarado, integrante del Grupo Parlamentario del Partido Acción Nacional en la LXIV Legislatura del Congreso de la Unión, con fundamento en lo dispuesto en los artículos 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos, y 55, fracción II, del Reglamento para el Gobierno Interior del Congreso General de los Estados Unidos Mexicanos, somete a consideración de esta soberanía iniciativa con proyecto de decreto por la que se reforman los artículos 9, 93, fracción XX, incisos a) y b), la fracción XXIX, 116, 151, fracción V, y el 129, 203; se adicionan las fracciones XXVII al artículo 79, y IX y X al artículo 151 y se deroga la fracción XXX del artículo 28 de la Ley del Impuesto sobre la Renta y se reforma el artículo 29 de la Ley de Ciencia y Tecnología, al tenor de la siguiente

Exposición de Motivos

El Senado de los Estados Unidos aprobó el 2 de diciembre del 2017 la iniciativa impulsada por el presidente Donald Trump, cuya propuesta central es reducir de 35 a 20 por ciento en 2019 el impuesto que se cobra a las empresas. Esto obliga a generar adecuaciones correspondientes para que México pueda seguir siendo competitivo y atractivo a escala global.

Una mayor inversión genera mayor cantidad de productos y servicios, nuevos empleos y contribuye a incrementar la recaudación de impuestos, impactando positivamente al bienestar social, lo que constituye un círculo virtuoso para el desarrollo nacional.

México en 2016 se ubicó en el lugar número 5 entre los países que integran la Organización para la Cooperación y el Desarrollo Económicos (OCDE) que más porcentaje cobra de este impuesto. El porcentaje promedio entre los países de la OCDE respecto al ISR es de 24.1 Con esto, el país se ubicó por encima de países como Japón, España, Italia y Noruega.

Por otro lado, de los países integrantes de la OCDE el ISR representó en promedio 34.1 por ciento de los ingresos tributarios, mientras que para el país el cobro de ISR representó 40.72 de los ingresos del gobierno. Ante este escenario, es fundamental que el Poder Ejecutivo implante formas innovadoras en cuanto al tema de recaudación, con el objetivo de no dirigir la mayor carga fiscal a los contribuyentes cautivos. Además, es fundamental que los contribuyentes cuenten con más mecanismos para poder hacer reducciones al ISR.

Aunado a lo anterior, actualmente hay una discrepancia entre el tema de estímulos fiscales para proyectos de ciencia y tecnología, respecto al ISR, ya que hoy la Ley de Ciencia y Tecnología establece en el artículo 26:

[...] Los proyectos en investigación y desarrollo tecnológico gozarán del estímulo fiscal previsto en el artículo 219 de la Ley del Impuesto sobre la Renta. Para el otorgamiento de dicho estímulo, así como el monto total por distribuir en cada ejercicio fiscal por concepto del mismo, se estará a lo establecido en el artículo citado, en la Ley de Ingresos de la Federación para el ejercicio fiscal que corresponda y en las reglas generales que al efecto se emitan en los términos de este último ordenamiento. [...]3

Sin embargo, la LISR sólo cuenta en su marco jurídico con 204 artículos, por lo que el artículo a que hace referencia el artículo 26 de la Ley de Ciencia y Tecnología en cuanto a estímulos fiscales para proyectos centrados en la ciencia e investigación tecnológica es inexistente. En este tenor, de acuerdo con la Organización de Estados Iberoamericanos para la Educación, la Ciencia y la Cultura (OEI),4 los desafíos que tienen los Estados en materia de desarrollo y crecimiento son principalmente el desarrollo productivo; la equidad distributiva; cohesión ciudadana y participación; educación de calidad y con amplia cobertura; y madurez científica y tecnológica.

Esos desafíos deben enfrentarse con una estrategia de raíz y de largo plazo con el apoyo del conocimiento científico y tecnológico aplicado de una manera efectiva para la solución de los objetivos pendientes.

Es fundamental en el tema de ciencia, tecnología e innovación contar con el apoyo de la ciudadanía, principalmente con empresas centradas en la inversión en este rubro, lo cual no sólo nos ayudará a crear empleos sino que, al mismo tiempo, estaremos invirtiendo en crear conocimiento tecnológico y científico para beneficio del país, por lo que es indispensable que el marco normativo se adecue al artículo 202 de la LISR, el cual establece estímulos fiscales para los contribuyentes que inviertan en investigación y desarrollo de tecnología.

Aunado a esto, el 24 de abril de 2018 fue publicada en el Diario Oficial de la Federación la Ley Federal de Fomento de las Actividades realizadas por Organizaciones de la Sociedad Civil, la cual tiene como objeto favorecer la coordinación entre las dependencias y las entidades del gobierno federal y las organizaciones de la sociedad civil. Para ello se consideraron actividades de las organizaciones de la sociedad civil aquellas cuyo objeto social vaya enfocado a lo previsto en el artículo 5 de dicha ley: asistencia social; apoyo a la alimentación popular, actividades cívicas, asistencia jurídica, promoción y defensa de los derechos de los consumidores, entre otras.

Por lo anterior es indispensable adecuar la legislación del ISR para que todas las organizaciones de la sociedad civil que cumplan el objeto social establecido por la Ley Federal de Fomento de las Actividades realizadas por Organizaciones de la Sociedad Civil no sean catalogadas como contribuyentes de dicho impuesto.

La presente iniciativa busca

• Devolver la posibilidad a los patrones para otorgar a sus trabajadores prestaciones laborales, permitiendo deducir a 100 por ciento dichos conceptos que se consideraban ingreso exentos.

• Establecer como deducción personal las erogaciones por alquiler de casa habitación para uso personal que realice el contribuyente que no cuente con bien inmueble de ese tipo. Deducción por gastos en ropa y calzado para el contribuyente y los dependientes económicos que no obtengan ingresos en el ejercicio fiscal, cumpliendo los requisitos fiscales establecidos para tales fines.

• Reducir de 30 a 28 por ciento la tasa del ISR.

• Que todas las organizaciones de la sociedad civil que cumplan la Ley Federal de Fomento de las Actividades realizadas por Organizaciones de la Sociedad Civil no sean catalogadas como contribuyentes del ISR.

• Derivado de la desvinculación del salario mínimo, se establece la unidad de medida y actualización en la Ley del ISR.

• Se dan certidumbre y seguridad en cuanto a los estímulos fiscales para los contribuyentes que busquen invertir en proyectos de investigación y desarrollo tecnológico.

• Incrementar el estímulo fiscal a los contribuyentes que inviertan en infraestructura e instalaciones deportivas sumamente especializadas, así como a programas diseñados para el desarrollo, entrenamiento y competencia de atletas mexicanos de alto rendimiento.

Por lo expuesto y fundado se somete a consideración de esta asamblea el siguiente proyecto de

Decreto

Primero. Se reforman los artículos 9, 93, fracción XX, incisos a) y b), la fracción XXIX, 116, 151, fracción V, y el 129, 203; se adicionan las fracciones XXVII al artículo 79, y IX y X al artículo 151 y se deroga la fracción XXX del artículo 28 de la Ley del Impuesto sobre la Renta, para quedar en los siguientes términos:

Artículo 9. Las personas morales deberán calcular el impuesto sobre la renta aplicando al resultado fiscal obtenido en el ejercicio la tasa de 28 por ciento.

...

Artículo 28. Para los efectos de este título no serán deducibles

I. a XIX. ...

XXX. Se deroga.

Artículo 79. No son contribuyentes del impuesto sobre la renta las siguientes personas morales:

I. a XXV. ...

XXVI. Asociaciones deportivas reconocidas por la Comisión Nacional del Deporte, siempre y cuando éstas sean miembros del Sistema Nacional del Deporte, en términos de la Ley General de Cultura Física y Deporte; y

XXVII. Las demás organizaciones de la sociedad civil legalmente constituidas que tengan como objeto social los establecidos en las fracciones del artículo 5 de la ley Federal de Fomento a las Actividades realizadas por Organizaciones de la Sociedad Civil.

...

Artículo 93. No se pagará el impuesto sobre la renta por la obtención de los siguientes ingresos:

I. a XIX. ...

XX. Los intereses:

a) Pagados por instituciones de crédito, siempre que los mismos provengan de cuentas de cheques, para el depósito de sueldos y salarios, pensiones o para haberes de retiro o depósitos de ahorro, cuyo saldo promedio diario de la inversión no exceda de 5 unidades de medida y actualización , elevados al año.

b) Pagados por sociedades cooperativas de ahorro y préstamo y por las sociedades financieras populares, provenientes de inversiones cuyo saldo promedio diario no exceda de 5 unidades de medida y actualización , elevados al año.

XXI. a XXVIII. ...

XXIX. Los que se obtengan, hasta el equivalente de veinte unidades de medida y actualización elevados al año, por permitir a terceros la publicación de obras escritas de su creación en libros, periódicos o revistas, o bien, la reproducción en serie de grabaciones de obras musicales de su creación, siempre que los libros, periódicos o revistas, así como los bienes en los que se contengan las grabaciones, se destinen para su enajenación al público por la persona que efectúa los pagos por estos conceptos y siempre que el creador de la obra expida por dichos ingresos el comprobante fiscal respectivo. Por el excedente se pagará el impuesto en los términos de este título.

...

Artículo 116. Los contribuyentes que obtengan ingresos de los señalados en este capítulo por el otorgamiento del uso o goce temporal de bienes inmuebles, efectuarán los pagos provisionales mensuales o trimestrales, a más tardar el día 17 del mes inmediato posterior al que corresponda el pago, mediante declaración que presentarán ante las oficinas autorizadas.

...

Los contribuyentes que únicamente obtengan ingresos de los señalados en este capítulo, cuyo monto mensual no exceda de diez unidades de medida y actualización al mes, podrán efectuar los pagos provisionales de forma trimestral.

...

Artículo 151. Las personas físicas residentes en el país que obtengan ingresos de los señalados en este título, para calcular su impuesto anual, podrán hacer, además de las deducciones autorizadas en cada capítulo de esta ley que les correspondan, las siguientes deducciones personales:

I. a IV. ...

V. Las aportaciones complementarias de retiro realizadas directamente en la subcuenta de aportaciones complementarias de retiro, en los términos de la Ley de los Sistemas de Ahorro para el Retiro o a las cuentas de planes personales de retiro, así como las aportaciones voluntarias realizadas a la subcuenta de aportaciones voluntarias, siempre que en este último caso dichas aportaciones cumplan con los requisitos de permanencia establecidos para los planes de retiro conforme al segundo párrafo de esta fracción. El monto de la deducción a que se refiere esta fracción será de hasta 10 por ciento de los ingresos acumulables del contribuyente en el ejercicio, sin que dichas aportaciones excedan del equivalente a cinco unidades de medida y actualización elevadas al año.

VI. a VIII. ...

IX. Erogaciones por alquiler de casa habitación para uso personal que realice el contribuyente que no cuente con un bien inmueble de ese tipo.

X. Los gastos en ropa y calzado para el contribuyente y los dependientes económicos de éste que no obtengan ingresos en el ejercicio fiscal, cumpliendo los requisitos fiscales establecidos para tales fines.

Para determinar el área geográfica del contribuyente se atenderá al lugar donde se encuentre su casa habitación al 31 de diciembre del año de que se trate. Las personas que a la fecha citada tengan su domicilio fuera del territorio nacional, atenderán al área geográfica correspondiente a la Ciudad de México .

...

El monto total de las deducciones que podrán efectuar los contribuyentes en los términos de este artículo, no podrá exceder de la cantidad que resulte menor entre cinco unidades de medida y actualización elevados al año, o de 15 por ciento del total de los ingresos del contribuyente, incluyendo aquéllos por los que no se pague el impuesto. Lo dispuesto en este párrafo no será aplicable tratándose de las fracciones III y V de este artículo.

Artículo 203. Se otorga un estímulo fiscal a los contribuyentes del impuesto sobre la renta, consistente en aplicar un crédito fiscal equivalente al monto que, en el ejercicio fiscal de que se trate, aporten a proyectos de inversión en infraestructura e instalaciones deportivas altamente especializadas, así como a programas diseñados para el desarrollo, entrenamiento y competencia de atletas mexicanos de alto rendimiento, contra el impuesto sobre la renta causado en el ejercicio en que se determine el crédito. Este crédito fiscal no será acumulable para efectos del impuesto sobre la renta. En ningún caso, el estímulo podrá exceder de 30 por ciento del impuesto sobre la renta causado en el ejercicio inmediato anterior al de su aplicación.

...

Segundo. Se reforma el artículo 29 de la Ley de Ciencia y Tecnología

Artículo 29. Los proyectos en investigación y desarrollo tecnológico gozarán del estímulo fiscal previsto en el artículo 202 de la Ley del Impuesto sobre la Renta. Para el otorgamiento de dicho estímulo, así como el monto total a distribuir en cada ejercicio fiscal por concepto del mismo, se estará a lo establecido en el artículo citado, en la Ley de Ingresos de la Federación para el ejercicio fiscal que corresponda y en las reglas generales que al efecto se emitan en los términos de este último ordenamiento.

...

Transitorios

Primero. El presente decreto entrará en vigor en el ejercicio fiscal inmediato a su publicación en el Diario Oficial de la Federación.

Segundo. Una vez publicado en el Diario Oficial de la Federación, el Comité Institucional procederá para la aplicación del estímulo fiscal a que hacen referencia los artículos primero y segundo del presente proyecto de decreto, con lo previsto en las fracciones I a III del artículo 202 de la Ley del Impuesto sobre la Renta.

Tercero. Se derogan las demás disposiciones que se opongan al presente decreto.

Notas

1 Con información de

https://www.elblogsalmon.com/economia/los-estados-de-la-ocde-con-mayorimpuesto-de-sociedades

2 Con información de

https://www.elblogsalmon.com/economia/los-estados-de-la-ocde-con-mayor-impuesto-de-sociedades

3 México. Ley de Ciencia y Tecnología. Última reforma publicada en el DOF el 8 de diciembre de 2015.

4 Organización de Estados Iberoamericanos para la Educación, Ciencia y la Cultura. Ciencia, tecnología e innovación para el desarrollo y la cohesión social. Madrid, España. 2012, ISBN: 978-84-7666-240-3

Dado en el salón de sesiones de la Cámara de Senadores, a 18 de octubre de 2018.

Senadora Martha Cecilia Márquez Alvarado (rúbrica)

Con proyecto de decreto, que reforma la fracción I del artículo 28, y deroga la XXX del artículo 28 y el último párrafo del artículo 151 de la Ley del Impuesto sobre la Renta, presentada por Minerva Hernández Ramos, en nombre de los senadores del Grupo Parlamentario del PAN

Ciudad de México, 18 de octubre de 2018.

Secretarios de la Cámara de Diputados

Presentes

Comunico a ustedes que en sesión celebrada en esta fecha, la senadora Minerva Hernández Ramos, en nombre de las senadoras y los senadores del Grupo Parlamentario del Partido Acción Nacional, presentó iniciativa con proyecto de decreto por el que se reforma la fracción I del artículo 28 y se derogan la fracción XXX del artículo 28 y el último párrafo del artículo 151 de la Ley del Impuesto Sobre la Renta.

Con fundamento en los artículos 66, párrafo 1, inciso a), y 67, párrafo 1, inciso b), de la Ley Orgánica del Congreso General de los Estados Unidos Mexicanos; 174, 175, párrafo 1, 176, 177, párrafo 1, y 178 del Reglamento del Senado, se dispuso que dicha iniciativa, misma que se anexa, por ser asunto de su competencia, se turnara a la Cámara de Diputados.

Atentamente

Senadora Antares Guadalupe Vázquez Alatorre (rúbrica)

Secretaria

La que suscribe, Minerva Hernández Ramos , senadora de la República de la LXIV Legislatura al honorable Congreso de la Unión, en conjunto con las senadoras y los senadores del Grupo Parlamentario del Partido Acción Nacional, con fundamento en lo dispuesto por los artículos 71, fracción II, y 72, párrafo primero, de la Constitución Política de los Estados Unidos Mexicanos; 8, numeral 1, fracción I, 164, numerales 1 y 2, y 169, numeral 1, y demás aplicables del Reglamento del Senado de la República, somete a consideración de esta soberanía la presente iniciativa con proyecto de decreto por el que se reforma la fracción I del artículo 28 y se derogan la fracción XXX del artículo 28 y el último párrafo del artículo 151 de la Ley del Impuesto Sobre la Renta, al tenor del siguiente:

I. Planteamiento del Problema

Que el artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos dispone que son obligaciones de los mexicanos: “... El contribuir para los gastos públicos, así de la Federación, como del Distrito Federal o del estado y municipio en que residan, de la manera proporcional y equitativa que dispongan las leyes ...”.

Por su parte, el Código Fiscal de la Federación establece en su artículo 1, que: “... Las personas físicas y las morales están obligadas a contribuir para los gastos públicos conforme a las leyes fiscales respectivas. Sólo mediante ley podrá destinarse una contribución a un gasto público específico ...”.

En este sentido, la Ley del Impuesto Sobre la Renta (en adelante, LISR) tiene por objeto regular el pago del impuesto sobre la renta de las personas físicas y morales.

El impuesto sobre la renta es una contribución que las personas físicas y las morales están obligadas a pagar en los siguientes casos:

-Las residentes en México, respecto de todos sus ingresos, cualquiera que sea la ubicación de la fuente de riqueza de donde procedan;

-Los residentes en el extranjero que tengan un establecimiento permanente en el país, respecto de los ingresos atribuibles a dicho establecimiento permanente, y

-Los residentes en el extranjero, respecto de los ingresos procedentes de fuentes de riqueza situadas en territorio nacional, cuando no tengan un establecimiento permanente en el país, o cuando teniéndolo, dichos ingresos no sean atribuibles a éste.

A. Deducciones de personas morales

En la fracción I del artículo 28 de la Ley del Impuesto Sobre la Renta vigente se establece que no serán deducibles las aportaciones al Instituto Mexicano del Seguro Social, es decir las cuotas de seguridad social, a cargo del trabajador, que sean pagadas por el patrón.

Asimismo, en la fracción XXX del artículo 28 de la Ley del Impuesto Sobre la Renta, se encuentra limitada la deducibilidad de los pagos que, a su vez, sean ingresos exentos para el trabajador (tales como previsión social, cajas y fondos de ahorros, gratificación anual, horas extras, prima dominical, entre otros), toda vez que únicamente serán deducibles:

a) hasta por la cantidad que resulte de aplicar el factor de 0.53 al monto de dichos pagos; o bien,

b) hasta por la cantidad que resulte de aplicar el factor de 0.47 cuando las prestaciones no hayan disminuido respecto al ejercicio fiscal inmediato anterior.

Es así que, a partir de esta reforma, las entidades económicas en el país constituidas como personas morales, con la finalidad de reducir sus cargas fiscales, han optado ya sea por disminuir los conceptos de previsión social que venían pagando a sus trabajadores, o bien, por pagar únicamente aquellos que son legalmente obligatorios, tales como la gratificación anual, la prima vacacional y el reparto de utilidades, lo que ha contribuido a que el salario real disminuya sensiblemente.

En su Exposición de Motivos,1 el Ejecutivo federal señaló que, en su consideración, el tratamiento aplicable a las cuotas de seguridad social “... representa un doble beneficio, al no estar gravado como ingreso y ser deducible, lo que rompe el principio de simetría fiscal, y erosiona la base del ISR ...”, por lo que se propuso considerar como no deducibles las mismas, pues a decir de la Presidencia de la República, con ello se eliminaría “...la inequidad entre empresas respecto a la determinación de la deducción de los pagos de salarios y demás prestaciones que con motivo de lo relación laboral se otorgan a sus trabajadores, así como de las aportaciones establecidas en las leyes de seguridad social correspondientes ...”.

Por lo que respecta a los límites a la deducibilidad de conceptos de previsión social, el Ejecutivo federal argumentó que, supuestamente, el tratamiento fiscal resultaba asimétrico y que “... ante la ausencia de un impuesto mínimo y de control del ISR y con el fin de restablecer la simetría fiscal, se propone acotar la deducción de las erogaciones por remuneraciones que a su vez sean ingreso para el trabajador considerados total o parcialmente exentos por la Ley del ISR ...”.

B. Deducciones de personas físicas

En el último párrafo del artículo 151 de la Ley del Impuesto Sobre la Renta se establece que, para efectos del cálculo anual del impuesto, el monto total de las deducciones que podrían efectuar las personas físicas, no podía exceder de la cantidad que resultase menor entre:

a) Cuatro salarios mínimos generales elevados al año del área geográfica del contribuyente; o bien,

b) El 10% del total de los ingresos del contribuyente, incluyendo aquéllos por los que no se pague el impuesto.

En su Exposición de Motivos,2 el Ejecutivo federal señaló que, con esta medida, supuestamente, “... se ayudaría a lograr un sistema más progresivo y justo ...” pues en su consideración, el beneficio relacionado con las deducciones personales “... se concentra en forma desproporcionada en aquellos contribuyentes de mayor capacidad económica ...”.

A decir de la Presidencia de la República, lo anterior es “... resultado de la alta concentración del gasto en bienes y servicios deducibles ...” aunado a que, de acuerdo con su línea de razonamiento, solamente las personas con ingresos mayores a $400,000 están obligadas a presentar su declaración anual, concluyendo así que, las personas con menores ingresos, al no estar obligadas a presentarla, “... no ejercen su derecho aun cuando hubieran podido aplicar deducciones personales ...”.

Sin embargo, con la reforma fiscal vigente a partir del ejercicio fiscal de 2014, se soslayó por completo que las deducciones permiten conocer la verdadera capacidad contributiva del sujeto pasivo (esto es, del contribuyente) y que, por tanto, debe permitirse que deduzca en su totalidad los conceptos previstos como tales por el Legislador.

Aunado a lo anterior, con la medida aludida se omitió considerar cuál sería el impacto fiscal en aquellas personas con ingresos medios, pues han sido estos quienes resienten en mayor medida la imposibilidad de aplicar las deducciones en su totalidad, orillándolos a pagar un impuesto mucho exageradamente mayor del que venían haciéndolo.

II. Argumentos que sustentan la presente iniciativa

De acuerdo con el Plan Nacional de Desarrollo 2013-2018, se propone en el apartado VI.4 México Próspero, en la estrategia 4.1.2. Fortalecimiento de los ingresos del sector público, implementar las siguientes líneas de acción:

-Hacer más equitativa la estructura impositiva para mejorar la distribución de la carga fiscal;

-Adecuar el marco legal en materia fiscal de manera eficiente y equitativa para que sirva como palanca de desarrollo, entre otras.

Tratándose de las deducciones en el impuesto sobre la renta, la Primera Sala de la Suprema Corte de Justicia de la Nación, al emitir la Tesis de Jurisprudencia 1a./J. 15/2011,3 consideró que existen deducciones de tipo estructural que el legislador debe reconocer en acatamiento al principio de proporcionalidad tributaria para que el impuesto resultante se ajuste a la capacidad contributiva de los causantes; y que asimismo, por principio de contradicción, existen deducciones no estructurales con el objeto de obtener una finalidad específica, propia de la política fiscal del Estado o de carácter extrafiscal.

En este sentido, tratándose de la fracción I del artículo 28 de la LISR, se tiene conocimiento de que la misma ya fue declarada inconstitucional mediante una sentencia emitida por el Juzgado Primero de Distrito en Materia Administrativa en el Distrito Federal, dictada el 25 de marzo de 2014, dentro del Toca 80/2014.4

En su análisis, la jueza de Distrito consideró que los pagos realizados por el patrón a nombre de sus trabajadores constituyen una deducción de carácter estructural y que, por ende, al no ser procedente su deducibilidad se contraviene el principio de proporcionalidad tributaria previsto por la fracción IV del artículo 31 de la Constitución Política de los Estados Unidos Mexicanos, al dejar de reconocerse el impacto que tales erogaciones tienen en el ingreso obtenido por el patrón, objeto del ISR.

Por lo que respecta a la fracción XXX del artículo 28 de la L1SR, debe señalarse que en la Tesis de Jurisprudencia 2a./J. 39/97,5 la Segunda Sala de la Suprema Corte de Justicia de la Nación concluyó que el concepto de previsión social es el siguiente:

“... comprende, por una parte, la atención de futuras contingencias que permitan la satisfacción de necesidades de orden económico del trabajador y su familia, ante la imposibilidad material para hacerles frente, con motivo de la actualización de accidentes de trabajo e incapacidades para realizarlo y, en una acepción complementaria, el otorgamiento de beneficios a la clase social trabajadora para que pueda, de modo integral, alcanzar la meta de llevar una existencia decorosa y digna, a través de la concesión de otros satisfactores con los cuales se establezcan bases firmes para el mejoramiento de su calidad de vida.”

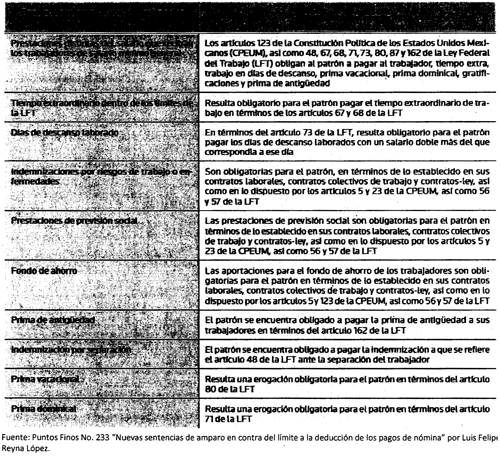

Es por ello que la limitante a la deducibilidad de las prestaciones laborales afecta aquellos pagos que el patrón realiza en beneficio de sus empleados, que a la vez son ingresos exentos para éstos, prestaciones que se encuentran enlistadas en el artículo 93 de la Ley del Impuesto Sobre la Renta, entre las cuales señalamos a las siguientes:

En este sentido, conforme a la fracción XXX del artículo 28 de la LISR, todas las prestaciones exentas para los trabajadores son no deducibles para los patrones en la proporción que resulte de aplicar el factor de 0.53 al monto de dichos pagos, lo cual significa que solamente es deducible el 47 por ciento de dichas prestaciones.

Lo anterior obliga a las empresas y patrones a contribuir al gasto público conforme a una situación económica y fiscal que no refleja su auténtica capacidad contributiva, toda vez que les impone determinar una utilidad que realmente no reporta su operación, en el entendido de que los pagos que una empresa realiza por concepto de gastos de previsión social ciertamente trascienden en la determinación de su capacidad contributiva.

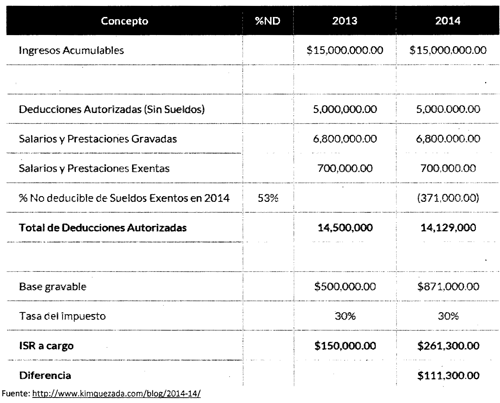

A manera de ejemplo:

Al no reconocerse en forma completa las erogaciones realizadas por el patrón por concepto de previsión social -no obstante que se trata de erogaciones que resultan indispensables para el desarrollo económico de la entidad y que, por ende, deben reconocerse como deducciones estructurales-, es evidente que el causante contribuye al levantamiento de las cargas públicas de forma totalmente desproporcional, lo que deriva en la inconstitucionalidad de la disposición normativa.

Tan lo anterior es cierto, que al resolver los juicios de amparo indirectos interpuestos en contra de la fracción XXX del artículo 28 de la LISR, los Juzgados Primero y Segundo de Distrito, ambos del Centro Auxiliar de la Primera Región de Poder Judicial de la Federación, se arribó a la conclusión de que los gastos de previsión social resultan “... indispensables y necesarios para la obtención de los ingresos ...”, dado que se refieren a conceptos que integran el salario en el sentido amplio al que se refieren los artículos 82 y 84 de la Le Federal del Trabajo.

Así las cosas, al constituir erogaciones obligatorias y formales para el patrón (ya sea que deriven de la propia Ley, de un contrato individual, de un contrato colectivo o de la costumbre) que afectan de manera negativa su utilidad bruta, debe reconocerse su deducibilidad al 100 por ciento, tal como lo propone la presente iniciativa.

Finalmente, respecto del impuesto sobre la renta de personas físicas (ISRPF), debe decirse que en el Presupuesto de Gastos Fiscales de 2014 se incluyeron las limitantes aprobadas en la reforma fiscal de 2013 (cantidad que fuese menor entre 10 por ciento de ingresos brutos o 4 SMGV elevados al año en la región geográfica en que estuviera el contribuyente a diciembre de 2014).

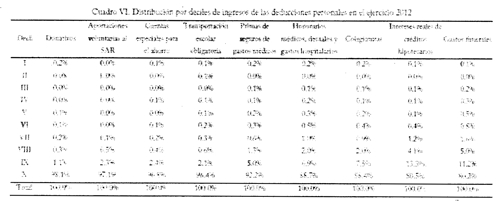

En consideración de la SHCP, las deducciones personales resultan una medida regresiva porque dicho beneficio “... se concentra en forma desproporcionada en contribuyentes de mayor capacidad económica ...”, en el Presupuesto de Gastos Fiscales de 2014 se afirmó que, conforme a los datos de las declaraciones anuales del ejercicio fiscal 2012 “...los contribuyentes ubicados en el décimo decil de ingresos, concentraron 86.3 por ciento del total de deducciones personales, mientras que aquellos del primer decil sólo representan 0.2 por ciento del monto total deducido ...”.

Atendiendo a los datos de la tabla anterior -correspondientes al EF 2012-, en el PGF 2014 la SHCP señaló que “el 10 por ciento de la población con mayores ingresos concentra entre 80 por ciento y 98 por ciento del total de los diferentes conceptos de gasto deducibles” y que “cerca del 97 por ciento del monto deducido corresponde al decil de mayores ingresos”.

Conforme a lo anterior, en el PGF 2014 se señaló que, bajo el equivocado criterio de la SHCP, “la naturaleza del límite global implica que éste es proporcionalmente más estricto para 105 contribuyentes con mayor capacidad económica, pues el porcentaje de sus ingresos que pueden deducir es menor en comparación con personas de menores ingresos”, lo cual puede ser aritméticamente correcto -en tratándose de contribuyentes con ingresos muy altos, éstos no podrán deducir conforme a la limitante del 10 por ciento de sus ingresos brutos, sino conforme al límite equivalente a 4 salarios mínimos elevados al año, puesto que ésta cantidad resultará mucho menor-, pero es totalmente falso en cuanto al impacto fiscal que se tiene.

En este mismo sentido, también deviene en falsa e infundada la conclusión a la que arribó la SHCP en el PGF 2014 al haber señalado que, supuestamente, “a causa de la concentración de las deducciones en las personas de mayores ingresos y de la estructura del límite global, éste implica un mayor pago de impuestos para los contribuyentes de mayor capacidad económica”.

Sin embargo, al hacer un análisis diferenciado sobre los ingresos obtenidos por personas físicas y al calcular los impuestos totales antes y después de los límites a las deducciones, es posible advertir que quienes se han visto afectados son los ingresos de un sector al que pertenecen gran parte los mexicanos con educación superior que, de acuerdo al Observatorio Laboral de la Secretaría del Trabajo y Previsión Social, ganan un promedio de 10 mil 344 pesos mensuales.

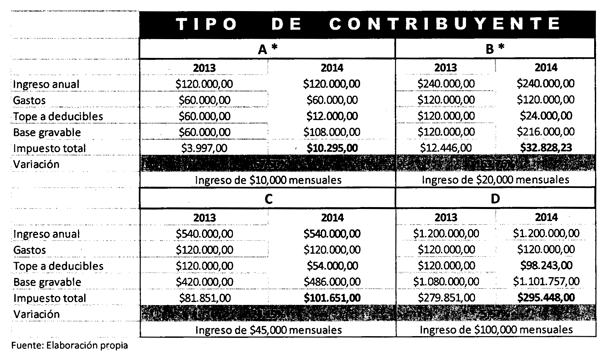

Al realizar este ejercicio comparativo, podemos observar que en la declaración fiscal 2013 un contribuyente que tuvo ingresos por 10 mil pesos (120 mil pesos al año) y gastos anuales de 60 mil pesos podía deducir la totalidad de dichos gastos, para pagar un impuesto total de 3 mil 997 pesos; hoy, ese mismo contribuyente únicamente podrá deducir un monto máximo de 12 mil pesos, aumentando con ello su base gravable y, por ende su impuesto total que ahora será de 10 mil 295 pesos; así, su pago final al SAT crecerá un 157 por ciento respecto de lo que fue pagado en 2013.

Ese mismo efecto nocivo se repite en los contribuyentes con ingresos de 20 mil pesos mensuales (240 mil pesos al año) pues mientras que en la declaración anual 2013, estos contribuyentes pudieron deducir la totalidad de sus gastos personales –siempre y cuando cumplieran con los requisitos para ello- en el ejercicio fiscal 2014, considerando los límites a las deducciones, pese a que ganarán lo mismo, estos contribuyentes solamente podrán deducir un monto máximo equivalente al 10 por ciento del total de sus ingresos,6 es decir, 24 mil pesos, lo cual resultará en un aumento de la base gravable del impuesto final que crecerá hasta 32 mil 828 pesos; un aumento de 163.76 por ciento respecto del impuesto que ese mismo contribuyente pagó en 2013 en cantidad de 12 mil 446 pesos.

Paradójicamente, este efecto nocivo se difumina al hacer el cálculo comparativo en los contribuyentes con ingresos de 45 mil pesos mensuales (cuyo impuesto total se incrementó en un 24 por ciento respecto de lo pagado en 2013) y todavía es mucho menor entre los contribuyentes con ingresos de 100 mil pesos mensuales (aun con el límite a las deducciones personales su tributación sólo se incrementó en un 5.57 por ciento).

Por lo expuesto, se presenta a esta soberanía la iniciativa con proyecto de decreto para quedar como sigue:

Ley del Impuesto Sobre la Renta

Título II

De las Personas Morales

Capítulo II

De las Deducciones

Sección I

De las Deducciones en General

Artículo 28. ( ... )

I. Los pagos por impuesto sobre la renta a cargo del propio contribuyente o de terceros ni los de contribuciones en la parte subsidiada o que originalmente correspondan a terceros, conforme a las disposiciones relativas, excepto tratándose de aportaciones pagadas al Instituto Mexicano del Seguro Social, incluidas las previstas en la Ley del Seguro de Desempleo.

Tampoco serán deducibles las cantidades provenientes del subsidio para el empleo que entregue el contribuyente, en su carácter de retenedor, a las personas que le presten servicios personales subordinados ni los accesorios de las contribuciones, a excepción de los recargos que hubiere pagado efectivamente, inclusive mediante compensación.

II. al XXIX. ( ... )

XXX. Se deroga

XXXI. ( ... )

( ... )

Título IV

De las Personas Físicas

Capítulo XI

De la Declaración Anual

Artículo 151. ( ... )

I. al VIII. ( ... )

( ... )

( ... )

( ... )

Se deroga último párrafo.

Transitorio

Único. El presente decreto entrará en vigor a partir del día 1 de enero de 2019.

Notas

1 Iniciativa de decreto por el que se expide la Ley del Impuesto Sobre la Renta presentada por el Ejecutivo federal el 8 de septiembre de 2013, pp. XIV y XV.

2 Iniciativa de decreto por el que se expide la Ley del Impuesto Sobre la Renta presentada por el Ejecutivo federal el 8 de septiembre de 2013, pág. LXI

3 Semanario Judicial de la Federación y su Gaceta, Novena Época, Tomo XXXIII, febrero de 2011, p. 170.

4 La citada sentencia está pendiente de ser resuelta por la SCJN.

5 Semanario Judicial de la Federación y su Gaceta, Novena Época, Tomo VI, septiembre de 1997, p. 371.

6 Por las mismas razones que el caso anterior.

Ciudad de México, 18 de octubre de 2018.

Senadores: Minerva Hernández Ramos, Damián Zepeda Vidales, Gustavo Enrique Madero Muñoz, Víctor Oswaldo Fuentes Solís, Marco Antonio Gama Basarte, Bertha Xóchitl Gálvez Ruiz, Ismael García Cabeza de Vaca, Mauricio Kuri González, Kenia López Rabadán, Gina Andrea Cruz Blackledge, Martha Cecilia Márquez Alvarado, Juan Antonio Martín del Campo, Mayuli Latifa Martínez Simón, Rafael Moreno Valle Rosas, María Guadalupe Murguía Gutiérrez, Nadia Navarro Acevedo, Gloria Elizabeth Núñez Sánchez, Raúl Paz Alonzo, Julen Rementeria del Puerto, Indira de Jesús Rosales San Román, Alejandra Noemí Reynoso Sánchez, María Guadalupe Saldaña Cisneros, Josefina Eugenia Vázquez Mota y José Erandi Bermúdez Méndez (rúbricas)

Con proyecto de decreto, que adiciona un último párrafo al artículo 30 de la Ley de Caminos, Puentes y Autotransporte Federal y uno tercero al artículo 213 de la Ley Federal de Derechos, presentada por la senadora Alejandra del Carmen León Gastélum, del Grupo Parlamentario del PT

Ciudad de México, a 18 de octubre de 2018.

Secretarios de la Cámara de Diputados

Presentes

Comunico a ustedes que en sesión celebrada en esta fecha, la senadora Alejandra del Carmen León Gastélum, del Grupo Parlamentario del Partido del Trabajo, presentó iniciativa con proyecto de decreto por el que se adiciona un último párrafo al artículo 30 de la Ley de Caminos, Puentes y Autotransporte Federal y un tercer párrafo al artículo 213 de la Ley Federal de Derechos.

Con fundamento en los artículos 66, párrafo 1, inciso a) y 67, párrafo 1, inciso b) de la Ley Orgánica del Congreso General de los Estados Unidos Mexicanos; 174; 175, párrafo 1; 176, 177, párrafo 1, y 178 del Reglamento del Senado, se dispuso que dicha iniciativa, misma que se anexa, por ser asunto de su competencia se turnara a la Cámara de Diputados.

Atentamente

Senadora Antares Guadalupe Vázquez Alatorre (rúbrica)

Secretaria

La suscrita Alejandra del Carmen León Gastélum, senadora integrante del Grupo Parlamentario del Partido del Trabajo a la LXIV Legislatura, con fundamento en los artículos 71, fracción II y 72 de la Constitución Política de los Estados Unidos Mexicanos; y los artículos 8, numeral 1, fracción I y 164 numeral 2 del Reglamento del Senado de la República, eleva a la consideración del pleno de esta soberanía la iniciativa con proyecto de decreto por el que se adiciona un último párrafo al artículo 30 de la Ley de Caminos, Puentes y Autotransporte Federal y, asimismo, un tercer párrafo al artículo 213 de la Ley Federal de Derechos, al tenor de la siguiente

Exposición de Motivos

Baja California: una economía con características propias

En cualquier país se reconoce que las zonas o regiones fronterizas presentan una economía determinada precisamente por las condiciones derivadas de su proximidad con las naciones vecinas. El solo hecho del tránsito de un país a otro de personas y mercancías imprime a los espacios de frontera una dinámica diferente. Esta circunstancia se agudiza cuando existen notorias diferencias en cuanto a las dimensiones de la economía de los países colindantes. El caso de Baja California es ilustrativo. Nuestra entidad comparte línea divisoria con California, una de las economías más fuertes no sólo de los Estados Unidos de América (EUA) sino del planeta1 . En los cruces fronterizos en la ciudad de Tijuana se lleva a cabo día con día el mayor desplazamiento de personas de un país a otro. En Tijuana cruzan a EUA aproximadamente 24 millones de personas al año, lo que la convierte en la frontera más transitada del mundo. Baja California produjo mercancías de exportación con un valor de 43, 342,067 millones de dólares tan sólo en 2016.2 De igual manera, Baja California recibe visitantes de EUA todos los días y en particular los fines de semana. En Baja California se asienta una extensa industria maquiladora. Al ensamblar las partes, se incorporan suministros provenientes del vecino país del norte así como de Asia y Europa. Las partes extranjeras oscilan de 60 a 85 por ciento y el resto son elaboradas en suelo nacional. Las industrias principales son la electrónica, la de dispositivos médicos y la aeroespacial. La electrónica tuvo una producción con valor de más de diez mil millones de dólares en 2016.3