Gaceta Parlamentaria, año XVIII, número 4282, miércoles 27 de mayo de 2015

- De la Comisión de Derechos Humanos del Distrito Federal, con la que remite respuesta a punto de acuerdo relativo a revisar la situación jurídica en que se encuentran las personas que pernoctan en las calles Román y Milán de la colonia Juárez

- Del gobierno de Michoacán de Ocampo, con la que remite contestación a punto de acuerdo relativo a elaborar un registro sobre menores asesinados e instruir a las secretarías competentes a establecer políticas públicas encaminadas a mejorar las prácticas de prevención, protección y garantía de los derechos humanos de niñas, niños y adolescentes

- Que adiciona el artículo 15 de la Ley del Impuesto al Valor Agregado, presentada por la diputada Graciela Saldaña Fraire, del Grupo Parlamentario del PRD, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

- Que reforma el artículo 41 constitucional, en materia de comunicación política, presentada por el diputado Tomás Torres Mercado, del Grupo Parlamentario del PVEM, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

- Que reforma el segundo párrafo del artículo 32 y adiciona la fracción VIII Bis al 33 de la Ley General de Educación, recibida del diputado Danner González Rodríguez, del Grupo Parlamentario de Movimiento Ciudadano, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

- Que reforma el artículo 55, fracciones IV, IX y X, de la Ley Minera, presentada por la diputada Lilia Aguilar Gil, del Grupo Parlamentario del PT, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

- Que reforma el tercer párrafo del artículo 98 de la Ley de Hidrocarburos, recibida de la diputada María Sanjuana Cerda Franco, del Grupo Parlamentario de Nueva Alianza, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

- Que adiciona el artículo 282-E a la Ley Federal de Derechos, presentada por Roberto Ruiz Moronatti, en nombre de Dulce María Muñiz Martínez y Alejandro Rangel Segovia, diputados del Grupo Parlamentario del PRI, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

- Que reforma diversas disposiciones de la Ley del Impuesto sobre la Renta, recibida del diputado Alberto Coronado Quintanilla, del Grupo Parlamentario del PAN, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

- Que reforma, adiciona y deroga diversas disposiciones de la Ley Orgánica del Congreso General de los Estados Unidos Mexicanos, de la Ley General de Partidos Políticos, y de la Ley General de Instituciones y Procedimientos Electorales, presentada por el diputado Tomás Torres Mercado, del Grupo Parlamentario del PVEM, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

- Que reforma y adiciona la Ley del Impuesto sobre la Renta, en materia de estímulos fiscales, recibida del diputado Carlos Fernando Angulo Parra, del Grupo Parlamentario del PAN, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

- Que expide la Ley de Protección del Paisaje Histórico y Cultural en México, recibida del diputado Uriel Flores Aguayo, del Grupo Parlamentario del PRD, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

- Que reforma y adiciona diversas disposiciones de la Ley Aduanera, recibida del diputado Carlos Fernando Angulo Parra, del Grupo Parlamentario del PAN, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

- Que reforma los artículos 362 del Código de Comercio y 174 de la Ley General de Títulos y Operaciones de Crédito; y adiciona dos párrafos y dos transitorios al artículo 65 de la Ley de Instituciones Financieras; y un párrafo al artículo 101 de la Ley Federal del Trabajo, presentada por el diputado Ernesto Germán Sánchez Jiménez, del Grupo Parlamentario del PRD, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

- De la Comisión de Atención a Grupos Vulnerables, a la vigésima sexta reunión ordinaria, que se llevará a cabo el jueves 28 de mayo, a las 9:30 horas

- De la Comisión del Distrito Federal, a la reunión ordinaria que se llevará a cabo el jueves 28 de mayo, a las 12:00 horas

- De la diputada Rosa Elia Romero Guzmán, al curso Responsabilidad jurídica del profesionista de la salud, que se llevará a cabo el viernes 29 de mayo, a las 11:00 horas

- De la Comisión de Ciencia y Tecnología, al diplomado Innovación y estrategias de desarrollo nacional que, con la Facultad de Ciencias Políticas y Sociales, se llevará a cabo hasta el lunes 6 de julio, con sesiones viernes y sábados, de las 16:00 a las 21:00 horas y de las 9:00 a las 14:00

- Del Centro de Estudios Sociales y de Opinión Pública, al primer coloquio internacional Las paradojas de la megalópolis, que se llevará a cabo el jueves 9 y el viernes 10 de julio, de las 10:00 a las 19:00 horas

- De la Comisión de Asuntos Migratorios, al diplomado Migración México-Estados Unidos: retos y perspectivas de atención, que se llevará a cabo los viernes y los sábados comprendidos hasta el 1 de agosto, de las 16:00 a las 21:00 horas y de las 9:00 a las 14:00, respectivamente

- De la Comisión de Puntos Constitucionales, al diplomado Análisis político y campañas electorales que, con la Facultad de Ciencias Políticas y Sociales de la Universidad Nacional Autónoma de México, División de Educación Continua y Vinculación, se realizará los lunes, miércoles y viernes comprendidos hasta el 3 de agosto, de las 8:00 a las 10:00 horas

- Del Centro de Estudios Sociales y de Opinión Pública, al tercer Concurso de textos para la creación de una obra conmemorativa del centenario de la promulgación de la Constitución de 1917

- Del Centro de Estudios Sociales y de Opinión Pública, a participar en el quinto Premio Nacional de Investigación Social y de Opinión Pública

- Del Centro de Estudios Sociales y de Opinión Pública, al ciclo Tardes de cineclub, que se llevará a cabo el primer miércoles de mes, de las 15:00 a las 17:00 horas

Avisos

De la Comisión de Derechos Humanos del Distrito Federal, con la que remite respuesta a punto de acuerdo relativo a revisar la situación jurídica en que se encuentran las personas que pernoctan en las calles Román y Milán de la colonia Juárez

México, D.F. a 18 de mayo de 2015.

Diputado Julio César Moreno Rivera

Presidente de la Mesa Directiva de la Cámara de Diputados

LXII Legislatura

Presente

En atención al punto de acuerdo enviado a esta Comisión de Derechos Humanos del Distrito Federal, mediante el oficio número D.G.P.L.62-II-7-2242, con fecha 21 de abril de 2015, que a la letra dice:

Primero. La Cámara de Diputados solicita a la Comisión de Derechos Humanos del Distrito Federal que revise la situación jurídica en la que se encuentran las personas que pernoctan en las calles Román y Milán de la colonia Juárez en la delegación Cuauhtémoc del Distrito Federal y que se dice fueron desalojadas, para que en caso de que hayan sido conculcados de sus derechos fundamentales, se hagan valer.

Al respecto, me permito informarle que por los citados hechos se abrieron las quejas CDHDF/IV/122/CUAUH/14/D6689 y CDHDF/IV/122/CUAUH/14/D6988, mismas que se encuentran en trámite.

Asimismo, respecto a su situación jurídica, le informo que a la fecha se tiene identificado que el desalojo que vivieron dichas personas se debió a una ejecución judicial de convenio. No obstante, a la fecha, dichas personas se encuentran ocupando nuevamente el inmueble en disputa.

Finalmente, cabe señalar, de igual manera, que mientras las personas agraviadas se encontraron pernoctando en la vía pública, personal de este organismo autónomo se entrevistó con las mismas y con las autoridades del gobierno del Distrito Federal para encontrar alternativas de intervención y atención.

Esperando esta información sea de utilidad, quedo al pendiente en la Dirección Ejecutiva de Asuntos Legislativos y Evaluación, en el teléfono 52-29-56-00 ext. 2414 y 2415.

Sin otro particular por el momento, aprovecho la ocasión para enviarle un saludo cordial.

Atentamente

Maestro Ignacio Alejandro Baroza Ruiz (rúbrica)

Director Ejecutivo

Del gobierno de Michoacán de Ocampo, con la que remite contestación a punto de acuerdo relativo a elaborar un registro sobre menores asesinados e instruir a las secretarías competentes a establecer políticas públicas encaminadas a mejorar las prácticas de prevención, protección y garantía de los derechos humanos de niñas, niños y adolescentes

Morelia, Michoacán, a 29 de abril de 2015.

Diputado Tomás Torres Mercado

Vicepresidente de la Mesa Directiva de la Cámara de Diputados del Congreso de la Unión

Presente

Siguiendo las indicaciones del licenciado Jaime A. Esparza Cortina, secretario de gobierno, con fundamento en los artículos 23, fracciones I y XVII, de la Ley Orgánica de la Administración Pública de Michoacán de Ocampo, así como 27, fracción IX, y 29, fracciones II y V, del Reglamento Interior de la Administración Pública Centralizada de Michoacán, y atendiendo su oficio número DGPL 62-11-5-2210 en el que se refiere a:

Segundo. La Cámara de Diputados del honorable Congreso de la Unión exhorta a los gobernadores de las 31 entidades federativas y al jefe de gobierno de la Ciudad de México, a que en el ámbito de sus facultades, elaboren de manera inmediata un registro actualizado y puntual sobre la cantidad de menores que han sido asesinados, así como para instruir a las secretarías competentes a establecer políticas públicas encaminadas a mejorar las prácticas de prevención, protección y garantía de los derechos humanos de las niñas, niños y adolescentes, encaminadas a la disminución de la tasa de mortalidad infantil y juvenil en cada una de sus entidades, para garantizar la salvaguarda de la vida y el buen desarrollo de dichos sectores poblacionales; me permito remitir a usted copia de los oficios número:

– 5009/02385, firmado por la doctora Luz Arlette Saavedra Romero, secretaria técnica de los Servicios de Salud de Michoacán.

– SSP/DAJ/381/2015 signado por el licenciado Salvador Sánchez Suárez, director de Asuntos Jurídicos de la Secretaría de Seguridad Pública de Michoacán.

– 151/2015 firmado por la maestra Mariana Sosa Olmeda, directora del Sistema DIF Estatal; y

– DGJC/NOR-415/2015, donde firma el maestro Carlos Gutiérrez Fernández, director general Jurídico y de Derechos Humanos en la Procuraduría de Justicia de Michoacán.

Sin otro particular, le reitero la seguridad de mi más alta consideración y respeto.

Atentamente

Sufragio Efectivo. No Reelección.

Licenciado César Augusto Ocegueda Robledo (rúbrica)

Subsecretario de Enlace Legislativo y Asuntos Registrales

Morelia, Michoacán, a 16 de enero de 2015.

Doctor José Antonio Mata Hernández

Director de Servicios de Salud

Presente

Conforme al contenido del acuerdo número 362, emitido por el Congreso de la Unión, con fecha 8 de enero de 2015, según oficio número DGPL 62-II-5-2210, fechado el 9 de diciembre de 2014, en cuyo apartado segundo se exhorta a los gobernadores de las 31 entidades federativas, a que en el ámbito de su competencia elaboren de manera inmediata un registro actualizado y puntual sobre la cantidad de menores que han sido asesinados, así como para instruir a las secretarías competentes a establecer políticas públicas encaminadas a mejorar prácticas de prevención, protección y garantía de los derechos humanos de las niñas, niños y adolescentes, encaminadas a la disminución de la tasa de mortalidad infantil y juvenil en cada una de las entidades, para garantizar la salvaguarda de la vida y el buen desarrollo de dichos sectores poblacionales, por lo que se deberá emitir el informe estadístico solicitados, sí como tomar las medidas necesarias correspondientes, con fundamento en lo dispuesto en los artículos 2o. y 3o. del decreto de creación de los Servicios de Salud de Michoacán; 1o., 5o., fracción I, y 10 del reglamento interior, y numeral 1.1 del manual de organización de dicho organismo.

Sin otro particular, hago propicia la ocasión para enviarle un cordial saludo.

Atentamente

Doctora Arlette Saavedra Romero (rúbrica)

Secretaria Técnica de los Servicios de Salud de Michoacán

Morelia, Michoacán, a 19 de enero de 2015.

Licenciado Ricardo Díaz Ferreyra

Director de la Unidad de Derechos Humanos de la Secretaría de Gobierno

Presente

Con fecha 7 de los corrientes, se recibió el oficio número SELAR/663/2014, suscrito por el licenciado Rolando López Villaseñor, subsecretario de Enlace Legislativo y Asuntos Registrales, mediante el cual remite similar número DGPL-62-II-5-2210, de cada 9 de diciembre de 2014, signado por el diputado Tomás Torres Mercado, vicepresidente de la Mesa Directiva de la LXII Legislatura, en el que se solicita:

...que se elabore de manera inmediata un registro actualizado y puntual sobre la cantidad de menores que han sido asesinados, así como para instruir a las secretarías competentes a establecer políticas públicas encaminadas a mejorar las prácticas de prevención, protección y garantía de los derechos humanos de las niñas, niños y adolescentes encaminadas a la disminución de la tasa de mortalidad infantil y juvenil en cada una de sus entidades, para garantizar la salvaguarda de la vida y el buen desarrollo de dichos sectores poblacionales...

De lo anterior se giró un atento oficio a la licenciada Noelia Carolina Martínez Piñón, directora de Participación Ciudadana para Prevención de Delito.

De lo anterior y en respuesta a su solicitud realizada por oficio número SGDM/SELAR/UDH/005/2015, del 8 de los corrientes, mediante similar DPC/010/2015, de 15 de enero de 2015, la directora de Participación Ciudadana para la Prevención del Delito, tuvo a bien informar que en dicha dirección no se cuenta con una base de datos que contenga lo requerido, pero cuenta con los siguientes programas: prevención del delito cibernético, extorsión telefónica, medidas de seguridad personal, violencia de género, familiar y trata de personas, prevención de la violencia sexual en menores y valores, entre otros, de no menos importancia, cuya finalidad es la prevención del delito.

Anexo al presente obran oficios en mención para su atención correspondiente.

Sin más por el momento quedo de usted con las consideraciones de mi aprecio.

Atentamente

Licenciado Salvador Sánchez Suárez (rúbrica)

Director de Asuntos Jurídicos

Morelia, Michoacán, a 19 de marzo de 2015.

Licenciado Ricardo Díaz Ferreyra

Director de la Unidad de los derechos

Humanos

Presente

Por medio del presente le envío un cordial saludo y en cumplimiento del oficio número SG/SELAR/UDM/085/2015, de fecha 4 de marzo del año en curso, me permito informarle que este Sistema DIF carece de un registro actualizado y puntual sobre la cantidad de menores que han sido privados de su vida, ya que dicha información compete a las autoridades de administración de justicia. Asimismo lo relacionado a instrumentar políticas públicas encaminadas a mejorar las prácticas de prevención, protección y garantía de los derechos humanos de las niñas, niños y adolescentes, me permito precisar que en esta entidad federativa actualmente se encuentra instaurada la Ley de los Derechos de Niñas, Niños y Adolescentes; sin embargo, las citadas legislaciones actualmente se encuentran en proceso de armonización con la Ley General de los Derechos de las Niñas, Niños y Adolescentes, que entró en vigor el 5 de diciembre de 2014.

Agradeciendo las atenciones, le reitero mi más alta y distinguida consideración.

Atentamente

Maestra Mariana Sosa Olmeda (rúbrica)

Directora del Sistema DIF Estatal

Morelia, Michoacán, a 25 de marzo de 2015.

Licenciado Ricardo Díaz Ferreyra

Director de la Unidad de Derechos Humanos de la Secretaría de Gobierno

Presente

En atención a su oficio número SG/SELAR/UDH/082/2015, de fecha 4 de marzo del presente año, que versa sobre el segundo punto de acuerdo aprobado por la Cámara de Diputados del honorable Congreso de la Unión, de fecha 14 de enero de 2015, me permito exponer:

Relativo al registro actualizado sobre la cantidad de personas menores víctimas del delito de homicidio en el estado, es preciso indicar que en esta institución, a través de la Dirección General de Tecnologías de la Información, Planeación y Estadística, se lleva a partir de 2006, un padrón actualizado y puntual respecto del ilícito de homicidio en sus modalidades de conducta dolosa o culposa, cometido en agravio de menores de edad.

No omito manifestar que con esta misma fecha se giraron los oficios de los que le anexo copia a la Dirección General de Tecnologías de la Información, Planeación y Estadística, y a las Fiscalías Regionales de Justicia, para efecto de que en el ámbito de sus competencias provean lo necesario, a fin de mantener actualizado el registro aludido.

Sin otro particular, le reitero la seguridad de mi más alta consideración y respeto.

Atentamente

Maestro Carlos Gutiérrez Fernández (rúbrica)

Director General Jurídico y de Derechos Humanos

Que adiciona el artículo 15 de la Ley del Impuesto al Valor Agregado, presentada por la diputada Graciela Saldaña Fraire, del Grupo Parlamentario del PRD, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

La suscrita, Graciela Saldaña Fraire, diputada de la LXII Legislatura del Congreso de la Unión e integrante del Grupo Parlamentario del Partido de la Revolución Democrática, con fundamento en el artículo 71, fracción II, y el artículo 78 de la Constitución Política de los Estados Unidos Mexicanos, y el artículo 55, fracción II, del Reglamento para el Gobierno Interior del Congreso General de los Estados Unidos Mexicanos, somete a la consideración de esta soberanía la presente iniciativa con proyecto de decreto por el que se adiciona el artículo 15 de la Ley del Impuesto al Valor Agregado, con base en lo siguiente:

Planteamiento del problema

México cuenta con una riqueza invaluable en sus recursos naturales, como la biodiversidad a lo largo y ancho del país; en esta propuesta sobre todo hacemos mención a la región insular, que como lo establece la Constitución mexicana en los artículos 42 y 48, forma parte del territorio nacional; las islas, los arrecifes, cayos en los mares adyacentes; las islas de Guadalupe y las de Revillagigedo situadas en el Océano Pacífico, la plataforma continental y los zócalos submarinos de las islas, cayos y arrecifes; los mares territoriales y las aguas marítimas interiores, en conjunto, suman una superficie aproximada de 5 127 kilómetros cuadrados, de las cuales, 144 están habitadas por 618 930 personas, es decir, 0.6% de la población nacional, según cifras del Instituto Nacional de Estadística y Geografía (Inegi).

En este sentido, proponemos exentar del impuesto al valor agregado a los ciudadanos que por razones geográficas emplean el transporte marítimo como medio de traslado habitual para desplazarse a sus trabajos, escuelas, familia, etc., es decir, los habitantes que radican en una isla el pagar costos de traslado más el impuesto va en detrimento de la economía familiar, afectando a la población con menor capacidad económica.

Exposición de motivos

En México entre las islas más importantes por su trascendencia y tamaño se encuentran Isla Tiburón, en Sonora; Isla María, de Nayarit; Isla Guadalupe y Cedros, en Baja California; e Isla del Carmen, Campeche, además de las islas que se encuentran ubicadas en Quintana Roo y la península de Yucatán.

No obstante, en las playas mexicanas que se encuentran ubicadas en el Océano Pacifico se practican la pesca comercial, deportiva y artesanal, sin omitir la aportación que dan al desarrollo turístico y ecoturístico de la región; el Golfo de California o mar de Cortés es mundialmente conocido por la gran diversidad de seres vivos, especies endémicas y un gran territorio insular que cifras oficiales contabilizan en cerca de 200 islas e islotes únicos en su diversidad; el Golfo de México abona a la actividad petrolera y cuenta con prósperas rutas de navegación comercial, convirtiéndose así en un pilar de la pesca comercial e industrial; y el Caribe mexicano, es región de arrecifes y corales que con su magnificencia cautivan a turistas nacionales e internacionales, con diversas actividades ecoturísticas brindando a los habitantes de la zona oportunidades para el crecimiento económico.

Para ejemplificar la importancia de la presente propuesta, podemos destacar la transportación marítima del país señalando las cifras de los puertos que recibieron el mayor número de pasajeros en crucero en el año 2013;

Cozumel 2,753,608

Ensenada 487,774

Majahual 392,708

En cuanto a la transportación marítima de pasajeros en cruceros turísticos tuvo una caída de 478 mil pasajeros, lo que representó -9.1% y tiene que ver con los costos elevados del servicio; esto no es un incentivo para atraer a los visitantes a conocer nuevas regiones del país.

De acuerdo con la Encuesta Anual de Transportes 2014 del Inegi, ha habido una reducción de 4.3% en el número de empleados que participaron en este sector en 2013, que contó ese año con 2 mil 351 trabajadores; es decir, 108 menos que en 2012, cuando laboraron 2 mil 459, como vemos, esto tiene implicaciones no solo laborales, sino también en el crecimiento turístico del país.

Como es de observarse, la exención de impuesto al “transporte marítimo de pasajeros y de turismo náutico” como se propone en la presente iniciativa, de lograrse, no solo beneficiaría a los pobladores de la región, sino también a los trabajadores y en consecuencia incentivaría el turismo.

Por lo expuesto, someto a la consideración de esta soberanía la presente iniciativa con proyecto de

Decreto por el que se reforman y adicionan el artículo 15 de Ley del Impuesto al Valor Agregado

Único. Se adiciona una fracción VII, recorriéndose las demás fracciones, al artículo 15 de la Ley del Impuesto al Valor Agregado, para quedar como sigue:

Capítulo III

De la Prestación de Servicios

Artículo 15. No se pagará el impuesto por la prestación de los siguientes servicios:

I. a VI. ...

VII. El transporte marítimo de pasajeros y de turismo náutico

VIII. a XVI. ...

Transitorios

Primero. El presente decreto entrará en vigor el 1 de enero de 2016.

Segundo. Publíquese en el Diario Oficial de la Federación.

Salón de sesiones de la Comisión Permanente, a 20 de mayo del 2015.

Diputada Graciela Saldaña Fraire (rúbrica)

(Turnada a la Comisión de Hacienda y Crédito Público. Mayo 20 de 2015.)

Que reforma el artículo 41 constitucional, en materia de comunicación política, presentada por el diputado Tomás Torres Mercado, del Grupo Parlamentario del PVEM, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

Quien suscribe, Tomás Torres Mercado, diputado federal, integrante del Grupo Parlamentario del Partido Verde Ecologista de México en la LXII Legislatura, presenta ante esta Comisión Permanente, para que se le dé trámite legislativo en la Cámara de Diputados, con fundamento en la fracción II del artículo 71 de la Constitución y en los artículos 77 y 78 del Reglamento de la Cámara de Diputados, la siguiente iniciativa con proyecto de decreto por el que se reforman y derogan diversas disposiciones del artículo 41 de la Constitución Política de los Estados Unidos Mexicanos, en materia de comunicación política, con base en la siguiente:

Exposición de Motivos

I. Planteamiento del problema

El hartazgo de la ciudadanía por la difusión masiva de spots de los partidos políticos y candidatos a puestos de elección popular, con cargo a los tiempos oficiales del Estado en radio y televisión, ha evidenciado la ineficiencia del marco jurídico que regula la propaganda político electoral en dichos medios de comunicación.

Debemos reconocer que la legislación vigente en materia de acceso de partidos políticos y candidatos a radio y televisión no cumple con los objetivos de (i) difundir las plataformas electorales, (ii) reducir el costo de la democracia en México, (iii) generar equidad en los procesos electorales, y (iv) que los mensajes lleguen efectivamente a la ciudadanía.

Por el contrario, este sistema ha propiciado una sobre exposición y consecuente desprestigio de partidos políticos y candidatos a puestos de elección popular, impactando negativamente en los procesos electorales que se están desarrollando en el país, tanto a nivel federal como en diversas entidades federativas.

De la misma forma, el control excesivo para que los partidos políticos accedan a espacios en radio y televisión ha requerido que las autoridades electorales eroguen cantidades millonarias de recursos públicos para que puedan cumplir cabalmente con sus facultades de administración, monitoreo y fiscalización de dichas actividades.

Aunado a lo anterior, se ha puesto en riesgo la libertad de expresión de candidatos y ciudadanos que, en pleno ejercicio de sus derechos civiles y políticos, buscan algún puesto de elección popular, lo cual a todas luces resulta violatorio de derechos humanos y contrario a los principios que sustentan la democracia.

Dicha limitación también ha llegado a afectar a legisladores que, en cumplimiento de los principios elementales de transparencia y rendición de cuentas con la ciudadanía, hemos sido cuestionados e incluso objeto de sanciones hacia los institutos políticos que nos postularon, por difundir en los medios de comunicación nuestros informes de labores legislativas.

Las reacciones en contra de este ejercicio republicano suponen no sólo una censura a la libertad de expresión de quienes somos la voz de los electores en los diferentes órganos legislativos del país, sino una violación flagrante al acceso de todos los mexicanos a la información, consagrado como derecho humano en el texto constitucional y en diversos instrumentos internacionales suscritos por el Estado mexicano.

Por ello, el Grupo Parlamentario del Partido Verde Ecologista de México estima necesario emprender una reforma al modelo constitucional de comunicación política que impera en el país, con la finalidad de:

• Atender el reclamo ciudadano de que la política y la legítima aspiración de ponerla al servicio de la gente, no implique una saturación de spots en radio y televisión que, lejos de contribuir al debate de ideas, generalmente se reducen a descalificaciones entre partidos políticos y candidatos;

• Utilizar la totalidad de los tiempos oficiales del Estado en radio y televisión únicamente para la difusión de información relevante y de interés general de los mexicanos, en lugar de poner parte de ellos al servicio de los partidos políticos y los candidatos;

• Que el acceso a radio y televisión por parte de partidos políticos y candidatos sea libre y se solvente con cargo a sus respectivas fuentes de financiamiento, con la estricta vigilancia de las autoridades electorales, y

• Garantizar el derecho a la información de los ciudadanos, permitiendo que los legisladores de todos los poderes legislativos del país presenten en cualquier momento sus informes anuales de labores legislativas, con las garantías constitucionales inherentes a los cargos que ostentan.

II. Consideraciones

El modelo constitucional de acceso de los partidos políticos y candidatos a tiempos en radio y televisión, tanto dentro como fuera de los periodos de campañas y precampañas electorales, se encuentra integrado por dos premisas fundamentales contenidas en el artículo 41 de nuestra Carta Magna:

a) La prohibición de que partidos políticos y candidatos contraten o adquieran tiempos en cualquier modalidad de radio y televisión (base III, apartado A, párrafo segundo).

Cabe destacar, que esta prohibición pone en riesgo la libertad de trabajo consagrada en el párrafo primero del artículo 5o constitucional, que garantiza que “A ninguna persona podrá impedirse que se dedique a la profesión, industria, comercio o trabajo que le acomode, siendo lícitos ”, toda vez que limita el ámbito de actividades de las personas que se dedican a la propaganda política y electoral.

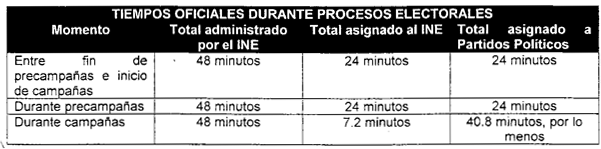

b) Como consecuencia de dicha prohibición, el Instituto Nacional Electoral (INE) ostenta la facultad de administrar los tiempos oficiales en radio y televisión que correspondan a dicho Instituto para el cumplimiento de sus fines, así como los que correspondan a los partidos políticos y candidatos (base III, apartado A, párrafo primero). Para lo anterior, este precepto constitucional asigna tiempos oficiales en radio y televisión al INE, en función de los siguientes momentos:

1. A partir del inicio de las precampañas y hasta el día de la jornada electoral: 48 minutos diarios, 1 de los cuales se distribuyen entre los partidos políticos:

– 50% (24 minutos) para la difusión de mensajes genéricos de los partidos políticos entre el fin de las precampañas y el inicio de las campañas (base III, apartado A, inciso a));

– 1 minuto por cada hora de transmisión en cada estación de radio y canal de televisión (24 minutos) durante las precampañas (base III, apartado A, inciso b)), y

– Por lo menos el 85% (40.8 minutos) durante las campañas electorales (base III, apartado A, inciso c)).

De acuerdo con lo anterior, la asignación diaria de tiempos oficiales en radio y televisión al INE durante los procesos electorales, y su consecuente distribución entre los partidos políticos, es la siguiente:

2. Fuera de los períodos de precampañas y campañas electorales federales: hasta el 12% del tiempo total de que el Estado disponga en radio y televisión, conforme a las leyes y bajo cualquier modalidad, el cual será distribuido en un 50% entre los partidos políticos y en un 50% para fines de las autoridades electorales (base III, apartado A, inciso g)).

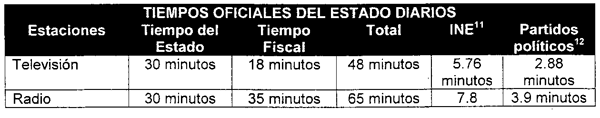

Para comprender mejor la asignación del tiempo del Estado al INE y, en consecuencia, a los partidos políticos, fuera de los periodos de campañas y campañas electorales federales, resulta necesario hacer un análisis del origen, contenido y alcances del concepto de tiempos oficiales del Estado.

Por sus dimensiones y penetración en la sociedad, la radio y la televisión constituyen herramientas fundamentales del Estado para la difusión de información de gran relevancia. La presencia del Estado en dichos medios de comunicación se lleva a cabo a través de los llamados “tiempos oficiales”, consistentes en las transmisiones “cuyo objetivo principal es el servicio público de difusión de temas educativos, culturales, sociales, políticos, deportivos, de orientación social, y otros asuntos de interés general, tanto nacionales como internacionales, a través de los cuales, la sociedad mexicana cuenta con la información necesaria de las acciones implementadas por el Estado en beneficio del interés público y la función social” .

Los tiempos oficiales del Estado se dividen en:

a. Tiempo del Estado, regulado por la Ley Federal de Telecomunicaciones y Radiodifusión (LFTR).3

Junto con los boletines4 y cadenas nacionales,5 esta forma de tiempo oficial forma parte de los tiempos gratuitos para el Estado que el Capítulo III del Título Décimo Primero de esta Ley contempla.

De conformidad con el artículo 251 de la LFTR, el tiempo del Estado consiste en las transmisiones gratuitas diarias que los concesionarios de uso comercial, público y social deben realizar en cada estación y por cada canal de programación, con una duración de 30 minutos continuos o discontinuos, dedicados a difundir temas educativos, culturales y de interés social. De conformidad con el artículo 217 de esta misma Ley la Secretaría de Gobernación es la dependencia del Gobierno Federal a la que le corresponde ordenar, administrar, supervisar y monitorear la transmisión del tiempo del Estado, así como sancionar su incumplimiento.

b. Tiempo fiscal, previsto en el Decreto por el que se autoriza a la Secretaría de Hacienda y Crédito Público a recibir de los concesionarios de estaciones de radio y televisión el pago del impuesto que se indica.6

Esta forma de tiempo oficial constituye una modalidad de pago en especie del impuesto sobre servicios expresamente declarados de interés público por Ley, en los que intervengan empresas concesionarias de bienes del dominio directo de la Nación, previsto en el artículo noveno de la Ley que Establece, Reforma y Adiciona las Disposiciones Relativas a Diversos Impuestos.7

De conformidad con esta Ley, la tasa de este impuesto es del 25% sobre la base del monto total de los pagos en efectivo o en especie que se hagan por los servicios prestados por empresas que funcionen al amparo de concesiones federales para el uso de bienes del domino directo de la Nación. Sin embargo, mediante Acuerdo Presidencial,8 se autorizó a la Secretaría de Hacienda y Crédito Público para que los sujetos obligados pudieran cubrir dicho impuesto con el 12.5% del tiempo diario de transmisión de cada estación de radio y televisión, equivalentes a 180 minutos.

Asimismo, la fracción I del artículo primero del decreto que fundamenta el tiempo fiscal en la actualidad, establece que los concesionarios que opten por cubrir el impuesto de referencia en especie lo pagarán mediante (i) 18 minutos diarios de transmisión, en el caso de estaciones de televisión, 9 y (ii) 35 minutos diarios de transmisión, en el caso de estaciones de radio , para la difusión de materiales grabados del Poder Ejecutivo Federal con una duración de entre 20 y 30 segundos.

Finalmente, cabe mencionar que el artículo 17 del Presupuesto de Egresos de la Federación para el Ejercicio Fiscal 201510 establece la siguiente proporción en que se debe distribuir el tiempo fiscal: 40% al Poder Ejecutivo Federal, 30% al Poder Legislativo, distribuidos en partes iguales entre la Cámara de Diputados y el Senado de la República, 10% al Poder Judicial y 20% a los entes autónomos.

De acuerdo con lo anterior, los tiempos oficiales del Estado se integran de la siguiente manera:

III. Contenido de la iniciativa

La presente iniciativa tiene por objeto modificar el modelo constitucional de comunicación política, mediante:

1. La eliminación del acceso gratuito por parte de partidos políticos y candidatos a puestos de elección popular a los tiempos en radio y televisión administrados por el INE;

2. La posibilidad de que partidos políticos y candidatos contraten tiempos en cualquier modalidad de radio y televisión, con cargo a sus respectivas fuentes de financiamiento y

3. La posibilidad de que los legisladores de los poderes legislativos de todo el país difundan a la ciudadanía, en cualquier momento, sus informes anuales de actividades legislativas.

La base III del artículo 41 constitucional se refiere al derecho de los partidos políticos al uso permanente de los medios de comunicación social, estableciendo reglas para que el INE administre tiempos en radio y televisión, tanto para sus propios fines como para los partidos políticos.

Sobre lo descrito en el párrafo anterior, se estima inadecuado que, además del financiamiento público de los partidos políticos, éstos tengan derecho al acceso gratuito a radio y televisión, con cargo a los tiempos oficiales del Estado, fuera de las precampañas y campañas electorales, y con una mayor cantidad de tiempo asignado por mandato constitucional, durante los procesos electorales.

Por ello, se propone derogar de la base constitucional de referencia la distribución de tiempo en radio y televisión por parte del INE hacia los partidos políticos y candidatos a puestos de elección popular, evitando así el predominio de los spots que tanto irritan a la ciudadanía y que han derivado en la degradación del ejercicio de la política en nuestro país.

En complemento de lo anterior, se propone eliminar la prohibición de que partidos políticos y candidatos contraten o adquieran tiempos en cualquier modalidad de radio y televisión, prevista en la base III, apartado A, párrafo segundo del artículo 41 constitucional. En sustitución de dicha prohibición, se propone que partidos políticos y los candidatos puedan contratar o adquirir en cualquier momento, por sí o por terceras personas y con cargo a sus respectivas fuentes de financiamiento, tiempos en cualquier modalidad de radio y televisión.

Finalmente, con el objeto de garantizar el derecho humano de todos los mexicanos a acceder a la información pública, así como de salvaguardar la libertad de expresión de los legisladores, se propone que los integrantes de todos los poderes legislativos del país puedan presentar en cualquier momento sus informes anuales de actividades legislativas.

Dicho objetivo coincide plenamente con la función pública de representatividad depositada en los diputados y senadores del Congreso de la Unión y en los diputados de las legislaturas locales, así como con la naturaleza jurídica de los partidos políticos, establecida en la base I de artículo 41 constitucional como “entidades de interés público”.

Asimismo, no se debe perder de vista que los legisladores forman parte de las instituciones con menor índice de credibilidad y aprobación en nuestro país, pues la ciudadanía los percibe como órganos profundamente ineficaces. En tal sentido, la presente iniciativa busca que, tal como lo ha sostenido la Organización de los Estados Americanos, el acceso a la información tenga el efecto de fortalecer la rendición de cuentas y la confianza en las instituciones gubernamentales, fomentando la eficiencia e integridad en el manejo de recursos públicos.13

Por otra parte, el párrafo segundo del apartado C de la misma base III del artículo 41 constitucional, establece la obligación de suspender, durante el tiempo que comprendan las campañas electorales y hasta la conclusión de la jornada electoral, la difusión en los medios de comunicación social de toda propaganda gubernamental de los poderes federales y estatales. Si se toma en cuenta que los legisladores del Congreso de la Unión y las legislaturas locales forman parte de los poderes federales y estatales, respectivamente, dicha suspensión les resulta aplicable y restringe la posibilidad de informar a la ciudadanía sus actividades.

Lo anterior resulta particularmente relevante si se considera que, por ejemplo, los reglamentos de la Cámara de Diputados, 14 y del Senado de la República15 establecen como obligaciones de los diputados y senadores informar a la ciudadana sus actividades. Por ello, la presente iniciativa propone excluir de dicha suspensión los informes de actividades que los diputados y senadores del Congreso de la Unión y los diputados de las legislaturas locales deben presentar a la ciudadanía.

Finalmente, no se debe perder de vista que las reformas constitucionales que se proponen requerirán ser desarrolladas en la legislación secundaria específica, por lo cual, en cumplimiento de lo dispuesto en el numeral 1 del artículo 171 del Reglamento del Senado de la República, que establece que “Una propuesta que involucra disposiciones de la Constitución y de otros ordenamientos secundarios relativos, se presenta mediante una iniciativa para la reforma constitucional y otra u otras para la legislación secundaria. En este caso, se indica en cada iniciativa la correlación entre las mismas”, paralelo a la presente iniciativa de reforma constitucional se presenta una iniciativa de reformas a los siguientes ordenamientos legales:

• Ley Orgánica del Congreso General de los Estados Unidos Mexicanos;16

• Ley General de Partidos Políticos, y17

• Ley General de Instituciones y Procedimientos Electorales.18

En atención a lo anteriormente expuesto, someto a consideración de este Honorable Pleno la siguiente iniciativa con proyecto de

Decreto por el que se reforman y derogan diversas disposiciones del artículo 41 de la Constitución Política de los Estados Unidos Mexicanos, en materia de comunicación política

Artículo Único. Se reforman los incisos a) y g) y los párrafos primero y segundo del apartado A, y el párrafo segundo del apartado C de la base III, y se derogan los incisos b), c), e) y f) del apartado A y el inciso c) del apartado B de la base III, del artículo 41 de la Constitución Política de los Estados Unidos Mexicanos, para quedar como sigue:

Artículo 41. ...

...

I. a II. ...

III. ...

Apartado A. El Instituto Nacional Electoral será autoridad única para la administración del tiempo que corresponda al Estado en radio y televisión destinado a sus propios fines o de otras autoridades electorales , de acuerdo con lo siguiente y a lo que establezcan las leyes:

a) A partir del inicio de las precampañas y hasta el día de la jornada electoral quedarán a disposición del Instituto Nacional Electoral cuarenta y ocho minutos diarios, que serán distribuidos en dos y hasta tres minutos por cada hora de transmisión en cada estación de radio y canal de televisión, en el horario referido en el inciso d) de este apartado.

b) Se deroga

c) Se deroga

d) ...

e) Se deroga

f) Se deroga

g) Con independencia de lo dispuesto en los apartados A y B de esta base y fuera de los períodos de precampañas y campañas electorales federales, al Instituto Nacional Electoral le será asignado hasta el doce por ciento del tiempo total de que el Estado disponga en radio y televisión, conforme a las leyes y bajo cualquier modalidad para fines propios o de otras autoridades electorales, tanto federales como de las entidades federativas. En todo caso, las transmisiones a que se refiere este inciso se harán en el horario que determine el Instituto conforme a lo señalado en el inciso d) del presente Apartado.

Los partidos políticos y los candidatos en cualquier momento podrán contratar o adquirir, por sí o por terceras personas y con cargo a sus respectivas fuentes de financiamiento , tiempos en cualquier modalidad de radio y televisión.

...

...

Apartado B. ...

a) Para los casos de los procesos electorales locales con jornadas comiciales coincidentes con la federal, el tiempo asignado en cada entidad federativa estará comprendido dentro del total disponible conforme al inciso a) del apartado A de esta base;

b)...

c) Se deroga

...

Apartado C. ...

Durante el tiempo que comprendan las campañas electorales federales y locales y hasta la conclusión de la respectiva jornada comicial, deberá suspenderse la difusión en los medios de comunicación social de toda propaganda gubernamental, tanto de los poderes federales y estatales, como de los municipios, órganos de gobierno del Distrito Federal, sus delegaciones y cualquier otro ente público. Las únicas excepciones a lo anterior serán las campañas de información de las autoridades electorales, las relativas a servicios educativos y de salud, o las necesarias para la protección civil en casos de emergencia, así como los informes anuales de actividades que los diputados y senadores del Congreso de la Unión y los diputados de las legislaturas locales deben presentar a la ciudadanía.

Apartado D. ...

IV. a V ...

VI. ...

...

...

a) ...

b) Se compre o adquiera cobertura informativa o tiempos en radio y televisión, en contravención de las disposiciones legales aplicables ;

c) ...

...

...

Transitorios

Primero. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Segundo. El Congreso de la Unión deberá armonizar la legislación secundaria con el presente decreto dentro de los 180 días naturales siguientes a su entrada en vigor.

Tercero. Las legislaturas de las entidades federativas deberán armonizar sus constituciones con el presente decreto.

Notas

1 Como se verá más adelante, estos 48 minutos de tiempos oficiales del Estado en radio y televisión administrados por el INE durante los procesos electorales equivalen a la suma del 100% del tiempo del Estado y el 100% del tiempo fiscal.

2 Instituto de Investigaciones Jurídicas, UNAM. Disponible en: http://biblio.juridicas.unam.mx/libros/6/2654/16.pdf

3 Publicada en el Diario Oficial de la Federación el 14 de julio de 2014.

4 De conformidad con el artículo 254 de la LFTR, los boletines constituyen transmisiones adicionales al tiempo del Estado que, por su contenido en materia de seguridad o defensa del territorio nacional, seguridad nacional, salubridad general, protección civil, y mensajes de auxilio de embarcaciones o naves en peligro que soliciten auxilio, están obligados a realizar gratuitamente y de manera preferente los concesionarios de uso comercial, público y social de radio y televisión

5 De conformidad con el artículo 255 de la LFTR, las cadenas nacionales constituye la obligación a cargo de los concesionarios de uso comercial, público y social que presten servicios de radiodifusión, de encadenar las estaciones de radio y canales de televisión en el país cuando se trate de transmitir informaciones de trascendencia para la Nación, a juicio de la Secretaría de Gobernación.

6 Publicado en el Diario Oficial de la Federación el 10 de julio de 2002.

7 Publicada en el Diario Oficial de la Federación el 31 de diciembre de 1968.

8 Publicado en el Diario Oficial de la Federación el 1 de julio de 1969.

9 Estos 18 minutos equivalen a un 1.25% del tiempo diario de transmisión de cada estación de televisión.

10 Publicado en el Diario Oficial de la Federación el 3 de diciembre de 2014.

11 Número máximo de minutos susceptibles de ser asignados al INE, equivalentes al 12% del tiempo total de que el Estado disponga en radio y televisión, conforme a las leyes y bajo cualquier modalidad, en los términos de la base III, apartado A, inciso g) del artículo 41 constitucional.

12 Número de minutos distribuibles entre los partidos políticos, equivalentes al 50% del 12% máximo susceptible de ser asignado al INE del tiempo total de que el Estado disponga en radio y televisión, conforme a las leyes y bajo cualquier modalidad, en los términos de la base III, apartado A, inciso g) del artículo 41 constitucional.

13 Organización de los Estados Americanos. Disponible en: http://www.oas.org/es/sla/ddi/acceso_informacion_gobernabilidad.asp Página consultada el 6 de abril de 2015 a las 16:20 horas.

14 Artículo 8, numeral 1, fracción XVI del Reglamento de la Cámara de Diputados.

15 Artículo 10, numeral 1, fracciones VIII y X del Reglamento del Senado de la República.

16 Publicada en el Diario Oficial de la Federación el 3 de septiembre de 1999.

17 Publicada en el Diario Oficial de la Federación el 23 de mayo de 2014.

18 Publicada en el Diario Oficial de la Federación el 23 de mayo de 2014.

Dado en el edificio del Senado de la República, sede de la Comisión Permanente, a los veinte días del mes de mayo del año dos mil quince.

Diputado Tomás Torres Mercado (rúbrica)

(Turnada a la Comisión de Puntos Constitucionales. Mayo 20 de 2015.)

Que reforma el segundo párrafo del artículo 32 y adiciona la fracción VIII Bis al 33 de la Ley General de Educación, recibida del diputado Danner González Rodríguez, del Grupo Parlamentario de Movimiento Ciudadano, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

Danner González Rodríguez, diputado integrante de la LXII Legislatura del Congreso de la Unión, de conformidad con lo dispuesto en los artículos 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos; 55, fracción II, y 56 del Reglamento para el Gobierno Interior del Congreso General de los Estados Unidos Mexicanos, someto a consideración de esta honorable asamblea la siguiente iniciativa con proyecto de decreto por el que se reforma el segundo párrafo del artículo 32 y se adiciona la fracción VIII Bis al artículo 33, ambos de la Ley General de Educación, al tenor de la siguiente:

Exposición de Motivos

La educación es un bien público y un derecho humano que permite una convivencia social armónica, el desarrollo económico en un mundo globalizado, el enriquecimiento cultural de la población y la estabilidad política de una Nación.

En el derecho internacional de los derechos humanos, el derecho a la educación se encuentra en el artículo 26 de la Declaración Universal de Derechos Humanos; en el artículo 13 del Pacto Internacional de Derechos Económicos, Sociales y Culturales; y en el artículo XII de la Declaración Americana de los Derechos y Deberes del Hombre, por mencionar algunos instrumentos.

En la Constitución Política de los Estados Unidos Mexicanos, el derecho a la educación está consagrado en el artículo 3º.

Pese a que se trata de un derecho humano de primer orden, en nuestro país la educación se enfrenta a una serie de problemáticas estructurales tales como: deficiencia en los planes educativos, disparidad en la calidad de la educación, falta de infraestructura, corrupción y opacidad en la utilización de los recursos, entre otros.

Esta situación se agrava aún más por falta de mecanismos institucionales que garanticen una verdadera equidad de oportunidades, tanto para el acceso, permanencia y conclusión de estudios para alumnos que por su condición económica y de salud se encuentran en una situación de vulnerabilidad.

Por eso, la iniciativa que el día de hoy vengo a poner a consideración de esta H. Asamblea, consiste en reformar el segundo párrafo del artículo 32 de la Ley General de Educación, para que desde una perspectiva de equidad, las autoridades educativas establezcan condiciones y medidas dirigidas a los individuos, grupos y regiones con mayor rezago educativo o que enfrenten condiciones de discapacidad motriz, mental, sensorial o de salud, a efecto de permitir el ejercicio pleno del derecho a la educación, el logro de la efectiva igualdad en oportunidades de acceso y permanencia en los servicios educativos y la materialización de sus oportunidades al ejercer plenamente su derecho a la educación.

A su vez, con la adición de la fracción VIII Bis al artículo 33 de la misma Ley en comento, se propone que las autoridades educativas otorguen una beca mensual a los estudiantes de instituciones públicas o privadas que enfrentan condiciones económicas de desventaja y que padezcan alguna enfermedad cardiovascular, cáncer, VIH-SIDA o discapacidad motriz, mental o sensorial, además, el estímulo económico será garantizado hasta que terminen sus estudios de licenciatura o profesional técnico.

¿Por qué se proponen estas medidas para el mejor desarrollo social y para dotar de una mejor perspectiva de vida de los alumnos que se encuentran en una de las situaciones de vulnerabilidad referidas? Muy sencillo, porque es por mandato constitucional y obligación internacional que todas las autoridades del Estado mexicano promovamos, respetemos, protejamos y garanticemos los derechos humanos de conformidad con los principios de universalidad, interdependencia, indivisibilidad y progresividad.

Es decir, en el entendido de que los derechos humanos, como la educación y la no discriminación, son inherentes a todos e inviolables, por lo que deben ser protegidos ya que no puede infringirse la dignidad humana, en razón de esta flexibilidad su naturaleza permite que siempre estén con la persona (principio de universalidad). Además, están relacionados entre sí, por lo que no puede hacerse ninguna separación ni pensar que uno es más importante que otro, deben interpretarse y tomarse en su conjunto y no como elementos aislados (principios de interdependencia e indivisibilidad). Y constituyen el compromiso, tanto a nivel interno o a través de la cooperación internacional, para lograr paulatina y gradualmente la plena efectividad y la completa realización (principio de progresividad).1

Además, tal y como lo establece el ya aludido artículo XII de la Declaración Americana de los Derechos y Deberes del Hombre, la educación debe estar inspirada en los principios de solidaridad, comprendiendo la igualdad de oportunidades en todos los casos, de acuerdo con las dotes naturales, los méritos y el deseo de aprovechar los recursos que puedan proporcionar la comunidad y el Estado.

E incluso, ¿acaso no es suficientemente claro el texto de nuestra Carta Magna cuando señala que la educación de nuestro país deberá sustentarse en los principios de la democracia, entendida ésta no solamente como una estructura jurídica y un régimen político, sino como un sistema de vida fundado en el constante mejoramiento económico, social y cultural del pueblo?

A la luz del nuevo paradigma en materia de derechos humanos, advertimos que no se pueden implementar las reformas constitucionales del futuro, con interpretaciones o actitudes del pasado. Aquí no tiene cabida el argumento falaz de que no habrá presupuesto, o de que en aras de cuidar la suficiencia presupuestal, no podrán otorgarse los estímulos económicos.

Un dato que es revelador al respecto es el siguiente: entre 2000 y 2013, el gasto corriente del gobierno creció a una tasa real anual promedio de 5.2%, incrementando su nivel total de 10.9 a 15.2% del PIB.2

Recursos hay, sólo es cuestión de racionalizar su uso y de que haya voluntad política para llevar a buen término esta propuesta. Nadie puede estar en contra de la educación, ni preferir gastar el dinero en sueldos onerosos o desperdiciarlos en cuestiones banales e innecesarias, en lugar de invertirlos en el mejor mecanismo que garantiza el desarrollo de una sociedad: la educación.

En virtud de lo anterior, someto a consideración del pleno el siguiente proyecto de

Decreto por el que se reforma el segundo párrafo del artículo 32 y se adiciona la fracción VIII Bis al artículo 33, ambos de la Ley General de Educación

Único. Se reforma el segundo párrafo del artículo 32 y se adiciona la fracción VIII Bis al artículo 33, ambos de la Ley General de Educación, para quedar como sigue:

Artículo 32. Las autoridades educativas tomarán medidas tendientes a establecer condiciones que permitan el ejercicio pleno del derecho a la educación de calidad de cada individuo, una mayor equidad educativa, así como el logro de la efectiva igualdad en oportunidades de acceso y permanencia en los servicios educativos.

Dichas medidas estarán dirigidas, de manera preferente, a los individuos , grupos y regiones con mayor rezago educativo o que enfrentan condiciones de discapacidad motriz, mental, sensorial o de salud, económicas y sociales de desventaja en términos de lo dispuesto en los artículos 7o. y 8o. de esta Ley.

Artículo 33.- Para cumplir con lo dispuesto en el artículo anterior, las autoridades educativas en el ámbito de sus respectivas competencias llevarán a cabo las actividades siguientes:

I. a VIII. ...

VIII Bis. Otorgar una beca mensual a los estudiantes de instituciones públicas o privadas que enfrentan condiciones económicas de desventaja y que padezcan alguna enfermedad cardiovascular, diabetes, cáncer, VIH-SIDA o discapacidad motriz, mental o sensorial. El estímulo económico será garantizado hasta que terminen sus estudios de licenciatura o profesional técnico.

Transitorios

Primero. Publíquese el presente decreto en el Diario Oficial de la Federación.

Segundo. El presente decreto entrará en vigor al día siguiente de su publicación.

Tercero. La Cámara de Diputados del honorable Congreso de la Unión, determinará la partida respectiva para la implementación de este mandato legal en el Presupuesto de Egresos del ejercicio fiscal correspondiente.

Notas

1. Ver la Tesis IV.2o.A.15K(10a), Tesis constitucional aislada, Tribunales Colegiados de Circuito, Semanario Judicial de la Federación, Libro XXI, junio de 2013, Tomo 2, Décima Época, página 1289.

“La SHCP Entrega al honorable Congreso de la Unión el documento de pre-criterios 2015”, Secretaría de Hacienda y Crédito Público, comunicado de prensa, 29 de marzo de 2015, p. 1. Disponible en: http://www.shcp.gob.mx/Biblioteca_noticias_home/comunicado_029_2015.pdf [Última consulta: 18 de mayo de 2015]

Dado en el Salón de Sesiones de la Comisión Permanente del Senado de la República, a los 20 días del mes de mayo de 2015.

Diputado Danner González Rodríguez (rúbrica)

(Turnada a la Comisión de Educación Pública y Servicios Educativos. Mayo 20 de 2015.)

Que reforma el artículo 55, fracciones IV, IX y X, de la Ley Minera, presentada por la diputada Lilia Aguilar Gil, del Grupo Parlamentario del PT, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

La suscrita, Lilia Aguilar Gil, diputada de la LXII Legislatura del honorable Congreso de la Unión, integrante del Grupo Parlamentario del Partido del Trabajo, con fundamento en el artículo 78, fracción III, de la Constitución Política de los Estados Unidos Mexicanos, en el artículo 122, numeral 1, de la Ley Orgánica del Congreso General de los Estados Unidos Mexicanos y en el artículo 55, fracción II, del Reglamento para el Gobierno Interior del Congreso General de los Estados Unidos Mexicanos, somete a consideración del pleno de esta honorable asamblea la presente iniciativa con proyecto de decreto por el que se reforma el artículo 55, fracciones IV, IX y X de la Ley Minera, al tenor de la siguiente

Exposición de Motivos

El desarrollo de la minería provoca un crecimiento económico y desarrollo para las comunidades. Esto debido por el desarrollo de empresas e instalaciones de apoyo que causan un gran aumento en la actividad económica –en términos de generación de empleos, derrama económica y construcción de infraestructura. El impacto económico de la minería en México es la tercera actividad productiva más importante en el país después del petróleo y el sector automotriz.

Sin embargo la minería ha tenido ciclos económicos de auge y depresión que son considerados insostenibles. Indagar sobre el impacto de esta actividad en lo social y en lo ambiental permite ampliar el debate e identificar pros y contras de la minería en México en el corto, mediano y largo plazo; así como posibles soluciones ante las problemáticas manifestadas por las comunidades donde se han llevado a cabo proyectos mineros.

Los accidentes derivados de los desechos mineros y químicos de los procesos, puede obligar a las empresas a efectuar pagos mínimos en efectivo a ciudadanos locales que reclamen por daños.

La historia de este grupo industrial en relación a los accidentes que ha tenido en diversas zonas del país, se remota de muchos años atrás. El episodio más trágico en la historia el de la minería de Pasta de Conchos, ubicada en San Juan Sabinas, Coahuila, donde el 19 de febrero de 2006, murieron 65 trabajadores tras una explosión.

El caso más reciente, es el ocurrido el día 6 de agosto de 2014, la minera Buenavista del Cobre, SA de CV, situada en el municipio de Cananea en Sonora, derramó 40 mil metros cúbicos de lixiviados de sulfato de cobre en el río Bacanuchi, afluente del río Sonora como consecuencia de una falla de en la tubería de salida de una represa.

Los excedentes contaminaron el río Bacanuchi afluente del río Sonora, el cual descarga sus aguas en la presa “El Molinito” y la presa “Abelardo L. Rodríguez”, por lo que se presentaron afectaciones en los municipios de: Arizpe, Banámachi, Huépac, Aconchi, Baviácora, San Felipe de Jesús y Ures, con una población aproximada de 24 mil 48 habitantes.

El derrame de sulfato de cobre acidulado alcanzó a los siguientes cuerpos de agua: Arroyo Tinajas (17.6 kilómetros); río Bacanuchi (64 kilómetros); río Sonora (190 kilómetros). En tanto que la presa El Molinito, se mantiene cerrada precautoriamente sin que a la fecha se hayan presentado evidencias de contaminación.

Los contaminantes encontrados, entre otros, fueron: cobre, arsénico, aluminio, cadmio, cromo, fierro, manganeso y plomo, cuyos niveles están fuera de las normas ecológicas y de salud.

En un principio Grupo México declaró que el derrame fue consecuencia de lluvias por arriba de la media, sin embargo reportes subsecuentes tanto del servicio Meteorológico Nacional de la Comisión Nacional del Agua desmintieron el posicionamiento de la empresa.

Las terribles consecuencias que se han generado por este ecocidio, no sólo abarcan daños en materia ambiental o agrícola, sino que alcanzo al sector educativo, obligando al gobierno del estado a suspender temporalmente clases en 88 escuelas de los 7 municipios involucrados en esta tragedia, retrasando una semana el inicio del ciclo escolar 2014 – 15 en todos los niveles educativos, lo que representa un equivalente a 5 mil 806 alumnos afectados.

La Procuraduría Federal de Protección al Ambiente dio a conocer, el 2 de marzo, las sanciones impuestas a la empresa Buenavista del Cobre, que corresponden a la comisión de 50 diversas irregularidades en contra del marco normativo ambiental vigente, tras la inspección realizada a sus instalaciones luego del vertimiento de 40 mil metros cúbicos de dicha solución.

El importe total de estas multas fue de 23 millones 565 mil 938 pesos, esta cantidad es independiente al fideicomiso por 2 mil millones de pesos iniciales que impuso el gobierno federal a dicha empresa, para asegurar la remedición de los ríos Sonora y Bacanuchi en Sonora y la población afectada por la emergencia ambiental en cuestión.

La empresa no contaba con la Licencia Ambiental Única actualizada; no había instalado plataformas y puertos de muestreo, ni ductos de descarga de diversos equipos y, tampoco había realizado la evaluación de sus emisiones, lo que contraviene la Ley General del Equilibrio Ecológico y la Protección al Ambiente y su Reglamento en materia de Prevención y Control de la Contaminación de la Atmósfera.

No debemos permitir que una empresa como Grupo México, que cuenta con un amplio historial que abarca desde la tragedia de Pasta de Conchos, hasta denuncias en otros países por sobornos y devastación del medio ambiente, continúe operado con toda la libertad e impunidad.

Sin embargo, en la Ley Minera no establece que cuando se ponga en peligro la vida o integridad física de los trabajadores o de los miembros de la comunidad la concesión será cancelada, esto amerita únicamente una suspensión.

El artículo 55 de la Ley Minera, advierte que la Secretaría de Economía sancionará con la cancelación de la concesión minera cuando no se ejecuten o comprueben las obras y trabajos previstos en la ley en los términos y condiciones que se señalan.

Por lo que no establece claramente que por daños al ambiente que origine un desequilibrio ecológico o una contingencia ambiental ocasionado por sus representantes, administradores, gerentes, directores, empleados y quienes ejerzan dominio funcional de sus operaciones, cuando sean omisos o actúen en el ejercicio de sus funciones, en representación o bajo el amparo o beneficio de la persona moral, o bien, cuando ordenen o consientan la realización de las conductas dañosas o simplemente cuando pongan en peligro la vida la integridad física de los trabajadores o de los miembros de la comunidad y cuando causen daño a bienes de interés público, afectos a un servicio público o de la propiedad privada, la concesión será cancelada.

En la Ley General del Equilibrio Ecológico y la Protección al Ambiente establece lo que se entiende por:

• Desequilibrio ecológico: La alteración de las relaciones de interdependencia entre los elementos naturales que conforman el ambiente, que afecta negativamente la existencia, transformación y desarrollo del hombre y demás seres vivos.

• Contingencia ambiental: Situación de riesgo, derivada de actividades humanas o fenómenos naturales, que puede poner en peligro la integridad de uno o varios ecosistemas.

A continuación se presenta un comparativo para ilustrar las propuestas:

Texto Vigente

Artículo 55. Se sancionará con la cancelación de la concesión minera cualquiera de las infracciones siguientes:

I. a III. ...

IV. (Se deroga)

V. No cumplir con los pagos por concepto de la prima por descubrimiento o de la contraprestación económica que en su caso corresponda cubrir, así como no rendir al Servicio Geológico Mexicano los informes semestrales a que se refiere el artículo 27, fracción X, de esta Ley;

VI. a VIII. ...

IX. (Se deroga.)

X. (Se deroga.)

XI. a XIII. ...

...

...

Propuesta

Artículo 55. Se sancionará con la cancelación de la concesión minera cualquiera de las infracciones siguientes:

I. a III. ...

IV. Por daños al ambiente que origine un desequilibrio ecológico o una contingencia ambiental ocasionado por sus representantes, administradores, gerentes, directores, empleados y quienes ejerzan dominio funcional de sus operaciones, cuando sean omisos o actúen en el ejercicio de sus funciones, en representación o bajo el amparo o beneficio de la persona moral, o bien, cuando ordenen o consientan la realización de las conductas dañosas.

V. a VIII. ...

IX. Por no contar con las condiciones de seguridad e higiene previstas en esta ley y en las disposiciones laborales aplicables.

X. Pongan en peligro la vida la integridad física de los trabajadores o de los miembros de la comunidad.

XI. a XIII. ...

...

...

Ante las consideraciones expuestas, me permito someter a consideración de esta Comisión Permanente el presente

Decreto por el que se reforma el artículo 55 fracciones IV, IX y X de la Ley Minera.

Primero. Se reforma el artículo 55, fracciones IV, IX y X, de la Ley Minera, para quedar en los siguientes términos:

Artículo 55. Se sancionará con la cancelación de la concesión minera cualquiera de las infracciones siguientes:

I. a III. ...

IV. Por daños al ambiente que origine un desequilibrio ecológico o una contingencia ambiental ocasionado por sus representantes, administradores, gerentes, directores, empleados y quienes ejerzan dominio funcional de sus operaciones, cuando sean omisos o actúen en el ejercicio de sus funciones, en representación o bajo el amparo o beneficio de la persona moral, o bien, cuando ordenen o consientan la realización de las conductas dañosas.

V. a VIII

IX. Por no contar con las condiciones de seguridad e higiene previstas en esta ley y en las disposiciones laborales aplicables.

X. Pongan en peligro la vida la integridad física de los trabajadores o de los miembros de la comunidad.

XI. a XIII. ...

...

...

Artículo Transitorio

Único. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Dado en la sede de la Comisión Permanente, a 20 de mayo de 2015.

Diputada Lilia Aguilar Gil (rúbrica)

(Turnada a la Comisión de Economía. Mayo 20 de 2015.)

Que reforma el tercer párrafo del artículo 98 de la Ley de Hidrocarburos, recibida de la diputada María Sanjuana Cerda Franco, del Grupo Parlamentario de Nueva Alianza, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

La que suscribe, María Sanjuana Cerda Franco, integrante del Grupo Parlamentario de Nueva Alianza en la LXII legislatura de la Cámara de Diputados, con fundamento en lo dispuesto en las fracciones II del artículo 71 de la Constitución Política de los Estados Unidos Mexicanos y II del artículo 55 del Reglamento para el Gobierno Interior del Congreso General de los Estados Unidos Mexicanos, somete a consideración de esta soberanía iniciativa con proyecto de decreto por el que se reforma el tercer párrafo del artículo 98 de la Ley de Hidrocarburos, al tenor del siguiente

Planteamiento del problema

La infraestructura posee un carácter fundamental dentro de las políticas de desarrollo de cualquier país interesado en generar crecimiento económico.

Las premisas del desarrollo económico suponen que con mayor y mejor infraestructura las sociedades experimentarán mejoras en su nivel de vida, en muchas ocasiones esta clase de emprendimientos esconden una cara menos amable: la de los impactos negativos en el ambiente y los conflictos socioambientales que de ello pueden derivar.

Como señala ProMéxico en su portal de internet, “la sustentabilidad se refiere a la administración eficiente y racional de los recursos, de manera tal que sea posible mejorar el bienestar de la población actual sin comprometer la calidad de vida de las generaciones futuras”.

A partir de lo anterior, al decir que el desarrollo sustentable implica la satisfacción de las necesidades de las sociedades presentes, pero sin poner en riesgo la de las generaciones futuras, lo que en verdad estamos indicando es que ya no sólo tenemos que preocuparnos por asignar racional y eficientemente los escasos recursos hacia fines alternos de utilización, sino que también lo tenemos que hacer sin degradar la base biofísica sobre la cual se erige todo el circuito económico.

México tiene muchos y grandes retos en esta materia, el principal la inclusión del cuidado al medio ambiente como uno de los elementos principales de la competitividad y el desarrollo económico y social.

Toda la década de 1980 fue declarada por las Naciones Unidas como “la década perdida”. Muchas economías no desarrolladas y excesivamente endeudadas, perdieron en términos de crecimiento, empleos, ingresos, progreso y adicionalmente el stock de capital natural; México no fue la excepción.

A finales de la década de 1980, la sustentabilidad del desarrollo se convirtió, de reclamo marginal o inexistente, en exigencia emergente en la agenda de los movimientos y organizaciones sociales, del sector privado y de las políticas y acciones de algunos gobiernos.

Para los años noventa, la sustentabilidad del desarrollo pasó de ser exigencia emergente, a un tema obligado tanto en el debate político como en cualquier programa de gobierno.

No obstante, aunque el concepto de sustentabilidad haya sido acuñado en el documento Nuestro futuro común, mejor conocido como Informe Brundtland de 1987, en realidad dicho concepto evoca viejas polémicas de la disciplina económica, como las siguientes:

• El crecimiento económico y la distribución del ingreso;

• Las externalidades;

• La internalización de los costos sociales;

• Desarrollo económico nacional y sus desequilibrios regionales y sectoriales; y

• Los límites del crecimiento y sus costos económicos, sociales y ambientales.

En México se ha buscado constantemente instaurar un régimen jurídico normativo que coordine las problemáticas ambientales y la utilización sustentable del capital natural, previendo que el grado de capacidad de dichas normas y su aplicación hagan de ellas mecanismos efectivos de preservación del ambiente y de los recursos naturales.

Con la reforma energética recientemente aprobada y que ya lleva casi un año en vigor, se trastocaron muchos recursos naturales que serán víctimas de las practicas no sustentables que se llevan a cabo en el país.

Por ello, en el Grupo Parlamentario de Nueva Alianza estamos convencidos de que la mejor forma de alcanzar el ideal sustentable de los países primermundistas, no será una tarea fácil, sin embargo debemos empezar por adecuar y corregir nuestras leyes para que desde ahí se garantice el aprovechamiento sustentable de los recursos del país.

La infraestructura en materia energética se verá acrecentada exponencialmente con el avance en la aplicación de la reforma citada, por ello debemos establecer los criterios necesarios para que se cumplan lineamientos básicos en la construcción de estas y así poder tener un sector energético más sustentable incluyendo lo compatible con el ambiente.

Las modificaciones en materia energética suponen un avance social, un mejor aprovechamiento de los recursos, porque así están considerados en la Carta Magna, debemos ser conscientes y tener bien claro que la sustentabilidad debe ser el eje rector de la construcción de infraestructura en el país.

Argumentación

En México, la actual administración ha demostrado especial interés en detonar el crecimiento económico del país. Algunas de las acciones que ha implementado para conseguirlo se han basado en la infraestructura. Por ello se implantó el Programa Nacional de Infraestructura 2014-2018, instrumento que proveerá el sustento físico para varias de las reformas estructurales aprobadas el año pasado este programa representa una gran apuesta por el gobierno federal para cobijar las reformas, en especial la energética.

Se han implantado diversas acciones para la realización de las reformas. Sin embargo, resulta necesario comenzar precisando que no son los beneficios que el desarrollo de infraestructura pueden significar para la economía los que están en cuestión, sino los efectos y daños colaterales que estos procesos pueden conllevar si no se realizan responsablemente.

De acuerdo con el índice Global de Competitividad del Foro Económico Mundial (WEF, por sus siglas en inglés), a principios de 2013 México se situó en la posición 55 de los 148 países evaluados.

Uno de los factores que explica la baja competitividad que presenta el país es la dotación y calidad de la infraestructura, al ser el segundo pilar de los 12 que conforman el Índice Global de Competitividad. En materia de infraestructura, a principios de 2013 México se situó en la posición 64 de lo9s 148 países, como se mencionó, con un valor de 4.1 puntos, de un máximo de 7.

Es imperativo que en México se empiece a tomar en cuenta la sustentabilidad para garantizar calidad de vida a las generaciones futuras.

En el Grupo Parlamentario de Nueva Alianza hemos abanderado el tema de la sustentabilidad, por ello, impulsaremos este conjunto de reformas que pugnen por tener un sector energético más eficiente y mucho más sustentable del que tenemos actualmente.

Fundamento legal

Por las consideraciones expuestas, en mi calidad de integrante del Grupo Parlamentario de Nueva Alianza en la LXII Legislatura de la Cámara de Diputados del Congreso de la Unión, con fundamento en lo dispuesto en los artículos 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos, y 55, fracción II, del Reglamento para el Gobierno Interior del Congreso General de los Estados Unidos Mexicanos, someto a consideración del pleno de esta soberanía la iniciativa con proyecto de

Decreto que reforma el párrafo tercero del artículo 98 de la Ley de Hidrocarburos

Único. Se reforma el párrafo tercero del artículo 98 de la Ley de Hidrocarburos, para quedar como sigue:

Artículo 98. ...

...

No obstante, las obras e infraestructura a que se refiere este artículo deberán ser seguras, necesarias, adecuadas, sustentables y proporcionales a los requerimientos de la Nación de acuerdo con lo que establezca la Secretaría de Energía, previa opinión de la Comisión Nacional de Hidrocarburos o de la Comisión Reguladora de Energía, según corresponda.

Transitorio

Único. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Dado en el Senado de la República, a 20 de mayo de 2015.

Diputada María Sanjuana Cerda Franco (rúbrica)

(Turnada a la Comisión de Energía. Mayo 20 de 2015.)

Que adiciona el artículo 282-E a la Ley Federal de Derechos, presentada por Roberto Ruiz Moronatti, en nombre de Dulce María Muñiz Martínez y Alejandro Rangel Segovia, diputados del Grupo Parlamentario del PRI, en la sesión de la Comisión Permanente del miércoles 20 de mayo de 2015

Dulce María Muñiz Martínez y Alejandro Rangel Segovia, integrantes del Grupo Parlamentario del Partido Revolucionario Institucional en la LXII Legislatura del Congreso de la Unión, con fundamento en los artículos 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos y 55, fracción II, del Reglamento para el Gobierno Interior del Congreso General de los Estados Unidos Mexicanos, someten a consideración de esta asamblea la presente iniciativa con proyecto de decreto, que adiciona el artículo 282-E a la Ley Federal de Derechos, con base en la siguiente

Exposición de Motivos

Entre las reformas estructurales propuestas por el Poder Ejecutivo federal y que el Congreso de la Unión tuvo a bien aprobar se encuentra el decreto publicado en el Diario Oficial de la Federación el 11 de diciembre del 2013 mediante el cual fueron reformadas, adicionadas y derogadas diversas disposiciones de múltiples leyes fiscales, entre ellas la Ley Federal de Derechos.

Las modificaciones de este último cuerpo normativo obedecieron al propósito de modernizar el cobro de los derechos y adecuar su monto a circunstancias más realistas, tocando principalmente aspectos referentes a la prestación de servicios en materia migratoria, consular, autotransporte federal, navegación en el espacio aéreo mexicano, capitanía de puerto y todo lo relacionado con el uso de aguas nacionales, entre otros aspectos.

Respecto a este último tema fue modificado sustancialmente el “derecho por el uso o aprovechamiento de bienes del dominio público de la nación como cuerpos receptores de las descargas de aguas residuales”. Conforme con la redacción anterior, este derecho sólo debía ser pagado cuando los contaminantes contenidos en el agua (demanda química de oxígeno, DQO; y sólidos suspendidos totales, SST) rebasaban un límite máximo y se calculaba en relación con el cuerpo receptor.

A partir del 1 de enero de 2014, cuando entró en vigor el mencionado decreto, el derecho debe pagarse por metro cúbico de agua descargada atendiendo a la clasificación del cuerpo receptor, pero independientemente de los límites máximos de contaminantes.

Paralelamente, cierto régimen especial opcional toma en cuenta el tipo de actividad que genera la descarga (1. Comercio y servicios asimilables a los servicios públicos urbanos; 2. Preponderantemente biodegradables; y 3. Preponderantemente no biodegradables). Los contribuyentes que decidan apegarse a este rubro pueden acreditar un monto contra el derecho a pagar, que sí considerará las concentraciones de DQO y SST para su cálculo.

Por otro lado, es de resaltar que sólo están exentos del pago de este derecho los contribuyentes cuyas descargas de contaminantes básicos, metales pesados y cianuros no rebasen los límites máximos permisibles establecidos en la misma ley o en las condiciones particulares de descarga emitidos por la Conagua, tomando en consideración la clasificación del cuerpo receptor.

La regulación anterior ha propiciado que propietarios, por ejemplo de parques acuáticos, balnearios y aquellos dedicados a la acuicultura, se vean gravemente afectados por el incremento en el pago de sus contribuciones poniendo en riesgo la continuidad de dichas actividades económicas.