Gaceta Parlamentaria, año XVI, número 3746-I, jueves 11 de abril de 2013

- De la diputada Alfa Eliana González Magallanes, sobre retiro de iniciativa

- Del diputado Carol Antonio Altamirano, sobre iniciativas en materia de empréstitos

- De la Secretaría de Cultura del Distrito Federal, por la que invita a la ceremonia cívica conmemorativa del 318 aniversario luctuoso de Juana de Asbaje y Ramírez de Santillana

- De la Consejería Jurídica de Oaxaca, con la que remite contestación a punto de acuerdo, aprobado por la Cámara de Diputados, por el que se exhorta a los tres órdenes de gobierno a abstenerse de utilizar con fines electorales recursos del erario

- De la Secretaría de Gobierno del Distrito Federal, dos por las que remite contestaciones a puntos de acuerdo aprobados por la Comisión Permanente correspondiente al primer receso

- Del Instituto Nacional de Migración, por la que remite el informe con los programas de protección de migrantes, y el acumulado, correspondiente al cuarto trimestre de 2012, en alcance del enviado el 30 de enero de 2013

- Del Instituto Nacional de Migración, con la que remite la información pública sobre los programas de protección de migrantes, y el acumulado, correspondiente al primer trimestre de 2013

Iniciativas de ley o decreto de senadores

De la diputada Alfa Eliana González Magallanes, sobre retiro de iniciativa

Palacio Legislativo, a 8 de abril del 2013.

Diputado Francisco Arroyo Vieyra

Presidente de la Mesa Directiva de la Honorable Cámara de Diputados

Presente

Con fundamento en lo dispuesto en el artículo 77 del reglamento de la Cámara de Diputados, me dirijo a usted para comunicarle mi decisión de retirar la iniciativa que expide el Reglamento de la Comisión Permanente del honorable Congreso de la Unión, presentada el 27 de noviembre del 2012, misma que fue turnada a la Comisión de Régimen, Reglamentos y Prácticas Parlamentarias.

Le agradezco su atención y le solicito hacer de su conocimiento a la Comisión referida mi determinación, no sin antes enviarle un cordial saludo.

Diputada Alfa Eliana González Magallanes (rúbrica)

Del diputado Carol Antonio Altamirano, sobre iniciativas en materia de empréstitos

21 de febrero de 2013.

Diputado Francisco Agustín Arroyo Vieyra

Presidente de la Mesa Directiva de la Cámara de Diputados

Presente

Por este medio me permito solicitarle que, en ejercicio de las facultades que le otorga el artículo 22 numeral 2 de la Ley Orgánica del Congreso General de los Estados Unidos Mexicanos, se sirva enviar, con la brevedad, un comunicado a la Mesa Directiva del honorable Senado de la República, en el que se solicite a la colegisladora que se abstenga de conocer, con carácter de Cámara de origen, de toda iniciativa que verse sobre empréstitos, en razón de que, de conformidad con el artículo 72, inciso h), de la Constitución Política de los Estados Unidos Mexicanos, el conocimiento como Cámara de origen en dicha materia está reservado a la honorable Cámara de Diputados del Congreso de la Unión.

Me permito subrayar lo dispuesto en el artículo 72, inciso h), de nuestra Constitución.

h. La formación de las leyes o decretos puede comenzar indistintamente en cualquiera de las dos Cámaras, con excepción de los proyectos que versaren sobre empréstitos, contribuciones o impuestos, o sobre el reclutamiento de tropas, todos los cuales deberán discutirse primero en la Cámara de Diputados.

Cuando una facultad o una atribución se concede a un poder u órgano en términos generales y a otros en forma privativa o exclusiva, debe prevalecer esta última sobre aquella. Por ello, toda iniciativa de ley que incluya normas relativas a empréstitos debe presentarse en la honor Cámara de Diputados.

En fechas recientes, distintos integrantes del honor Senado de la República han presentado ante esa Cámara proyectos que versan sobre empréstitos, específicamente en materia de deuda pública estatal y municipal. En la exposición de motivos de cada una de ellas se reconoce que la preocupación de los promoventes versa sobre del endeudamiento de entidades y municipios, presentado las reformas que cada uno de ellos considera pertinentes. Me permito anexar un ejemplar de los citados proyectos al presente escrito.

Empréstito es todo acto por virtud del cual la federación, los estado o los municipios reciben en préstamo dinero de particulares, nacionales o extranjeros, que se comprometen en determinado plazo, bajo ciertas condiciones, con el pago de un interés.1

La materia de los proyectos presentados ante la honorable Cámara de Senadores es la deuda pública estatal y municipal, empréstitos estatales y municipales, por lo tanto no se apegan al procedimiento legislativo establecido en la Carta Magna y violan prioridades constitucionales que derivan de la Lo razón de que en el artículo 72, inciso h), se haya atribuido el conocimiento de origen de ciertas materias, es dar intervención, en primera instancia, a quienes se consideró los representantes del pueblo. Atentar contra dicha disposición significa violentar la soberanía nacional.

Debe recordarse que tratándose de poderes y entes públicos, cuando la Constitución Política limita. o prohíbe su actividad o funcionamiento, a las normas en que están contenidas las limitantes debe darse una interpretación amplia; en esa virtud del inciso h) del artículo 72 constitucional, debe desprenderse una regla general, aquella que limita el Senado conocer de todos los rubros que menciona; las iniciativas que deben ser presentadas ante la honorable Cámara de Diputados son las relativas a empréstitos, como tales, así como aquellas con las que se pretenden establecer bases relacionadas con el endeudamiento de los estados y los municipios.

Por lo anteriormente expuesto, respetuosamente le solicito que, con fundamento en los artículos 72, inciso h), de la Constitución Política de los Estados Unidos Mexicanos, 22, numeral 2, de la Ley Orgánica del Congreso General de los Estados Unidos Mexicanos; 62.2 y 175.1, fracción III, inciso d), del Reglamento de la Cámara de Diputados; y 8.1, fracción I, del Reglamento del Senado de la República, realice formalmente un atento y cordial llamado a los integrantes del Senado de la República, a que en uso de su derecho de iniciativa, presenten los proyectos que consideren pertinentes en materia de deuda pública ante esta Cámara de Diputados y que; en apego a lo dispuesto por nuestra Carta Magna, sea precisamente ésta la cámara de origen para discutir, y en su caso, dictaminar lo que en derecho proceda.

Sin más por el momento, aprovecho la ocasión para reiterarle mis respetos.

Atentamente

Diputado Carlos Antonio Altamirano (rúbrica)

Nota

1 Arteaga Nava, Elisur, Diccionario de Derecho Constitucional, Oxford University Press, México.

Dirección General de Asuntos Jurídicos

Palacio Legislativo de San Lázaro, a 13 de marzo de 2013.

Diputado Trinidad Morales Vargas

Diputado Carol Antonio Altamirano

Integrantes del Grupo Parlamentario del Partido de la Revolución Democrática

En atención al oficio de fecha 11 de marzo de 2013, mediante el cual solicita una opinión jurídica sobre la facultad que otorga a la Cámara de Diputados la Constitución, en relación con las iniciativas presentadas en materia de “deuda pública y empréstitos de los estados y municipios”, me permito exponer lo siguiente:

De las iniciativas referidas, esta Jurídica identificó las siguientes:

• Iniciativa con proyecto de decreto por el que se expide la Ley General de Responsabilidad Fiscal de Presupuesto y Deuda Pública.

• Iniciativa con proyecto de decreto por el que se reforman, adicionan y derogan diversas disposiciones de la Constitución Política de los Estados Unidos Mexicanos, en materia de equilibrio presupuestal y sustentabilidad financiera a cargo de todos los órdenes de gobierno.

• Iniciativa con proyecto de decreto por el que se reforman, adicionan y derogan diversos ordenamientos legales, en materia de equilibrio presupuestal y sustentabilidad financiera a cargo de todos los órdenes de gobierno.

• La iniciativa con proyecto de decreto que reforma diversos artículos de la Constitución Política de los Estados Unidos Mexicanos, para regular la deuda de estados y municipios.

• Iniciativa con proyecto de decreto que reforma diversos artículos de la Constitución Política de los Estados Unidos Mexicanos, en materia de deuda pública.

Al respecto, el artículo 72 de la Constitución Federal, en su inciso H, establece que en el caso de que una ley o decreto versare sobre empréstitos deberá ser discutido primero en la Cámara de Diputados. Es decir, se establece un requisito de forma para su validez, que consiste en que la ley o decreto que trate la materia n:’encionada, primero deberá ser discutida y aprobada en la sede de esta Cámara, como cámara de origen, para luego pasar a la de Senadores, la cual fungirá como Cámara revisora.

La primera consideración que se debe hacer al respecto, es que los sujetos facultados para presentar iniciativas de ley señalados en el artículo 71 de la Constitución, deberán, en principio, presentarlas ante la Cámara de Diputados.

No obstante, si una iniciativa de esta naturaleza se llegase a presentar ante la Cámara de Senadores, no significa que ésta se constituya como cámara de origen desde su recepción; pues de una interpretación literal del artículo 72, apartado H, se infiere que la distinción entre cámara de origen y cámara revisora se da en función de la discusión del proyecto de ley o decreto; no de la recepción de la iniciativa, pues textualmente establece que:

H. La formación de las leyes o decretos puede comenzar indistintamente en cualquiera de las dos Cámaras, con excepción de los proyectos que versasen sobre empréstitos, contribuciones o impuestos, o sobre reclutamiento de tropas, todos los cuales deberán discutirse primero en la Cámara de Diputados.

Esta opinión es compartida por el Pleno de la Suprema Corte de Justicia de la Nación:

Iniciativa de leyes en materia de contribuciones. El hecho de que el artículo 72, inciso H, de la Constitución Política de los Estados Unidos Mexicanos establezca que su discusión debe iniciarse en la Cámara de Diputados no implica restricción a la facultad legislativa de la Cámara de Senadores ni la convierte en simple sancionadora de los actos de aquella.

Conforme al citado precepto constitucional, todo proyecto de ley o decreto que verse sobre contribuciones o impuestos debe discutirse primero en la Cámara de Diputados (de Origen) y luego en la de Senadores (Revisora), (...)1

En este tenor, resulta claro que la Cámara de Diputados se constituye como cámara de origen, no por el hecho de que la iniciativa sea presentada ante ésta; sino porque primero es discutida en su sede.

En la práctica, los Senadores tienden a presentar sus iniciativas en la Cámara de la cual son integrantes, sin importar la materia; en estos casos, el Senado se ha inclinado por regular el proceso legislativo de oficio y remitir las iniciativas de esta naturaleza a la Cámara de Diputados para que sea discutida por ésta, como sucedió en los casos del proyecto de decreto que reforma los artículos 14, en su fracción II, y el 15, en su fracción 1I, de la Ley del Impuesto sobre la Renta, así como el artículo 8, noveno párrafo, de la Ley del Impuesto Empresarial a Tasa Única,2 y del proyecto de decreto por el que se reforman, adicionan y derogan diversas disposiciones de las Leyes del Impuesto sobre la Renta, del Impuesto al Valor Agregado y Federal de Derechos; del Código Fiscal de la Federación y se abroga la Ley del Impuesto Empresarial a Tasa Única,3 donde ambas iniciativas fueron turnadas a esta Cámara en el momento de su presentación. Dicha práctica es vigente, pues ni la Constitución, ni la Ley Orgánica del Congreso se han ocupado de regular algún procedimiento específico.

En segundo lugar, se debe tener en cuenta que la deuda pública está constituida por las obligaciones de pasivo, directas o contingentes derivadas de financiamientos; y una de las formas de estos financiamientos públicos consiste en la contratación de empréstitos. De lo anterior se desprende que no todo lo que constituye deuda pública, versa específicamente sobre empréstitos; pues ésta es sólo una de las formas mediante las cuales el Estado puede contraer deuda.

Por otro lado, se debe tener en consideración que para identificar las iniciativas que deban ser discutidas en primer lugar por la Cámara de Diputados en los términos del apartado H, del artículo 72 de la Constitución, es necesario identificar si el objeto de regulación es un empréstito, en cualquiera de sus aspectos. En este sentido se ha pronunciado la Suprema Corte, como se desprende de la siguiente tesis jurisprudencial, que si bien se refiere a contribuciones o impuestos, el criterio puede ser aplicado a los empréstitos por analogía:

Contribuciones. El requisito que prevé el artículo 72, inciso H, de la Constitución Política de los Estados Unidos Mexicanos, en el sentido de que los proyectos de ley o decreto que versen sobre la materia relativa se discutan primero en la Cámara de Diputados, abarca cualquier aspecto material, accesorio o formal que se vincule con aquéllos.

El indicado precepto constitucional establece un requisito de orden para la validez del proceso legislativo, consistente en que en la formación de leyes o decretos que versen, entre otras materias, sobre contribuciones, las iniciativas primero se discutan en la Cámara de Diputados. En ese tenor, se concluye que si el proyecto de ley o decreto se vincula con contribuciones o impuestos, sea en su aspecto material, accesorio o formal, debe cumplirse invariablemente con aquel requisito, en virtud de que ni del texto del señalado artículo 72, inciso H, ni de sus antecedentes legislativos se evidencia que sólo deba colmarse cuando se trate de contribuciones nuevas o dé modificaciones a sus elementos esenciales.4

No obstante lo anterior, se debe resaltar el hecho de que la ley o decreto se debe «vincular» con la materia en cuestión, en este caso con los empréstitos. En otras palabras, no basta con que la ley o decreto se refiera simplemente a los empréstitos. sino que éstos deben ser el objeto de su regulación, en cualquiera de sus aspectos.

Para ello, se debe de atender a la naturaleza misma de un empréstito, mismo que se define como una de las formas de financiamiento público, consistente en la operación financiera que realiza el Estado o los entes públicos, normalmente mediante la emisión de títulos de crédito, para atender sus necesidades u obligaciones. En este sentido, si la regulación versara sobre la autorización de esta forma de financiamiento; el procedimiento para su autorización; la forma y términos de la emisión; sus garantías y accesorios, o algún otro aspecto de la operación, se entenderá que el objeto de regulación es el empréstito mismo, por lo cual deberá discutirse inicialmente en la Cámara de Diputados.

Lo anterior se entiende de forma más clara si se atiende a la motivación democrática que llevó al constituyente a establecer dicho requisito de validez de la ley en el inciso H, del artículo 72. Pues la contratación de empréstitos, al tratarse de una operación en virtud de la cual el Estado se hace de capital por medio de la captación recursos públicos, requiere de un elemento democrático, mismo que se ve garantizado por el hecho de ser discutido inicialmente en la Cámara de Diputados.

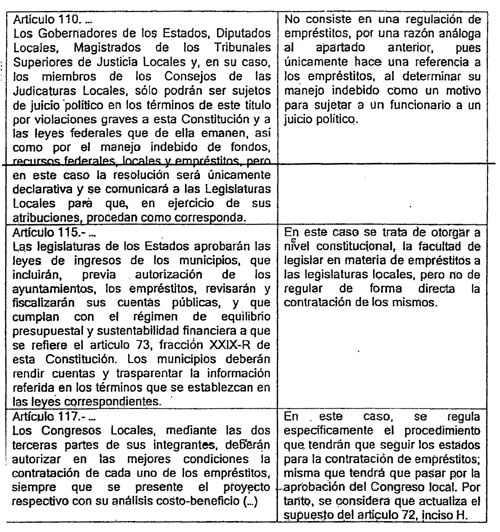

En este sentido, se muestra el siguiente cuadro, en el cual se expone el contenido de las iniciativas señaladas anteriormente, que se refiere específica mente a la materia de empréstitos, y se otorga un criterio para distinguir si se trata de una regulación propia de éstos, o de una simple referencia:

I. Iniciativa con proyecto de-decreto por el que se expide la Ley General de Responsabilidad Fiscal de Presupuesto y Deuda Pública.

II. Iniciativa con proyecto de decreto por el que se reforman, adicionan y derogan diversas disposiciones de la Constitución Política de los Estados Unidos Mexicanos, en materia de equilibrio presupuestal y sustentabilidad financiera a cargo de todos los órdenes de gobierno.

III. La iniciativa con proyecto de decreto que reforma diversos artículos de la Constitución Política de los Estados Unidos Mexicanos, para regular la deuda de estados y municipios.

IV. Iniciativa con proyecto de decreto que reforma diversos artículos de la Constitución Política de los Estados Unidos Mexicanos, en materia de deuda pública.

(De la Iniciativa con proyecto de decreto por el que se reforman, adicionan y derogan diversos ordenamientos legales, en materia de equilibrio presupuestal y sustentabilidad financiera a cargo de todos los órdenes de gobierno, no se desprendió referencia alguna a la materia de empréstitos).

En conclusión, resulta inconcuso que el artículo 72, inciso H, obliga a que una iniciativa que versare sobre empréstitos, sea discutida primero en la Cámara de Diputados. Sin embargo, para la actualización del supuesto previsto, se debe atender al contenido material de la iniciativa en cuestión, pues el simple hecho de que la iniciativa mencione, o se refiera a los empréstitos, no obliga a que sea discutida primero en la Cámara de Diputados. Más bien, los efectos jurídicos de la entrada en vigor del proyecto de ley o decreto, deben tratar sustancialmente de la materia de los empréstitos; regulando éstos, o alguno de sus elementos.

En otras palabras, para que la iniciativa deba de ser discutida primero en la Cámara de Diputados, debe regular directamente en materia de empréstitos, en caso de hacer tangencialmente, o que sólo se refiera o mencione dicha materia, no basta para la actualización del supuesto en estudio.

Así las cosas, de lo dispuesto en el artículo mencionado, se considera que los efectos jurídicos de la presentación de una iniciativa de esta naturaleza en la Cámara de Senadores, serían las siguientes:

I. De recibir una iniciativa con proyecto de ley o decreto que versare sobre las materias mencionadas, el Senado debería remitirlas inmediatamente a la Cámara de Diputados, para su discusión.

II. En caso de que la Presidencia del Senado turnara la iniciativa a la comisión correspondiente, ésta deberá emitir un dictamen negativo, en virtud de su falta de competencia, pues debe ser discutida primero en la Cámara de Diputados.

III. Si la iniciativa llegara a ser aprobada por al pleno del Senado y remitida a la Cámara de Diputados; la comisión a la cual sea turnado el proyecto deberá dictaminar en sentido negativo, por incumplimiento de lo establecido en el artículo 72, inciso H.

IV. Por último, si el proyecto llegase a aprobarse por ambas Cámaras, se podría considerar inconstitucional, y podría dar lugar a observaciones por parte del titular del Ejecutivo mediante su facultad de veto, o bien, a su impugnación por vía judicial.

Sin más por el momento, aprovecho la oportunidad para enviarle un cordial saludo.

Atentamente

Licenciado Juan Alberto Galván Trejo (rúbrica)

Director General

Notas

1 [J]; 9a. Época; Pleno; S.J.F. y su Gaceta; Tomo XXIII, marzo de 2006; Pág. 7.

2 Presentada en la Cámara de Senadores el pasado 13 de diciembre de 2012.

3 Presentada en la Cámara de Senadores el pasado 10 de marzo de 2011.

4 [J]; 9ª Época; Pleno; S.J.F. y su Gaceta; Tomo XXIII, Marzo de 2006; Pág. 6

De la Secretaría de Cultura del Distrito Federal, por la que invita a la ceremonia cívica conmemorativa del 318 aniversario luctuoso de Juana de Asbaje y Ramírez de Santillana

Diputados Secretarios de la Honorable Cámara de Diputados

Presentes

La Secretaría de Cultura del Gobierno del Distrito Federal, ha programado la ceremonia cívica conmemorativa del 318 aniversario luctuoso de Juana de Asbaje y Ramírez de Santillana, mejor conocida como Sor Juana Inés de la Cruz, el miércoles 17 de abril, a las 10:00 horas en el monumento erigido en su memoria, ubicado en calle San Jerónimo entre Isabel La Católica y 5 de Febrero Centro Histórico, delegación Cuauhtémoc.

Por lo anterior, me permito solicitar a ustedes, los nombres de los diputados de esa honorable Cámara que asistirán a la ceremonia de referencia.

Agradezco las atenciones que se sirvan prestar a la presente y les reitero las seguridades de mi atenta y distinguida consideración.

Atentamente

Licenciada Guadalupe Lozada León

Coordinadora de Patrimonio Histórico, Artístico y Cultural

Secretaría de Cultura

De la Consejería Jurídica de Oaxaca, con la que remite contestación a punto de acuerdo, aprobado por la Cámara de Diputados, por el que se exhorta a los tres órdenes de gobierno a abstenerse de utilizar con fines electorales recursos del erario

Tlalixtac de Cabrera, Oaxaca, abril 4 de 2013.

Diputada Aleida Alavez Ruiz

Vicepresidenta de la Mesa Directiva de la Cámara de Diputados del Honorable Congreso de la Unión

Con fundamento en el artículo 98 Bis de la Constitución Política del Estado Libre y Soberano de Oaxaca, en estrecha relación con el diverso 49 fracción I, de la Ley Orgánica del Poder Ejecutivo del Estado de Oaxaca, por instrucciones del titular del Poder Ejecutivo del estado, en atención a su libelo DGPL 62-II-8-1148, fechado el siete de marzo de dos mil trece, recibido en la Secretaría Técnica del Poder Ejecutivo, el día catorce del mismo mes y año, mediante el cual comunica el contenido del acuerdo aprobado por esa soberanía, en sesión celebrada el mismo día que el memorial en comento; al respecto hago de su conocimiento que mediante similar SF/USJ/DAP/0106/2013, fechado el uno de abril de dos mil trece, el licenciado Juan Alba Valadez, de la Unidad de Servicios Jurídicos de la Secretaría de Finanzas, informó al suscrito que a través de las circulares SF/USJ/DAP/003/2013 y SF/USJIDAP/004/2013, se hizo extensivo a las dependencias y entidades de la administración pública estatal, así como a los ayuntamientos en el estado, el exhorto materia del presente oficio; documentales públicas que en copias se acompañan.

En este orden de ideas, no es óbice para esta titularidad, manifestar que el comunicado hecho a los ayuntamientos del estado, se realizó a través del tablero de avisos y lugares visibles de la Secretaría de Fianzas, en pleno respeto a su autonomía, así como al nivel de gobierno que representan, dejando a salvo los derechos de ese honorable órgano colegiado, para realizarlo directamente.

Al propio tiempo, hago propicia la ocasión para extenderle, mis más sinceras y cordiales felicitaciones por el trabajo implementado para la preservación de los principios rectores de la materia electoral, consistentes en certeza, legalidad, independencia, imparcialidad y objetividad.

Sin más por el momento, le reitero mi distinguida consideración.

Atentamente

Sufragio Efectivo. No Reelección.

“El Respeto al Derecho Ajeno es la Paz”

(Rúbrica)

Consejero Jurídico del Gobierno del Estado

Reyes Mantecón, San Bartolo Coyotepec, Oaxaca, a 1 de abril de 2013.

Titulares de las Dependencias y Entidades de la Administración Pública

Presentes

En atención al oficio STPEE/G2/2013/315, suscrito por el doctor Héctor Iturribaría Pérez, secretario técnico del titular del Poder Ejecutivo del estado, mediante el cual anexa el oficio DGPL 62-II-8-1148, de fecha 7 de marzo de 2013, suscrito por la vicepresidenta de la Mesa Directiva de la Cámara de Diputados federal, licenciada Aleida Alavés Ruiz, mediante el cual comunica al licenciado Gabino Cué Monteagudo, gobernador constitucional del estado, que en sesión ordinaria la Cámara de Diputados del Congreso de la Unión aprobó un punto de acuerdo en el que acordó es su punto tercero lo siguiente: “Se exhorta a los tres órdenes de gobierno se abstengan de utilizar recursos del erario con fines electorales”. Comunico a ustedes lo anterior, para su observancia general. Así como hacerla extensiva al personal a su cargo a efectos de evitar ser sancionados por las autoridades y leyes relativas a la materia electoral, por delitos y actos u omisiones ilícitos dentro del proceso electoral 2012-2013.

Las formas de utilizar los recursos del erario público con fines electorales son las que a continuación de manera enunciativa pero no limitativa se mencionan:

• Desviar recursos económicos a favor de un candidato, partido político o coalición;

• Desviar recursos materiales (hojas, lápices, tóner, cintas adhesivas, etcétera.) a favor de un candidato o partido político;

• Prestar las instalaciones de las dependencias y entidades a los partidos políticos o candidatos para fines proselitistas;

• Utilizar vehículos oficiales para asistir o/y transportar personal o materiales a mítines políticos;

• Fotocopiar volantes, trípticos y demás propaganda electoral, utilizando las fotocopiadoras oficiales y papelería, etcétera.

Asimismo, hago de su conocimiento que el 25 de mayo del presente año, dará inicio formal y materialmente las campañas electorales para elegir a los diputados de la próxima LXII Legislatura local y concejales municipales, por lo que a partir de ese momento y hasta el día de la jornada electoral por celebrarse el 7 de julio de 2013, deberá retirarse de las paginas oficiales de todas las dependencias y entidades de la administración pública estatal, toda propaganda gubernamental; así como evitar cualquier acto público donde se hagan alusiones a sus nombres y gestiones como servidores públicos, no difundir imágenes o veces que hagan alusión al gobierno del estado. Lo anterior, para no influir en la decisión del voto y respetar así el voto libre y secreto.

Oaxaca: proceso electoral local 2013Jornada Electoral: 7 de julio de 2013

Precampañas PlazosDiputados 19 de marzo al 2 abril de 2013

Presidentes municipales 3 de abril de 2013

Campañas Plazos

Diputados 25 de mayo al 3 de julio de 2013

Presidentes municipales 4 de junio al 3 de julio 2013

Proceso electoral. “El proceso electoral es el conjunto de actos ordenados por la Constitución y el Código de Instituciones Políticas y Procedimientos Electorales, realizados por las autoridades electorales, los partidos políticos nacionales, locales y los ciudadanos, que tiene por objeto la renovación periódica de los integrantes de los Poderes Legislativo y Ejecutivo del estado y municipio”.

Lo que NO se puede hacer:

a) No podrá difundirse propaganda gubernamental en radio, televisión, propaganda impresa o cualquier otro medio de comunicación social, desde el inicio de las precampañas hasta el día de la jornada electoral, por ello deberá suspenderse la propaganda gubernamental de las páginas web oficiales.

b) Acudir a mítines o actos de campaña con vehículos oficiales aún fuera del horario de trabajo o en días inhábiles.

c) Acudir a laborar con vestimenta o con su vehículo particular que contenga logos de partidos políticos o candidato alguno.

d) No se puede suspender programas gubernamentales de apoyo, se deben seguir suministrando los recursos a municipios, y otras dependencias y entidades beneficiarias de algún tipo de programa, pero sin condicionamiento alguno, etcétera.

Lo que SÍ se puede hacer, como ciudadanos:

a) Concurrir a mítines o actos de proselitismo político en cualquier día hábil siempre que sea fuera del horario de trabajo y fuera de las instalaciones oficiales.

b) Difundir propaganda electoral a favor de algún candidato o partido político fuera de las horas laborables y de la institución.

Se pone a disposición la siguiente dirección para cualquier duda o aclaración: http://www.leepco.org.mx/

Sin otro particular, reciban un cordial saludo.

Atentamente

“Sufragio Efectivo. No Reelección”

“El Respeto al Derecho Ajeno es la Paz”

Licenciado Juan Alba Valadez (rúbrica)

Unidad de Servicios Jurídicos

Reyes Mantecón, San Bartolo Coyotepec, Oaxaca, a 1 de abril de 2013.

Licenciado Víctor Hugo Alejo Torres

Consejero Jurídico del Gobierno del Estado

Presente

Adjunto al presente copia simple de la circular SF/USJ/DAP/003/2013, mediante el cual se informa a los titulares de las dependencias y entidades de la administración pública del estado, respecto del exhorto que en materia electoral hace la Cámara de Diputados federal al gobierno del estado; copia simple de la circular SF/USJ/DAP/004/2013, mediante el cual se comunica a los ayuntamientos en el estado la misma información; circular que será fijada en el tablero de avisos y lugares visibles de esta Secretaría de Finanzas.

Con lo anterior, se atienden sus comentarios y sugerencias vertidas en su oficio CJGEO.DTS.JDAE.1422/2013, de fecha 25 de marzo de 2013. Asimismo, solicito a usted su colaboración y apoyo a fin de darle la mayor difusión posible al exhorto que nos ocupa e informar a los otros Poderes del gobierno del estado del mismo.

Por otra parte y toda vez que los municipios son un nivel de gobierno diferente del estatal, solicito su apoyo a fin de que en un marco de coordinación interinstitucional con la Secretaría General de Gobierno, informe lo relativo al exhorto a los ayuntamientos en el estado, esto con independencia de la circular SF/USJ/DAP/004/2013 a que me refiero en el primer párrafo del presente.

Lo anterior, con fundamento en lo que establecen los artículos 82 de la Constitución Política del Estado, 1, 3, fracción I, 24, 26, 27 fracción XII, 29 y 45 de la Ley Orgánica del Poder Ejecutivo del Estado.

Sin otro particular, hago propicia la ocasión para enviarle un cordial saludo.

Atentamente

“Sufragio Efectivo. No Reelección”

“El Respeto al Derecho Ajeno es la Paz”

Licenciado Juan Alba Valadez (rúbrica)

Unidad de Servicios Jurídicos

Licenciado Víctor Hugo Alejo Torres , consejero jurídico del gobierno del estado de Oaxaca , con domicilio ubicado en el edificio siete “Benito Juárez”, nivel uno de la ciudad administrativa denominada “Benemérito de las Américas”; de conformidad con las facultades que me confiere el artículo 98 Bis de la Constitución Política del Estado Libre y Soberano de Oaxaca, en estrecha relación con los diversos 49, fracción XXXV, de la Ley Orgánica del Poder Ejecutivo del Estado de Oaxaca; y 7 fracción XXXI del Reglamento Interno de la Consejería Jurídica del Gobierno del Estado de Oaxaca.

———————-CERTIFICO—————————

Que la presente copia fotostática, es fiel y exacta reproducción de su original que se localiza en el archivo de esta dependencia.—————————————

Tlalixtac de cabrera, Oaxaca, a los cuatro días del mes de abril de dos mil trece————————————

Atentamente

Sufragio Efectivo. No Reelección.

“El Respeto al Derecho Ajeno es la Paz”

(Rúbrica)

Consejero Jurídico del Gobierno del Estado

Reyes Mantecón, San Bartolo Coyotepec, Oaxaca a 1 de abril de 2013.

Ayuntamientos del Estado de Oaxaca

Presentes

Sirva la presente para informarles, que el 7 de marzo de 2013, mediante oficio DGPL 62-II-8-1148, suscrito por la vicepresidenta de la Mesa Directica de la Cámara de Diputados federal, licenciada Aleida Alavés Ruiz, comunicó al licenciado Gabino Cué Monteagudo, gobernador constitucional del estado, que en sesión ordinaria la Cámara de Diputados del Congreso de la Unión aprobó un punto de acuerdo en el que acordó en su punto tercero lo siguiente: “se exhorta a los tres órdenes de gobierno se abstengan de utilizar recursos del erario con fines electorales”. Por lo que informo a ustedes lo anterior, para su observancia general, así como hacerla extensiva al personal a su cargo a efectos de evitar ser sancionados por las autoridades y leyes relativas a la materia electoral, por delitos y actos u omisiones ilícitos dentro del proceso electoral 2012-2013.

Las formas de utilizar los recursos del erario público con fines electorales son las que a continuación de manera enunciativa pero no limitativa se mencionan:

• Desviar recursos económicos a favor de un candidato, partido político o coalición;

•Desviar recursos materiales (hojas, lápices, tóner, cintas adhesivas, etcétera.) a favor de un candidato o partido político.

• Prestar las instalaciones municipales a los partidos políticos o candidatos para fines proselitistas.

• Utilizar vehículos oficiales de sus municipios para asistir o/y transportar personas o materiales a mítines políticos.

• Fotocopiar volantes, trípticos y demás propaganda electoral, utilizando las fotocopiadoras oficiales y papelería, etcétera.

Asimismo, hago de su conocimiento que el 25 de mayo del presente año, dará inicio formal y materialmente las campañas electorales para elegir a los diputados de la próxima LXII legislatura local y concejales municipales, por lo que a partir de ese momento, y hasta el día de la jornada electoral por celebrarse el 7 de julio de 2013, deberá retirarse toda propaganda alusiva a los trabajos y logros de su administración municipal, tanto en sus páginas web oficiales, como de cualquier otro sitio público o electoral así como evitar cualquier acto público donde se haga alusiones a sus nombres y gestiones como servidores públicos, no difundir imágenes o voces que hagan alusión a su gobierno. Lo anterior, para no influir en la decisión del voto y respetar con ellos, el voto libre y secreto.

Oaxaca: proceso electoral local 2013Jornada Electoral: 7 de julio de 2013

Precampañas PlazosDiputados 19 de marzo al 2 abril de 2013

Presidentes municipales 3 de abril de 2013

Campañas Plazos

Diputados 25 de mayo al 3 de julio de 2013

Presidentes municipales 4 de junio al 3 de julio 2013

Se pone a disposición la siguiente dirección para cualquier duda o aclaración: http://www.leepco.org.mx/

Sin otro particular, reciban un cordial saludo.

Atentamente

“Sufragio Efectivo. No Reelección.”

“El Respeto al Derecho Ajeno es la Paz”

Licenciado Juan Alba Valadez (rúbrica)

Unidad de Servicios Jurídicos

De la Secretaría de Gobierno del Distrito Federal, dos por las que remite contestaciones a puntos de acuerdo aprobados por la Comisión Permanente correspondiente al primer receso

México, DF, a 2 de abril de 2013.

Diputado Agustín Arroyo Vieyra

Presidente de la Mesa Directiva de la Cámara de Diputados del Honorable Congreso de la Unión

Presente

En ejercicio de la facultad conferida en la fracción III del artículo 23 de la Ley Orgánica de la Administración Pública del Distrito Federal, relativa a la conducción de las relaciones del Jefe de Gobierno con órganos de gobierno local, poderes de la unión, con los gobiernos de los estados y con las autoridades municipales, adjunto oficio SFDF/SPF/051/2013, mediante el cual el Subsecretario de Planeación Financiera de la Secretaría de Finanzas del Distrito Federal, da respuesta al Acuerdo con número de oficio D.G.P.L.62-II-7-385 de fecha 30 de enero de 2013, signado por la Vicepresidenta de la Mesa Directiva de la Comisión Permanente del H. Congreso de la Unión.

Aprovecho la oportunidad para enviarle un cordial y fraternal saludo.

Atentamente

Héctor Serrano Cortés (rúbrica)

Secretario de Gobierno del Distrito Federal

Ciudad de México, a 25 de marzo del 2013.

Licenciado Héctor Serrano Cortés (rúbrica)

Secretario de Gobierno del Distrito Federal

Presente

En atención a su oficio SG/2765/2013 donde se nos solicita brindemos la información necesaria para atender el planteamiento del punto de acuerdo aprobado por la Comisión Permanente del H. Congreso de la Unión en la sesión celebrada el 30 de enero del 2013 que a continuación se transcribe:

“Único.- La Comisión Permanente exhorta a todas las entidades federativas a que por medio de las entidades de fiscalización correspondientes realicen auditorias en materia de deuda pública y contratación de obligaciones de pago, tanto por parte de los municipios como por parte de las propias entidades.

Se exhorta a las legislaturas de los estados a que los resultados de dichas autoridades se hagan del conocimiento público, se remita copia de esa al Congreso de la Unión y a las autoridades correspondientes en materia administrativa y penal”.

Respecto a lo anterior, de acuerdo al Artículo 15 fracción VIII de la Ley Orgánica de la Administración Pública del Distrito Federal y el artículo 34 Bis del Reglamento Interior de la Administración Pública del Distrito Federal le comunico que dentro de las atribuciones de la Subsecretaría de Planeación Financiera no se cuenta con actividades propias de fiscalización. Sin embargo la Secretaria de Finanzas, ha contratado anualmente auditores externos en materia de deuda pública y contratación de obligaciones de pagos con el propósito de obtener estados financieros dictaminados de los fideicomisos de pago de los certificados bursátiles del Gobierno del Distrito Federal.

Cabe mencionar que de acuerdo al Artículo 8 fracciones VIII y IX, 24 y 34 de la Ley Orgánica de la Contaduría Mayor de Hacienda, así como el artículo 13 de su Reglamento Interior, es dicha dependencia adscrita a la Asamblea Legislativa quien puede realizar auditorías en materia de deuda pública y contrataciones de obligaciones de pago a nivel local y en cumplimiento con lo anterior ha realizado auditorias con anterioridad.

Sin otro particular, reciba un cordial saludo.

Atentamente

Erick Hernán Cárdenas Rodríguez (rúbrica)

Subsecretario de Planeación Financiera

Ciudad de México, a 7 de febrero de 2013.

Para: Licenciado Héctor Serrano Cortés

Secretario de Gobierno

De: Luis Ernesto Serna Chávez

Secretario Particular

Por este conducto me permito remitir copia del documento recibido en esta oficina, dirigido por la Senadora Hilda Esthela Flores Escalera, vicepresidenta de la Mesa Directiva de la Comisión Permanente LXII Legislatura, quien hace del conocimiento que en sesión celebrado el 30 de enero de 2013, la Comisión Permanente del honorable Congreso de la Unión, aprobó el Punto de Acuerdo que a continuación se transcribe:

“ Primero. La Comisión Permanente exhorta a las entidades federativas a que por medio de las entidades de fiscalización correspondientes realicen auditorías en materia de deuda pública y contratación de obligaciones de pago, tanto por parte de los municipios como por parte de las propias entidades.

Segundo.- La Comisión Permanente exhorta a las legislaturas de los estados a que los resultados de dichas auditorías, se hagan del conocimiento público se remita copia de ésa al Congreso de la Unión y a las autoridades correspondientes en materia administrativa y penal”.

Lo anterior para su atención y efectos procedentes, agradeciéndole remitir a la brevedad posible copia del trámite relativo.

Atentamente

México, DF, a 1 de abril de 2013.

Diputado Agustín Arroyo Vieyra

Presidente de la Mesa Directiva de la Cámara de Diputados del Honorable Congreso de la Unión

Presente

En ejercicio de la facultad conferida en la fracción III del artículo 23 de la Ley Orgánica de la Administración Pública del Distrito Federal, relativa a la conducción de las relaciones del jefe de Gobierno con órganos de gobierno local, poderes de la unión, con los gobiernos de los estados y con las autoridades municipales, adjunto oficio SSP/155/2013, mediante el cual el Secretario de Seguridad Pública del Distrito Federal, da respuesta al Punto de Acuerdo con número de oficio D.G.P.L.62-II-6-0331 de fecha 23 de enero de 2013, signado por el presidente de la Mesa Directiva de la Comisión Permanente del honorable Congreso de la Unión.

Aprovecho la oportunidad para enviarle un cordial y fraternal saludo.

Atentamente

Héctor Serrano Cortes (rúbrica)

Secretario de Gobierno del Distrito Federal

México, DF, a 26 de marzo de 2013

Licenciado Héctor Serrano Cortés

Secretario de Gobierno del Distrito Federal

Presente

En atención al similar con número SG/1911/13, relativo al punto de acuerdo aprobado por el pleno de la Diputación Permanente de la VI Legislatura de la Asamblea Legislativa del Distrito Federal, que a la letra dice:

“Primero.- La Comisión Permanente del Congreso de la Unión, exhorta respetuosamente al Gobierno del Distrito Federal a que informe los programas de seguridad pública para la atención y combate de los delitos de alto impacto, así como sobre las acciones que adoptará para atender la situación que se ha presentado en días recientes.

Segundo.- La Comisión Permanente del Congreso de la Unión, exhorta respetuosamente al Gobierno del Distrito Federal a que informe sobre las estrategias de profesionalización y dignificación de la policía capitalina, que contemplen incentivos y capacitación continua para atender situaciones de riesgo y combate de delitos de alto impacto como el homicidio, el secuestro, la extorsión y el robo con violencia...”

Me permito informarle lo siguiente:

Por lo que se refiere al punto primero, esta Secretaría para prevenir los delitos de alto impacto y garantizar la seguridad e integridad física de las personas y sus bienes, lleva a cabo las siguientes acciones:

1. Programa Policía de Transporte : Tiene por objeto disminuir el robo a usuarios del Transporte Público en los Centros de Transferencia Modal y Derroteros de Rutas.

2. Programa Pasajero Seguro : Busca coordinar acciones interinstitucionales de prevención, investigación y verificación de taxis y microbuses irregulares, tendiente a disminuir la incidencia delictiva estableciéndose en los puntos de mayor frecuencia de robos a pasajero de Taxi y Microbuses.

3. Programa Cuadrantes : Su finalidad es combatir la delincuencia a través de una mayor proximidad con la ciudadanía, instrumentando una acción policial más eficaz, así como una supervisión más efectiva sobre todos y cada uno de los elementos y equipos de la corporación, para lograr la seguridad de quienes viven y transitan en el Distrito Federal.

4. Plan contra robo a casa habitación : Previene y disminuye el robo a casa habitación en las coordinaciones territoriales que tienen mayor frecuencia de eventos de acuerdo a la georeferencia de este ilícito.

5. Plan contra robo de vehículo : Previene y disminuye el robo de vehículos, principalmente los que se llevan a cabo con violencia.

6. Plan contra robo a transeúnte : Previene y disminuye el robo a transeúnte en las coordinaciones territoriales que tienen mayor frecuencia de eventos de acuerdo a la georeferencia de este ilícito.

7. Plan contra robo a cuentahabiente : Tiene por objeto prevenir y disminuir el robo a cuentahabiente en las coordinaciones territoriales que presentan un mayor índice delictivo de este hecho, de acuerdo a la georeferencia del mismo.

8. Plan Relámpago : Previene y erradica la anarquía en el uso de motocicletas y motonetas irregulares que transitan en la ciudad y que son utilizadas para cometer ilícitos.

9. Plan de seguridad en zonas limítrofes : Disminuye los ilícitos de alto impacto en las zonas limítrofes de los municipios conurbados con el Estado de México y establece la coordinación con las áreas de seguridad Estatal y Municipal, para llevar a cabo acciones que permitan evitar la comisión de ilícitos.

10. Programa de Seguridad en Parques, Jardines, Bosques, Deportivos y Zonas de Reserva Ecológica , principalmente en las de mayor riesgo.

11. Programa Aeropuerto Seguro : Protege a los usuarios nacionales y extranjeros, así como a trabajadores del Aeropuerto Internacional de la Ciudad de México.

Por lo que se refiere al punto segundo, relativo a la dignificación de la policía capitalina, como parte fundamental de la estrategia iniciada en esta Secretaría en la prevención y combate al delito, en los últimos años se ha desarrollado en forma importante un esquema de estímulos y apoyos, que forma parte integral del sistema de carrera policial, vinculado a reconocer el valor de sus policías a través de una mejora sustancial en sus condiciones laborales y que indudablemente trascienden a mejoras en la esfera personal y familiar, este año tan sólo, se ha destinado un presupuesto mayor a los $250,000,000 millones de pesos en este renglón que incluye aspectos relacionados con incentivos de tipo económico, de reconocimiento público, vivienda y para el retiro.

Estas acciones concretas se encuentran encaminadas a estimular y reforzar el buen desempeño y comportamiento de los policías para que a través de la eficiencia y la actitud fundada en una verdadera vocación de servicio, se incida directamente en un mejor servicio de seguridad pública, actividad a la cual estamos abocados.

Con la finalidad de adecuar la Pirámide de Mandos, en los últimos años se ha desarrollado un transparente y efectivo proceso de promoción que ha permitido evaluar y ascender a más de 40,000 elementos que han demostrado contar con aptitudes para desempeñar el nuevo grado, así como aquellos que cuentan con mayor vocación de servicio, logrando con esto reconocer su esfuerzo y trayectoria policial.

Asimismo, en el año 2007 se creó el programa de Baja Voluntaria del Servicio con Indemnización, con el objeto de reconocer a los policías de mayor edad y con más tiempo en la institución, que desean dar por concluidos definitivamente sus servicios. Entre los principales beneficios del programa, destaca la posibilidad de recibir una importante retribución extraordinaria por concepto de indemnización, en consideración a los años de servicio y al nivel de remuneraciones asignadas, que les permite iniciar nuevos proyectos como alternativas de desarrollo personal para continuar de esta forma siendo útiles a la sociedad.

Es de resaltar que el pago de tal indemnización, es independiente de los beneficios a los que tienen derecho los policías en materia de seguridad social conforme a la Ley de la Caja de Previsión de la Policía Preventiva del Distrito Federal, así como también respecto de lo que les corresponde por el seguro colectivo de retiro, el sistema de ahorro para el retiro y las aportaciones al Fondo de Ahorro Capitalizable.

En este año, con un presupuesto de $150,000,000.00 millones de pesos, presupuesto cinco veces mayor al del año pasado, se prevé incorporar un número mayor de policías al programa, lo que permitirá que concluyan su carrera policial de manera decorosa, permitiendo a su vez la renovación generacional dentro de la organización, que la labor policial por la naturaleza física de sus actividades demanda.

Por otro lado, se encuentra en operación el Programa de Vivienda, el cual nace como resultado de un convenio interinstitucional celebrado entre las Secretarías de Finanzas, Seguridad Pública, Procuraduría General de Justicia e Instituto de Vivienda todos ellos del Distrito Federal, suscrito a finales del año 2008. Este modelo ha permitido beneficiar de manera inmediata a 800 familias, con igual número de las viviendas ubicadas todas ellas dentro del Distrito Federal, situación que fomenta una serie de factores que inciden directamente en la mejoría de la calidad de vida.

Las condecoraciones que se otorgan al personal policial de la Secretaría de Seguridad Pública del D.F. cumplen con la función de reconocer al nivel más alto dentro de la institución, el compromiso, valor y lealtad mostrados en situaciones con un alto riesgo para la vida o salud propia o de las personas, auxiliando a la población en situaciones de crisis o desastre, incluso participando en eventos sociales, culturales o deportivos.

Se clasifican según la naturaleza y relevancia de los hechos que originan el reconocimiento, destacando las siguientes:

• Mérito a la Excelencia Policial .- Distintivo de más alto rango que la policía del Distrito Federal confiere a uno de sus elementos en vida.

• Valor Policial . Al elemento policial que con riesgo de su vida, salvaguarda la seguridad de las persona y de sus bienes.

• Valor Policial Post-Mortem .- Se confiere al policía que como consecuencia de su intervención en un acto heroico en cumplimiento del servicio al que se encuentra asignado pierde la vida y se otorga a sus deudos.

• Policía Distinguido de la Ciudad de México .- Se otorga una vez al año al policía que se distinguió por su trayectoria singularmente ejemplar de apoyo a la población.

• Condecoración al Mérito Policial. -Que se otorga por acción relevante o trayectoria destacada en los ámbitos académico, docente, social, deportivo y tecnológico.

• Mérito a la Actuación de Mando Policial .- Que se otorga al mando operativo con nivel jerárquico a partir de Director de Área por demostrar una eficiente y eficaz administración de recursos e implementación de programas vinculados con la seguridad pública.

• A la perseverancia .- Se otorga al personal cada cinco años a partir de los diez años de servicio ininterrumpidos.

En el año 2012 se entregaron 4,275 condecoraciones.

Respecto de los programas que se encuentran orientados hacia el combate de delitos de alto impacto en el Distrito Federal, en el año 2011 con la suscripción del Acuerdo 16/2011 por el que se establecen los Lineamientos para el otorgamiento de estímulos y recompensas del personal policial del Distrito Federal, se establece un amplio sistema de estímulos y recompensas, mediante el cual se persigue incentivar a un mayor número de policías, mediante la evaluación objetiva de su desempeño (eficiencia policial), en tres diferentes modalidades:

A. Eficiencia colectiva .- Evaluación grupal (sectores con mejor desempeño).

B. Eficiencia individual .- Se otorga por la detención y puesta a disposición de presuntos responsables ante el Ministerio Público, por delitos de alto impacto, entre los que se encuentran los delitos de homicidio doloso, secuestro y el robo en todas sus modalidades.

C. Eficiencia meritoria .- Evaluación de desempeño en las funciones encomendadas.

Tan sólo en el año 2012 se otorgaron por concepto de eficiencia policial un total de 26,487 incentivos en sus diferentes programas con un presupuesto total de $60,763,169.00 M/N.

Cabe destacar, que en el desarrollo de todos los programas de incentivos y de promoción de grado jerárquico se observa una estricta revisión de antecedentes validados por diversas áreas de control interno, para garantizar que el personal a beneficiar no haya incurrido en conductas contrarias a los principios que rigen la actuación policía.

Sin otro particular, reciba un cordial saludo.

Atentamente

Doctor Jesús Rodríguez Almeida (rúbrica)

Secretario de Seguridad Pública del Distrito Federal

Ciudad de México 29 de enero de 2013.

Para: Lauro Antonio Martínez Salas

Secretario Particular del Secretario de Gobierno

De: Luis Ernesto Serna Chávez

Secretario Particular

Por este conducto me permito remitir copia del documento recibido en esta oficina, dirigido por el diputado Francisco Arroyo Vieyra, presidente de la Mesa Directiva de la Comisión Permanente de la LXII Legislatura, quien informa que en sesión celebrada el 23 de enero de 2013 la Comisión Permanente del Honorable Congreso de la Unión aprobó el acuerdo que se describe en el oficio.

Lo anterior para su atención y efectos procedentes, agradeciéndole remitir a la brevedad posible copia del trámite relativo.

Atentamente

Del Instituto Nacional de Migración, por la que remite el informe con los programas de protección de migrantes, y el acumulado, correspondiente al cuarto trimestre de 2012, en alcance del enviado el 30 de enero de 2013

México, DF, a 26 de marzo de 2013.

Cámara de Diputados

Presente

En alcance al oficio número INM/DGA/372/2013 de fecha 22 de enero del presente año, en donde se enviaron cifras preliminares del cuarto trimestre del año anterior, haciendo referencia al artículo 60 del Presupuesto de Egresos de la Federación para el Ejercicio Fiscal de 2012 publicado en el diario oficial el 12 de diciembre de 2011, a través del cual solicita sean reportados los informes trimestrales de carácter público que contenga los programas de protección a migrantes referentes a:

a) Grupos Beta de Protección al Migrante.

b) Programa de Repatriación Humana.

c) Programa Paisano.

d) Oficiales de Protección a la Infancia.

Al respecto me permito enviarle con cifras definitivas los avances financieros del cuarto trimestre, así como el acumulado al cuarto trimestre de 2012.

Sin más por el momento, le envió un cordial saludo.

Atentamente

Licenciado Rogelio Valles Rosas (rúbrica)

Director General

Del Instituto Nacional de Migración, con la que remite la información pública sobre los programas de protección de migrantes, y el acumulado, correspondiente al primer trimestre de 2013

México, DF, a 3 de abril de 2013.

Cámara de Diputados

Presente

Me refiero al artículo 60 del Presupuesto de Egresos de la Federación para el Ejercicio Fiscal de 2012 publicado en el Diario Oficial de la Federación el 12 de diciembre de 2011, a través del cual solicita sean reportados trimestralmente los avances financieros de los programas de protección a migrantes referentes a:

a) Grupos Beta de Protección al Migrante.

b) Programa de Repatriación Humana.

c) Programa Paisano.

d) Oficiales de Protección a la Infancia.

Al respecto me permito enviarle los avances financieros del primer trimestre de 2013.

Sin más por el momento, le envió un cordial saludo.

Atentamente

Licenciado Rogelio Valles Rosas (rúbrica)

Director General

Con proyecto de decreto, que expide la Ley de las Haciendas Públicas Federal, Estatales y Municipales, presentada por Raúl Morón Orozco e integrantes del Grupo Parlamentario del PRD

México, DF, a 9 de abril de 2013.

Secretarios de la Cámara de Diputados

Presentes

Me permito comunicar a ustedes que en sesión celebrada en esta fecha, el senador Raúl Morón Orozco, a nombre propio y con aval del Grupo Parlamentario del Partido de la Revolución Democrática, presentó iniciativa con proyecto de decreto por el que se expide la Ley de las Haciendas Públicas Federal, Estatales y Municipales.

La presidencia dispuso que dicha iniciativa, misma que se anexa, se turnara a la Cámara de Diputados.

Atentamente

Senador José Rosas Aispuro (rúbrica)

Vicepresidente

Raúl Morón Orozco, senador de la República, integrante de la LXII Legislatura del Congreso de la Unión, a nombre propio y con aval del Grupo Parlamentario del Partido de la Revolución Democrática, con fundamento en los artículos 71 fracción II de la Constitución Política de los Estados Unidos Mexicanos, 8 fracción I, 164, 169, 171 y 172 del Reglamento del Senado de la República, somete a la consideración de esta honorable asamblea, la iniciativa con proyecto de decreto por el que se expide la Ley de las Haciendas Públicas Federal, Estatales y Municipales, de conformidad con la siguiente

Exposición de Motivos

El federalismo mexicano es origen y destino del ser nacional, de él emanan la mayoría de las construcciones normativas de nuestra vida social y es aspiración de quienes desde la pluralidad aspiramos a una democracia más participativa, que tome en cuenta la base social no solo en las elecciones, sino en todas las decisiones públicas de los tres órdenes de gobierno.

Sobre la idea federalista, se han cimentado los municipios, las entidades federativas y los órganos del poder federal, para cuya fundamentación siempre se han argumentado los atributos de los sistemas federales, en su esencia de dar a las partes de una federación, una representación equilibrada, en beneficio de sus comunidades y de sus integrantes en lo individual, salvaguardando siempre que la suma de voluntades y esfuerzos, fortalezcan el desarrollo de su base social y de su capacidad de interlocución con las otras partes.

La búsqueda de la paz ha sido el motor que ha impulsado la formación de las federaciones en todos los tiempos. De una u otra forma, paz y federalismo se equiparan, como fines y como medios de la convivencia social. Es lo que aún hoy en día quieren los comuneros, los ejidatarios, los pequeños propietarios, los obreros, los colonos, los usuarios de los servicios públicos, los empresarios, los profesionistas y en general todos los mexicanos, aunque directa o indirectamente paguen o no impuestos locales y federales. Al contribuyente le resulta indistinta la procedencia del impuesto, lo que le interesa es que al pago de sus contribuciones se traduzca en un beneficio social tangible, que sus impuestos se transformen en bienes y servicios públicos y cuando no es así, busca la forma de evadir o eludir la carga fiscal impuesta.

El federalismo es inherente a la vida en sociedad, no es lógico entender una convivencia justa en otra forma de organización estatal, aún en las monarquías, surgidas de formas absolutistas de gobierno, la participación social ha evolucionado en esquemas de representación, en los cuales se privilegia la territorialidad, en cualquiera de sus formas, para que los habitantes de tales demarcaciones intervengan en las definiciones de su gasto público y en consecuencia de las formas para recaudar los impuestos.

Los monarcas que han fincado su poder en el sometimiento, la ignorancia, el fanatismo y la opulencia para unos cuantos, en contraste con la miseria y la explotación para las grandes masas, están expuestos a que sus pueblos se revelen y se constituyan en un nuevo pacto social más equilibrado y no sería remoto que ese pacto social fuera un pacto federal, en el cual el peso específico de los factores de la producción tenga una representación regional y local, en la definición de lo que quieren como sociedad y lo que están dispuestos a dar para lograrlo.

El estado federal, tiene su justificación en el cumplimiento de los fines que le demandan las células territoriales, como los municipios y las regiones a través de los gobiernos estatales, por lo que el rescate financiero de los gobiernos de las entidades federativas no debiera ser escatimado, sino por el contrario debiera privilegiarse, por encima de otras necesidades de recursos y sobre otros rescates de entidades financieras privadas que ha hecho el gobierno federal, en contra del interés del pueblo.

El gobierno federal ha perdido su esencia federalista y ha agudizado su tendencia centralista, en contravención de las leyes y de la lógica de organización social, gastando los recursos fiscales en obras superfluas que en nada benefician a las bases sociales, en términos de mejorar sus niveles reales de ingresos y de proporcionarles infraestructura para la producción y la productividad que genere riqueza, ahorro interno y desarrollo económico.

Los regímenes federales basan su solidez en la fuerza contributiva y distributiva de sus haciendas estatales y municipales o sus equivalentes órganos territoriales, tales como los condados, en los Estados Unidos y en que la mayor parte de sus ingresos regrese a las áreas geográficas en donde se generaron, con mecanismos compensatorios, claramente definidos para la armonización económica nacional.

El principio constitucional en el que se sustentan los estados federales es la pluralidad de los poderes soberanos de los estados federados, de tal forma que a los órganos federales solo se le dejan los poderes indispensables para garantizar la unidad política y económica de los estados federados, a los cuales se les asignan la mayor parte de facultades tributarias y de ejercicio del gasto, inherentes a sus territorios.

La autonomía de los estados en una federación debe funcionar como freno ante los abusos de poder por parte del gobierno federal, para circunscribirlo a su marco de actuación constitucional, en el cual se le establecen metas específicas, como la planeación del desarrollo nacional o la ejecución de la política exterior y no así, la determinación de estrangular las economías de las entidades en donde el poder político es ejercido por un partido diferente al del presidente en turno.

En un régimen federal se amplían las opciones para la democracia popular y para el ejercicio de las libertades políticas, es posible unificar los esfuerzos de diversas comunidades en objetivos comunes, protegiendo el principio de indivisibilidad de la soberanía para hacer coexistir a dos órdenes de gobierno, sumando con ello los esfuerzos tributarios en las obras y programas de gobierno que los habitantes quieren, con una supervisión estrecha de ellos mismos, mediante mecanismos de control directo de parte del pueblo, lo cual favorece la acción participativa de las comunidades locales.

Pugnar por hacer efectivo el federalismo, plasmado en la evolución constitucional del País es un acto de congruencia fundamental, ya que ningún equilibrio constitucional es duradero sin apoyo social, compatibilizando las políticas públicas para atender las demandas específicas de las pequeñas poblaciones, con las políticas macroeconómicas que deben concurrir también en su diario beneficio.

La sociedad civil se unifica en contra de los factores externos que la vulneran y actúa de forma leal a sus intereses primarios, tales como la estabilidad económica y la seguridad en su entorno, dicha unidad es equiparable al peso de la Federación, porque la fuerza es la misma, solo que cuando la Federación no es congruente con la sociedad civil, tal fuerza actúa en contra, en tanto que si es congruente y hace lo que la sociedad civil quiere, recibe el apoyo correspondiente. Ello sirve para ilustrar el carácter contundente que tienen las partes plurales de una sociedad, que se organiza en defensa de lo que le es común, para que su representación asuma frente a otros estados el papel de garante de sus mandatos y le canalice buenos resultados. De otra forma no le sirve ser parte de una federación.

Por ello el federalismo es connatural a la organización social. En el mundo hay una gran mayoría de países que han adoptado el régimen federal y los restantes o se encuentran en una forma de gobierno de excepción, claramente definida o equiparable a una dictadura o están regidos por gobiernos absolutistas unipersonales, que viven días contados por la tiranía que representan y en donde la paz no es una divisa contante y sonante que tengan los habitantes a la mano.

Los sentimientos que las naciones conservan son precisamente los de unidad en la pluralidad, es decir el de apego a cada una de sus partes, en donde se respeten las particularidades y diferencias de tales partes y en donde ninguna de ellas prevalezca sobre la otra, como actualmente sucede en el federalismo formal mexicano. Sin embargo, en nuestra vida real, en la cual la formalidad legal transita por una vía de apego al arreglo social, plasmado en las leyes y por otra vía la impunidad, la informalidad y la simulación han constituido gobiernos paralelos, que realmente dominan los territorios y que mantienen a la población en un estado de total indefensión, por no contar con tribunales para su defensa y en donde, en lugar de pagar impuestos se padecen extorsiones, cuotas, secuestros y penas corporales que no se encuentran en ningún código penal.

En estos momentos de zozobra, la sociedad mexicana precisa de unidad, para resolver de forma unitaria los problemas de inseguridad y desempleo, para transformar el régimen de simulación federalista, por uno verdaderamente federal, en el que los municipios, los estados y el Gobierno Federal en una relación horizontal, jueguen en las mismas condiciones un papel de unidad, para hacer frente a los grandes problemas nacionales, pero desde lo local, de la periferia al centro o de abajo para arriba, si el lenguaje entendible es el verticalista, para dar origen a una reforma profunda de las instituciones políticas, empezando por las hacendarias, puesto que si no se inicia por ellas, se corre el riesgo de seguir en la simulación.

Por ello se hace necesaria una profunda revisión del federalismo actual para transformarlo en un nuevo federalismo, en el que los tres órdenes de gobierno se reconozcan como parte de una Federación y concurran en un marco de colaboración y no de subordinación, a la atención de las demandas de los municipios, de los estados y de la Federación en su conjunto. Resulta imperativo, revisar entonces, las facultades y los recursos con los que en la actualidad cuentan estos órdenes de gobierno y así formular un nuevo pacto en el que las partes de la Federación, con un espíritu genuinamente federalista, redistribuyan las facultades y los recursos necesarios para que cada orden de gobierno responda con puntualidad y eficacia a los crecientes reclamos sociales.

Es en este sentido que la reforma hacendaria planteada por el Ejecutivo Federal y aún no materializada, debe responder a ese espíritu federalista, pues a juzgar por el sinnúmero de trabajos teóricos presentados, así como las iniciativas de ley enviadas a este Honorable Congreso, sólo se reducen a una visión reformista que pretende introducir de forma gradual los cambios de un esquema de coordinación fiscal, agotado y disfuncional, en el cual el gobierno federal sigue siendo el gran recaudador de los impuestos más productivos y por su parte, los estados y los municipios siguen siendo, con márgenes cada vez de mayor responsabilidad para el acopio de impuestos no productivos, los que tienen la obligación de resolver las inequidades sociales, sin recibir los recursos que sus propias economías han generado.

Conviene recordar a propósito de la presentación de esta iniciativa que plantea un nuevo federalismo fiscal, algunos de los esfuerzos que se han realizado para revisar el tema relativo a las participaciones en impuestos federales, como lo fue la Primera Convención Nacional Hacendaria del 2004, que abrió un foro de análisis y discusión para la evolución de la coordinación fiscal entre los gobiernos de la federación y las entidades federativas, y cuyos objetivos fueron diagnosticar las haciendas públicas, lograr un nuevo federalismo integral, definir responsabilidades de gasto para cada orden de gobierno, revisar facultades tributarias, simplificar la legislación, programar las reformas necesarias, transparentar la información y fortalecer la rendición de cuentas, entre otros. Las propuestas se centraron en siete temas: 1) Gasto Público, 2) Ingresos, 3) Deuda Pública, 4) Patrimonio Público, 5) Modernización y Simplificación de la Administración Hacendaria, 6) Colaboración y Coordinación Intergubernamental y 7) Transparencia, Fiscalización y Rendición de Cuentas.

En materia de gasto público se propuso reformular la distribución competencial entre ámbitos gubernamentales con orientación federalista, mejorando los procesos de asignación de recursos, con acciones tales como el establecimiento de reglas homogéneas para su ejecución, mecanismos y foros de interacción para afinar los procesos presupuestales, redefinición de responsabilidades y roles por órdenes de gobierno en la prestación de los servicios de salud, educación, desarrollo social, seguridad pública y procuración de justicia, ciencia y tecnología, infraestructura portuaria y carretera, desarrollo económico, agua y eficiencia gubernamental en los tres órdenes ya mencionados.

Asimismo, se planteó la necesidad de contar con mecanismos compensatorios para acelerar el abatimiento de las desigualdades sociales y la reducción de asimetrías en la prestación de los servicios y sobre todo, pugnar porque en todas las facultades descentralizadas se cuente con los recursos suficientes para el financiamiento de las facultades transferidas.

En el tema de ingresos se propuso plantear soluciones a la insuficiencia de recursos fiscales, la centralización de la política fiscal, así como a la evasión, elusión y a la complejidad de un costoso sistema fiscal, mediante la restitución de facultades fiscales a las entidades federativas, eficiencia en la recaudación, fortalecimiento de las finanzas municipales e impulso a la simplificación tributaria, entre otras estrategias.

En relación con la deuda pública se buscaba mejorar y ajustar su marco legal, ampliar fuentes de financiamiento para los gobiernos de los estados y municipios, además de dar viabilidad a los sistemas de pensiones a través de la reconducción presupuestal, la diversificación del financiamiento, la armonización contable y la integración de un sistema nacional de pensiones.

En cuanto al patrimonio público se propusieron estrategias y acciones para optimizar su aprovechamiento, uso, disposición y control mediante la optimización de su administración, uso, aprovechamiento, venta, control contable y el mejoramiento de sus marcos jurídicos.

Para modernizar y simplificar la administración hacendaria se propuso mejorar los sistemas de recaudación, modernizar la ejecución del gasto y los procesos presupuestales, promover la profesionalización de funcionarios hacendarios y aplicar modelos simplificados de atención ciudadana.

En el rubro de colaboración y coordinación intergubernamental, se propuso construir un modelo tendiente a reducir los costos de transacción en el sistema de las haciendas para maximizar el impacto económico y social, redefiniendo reglas y fórmulas de los fondos de participaciones y aportaciones, rediseñando los sistemas de colaboración y coordinación intergubernamental, mejor acceso a fuentes de financiamiento y mayor participación de los tres órdenes de gobierno, en un sistema nacional de coordinación hacendaria que procure el equilibrio horizontal y vertical de ingreso y gasto, por citar los más relevantes.

En el tema de transparencia, fiscalización y rendición de cuentas las propuestas se orientaron a la homologación, armonización, sistematización de la información, el control y el impulso a una mayor participación ciudadana para darle mayor certidumbre de la acción gubernamental.

En la actualidad, el gobierno federal se asigna el ejercicio del 75 al 80 por ciento del gasto público federal, que si bien recae en obras y acciones que territorialmente se ubican en alguna entidad federativa, su derrama económica, no necesariamente beneficia a esa entidad.

Por todo lo anterior y una serie de argumentos de casos similares, es evidente que se ha roto el equilibrio político interno entre los gobiernos de las entidades federativas y el gobierno federal, con lo cual la unidad de las colectividades sociales se pone en peligro, la pluralidad social se ve amenazada y las formaciones político–burocráticas del estado nacional tratan de ganar lealtades orientando el gasto público a las clásicas estructuras corporativistas sectoriales, para sustituir el apoyo social–territorial que han perdido.

Ante tal realidad, es indispensable replantear uno de los aspectos fundamentales del federalismo, el referido al denominado federalismo hacendario, pues es éste, por su carácter estratégico para las definiciones económicas, el que puede iniciar la reivindicación nacional hacia el Pacto Federal establecido en la Constitución de 1824, al que al paso de los años se le ha ido disminuyendo fuerza, en aras del presidencialismo centralista, latente en las veleidades de los estilos personales de gobernar y en los compromisos de los grupos de poder que arriban a la Presidencia de la República.

La Constitución de 1824, no precisó los ámbitos de competencia entre el gobierno federal y los estados para definir contribuciones, lo que originó un régimen de facultades concurrentes, motivo de todos los vaivenes de la historia fiscal de México en los siglos XIX, XX y lo que va del XXI.

Por su parte, la Constitución de 1857 no detalló cuáles serían los impuestos a establecer por el gobierno federal, reservándole sólo los relacionados al comercio exterior y la emisión de estampillas, lo cual generó mayor debate sobre la concurrencia, dejando la posibilidad a las entidades de gravar todas las materias en las que no se plasmaba prohibición expresa.

Finalmente la Constitución de 1917 reprodujo lo que sobre el particular establecía la anterior de 1857, al reservar al gobierno federal los impuestos relativos al comercio exterior y a la emisión de estampillas. Sin embargo, en un proceso inercial se ha reformado la Constitución para adicionar distintos impuestos federales a los originalmente aprobados por el Constituyente del 17, con lo cual se ha agudizado el proceso de centralización encabezado por el gobierno federal y que desde luego ha restado facultades a los congresos de los estados para establecer contribuciones. Tal tendencia centralista ha disminuido la disponibilidad de recursos de los restantes órdenes de gobierno y en consecuencia, su capacidad de respuesta a los reclamos de la sociedad, pese a las participaciones y aportaciones federales previstas en el actual sistema de coordinación fiscal.

Así se explica que la actual Ley de Coordinación Fiscal responda a una lógica de dependencia centralista, puesta en vigor en 1978, pues su papel fue regular las situaciones que de hecho sucedían en una hacienda pública, en la que el gobierno federal ya se había apropiado casi de todas las facultades tributarias de las entidades federativas y requería legitimar el reparto discrecional de los reducidos recursos que se les entregaban a los gobernadores de los estados.

El paulatino y creciente proceso de centralización de las facultades tributarias que fue ganando el gobierno federal, en detrimento de los gobiernos de las entidades federativas y de los municipios, se explica por la hegemonía de un partido político del que surgió invariablemente el presidente de la República hasta el año 2000 y quien, en buena medida, decidía la integración de las Cámaras de Diputados y de Senadores y desde luego, quienes habrían de gobernar las entidades federativas, lo que le permitió reformar a su arbitrio, tanto la Constitución como las leyes secundarias y así atribuirle al gobierno federal nuevas facultades tributarias.

Es así que la Ley de Coordinación Fiscal no establece las facultades originales de las entidades federativas, sino que se enfoca en determinar procedimientos para la entrega de recursos “federales” y las modalidades para convenir la recaudación, por parte de éstas, de los segmentos impositivos que le resultaban más onerosos de cobrar a la Secretaría de Hacienda y Crédito Público. En las múltiples reformas que sucesivamente se han hecho a este ordenamiento, la tendencia ha sido la misma, es decir que se han perfeccionado los mecanismos para continuar en un sistema de dependencia de las entidades federativas sobre lo que recauda el gobierno federal, cuando el espíritu federalista, en dondequiera que se le refiera, señala que debe ser al contrario, son las entidades las que deben recaudar todos los impuestos y dejar sólo al gobierno federal, los relativos al comercio y a todo tipo de relaciones con el exterior, además de asignarle a éste un porcentaje de las recaudaciones estatales y municipales para el funcionamiento de su aparato y el cumplimiento de sus obligaciones constitucionales.

Los gobiernos de las entidades federativas, históricamente han contado con sendas estructuras recaudatorias, al igual que los municipios, a tal grado completas que hoy en día superan ampliamente a la cobertura del Servicio de Administración Tributaria, órgano desconcentrado de la Secretaría de Hacienda y Crédito Público e incluso, en muchos casos albergan en sus espacios rentísticos a bancos y otros intermediarios financieros que sólo encuentran seguridad, garantías de credibilidad y economía en las instalaciones gubernamentales de los municipios y de los gobiernos estatales.

El argumento de la ineficiencia recaudatoria de los gobiernos estatales y municipales ha caído por su propio peso. En el caso de los gobiernos de los estados, han demostrado, al asumir la cobranza de los pequeños contribuyentes, que pueden dar resultados óptimos, con amplias economías en sus procesos administrativos y en el caso de los municipios, con el cobro del impuesto predial han confirmado que tienen la estructura para recaudar cualquier impuesto y que por su cercanía a la población, cuentan con el más pleno conocimiento de las capacidades de pago de cada uno de los contribuyentes.

Hace falta, en todo caso, estandarizar los métodos, sistemas y procedimientos para profesionalizar la función hacendaria en los tres órdenes de gobierno, pero fundamentalmente en los órdenes estatal y municipal. Es sobre este particular que debe regularse en un ordenamiento que sustituya el viejo esquema de la Ley de Coordinación Fiscal, por uno nuevo en el que sean el gobierno federal, los gobiernos de las entidades federativas y de los municipios, en un nuevo arreglo, los que establezcan las modalidades de recaudación de la totalidad de los impuestos y definan los porcentajes que de ellos corresponda a cada uno de los tres órdenes de gobierno.

La Ley de las Haciendas Públicas Federal, Estatales y Municipales que se propone, pretende restituir a las entidades federativas y municipios sus facultades tributarias, para que sean aquéllas y éstos, las que ejerzan la recaudación de todos los impuestos y el ejercicio de la mayor parte de los presupuestos públicos, con perspectiva de desarrollo regional y con plena responsabilidad para ejecutar los proyectos interestatales, en coordinación con los gobiernos de las entidades y municipios que estén de acuerdo en que se lleven a cabo.

La ley que proponemos tiene como uno de sus objetivos dar su justa participación y reconocimiento nacional en esta materia a los gobiernos municipales, que son la autoridad más cercana a la ciudadanía, ante quienes llegan de primera instancia los reclamos y las problemáticas principales de los gobernados, exigiendo soluciones inmediatas a las mismas, por lo que deben siempre contar con los recursos financieros para atender las necesidades más inmediatas de la población. Son las autoridades municipales las que deben tener mayor capacidad de respuesta y son, sin embargo, paradójicamente, las que menos recursos reciben de lo que hoy se conoce como la Recaudación Federal Participable.

Por tanto, proponemos incluir activamente a los gobiernos municipales en los procesos de recaudación y distribución de los recursos nacionales, proponemos dotar a los gobiernos de los municipios de las facultades tributarias necesarias para que coadyuven con los gobiernos de las entidades federativas en la recaudación hacendaria y en la ejecución presupuestal y con ello responder a las necesidades de cada localidad, e instauración de sistemas de profesionalización y capacitación, así como de transparencia y rendición de cuentas efectivos.