- Que reforma el artículo 7o. de la Ley Federal de Responsabilidades de los Servidores Públicos, a cargo del diputado Jorge Antonio Kahwagi Macari, del Grupo Parlamentario de Nueva Alianza

- Que reforma los artículos 96 de la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado y 173 de la Ley del Seguro Social, a cargo del diputado Roberto Pérez de Alva Blanco, del Grupo Parlamentario de Nueva Alianza

- Que reforma los artículos 12, 26 y 27 de la Ley General para el Control del Tabaco, a cargo de la diputada María del Pilar Torre Canales, del Grupo Parlamentario de Nueva Alianza

- Que reforma el artículo 5o. de la Ley de Ciencia y Tecnología, a cargo de la diputada Cora Pinedo Alonso, del Grupo Parlamentario de Nueva Alianza

- Que reforma el artículo 46 de la Ley General de Salud, a cargo de la diputada Rosalina Mazari Espín, del Grupo Parlamentario del PRI

- Que reforma el artículo 41 de la Constitución Política de los Estados Unidos Mexicanos, a cargo del diputado Gastón Luken Garza, del Grupo Parlamentario del PAN

- Que reforma el artículo 3o. de la Ley que crea el Fondo de Garantía y Fomento a la Agricultura, Ganadería y Avicultura, a cargo del diputado Rafael Rodríguez González, del Grupo Parlamentario del PRI

- Que reforma el artículo 75 de la Constitución Política de los Estados Unidos Mexicanos, a cargo del diputado Marcos Pérez Esquer, del Grupo Parlamentario del PAN

- Que reforma el artículo 66 de la Constitución Política de los Estados Unidos Mexicanos, a cargo del diputado Gastón Luken Garza, del Grupo Parlamentario del PAN

- Que reforma el artículo 115 de la Constitución Política de los Estados Unidos Mexicanos, a cargo del diputado Marcos Pérez Esquer, del Grupo Parlamentario del PAN

- Que reforma el artículo 17 de la Ley Agraria, a cargo de Oralia López Hernández y suscrita por Julián Francisco Velázquez y Llorente, María Hilaria Domínguez Arvizu y Víctor Manuel Anastasio Galicia Ávila, diputados de los Grupos Parlamentarios del PAN y del PRI

Que reforma el artículo 7o. de la Ley Federal de Responsabilidades de los Servidores Públicos, a cargo del diputado Jorge Antonio Kahwagi Macari, del Grupo Parlamentario de Nueva Alianza

Planteamiento del problema

En Nueva Alianza de manera unánime celebramos y compartimos el criterio generalizado respecto de las reformas a la Constitución Política de los Estados Unidos Mexicanos del 6 y 10 de junio de 2011, en el sentido que ambas modifican sustancialmente el modelo de organización jurídica del Estado mexicano y en específico, los aspectos sustantivos, orgánicos y procesales de los derechos humanos.

Derivado de la reforma del 10 de junio de 2001, se incorporaron en el tercer párrafo del artículo 1o. de la Constitución, cuatro principios de derechos humanos: universalidad, interdependencia, indivisibilidad y progresividad, que deben considerarse como la brújula de legisladores, autoridades judiciales y administrativas. Además en el mismo artículo, se estableció que el Estado no sólo deberá prevenir, investigar y sancionar las violaciones a los derechos en los términos que establezca la ley, sino también reparar los daños derivados de las mismas y con ello, la responsabilidad explícita de México para hacer frente a dichas consecuencias.

Sin embargo, dichas modificaciones a la Constitución constituyen para el Grupo Parlamentario de Nueva Alianza, la primera etapa de un proceso no acabado que –a la par de los 365 días que tiene el Congreso de la Unión para legislar sobre mecanismos de sanción a violaciones de derechos humanos y evitar que el Estado incumpla su responsabilidad de acatar la nueva ley– pretende otorgar a los habitantes de nuestro país, los instrumentos indispensables para proteger y garantizar sus derechos en sintonía y la vanguardia de los estándares internacionales.

En este sentido, consideramos necesario y urgente iniciar con la segunda etapa: de las implicaciones legales o modificaciones necesarias, como consecuencia de la reforma constitucional más importante del siglo XX y la primera década del XXI y, en este marco, una de las prioridades es la actualización del marco legal que contengan normas de derechos humanos o que aludan a preceptos relacionados con la materia, con la finalidad de otorgar certeza y eficacia plena a dicha reforma.

Por ello, la presente iniciativa pretende reformar la fracción III del artículo 7 de la Ley Federal de Responsabilidades de los Servidores Públicos, con el objeto de actualizar el concepto garantías individuales o sociales por el de Derechos Humanos, en materia de violaciones graves y sistemáticas que redundan en perjuicio de los intereses públicos fundamentales y de su buen despacho, que a la letra establece:

Artículo 7.

Redundan en perjuicio de los intereses públicos fundamentales y de su buen despacho:

I. El ataque a las instituciones democráticas;

II. El ataque a la forma de gobierno republicano, representativo, federal;

III. Las violaciones graves y sistemáticas a las garantías individuales o sociales;

IV. El ataque a la libertad de sufragio;

V. La usurpación de atribuciones;

VI. Cualquier infracción a la Constitución o a las leyes federales cuando cause perjuicios graves a la federación, a uno o varios estados de la misma o de la sociedad, o motive algún trastorno en el funcionamiento normal de las instituciones;

VII. Las omisiones de carácter grave, en los términos de la fracción anterior; y

VIII. Las violaciones sistemáticas o graves a los planes, programas y presupuestos de la Administración Pública Federal o del Distrito Federal y a las leyes que determinan el manejo de los recursos económicos federales y del Distrito Federal.

No precede el juicio político por la mera expresión de ideas.

El Congreso de la Unión valorará la existencia y gravedad de los actos u omisiones a que se refiere este artículo. Cuando aquellos tengan carácter delictuoso se formulará la declaración de procedencia a la que alude la presente ley y se estará a lo dispuesto por la legislación penal.

Argumentos

Lo anterior, por considerar que las violaciones graves y sistemáticas a las garantías individuales o sociales cometidas por servidores públicos antes de la citada reforma y sobre todo, en los últimos años, han puesto de relieve la eficacia de nuestro sistema de procuración y administración de justicia, han configurado la materia de recomendaciones públicas, denuncias y quejas por parte de organismos nacionales de protección de derechos humanos y de las resoluciones propias del sistema interamericano de protección.

De acuerdo con los artículos 108 de la Constitución Política de los Estados Unidos Mexicanos y 2 de la Ley Federal de Responsabilidades de los Servidores Públicos, se entiende como servidores públicos:

Constitución Política de los Estados Unidos Mexicanos:

Artículo 108. Para los efectos de las responsabilidades a que alude este Título se reputarán como servidores públicos a los representantes de elección popular, a los miembros del Poder Judicial Federal y del Poder Judicial del Distrito Federal, los funcionarios y empleados y, en general, a toda persona que desempeñe un empleo, cargo o comisión de cualquier naturaleza en el Congreso de la Unión, en la Asamblea Legislativa del Distrito Federal o en la Administración Pública Federal o en el Distrito Federal, así como a los servidores públicos de los organismos a los que esta Constitución otorgue autonomía, quienes serán responsables por los actos u omisiones en que incurran en el desempeño de sus respectivas funciones.

El presidente de la República, durante el tiempo de su encargo, sólo podrá ser acusado por traición a la patria y delitos graves del orden común.

Los gobernadores de los estados, los diputados a las legislaturas locales, los magistrados de los Tribunales Superiores de Justicia Locales y, en su caso, los miembros de los Consejos de las Judicaturas locales, serán responsables por violaciones a esta Constitución y a las leyes federales, así como por el manejo indebido de fondos y recursos federales.

Las Constituciones de los estados de la República precisarán, en los mismos términos del primer párrafo de este artículo y para los efectos de sus responsabilidades, el carácter de servidores públicos de quienes desempeñen empleo, cargo o comisión en los estados y en los municipios.

Ley Federal de Responsabilidades de los Servidores Públicos:

Artículo 2

Son sujetos de esta ley, los servidores públicos mencionados en el párrafo primero y tercero del artículo 108 Constitucional y todas aquellas personas que manejen o apliquen recursos económicos federales.

En Nueva Alianza estamos convencidos de que sólo a partir de reformas a nuestras leyes secundarias o reglamentarias como la que hoy se presenta, se concretarán los esfuerzos que por décadas han impulsado la protección efectiva de los derechos fundamentales en México.

Por las consideraciones expuestas y fundadas, en mi calidad de diputado federal integrante del Grupo Parlamentario de Nueva Alianza a la LXI Legislatura de la Cámara de Diputados del honorable Congreso de la Unión; con fundamento en los artículos 71.II., de la Constitución Política de los Estados Unidos Mexicanos y 6.1.I., 77.1 y 78 del Reglamento de la Cámara de Diputados, presento ante esta Soberanía, Iniciativa con proyecto de

Decreto por el que se reforma la fracción III del artículo 7 de la Ley Federal de Responsabilidades de los Servidores Públicos

Único. Se reforma la fracción III del artículo 7 de la Ley Federal de Responsabilidades de los Servidores Públicos, para quedar como sigue:

Artículo 7. ...

...

I. y II. ...

III. Las violaciones graves a los derechos humanos;

IV. a VIII. ...

...

...

Artículos Transitorios

Único. El presente decreto entrará en vigor el siguiente día al de su publicación en el Diario Oficial de la Federación.

Dado en la Cámara de Diputados del honorable Congreso de la Unión, el 21 de febrero de 2012.

Diputado Jorge Antonio Kahwagi Macari (rúbrica)

Que reforma los artículos 96 de la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado y 173 de la Ley del Seguro Social, a cargo del diputado Roberto Pérez de Alva Blanco, del Grupo Parlamentario de Nueva Alianza

Planteamiento del problema

La pensión es uno de los aspectos fundamentales de la seguridad social, ya que es el producto que se concede a la persona por una vida laboral útil y productiva.

En México, la pensión se otorga por invalidez, vejez o cesantía en edad avanzada, y hay gran diversidad en cuanto a beneficios, acceso, financiamiento y formas de administración.

El sistema de pensiones siempre ha provocado polémica por el efecto que tiene en los trabajadores y en las finanzas públicas, particularmente desde la modificación del anterior sistema de pensiones que fue sustituido por el vigente a partir del 1 de julio de 1997. Sin embargo, entre los temas polémicos destaca uno en particular y que atrae nuestra atención: la suspensión del pago de la pensión cuando el pensionado reingresa en un trabajo sujeto al régimen obligatorio.

Con el incremento de la expectativa de vida y los avances de la medicina, gran porcentaje de quienes hoy están pensionados (generalmente personas en torno de los 60-65 años) forman un grupo de personas saludables y con mucho por ofrecer a la sociedad y en sus respectivos ámbitos de trabajo.

Sin embargo, según la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, en el artículo 96, y la Ley del Seguro Social, en el artículo 173, a estos pensionados se tiene que suspender el pago porque reingresaron en el trabajo. En otras palabras, se castiga al pensionado por querer seguir siendo útil a la sociedad.

En México es utópico que la vejez sea la época de reposo con la tranquilidad de una pensión. El Censo de Población y Vivienda de 2010 dice que los hombres pensionados son tan sólo 22.4 por ciento en las edades 60-64, 29.6 en 65-69, 30.6 en 70-74 y 26.6 en 75 +. En las mujeres, las proporciones son 11.4 por ciento en 60-64, 13.5 en 65-69, 15.3 en 70-74 y 21.5 en 75 +.

A la escasa cobertura se agrega otro problema: el bajo monto de las pensiones. Por ello, si son tan pocos los pensionados y la mayoría con beneficios tan insuficientes, la subsistencia de estas personas se procura con el trabajo adicional y el apoyo familiar.

La pensión no debe suspenderse a quien reingresa a laborar.

Argumentación

La finalidad de la seguridad social es garantizar una serie de derechos, entre los que está considerada la pensión que, una vez que se han cumplido los requisitos, se rige por las disposiciones de la ley y es vitalicia.

La pensión es una prestación, producto de aportaciones que en su momento y con mucho esfuerzo hizo el trabajador, por lo cual no debe restringírsele, ya que atenta contra el sacrificio que hizo en el pasado y la vida digna que espera en los años futuros.

La pensión es un derecho y no una mercancía con la que se pueda jugar. Y como todo derecho fundamental, no puede ser considerado de forma simple, pues justamente su mínima satisfacción representa una garantía indispensable para la real vigencia de otros derechos fundamentales.

El derecho a la seguridad social y a la pensión deben ser respetados en su totalidad para que su vigencia sea plena y no esté sujeta a una norma administrativa que castiga a las personas por su edad e ímpetu de querer continuar siendo productivos en la vida profesional.

En el país hay 10.2 millones de adultos mayores, según el Instituto Nacional de Estadística y Geografía y aunque evidentemente la jubilación, en torno de los 65 años, es un logro de nuestra sociedad, hay que reconocer que carece de lógica poblacional y sus patrones de envejecimiento.

En los momentos en que se planeó el primer régimen de jubilaciones y pensiones, la esperanza de vida se situaba próxima a 70 años. Sin embargo, en estos tiempos la esperanza de vida se sitúa en 80 años.

Por eso consideramos que se desperdicia mucho conocimiento y experiencia acumulados de este universo de personas en un mercado laboral que demanda cuadros bien preparados.

Insistimos por ello en que la suspensión de la pensión es una restricción que debe ser considerada una acción social ineficiente, pues desaloja (aun siendo altamente costoso) a sus más cualificados elementos de producción y desarrollo, aun considerando (y probando) su aptitud para el trabajo docente, investigador, de la negociación internacional, judicial, etcétera.

Esas disposiciones también afectan la salud pública. Está comprobado que seguir trabajando después de la jubilación otorga beneficios de orden físico, psicológico y práctico. El objetivo más evidente es aumentar el ingreso mensual y aunque la remuneración en la nueva actividad no sea la equivalente a la recibida en el auge de la carrera profesional, mantenerse activo hace que el jubilado continúe sintiéndose activo y encajado en la sociedad.

Además, la prolongación de la vida laboral influye en un adecuado funcionamiento cognitivo y, más aún, una jubilación anticipada podría determinar su deterioro.

Por ello, cualquier acción contraria a que los pensionados se mantengan activos puede ocasionarles problemas de salud, que acarrean mayores gastos para el Estado.

Debido a que el tema de las pensiones y las jubilaciones se analiza exclusivamente desde el ámbito financiero, es evidente que no se ven soluciones muy alentadoras. Sin embargo, en el Grupo Parlamentario de Nueva Alianza consideramos que el tema debe abordarse desde varios frentes, pero no descuidando el origen de todo el planteamiento: garantizar la seguridad social.

El reto es lograr un modelo que aproveche la oportunidad demográfica e impulse la productividad de los adultos mayores. No hay que olvidar que el gasto en seguridad social y en educación es una inversión que se revierte en capacidad y productividad futuras.

Fundamento legal

Por las consideraciones expuestas y fundadas, en mi calidad de integrante del Grupo Parlamentario de Nueva Alianza en la LXI Legislatura de la Cámara de Diputados del Congreso de la Unión, con fundamento en los artículos 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos; 6.1.l, 77.1 y 78 del Reglamento de la Cámara de Diputados; y demás disposiciones jurídicas aplicables somete a consideración del pleno de la Cámara de Diputados la presente iniciativa con proyecto de

Decreto por el que se reforman los artículos 96 de la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, y 173 de la Ley del Seguro Social

Artículo Primero. Se reforma el artículo 96 de la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado.

Artículo Segundo. Se reforma el artículo 173 de la Ley del Seguro Social.

Artículo 96. El pago de la pensión no será suspendido cuando el pensionado reingrese en un trabajo sujeto al régimen obligatorio de esta ley o de la Ley del Seguro Social.

El pensionado por retiro programado, cesantía en edad avanzada o vejez que disfrute de una pensión no podrá recibir otra de igual naturaleza.

La pensión que corresponda a los familiares derechohabientes del pensionado fallecido se entregará a éstos aun cuando estuvieran gozando de otra pensión de cualquier naturaleza.

Artículo 173. El pago de la pensión no será suspendido cuando el pensionado reingrese en un trabajo sujeto al régimen obligatorio.

El pensionado por retiro, cesantía en edad avanzada o vejez que disfrute de una pensión no podrá recibir otra de igual naturaleza.

La pensión que corresponda a los beneficiarios del pensionado fallecido se entregará a éstos aun cuando estuvieran gozando de otra pensión de cualquier naturaleza.

Transitorio

Único. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Dado en la sede de la Cámara de Diputados del Congreso de la Unión, a 21 de febrero de 2012.

Diputado Roberto Pérez de Alva Blanco (rúbrica)

Que reforma los artículos 12, 26 y 27 de la Ley General para el Control del Tabaco, a cargo de la diputada María del Pilar Torre Canales, del Grupo Parlamentario de Nueva Alianza

María del Pilar Torre Canales, diputada federal de la LXI Legislatura del honorable Congreso de la Unión, integrante del Grupo Parlamentario del Partido Nueva Alianza, con fundamento en los artículos 71, fracción II, 72 y 78 de la Constitución Política de los Estados Unidos Mexicanos; 116, 122 y 127 de la Ley Orgánica del Congreso General de los Estados Unidos Mexicanos y 55, fracción II, 56, 60, 63, 64, 176 y 179 del Reglamento para el Gobierno Interior del Congreso General de los Estados Unidos Mexicanos y demás disposiciones jurídicas aplicables, presento ante esta honorable soberanía iniciativa con proyecto de decreto por el que se reforma el artículo 12, 13, 29 y 35 de la Ley General Para el Control del Tabaco al tenor de la siguiente

Exposición de Motivos

En general y con justa razón, la sociedad está preocupada por el tabaquismo y su impacto en la salud de fumadores y de no fumadores expuestos. Situación que ha cobrado relevancia en años recientes, pero que con frecuencia es tolerada, a pesar de que por su elevada prevalencia afecta a un número importante de individuos y familias.

Pocas enfermedades perturban la vida de las comunidades y alteran tanto la dinámica de los núcleos familiares como las adicciones. Este es un problema de salud pública que ha crecido en los últimos veinte años de manera exponencial y que además de confrontar los valores familiares y la efectividad de la educación familiar, sacudiendo a las sociedades y a los gobiernos, se perfila como un reto de gran importancia por superar, sobre todo en cuanto a recursos e infraestructura de atención se refiere.

La evidencia epidemiológica en el ámbito mundial, es ilustrativa de lo que está ocurriendo con esta pandemia. Datos de la Organización Mundial de la Salud señalan que del total de la población mundial, 30 por ciento de los adultos son fumadores y de éstos, más de 5 millones fallecen al año, lo que equivale a la muerte de más de 13 mil personas diarias por causas relacionadas con este producto. En México, más de 60 mil personas fumadoras mueren al año por enfermedades asociadas al tabaquismo tales como enfermedad isquémica del corazón, enfisema pulmonar y bronquitis crónica, enfermedad vascular cerebral (ECV), y cáncer pulmonar (CP), lo que significa al menos 165 defunciones diarias, una cada 10 minutos. Resulta relevante destacar que el consumo de tabaco es el principal factor de riesgo en aproximadamente el 50% de los casos de enfermedad isquémica del corazón y ECV, mientras que es el causante de 7 de cada 10 casos de cáncer pulmonar y enfisema pulmonar, lo anterior, cobra mayor relevancia cuando se reflexiona en la proporción de los casos de las enfermedades mencionadas que se evitarían en nuestro país con tan sólo dejar de fumar.

Las enfermedades provocadas por el tabaquismo se caracterizan por su naturaleza crónica-degenerativa, en virtud de que evolucionan lentamente y por largos periodos. Estas características clínicas representan un reto para el Estado que debe implementar políticas y programas por periodos prolongados para brindar la atención que se requiera, con el consecuente impacto en las finanzas públicas.

Los costos anuales de atención médica atribuibles al consumo activo de tabaco en México por las cuatro enfermedades estudiadas por el Instituto Nacional de Salud Pública se estimaron para 2009 entre $23 mil millones (escenario conservador) y $43 mil millones (escenario alto). Estas estimaciones de costos corresponden al límite inferior de la estimación de costos de atención médica a nivel nacional pues no se toman en cuenta los costos por todas las enfermedades atribuibles al consumo activo de tabaco, ni las pérdidas sustanciales de productividad, las cuales deben ser siempre consideradas. 1 y 2 Además de los costos que produce su tratamiento, el tabaquismo reduce los años de vida productiva por incapacidad o muerte anticipada, lo cual genera pérdidas económicas al reducir la fuerza laboral por enfermedad.

De acuerdo con estudios internacionales (OMS/MPOWER 2008), los países en desarrollo destinan a la atención médica de enfermedades atribuibles al consumo de tabaco entre el 6% y el 15% del gasto anual en salud. 3 Tomando en cuenta estos datos se estima que la presión de gasto total anual del sistema de salud por la atención de las enfermedades asociadas al tabaco, asciende a cerca de $45 mil millones de pesos, cifra consistente con los datos señalados con anterioridad. 4

En nuestro país de acuerdo con datos de la Encuesta Nacional de Adicciones 2008, 18.5 % fuma activamente, lo cual representa cerca de 14 millones de mexicanos; 17.1 por ciento corresponde a ex fumadores y 64.4 por ciento no había fumado nunca. La información anterior contrasta con un crecimiento de la prevalencia de tabaquismo en la población adolescente, de 13 a 15 años de edad. De acuerdo a la Encuesta Global de Tabaco y Juventud (ETJ) los adolescentes fuman en promedio 25% y algunas ciudades del país como la Ciudad de México y Puebla, la prevalencia de tabaquismo alcanza el 28% en contraste con el 18.5% de la población adulta. Lo anterior nos señala la necesidad de reforzar las políticas públicas de control de tabaco, para lo cual resulta fundamental la sistematización de los instrumentos de medición del comportamiento de la epidemia que nos permitan evaluar las tendencias.

En el ámbito nacional, 23.3 por ciento, cerca de 11 millones, de los mexicanos que nunca han fumado informó estar expuesto al humo de tabaco ambiental (HTA): 25.5 por ciento de los hombres y 22 por ciento de las mujeres. El 27.3 por ciento de los adolescentes y 22 por ciento de los adultos informaron estar expuestos al HTA. Si se analizan los valores absolutos, se encuentra que las mujeres y los adolescentes son grupos de riesgo por estar más expuestos al HTA, en comparación con los hombres y los adultos.

Con respecto a la opinión que expresa la población con respecto de la prohibición de fumar en lugares cerrados con acceso al público y sitios de trabajo, el 87 % se declara a favor de su implementación en restaurantes y otros lugares en donde se expenden alimentos.

El peligro de contraer las enfermedades resultantes de la exposición al humo de tabaco, son el riesgo a la salud más prevenible, si las tendencias actuales continúan, para el año 2030 el humo de tabaco afectará a más de ocho millones de personas por año en el mundo, provocando infartos al miocardio, infartos cerebrales, enfisema pulmonar, bronquitis crónica, cáncer de pulmón, de bronquios y de tráquea.

Con frecuencia se considera que la exposición al humo de tabaco es una elección personal, lo cual se contrapone al hecho de que la mayoría de los no fumadores no desean ser expuestos cuando adquieren plena conciencia de los efectos que éste provoca en su salud (Organización Mundial de la Salud 2008).

Cada vez que se enciende un cigarro, ocurren dos corrientes de humo. Una primaria, que corresponde al momento en que se inhala el humo, y otra secundaria, que se produce por la combustión del tabaco y del papel del propio cigarro en reposo.

La corriente primaria se inicia en el cono de combustión, es decir, la parte encendida, el fumador inhala el humo que recorre toda la longitud del cigarro y entra a sus pulmones, a esta persona se le denomina fumador activo.

La corriente secundaria, conocida también como humo de segunda mano, representa el 75 por ciento del humo que se desprende durante la combustión del cigarro que, en su mayor parte, contiene sustancias de elevado nivel de toxicidad, que provocan una amplia gama de enfermedades, entre las que destacan cardiopatías, cáncer de pulmón y enfermedades de las vías respiratorias, y es el que respira la persona que comparte una zona común con el fumador activo, a la que se le llama fumador pasivo o fumador involuntario.

Un espacio libre de humo de tabaco promueve que el ambiente de convivencia social sea más sano; que se convierta en un factor que permita el incremento de la calidad de vida y productividad de todos (fumadores, no fumadores, ya sean empleados, servidores de establecimientos comerciales, propietarios, visitantes, o clientes).

El hecho de evitar que se fume en los espacios cerrados con acceso público, no es una acción discriminatoria hacia los fumadores ya que fumar sigue siendo una actividad permitida, pero en espacios públicos cerrados en los que no se exponga a los no fumadores, al humo de tabaco, que como se ha señalado representa un grave riesgo para su salud.

El tabaquismo es una de las peores enfermedades en la historia de la humanidad. A pesar de que estas estadísticas no son totalmente ignoradas por la población, un porcentaje muy alto de los mexicanos fuma. La pregunta que surge es ¿por qué la gente fuma? La adicción a la nicotina es una explicación parcial por la que los fumadores actuales siguen fumando. Sin embargo, hay menos información de los motivos que preceden a la adicción. Es decir, ¿por qué se inician los jóvenes?, ¿por qué los adultos se resisten a cuando menos intentar dejar de fumar? La respuesta parcial a estas preguntas se encuentra en las estrategias que la industria tabacalera utiliza para ganar nuevos fumadores y mantener a los existentes. Por lo anterior, el país requiere sistematizar los instrumentos de monitoreo representados por las Encuestas mencionadas previamente, así como enriquecidos con información sobre los contenidos en los productos de tabaco y su humo a través de mediciones especializadas.

En todo el mundo, los tribunales nacionales han fallado a favor de la salud pública y en contra de los intereses mortales de las empresas tabacaleras en el tema de la publicidad, la promoción y el patrocinio del tabaco. En Francia, el Consejo Constitucional declaró que la prohibición francesa sobre la publicidad del tabaco es constitucional porque se basa en la protección de la salud pública y no interfiere con el libre comercio. En el Reino Unido, un fallo dictaminó que la promoción de un producto legal no concede en forma automática libertades ilimitadas para su fabricante. En vez de ello, el ejercicio de dichas libertades se encuentra sujeto a las formalidades, condiciones, restricciones y sanciones que puede establecer la ley y que son necesarios para la protección de la salud y la protección de los derechos de otras personas.

El proceso de negociación del Convenio Marco de la Organización Mundial de la Salud (OMS) para el Control del Tabaco y su aprobación unánime por los 192 Estados Miembros de la OMS constituyó un éxito, toda vez que instaló definitivamente en la comunidad internacional el control del tabaco como uno de los temas prioritarios en las agendas de salud pública de los países.

El tratado entró en vigor el 27 de febrero de 2005, habiendo sido firmado por 168 países y ratificado por 110 de los cuales actualmente 14 pertenecen a la región de Las Américas y 65 a la región de Mercosur y sus Estados Asociados.

El compromiso mexicano existe desde el año 2004, cuando el Senado de la República ratificó el Convenio Marco para el Control del Tabaco, promovido por la Organización Mundial de la Salud, y que de acuerdo al artículo 133 de nuestra Constitución, forma parte del orden jurídico nacional. Desde antes de esa fecha en México se ha venido sometiendo a diversas medidas de publicidad, salud pública, control y restricción la publicidad, venta y consumo del tabaco. Existe disparidad de normas al respecto según la entidad federativa a que nos refiramos, la legislación aprobada el 26 de febrero de 2008 y contenida en la LGCT tiende a homogenizar la normatividad relativa en todo el país. La misma significa un paso importante en el avance del cumplimiento del Convenio de referencia. Por la misma razón la autoridad sanitaria debe contar con un sistema de monitoreo que le permita analizar el nivel de avance de las entidades federativas en materia de control de tabaco.

Canadá se convirtió en pionero mundial de la lucha contra el tabaquismo, tras la aprobación de su Ley sobre el Tabaco de 1997, que reguló la manufactura y restringió la venta, etiquetado y promoción de los productos del tabaco en el país.

Esta ley adoptada por el gobierno de Jean Chrétien resistió a los ataques de los fabricantes ante la Corte Suprema, que incluso tuvieron que otorgar compensaciones a víctimas del tabaquismo, y llevó a mayores restricciones en la venta y la promoción del tabaco.

Fue Canadá el país que innovó en materia de alertas sobre las consecuencias del tabaco al introducir en el etiquetado obligatorio las fotografías de los daños que el tabaco causa en el organismo.

Las fotos a todo color de cáncer en los pulmones o en la boca, o la advertencia de que el tabaquismo causa impotencia sexual, deben ocupar el 50 por ciento del envase de las cajetillas de los cigarrillos vendidos en Canadá desde el 2001.

Fue Canadá, asimismo, una de las primeras naciones en prohibir la publicidad de productos del tabaco en los eventos deportivos y culturales, y también en la televisión y diarios.

En los hechos las restricciones a la venta de cigarrillos, en materia de publicidad, los fuertes aumentos de los impuestos sobre el tabaco y la prohibición de fumar en lugares públicos –a escala federal, provincial y municipal– redujeron el número de fumadores.

Para el control del tabaco en México y el mundo, se requiere de la coordinación de instancias educativas, de salud y de la sociedad en general. Se ha demostrado que el control de la publicidad, el incremento al impuesto, la restricción de lugares en donde se fume y estrategias de prevención son eficaces.

Se debe insistir en las medidas para controlar el consumo de tabaco y prevenirlo, tales como la prohibición del consumo en lugares públicos, la prohibición real de la publicidad directa e indirecta, la reducción del cultivo (el tabaco es uno de los productos agrícolas no alimenticios del mundo) o el incremento de precios.

Estas acciones se deben diseñar, coordinar y desarrollar en y desde los diferentes sectores involucrados en la lucha contra el tabaco. El único modo de erradicar la epidemia de tabaquismo –y sus consecuencias en los fumadores y en los no fumadores– es insistir en las medidas para controlar el consumo de tabaco y prevenirlo: acciones educativas, clínicas, reglamentarias, económicas y globales.

Importante es mencionar que tanto los fumadores como los no fumadores, deben contar con información que permita proteger su salud al no exponerse a las más de 4,000 sustancias que producen el cigarro y otros productos del tabaco durante su combustión, tales como: la nicotina, el alquitrán, plomo, polonio 210, amoníaco, benceno, tolueno, talio, cadmio, cianuro, monóxido de carbono, arsénico, residuos de diversos pesticidas y otras sustancias oxidantes de las cuales se sabe que, al menos 40, tienen efectos cancerígenos.

La OMS ha propuesto una serie de medidas auxiliares para la implementación del Convenio Marco para el Control del Tabaco, contenidas en el paquete denominado MPOWER, donde la M representa el Monitoreo de la epidemia del tabaquismo, que permita identificar las tendencias relacionadas con el consumo de productos de tabaco en la población; el comportamiento de los precios de los productos de tabaco y su modificación de acuerdo a la política de impuestos a los mismos, entre otras variables.

En nuestro país el sistema de monitoreo se encuentra integrado por una serie de encuestas periódicas que aportan desde diferentes marcos muestrales, datos que se relacionan con el monitoreo de la epidemia del tabaquismo. La Encuesta Nacional de Adicciones, ENA; la Encuesta Nacional de Salud y Nutrición, Ensanut; la Encuesta Nacional de Ingreso y Gasto en Hogares; así como las encuestas del Sistema Global de Vigilancia del Tabaquismo, GTSS, por sus siglas en ingles, que comprende la Encuesta Global de Tabaquismo en Jóvenes, la Encuesta Global de Personal de las Escuelas, la Encuesta Global en Estudiantes de Profesiones de la Salud y la Encuesta Global de Tabaquismo en Adultos. Todos estos instrumentos aportan algunos de los indicadores sugeridos por la propia Organización Mundial de la Salud.

Sin embargo, cabe hacer notar que en la actualidad, México no cuenta con un sistema integral que evalúe a la manera de un Observatorio, la implementación de las políticas públicas para el control del tabaco, así como el impacto de las mismas. Se requiere, así mismo, el monitoreo sistemático del mercado que brinde información sobre los volúmenes de producción e importación de cigarrillos, así como el comportamiento de compra por parte de los fumadores y la proporción del mercado que corresponde a la venta y consumo de productos de procedencia lícita.

Los productos de tabaco y, en particular, los cigarrillos son productos muy elaborados y complejos. Sus ingredientes y características de diseño pueden ser y son manipulados por los fabricantes de maneras que influyen en su seguridad, atractivo y carácter adictivo. Por ejemplo, el nivel de pH del humo tiene un efecto directo sobre la facilidad y rapidez en que se absorbe la nicotina en la boca o los pulmones. Los investigadores de las empresas tabacaleras también han tratado la necesidad de crear cigarrillos “menos irritantes” en respuesta a los “impedimentos para comenzar a fumar que se remontan a una intolerancia física en las experiencias tempranas”. Desde luego, ya que la mayoría de los nuevos fumadores son niños y adolescentes, esto realmente se refiere al problema de los niños que se sienten enfermos cuando fuman sus primeros cigarrillos.

De la misma manera en que los fabricantes diseñan productos de tabaco para venderlos, las exigencias legislativas pueden forzarlos a hacer los productos de tabaco de una manera que reduzca su atractivo para los niños, disminuya sus cualidades adictivas y aminore el daño potencial a los usuarios. Además, los consumidores tienen derecho a conocer los ingredientes en los productos de tabaco y en el humo del tabaco. Esta información puede ayudarlos a tomar decisiones más fundamentadas acerca de si comienzan a fumar o dejan de hacerlo.

El paquete de tabaco, a decir de la propia industria constituye el mejor vehículo potente para la promoción del tabaco y ha aumentado en importancia dentro del tipo de comercialización que hace la industria tabacalera, a medida que se restringen otras formas de promoción. Por esta razón, la industria se opone a ceder espacio del empaquetado y etiquetado de sus productos a la autoridad sanitaria.

Además de la visibilidad obvia de los paquetes para los fumadores cada vez que encienden un cigarrillo, en la mayoría de los países, los minoristas de tabaco son pagados por las empresas tabacaleras para mostrar los paquetes de tabaco en forma destacada, uno sobre otro, cerca de la caja registradora, ofreciendo una muestra promocional atractiva precisamente en el momento en que los consumidores están preparados para la compra.

Por el contrario, si se exigen advertencias sanitarias visibles en los paquetes, estos se convierten en un vehículo valioso para los mensajes de promoción de la salud. Vistos por cada fumador varias veces al día, los paquetes son una de las herramientas de comunicación más eficaces en función de los costos que pueden usar los gobiernos, con el fin de educar e informar a los consumidores acerca de los efectos perjudiciales del consumo de tabaco.

Se ha descubierto que la información sanitaria en el empaquetado y etiquetado de los productos de tabaco comunica eficazmente en un lenguaje claro, en una ubicación y formato visibles y en un tamaño grande, alienta los intentos de dejar de fumar tanto de los adultos como de la juventud.

Es conocido que los jóvenes, sean hombres o mujeres, usan los paquetes y las marcas como símbolos de la imagen que quisieran proyectar al mundo exterior, ya sea una imagen de feminidad, aventura o atractivo sexual. La información sanitaria sobre los paquetes aminora el encanto y atractivo de las imágenes coloridas de la marca con datos objetivos y gráficos sobre las consecuencias no tan llamativas del consumo de tabaco.

Para contar con un sistema integral que permita medir el impacto de las políticas públicas en materia de control del tabaco e identificar las tendencias de la epidemia en segmentos poblacionales y a nivel estatal, regional y nacional, la Secretaría deberá desarrollar instrumentos que permitan sistematizar a manera de Observatorio, la información en materia del tabaquismo. Este Observatorio proveerá a la propia Secretaría de los datos y evidencia científica que le permitan evaluar el impacto de las políticas públicas en materia de control del tabaco y, en su caso, diseñar estrategias y acciones para enfrentar la epidemia.

Considerando que el uso de los productos de tabaco constituye uno de los problemas más importantes de salud pública y mortales; que el humo de los productos de tabaco es una grave amenaza para la salud de los no fumadores expuestos a este humo; que la mayoría de los fumadores comienzan a fumar a una edad muy temprana, que no son conscientes del grado y la naturaleza del daño causado por los productos de tabaco, y que debido a las propiedades adictivas de la nicotina son a menudo incapaces de dejar de fumar aun cuando estén sumamente motivados a hacerlo; que se ha comprobado que la comercialización de los productos de tabaco, mediante el diseño, la promoción, el envasado, la fijación de precios y la distribución de productos contribuye a la demanda de productos de tabaco.

En el curso de esta Exposición de Motivos hemos señalado que la ENA 2008 demostró que casi 11 millones de mexicanos que nunca han fumado están expuestos al humo de tabaco ambiental (HTA).

Esta exposición varía en función de los lugares en que se realice. Por ejemplo, en la GATS 2009 se detectó que en los centros de salud la exposición es del 4.3%, mientras que en los edificios públicos es del 17.0%. Dichos porcentajes de exposición se incrementan a 24.2% en el transporte público, a 29.6% en los restaurantes y a 81.2% en los bares y clubes nocturnos.

Con base en lo anterior se estima que están expuestos al HTA, 10.7 millones de usuarios de transporte público, entre los que se incluyen menores de edad; 5.1 millones de personas que visitaron restaurantes y 5.8 millones visitantes de bares o clubes nocturnos.

La exposición al HTA en restaurantes fue mayor entre aquellos que cuentan con asistencia de personas con educación universitaria (37.6%), en comparación con aquellos en los que asisten personas sin educación formal (25.0%). Asimismo, 2.6 millones de personas entre 15 y 24 años estuvieron expuestos al HTA en bares o clubes nocturnos.

Con base en los datos señalados, podemos concluir que es necesario implementar de inmediato medidas adicionales a las previstas por la vigente Ley General para el Control del Tabaco, con el propósito de revertir las tendencias actuales en el consumo de productos del tabaco. Para ello se deberán realizar ajustes al marco jurídico para fortalecer las medidas y políticas tendientes a disminuir tanto la demanda de dicha sustancia entre las personas fumadoras como el riesgo derivado de la exposición al humo ambiental.

Si recordamos que de acuerdo con la OMS, existe evidencia científica de que la exposición al HTA representa una verdadera amenaza a la salud de las personas, podemos considerar que un elevado número de personas en nuestro País se enfrenta diariamente a la amenaza de ver afectada su salud por el hecho de exponerse al humo del tabaco generado por terceros fumadores, corriendo así el riesgo de desarrollar patologías como el cáncer de pulmón, la enfermedad pulmonar obstructiva crónica, la enfermedad vascular cerebral y la cardiopatía isquémica e hipertensiva.

De acuerdo con la OMS, los resultados de investigaciones y estudios realizados a nivel internacional y la experiencia de otros Países que han implementado medidas sobre este particular, han comprobado que son ineficaces para proteger de la exposición al HTA, las soluciones técnicas como la ventilación, la filtración y renovación del aire, y el uso de zonas destinadas a fumadores.

En las Directrices sobre la protección a la exposición del humo del tabaco del Convenio Marco para el Control del Tabaco, se señala que el único mecanismo efectivo para evitar la exposición al HTA es la creación de áreas 100% libres de dicha sustancia. De esta forma OMS estima que sólo una prohibición absoluta de fumar en los lugares públicos, entornos laborales y transporte público permite proteger a la población del HTA y ayuda a los fumadores a abandonar el tabaco.

De esta forma, con el propósito de dar plena vigencia al derecho fundamental de protección de la salud previsto en nuestra Carta Magna, se propone modificar la Ley General para el Control del Tabaco con el propósito de establecer la prohibición expresa para fumar en lugares de trabajo interior, lugares públicos cerrados, transporte público y aquellos otros que se consideren como 100% libres de humo de tabaco.

Dicha protección es congruente además con el derecho constitucional a un medio ambiente sano, y con el derecho que tienen los niños a la satisfacción de sus necesidades de salud para un desarrollo integral, de conformidad con lo previsto por el artículo 4 de la Constitución Política de los Estados Unidos Mexicanos.

Al reformar la LGTC en los términos propuestos, esta Soberanía también estaría dando cumplimiento, en el ámbito de su competencia, al artículo 8 del Convenio Marco, que contempla el compromiso del Estado Mexicano para adoptar e implementar medidas eficaces de protección contra la exposición al humo de tabaco en lugares de trabajo interiores, medios de transporte público, lugares públicos cerrados y, según proceda, otros lugares públicos, y a promover activamente la adopción y aplicación de esas medidas en otros niveles jurisdiccionales.

Por lo anterior, en la presente Iniciativa se propone modificar el artículo 26 de la Ley General para el Control del Tabaco con el propósito de establecer la prohibición de fumar en los espacios 100% libres de humo de tabaco.

Asimismo, se propone modificar el artículo 27 de la Ley General para indicar que lugares se considerarán con espacios 100% libres de humo.

Por las consideraciones expuestas y fundadas, en mi calidad de integrante del Grupo Parlamentario Nueva Alianza, someto a la consideración de esta soberanía la siguiente iniciativa con proyecto de

Decreto por el que se reforman los artículos 12, 26 y 27 de la Ley General para el Control del Tabaco

Artículo Único. Se reforma la fracción V del artículo 12; se reforman los artículos 26 y 27; se adiciona las fracciones XII y XIII al artículo 12 de la Ley General Para el Control del Tabaco para quedar como sigue:

Artículo 12. Son facultades de la Secretaría, de conformidad con lo dispuesto en esta ley, sus reglamentos y demás disposiciones aplicables:

I. a IV. ...

V. Emitir las autorizaciones correspondientes para la producción, fabricación e importación de los productos del tabaco y para tal efecto, tratándose de nuevos productos de tabaco, es decir diferentes a los existentes que cambien su composición o incluyan nuevos aditivos y sabor ya sea artificial o natural, se deberá contar con la autorización de la Secretaría.

VI. a XI. ...

XII Proponer al Ejecutivo Federal, el incremento del precio de los productos del tabaco a través de políticas tributarias, con el objetivo de reducir de la demanda de productos del tabaco, principalmente entre los jóvenes y fortalecer los programas de prevención, cesación y tratamiento del tabaquismo.

XIII Diseñar y operar el Sistema Nacional de Monitoreo de la Epidemia del Tabaquismo con el fin de identificar las tendencias relacionadas con el consumo de productos de tabaco en la población; el comportamiento de la oferta de los productos de tabaco y sus variaciones resultado de las políticas públicas de control del tabaco.

Artículo 26. Queda prohibido a toda persona consumir o tener encendido cualquier producto del tabaco en los espacios 100% libres de humo de tabaco.

En dichos lugares se fijará en el interior y en el exterior los letreros, logotipos y emblemas que establezca la Secretaría.

Artículo 27. Se considerarán como espacios 100 % libres de humo de tabaco los siguientes:

I. Todo lugar de trabajo interior y espacio cerrado de acceso al público, ya sean de carácter público o privado;

II. Instalaciones del poder ejecutivo, legislativo y judicial federales; sus homólogos en las entidades federativas; municipios; entidades paraestatales de los tres órdenes de gobierno, y órganos constitucionalmente autónomos;

III. Hospitales, clínicas, centros de salud, consultorios, centros de atención médica públicos, sociales o privados, salas de espera, auditorios, bibliotecas, escuelas y cualquier otro lugar cerrado de las instituciones médicas y de enseñanza;

IV. Unidades destinadas al cuidado y atención de niños y adolescentes, personas de la tercera edad y personas con capacidades diferentes;

V. Bibliotecas Públicas, Hemerotecas o Museos;

VI. Instalaciones deportivas;

VII. Instituciones, centros y escuelas de educación inicial, básica, media superior y superior, incluyendo auditorios, bibliotecas, laboratorios, instalaciones deportivas, patios, salones de clase, pasillos y sanitarios;

VIII. Cines, teatros, auditorios y todos los espacios cerrados en donde se presenten espectáculos de acceso público;

IX. Vehículos de transporte público de pasajeros;

X. Vehículos de transporte escolar o transporte de personal, y

XI. En cualquier otro lugar que en forma expresa determinen la Secretaría o las autoridades estatales competentes.

En los lugares de trabajo interior y espacios cerrados con acceso al público sólo se podrá fumar cuando se cuente con áreas de servicio al aire libre destinadas para dichos efectos, siempre y cuando el humo derivado del tabaco no invada los espacios cerrados de acceso al público.

En estas áreas de servicio al aire libre se colocarán avisos de advertencia de riesgos y daños a la salud provocados por el consumo de tabaco. Dichos avisos deberán contener leyendas, imágenes, pictogramas, fotografías y mensajes sanitarios en letreros o impresos gráficos con los que se alerte a los fumadores, de los daños ocasionados por el consumo del tabaco.

Artículo Transitorio

Único. El presente decreto entrará en vigor al día siguiente de su publicación en el Diario Oficial de la Federación.

Notas

1 Reynales-Shigematsu Luz Myriam. MD, Dr. en C, Quintana-Carrillo Roger Humberto, “Costos de Atención Médica atribuibles al consumo de tabaco en México” , Documento de Trabajo, 2010.

2 Waters H., Sáenz de Miera B, Ross H, Reynales Shigematzu LM, Hana Ross. La economía del Tabaco y los impuestos al tabaco en México. Paris, Unión Internacional Contra la Tuberculosis y Enfermedades Respiratorias. 2010.

3 Jha P, Chaloupka F. Curbing the Epidemic. Governments and the Economics of Tobacco, Washington: The World Bank, 1999.

4 Esta estimación del Instituto Nacional de Salud Pública es el resultado de aplicar el 5% del gasto total en salud en México para el año 2009.

Dado en Palacio Legislativo de San Lázaro, a los 21 días del mes de febrero de 2012.

Diputada María del Pilar Torre Canales (rúbrica)

Que reforma el artículo 5o. de la Ley de Ciencia y Tecnología, a cargo de la diputada Cora Pinedo Alonso, del Grupo Parlamentario de Nueva Alianza

Cora Cecilia Pinedo Alonso, integrante del Grupo Parlamentario de Nueva Alianza en la LXI Legislatura de la Cámara de Diputados del Congreso de la Unión, con fundamento en los artículos 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos, 6, numeral 1, fracción I, 77, numeral 1, y 78 del Reglamento de la Cámara de Diputados, presenta ante esta soberanía iniciativa con proyecto de decreto por el que se adiciona un último párrafo al artículo 5 de la Ley de Ciencia y Tecnología, conforme a la siguiente

Exposición de Motivos

De acuerdo con la afirmación de que México en materia de ciencia, tecnología e innovación se encuentra en el proceso de transición de una política gubernamental a una política pública, resulta oportuno reconocer que a partir de 2002, con la expedición de la nueva Ley de Ciencia y Tecnología, se han dado avances significativos, como la creación del Consejo General de Investigación Científica y Desarrollo Tecnológico, el Consejo Nacional de Ciencia y Tecnología (Conacyt), el Foro Consultivo Científico y Tecnológico, sin omitir la reforma de 2009, que incorpora el Programa Especial de Ciencia, Tecnología e Innovación para el avance de la investigación científica, el desarrollo tecnológico y la innovación que apoyen el desarrollo nacional y la de 2011, que establece que el programa citado incluirá una visión de largo plazo y proyección de hasta 25 años, actualizándose cada 3, que coincidirá con el inicio de cada legislatura del Congreso de la Unión.

Respecto del Consejo General de Investigación Científica, Desarrollo Tecnológico e Innovación, el artículo 6 de la Ley de Ciencia y Tecnología establece que sus facultades son:

I. Establecer en el programa especial las políticas nacionales para el avance de la investigación científica, el desarrollo tecnológico y la innovación que apoyen el desarrollo nacional;

II. Aprobar y actualizar el Programa Especial de Ciencia, Tecnología e Innovación;

III. Definir prioridades y criterios para la asignación del gasto público federal en ciencia, tecnología e innovación, los cuales incluirán áreas estratégicas y programas específicos y prioritarios, a los que se deberá otorgar especial atención y apoyo presupuestal;

IV. Definir los lineamientos programáticos y presupuestales que deberán tomar en cuenta las dependencias y entidades de la administración pública federal para realizar actividades y apoyar la investigación científica, el desarrollo tecnológico y la innovación;

V. Aprobar el proyecto de presupuesto consolidado de ciencia, tecnología e innovación que será incluido, en los términos de las disposiciones aplicables, en el proyecto de Presupuesto de Egresos de la Federación y emitir anualmente un informe general acerca del estado que guarda la ciencia, la tecnología y la innovación en México, cuyo contenido deberá incluir la definición de áreas estratégicas y programas prioritarios, así como los aspectos financieros, resultados y logros obtenidos en este sector;

VI. Aprobar y formular propuestas de políticas y mecanismos de apoyo a la ciencia, la tecnología y la innovación en materia de estímulos fiscales y financieros, facilidades administrativas, de comercio exterior, metrología, normalización, evaluación de la conformidad y régimen de propiedad intelectual;

VII. Definir esquemas generales de organización para la eficaz atención, coordinación y vinculación de las actividades de investigación, desarrollo tecnológico e innovación en los diferentes sectores de la administración pública federal y con los sectores productivos y de servicios del país, así como los mecanismos para impulsar la descentralización de estas actividades;

VIII. Aprobar los criterios y estándares institucionales para la evaluación del ingreso y permanencia en la Red Nacional de Grupos y Centros de Investigación, así como para su clasificación y categorización, a que se refiere el artículo 30 de la ley;

IX. Establecer un sistema independiente para la evaluación de la eficacia, resultados e impactos de los principios, programas e instrumentos de apoyo a la investigación científica, el desarrollo tecnológico y la innovación;

X. Definir y aprobar los lineamientos generales del parque científico y tecnológico, espacio físico en que se aglutinará la infraestructura y equipamiento científico del más alto nivel, así como el conjunto de los proyectos prioritarios de la ciencia y la tecnología mexicana; y

XI. Realizar el seguimiento y conocer la evaluación general del programa especial, del programa y del presupuesto anual destinado a la ciencia, la tecnología y la innovación y de los demás instrumentos de apoyo a estas actividades.

El artículo 7 de la ley citada, establece la periodicidad de las sesiones del consejo general: dos veces al año en forma ordinaria y en forma extraordinaria cuando su presidente así lo determine, a propuesta del secretario ejecutivo; valida las reuniones a que asistan por lo menos la mitad más uno de sus miembros y por último, que las resoluciones se toman por mayoría de los miembros presentes teniendo el presidente voto de calidad para el caso de empate.

Sin embargo, a casi una década del inicio de la vigencia de la Ley Reglamentaria de la fracción V del artículo 3o. de la Constitución Política de los Estados Unidos Mexicanos, se ha confirmado que la actual integración del Consejo General de Investigación Científica y Desarrollo Tecnológico no ha resultado operativamente funcional, debido a que el artículo 5 del citado ordenamiento de forma taxativa establece que el presidente de la República lo presidirá, así como de los titulares de nueve secretarías de estado, entre ellas, de Relaciones Exteriores, de Hacienda y Crédito Público, de Medio Ambiente y Recursos Naturales, de Energía, de Economía, de Agricultura, Ganadería, Desarrollo Rural, Pesca y Alimentación; de Comunicaciones y Transportes, de Educación Pública, y de Salud, sin posibilidad de establecer la suplencia de funcionarios por ausencia de los titulares mencionados, por lo que desde el inicio de la actual administración federal el consejo general se reunió por última vez como órgano de política y coordinación el 26 de septiembre de 2008, fecha en la que se aprobó el Programa Especial de Ciencia, Tecnología e Innovación 2008-2012. Lo anterior, de acuerdo con datos del portal web de la Presidencia de la República: http://www.presidencia.gob.mx/

Ante la imposibilidad de cumplir a cabalidad lo previsto en los artículos citados, se confirma la necesidad de reformar el artículo 5 de la ley objeto de la presente reforma, para incorporar en la integración del Consejo General de Ciencia y Tecnología la figura de la suplencia por ausencia del presidente de la República y los nueve funcionarios en aras del efectivo cumplimiento de atribuciones de dicho órgano colegiado, haciendo hincapié en que la suplencia por ausencia de los funcionarios descritos se fundamenta por un lado, en la inexcusable continuidad que requiere la actividad del Consejo General de Investigación Científica, Desarrollo Tecnológico e Innovación y, por el otro, en la imposibilidad de las personas físicas titulares del órgano para ejercer la competencia de éste, sin que por ello se menoscabe la competencia del titular en las funciones que corresponden al multicitado consejo. En virtud de lo anterior, la Sala Superior del Tribunal Federal de Justicia Fiscal y Administrativa emitió la siguiente jurisprudencia:

Materia(s): Administrativa

Quinta época

Instancia: Primera sección de la Sala Superior del Tribunal Federal de Justicia Fiscal y Administrativa

Fuente: Revista 62 del Tribunal Federal de Justicia Fiscal y Administrativa

Año VI, febrero de 2006

Tesis: V-P-1aS-290

Página: 206

Suplencia por ausencia y delegación de facultades. Constituyen conceptos diferentes y, por ende, no tienen las mismas consecuencias jurídicas

La suplencia tiene como propósito que las funciones de los órganos gubernamentales no se vean afectadas por la ausencia del funcionario a quien la ley le otorga la facultad; de tal suerte que cuando un funcionario actúa en ausencia de otro, no invade la esfera de atribuciones del titular de la facultad, ya que únicamente lo sustituye en su ausencia, pues actuando a nombre del titular de la facultad no existe transmisión alguna de atribuciones por parte del titular de la misma a favor de un funcionario diverso. En cambio, cuando una autoridad actúa en uso de sus facultades delegadas, lo hace en nombre propio con la atribución que le fue concedida por el titular del acuerdo correspondiente, y no en sustitución de la autoridad que realizó la delegación. En tal virtud, debe concluirse que tratándose de la suplencia por ausencia, formalmente el acto se atribuye al titular y no a quien lo suscribe, en razón de que cuando el funcionario actúa sustituyendo al titular de las facultades como consecuencia de su ausencia, se entiende que no actúa en nombre propio sino en el de la autoridad que sustituye. Por ello, es al sustituido a quien jurídicamente se puede imputar la responsabilidad de los actos que se cuestionan, por ser el autor de la emisión de los actos y no de quien los firmó en suplencia por ausencia. (13)

Juicio 2215/04-11-01-3/389/05-S1-04-04.- Resuelto por la Primera Sección de la Sala Superior del Tribunal Federal de Justicia Fiscal y Administrativa, en sesión de 11 de octubre de 2005, por unanimidad de 5 votos a favor. Magistrado ponente: Jorge Alberto García Cáceres. Secretario: licenciado César Édgar Sánchez Vázquez.

(Tesis aprobada en sesión de 11 de octubre de 2005.)

En conclusión, se propone reformar el último párrafo del artículo 5 de la Ley de Ciencia y Tecnología, con objeto de incorporar la figura de la suplencia por ausencia en el caso del presidente de la República y de los secretarios de estado que forman parte del Consejo General de Investigación Científica, Desarrollo Tecnológico e Innovación, a fin de alcanzar en la operatividad de este órgano la funcionalidad necesaria para sesionar dos veces al año en forma ordinaria y extraordinariamente cuando el presidente así lo determine a propuesta del secretario ejecutivo.

Quienes integramos el Grupo Parlamentario de Nueva Alianza consideramos que la reforma propuesta a la Ley de Ciencia y Tecnología, en caso de aprobarse, coadyuvará en el proceso de consolidación de una política de estado sustentada en la eficacia del Sistema Nacional de Ciencia, Tecnología e Innovación.

Por las consideraciones expuestas y fundadas, en mi calidad de integrante del Grupo Parlamentario de Nueva Alianza someto a consideración de esta soberanía la siguiente iniciativa con proyecto Decreto por el que se adiciona un último párrafo al artículo 5 de la Ley de Ciencia y Tecnología

Artículo Único. Se adiciona un último párrafo al artículo 5 de la Ley de Ciencia y Tecnología, para quedar como sigue:

Artículo 5. ...

I. a IX. ...

...

...

...

Tratándose del presidente de la República y de los titulares de las secretarías mencionadas en la fracción II, podrán designar a un suplente, quien deberá tener el nivel de subsecretario o equivalente.

Transitorio

Único. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Palacio Legislativo de San Lázaro, a 21 de febrero de 2012.

Diputada Cora Cecilia Pinedo Alonso (rúbrica)

Que reforma el artículo 46 de la Ley General de Salud, a cargo de la diputada Rosalina Mazari Espín, del Grupo Parlamentario del PRI

Rosalina Mazari Espín, diputada federal del 4 distrito de Morelos en la Cámara de Diputados del honorable Congreso de la Unión en la LXI Legislatura, e integrante del Grupo Parlamentario del Partido Revolucionario Institucional, con fundamento en lo dispuesto en los artículos 71, fracción II, y 72 de la Constitución Política de los Estados Unidos Mexicanos; y 77 y 78 del Reglamento de la Cámara de Diputados, presenta iniciativa de reforma que adiciona un segundo párrafo al artículo 46 de la Ley General de Salud, de acuerdo con las siguientes

Consideraciones

La presente iniciativa tiene como único interés el otorgar a los ciudadanos la posibilidad jurídica de apoyar a las instituciones de salud en alguna mejora a sus instalaciones y que esta permita el altruismo y la cultura de la solidaridad de la población ante el deterioro de nuestras instalaciones de salud en todo el país.

Para todos es conocido el pésimo estado en que se encuentra los edificios, jardines, baños, salas, pisos, laboratorios, salas de equipo, quirófanos y demás áreas de atención médica, y es cierto, es una obligación del gobierno en otorgar servicios médicos de calidad, completos y con calidez a los enfermos pero las realidades se alejan de las exposiciones de motivos o textos de las leyes en la materia publicados en el Diario Oficial de la Federación.

Si uno llega a alguna clínica del IMSS, ISSSTE, Sector Salud, instituciones de alta especialidad médica como los propios Institutos Nacionales de Salud en su mayoría tienen más de 30 años de ser construidos, el mantenimiento no es el mejor, el aspecto es deplorable en muchos de ellos, algunos aparatos ya son obsoletos, descompuestos y abandonados, el gobierno ante la demanda de cobertura invierte más en construir nuevos espacios y se olvida de la conservación y modernización de estas instalaciones. Las instituciones de salud tienen políticas públicas muy claras de ir modernizando todo el sistema de atención médica, esta propuesta de reforma jamás va a competir y menos sustituir esa obligación del Estado, pero permite que alguien voluntariamente quiera por su altruismo realizar una mejora completa a un área específica y lo pueda hacer con reglas claras y sujeta a la normatividad legal y administrativa de la Institución, esa es la naturaleza de la iniciativa.

La reforma modifica la Ley General de Salud que establece una hipótesis donde los particulares, las sociedades o asociaciones, antes de realizar una aportación o mejora debe existir un convenio con la institución a beneficiar, es decir con el área administrativa-financiera, su fin de este acuerdo es plasmar la voluntad plena de las partes, pero sin condición alguna al sector público nada más se manifiesta el interés de aportar un recursos completo el bien o mejora y a que se debe destinar ese recurso, únicamente. La adquisición o mejora debe sujetarse a las políticas institucionales planificadas para la conservación, equipamiento y modernización conforme a los planes sectoriales, además de sujetarse a las leyes aplicables en obras, adquisiciones, arrendamientos y servicios del sector público.

La propuesta estimula el altruismo y la solidaridad la cual es plena en países desarrollados, en cambio en México ante las carencias económicas se ve imposible que exista una aportación desinteresada en este sentido, pero las minorías que siempre existen deben tener la fundamentación jurídica de ayudar al propio Estado a mejorar un edificio, un baño, un vestíbulo, el quirófano, cualquier lugar sin que esto signifique que el gobierno se aleja de su responsabilidad de modernizar sus edificios, equipamiento y servicios.

Es importante hacer una reflexión que en México de un total de unidades el 86.8 por ciento pertenecen al sector público y solo un 13.2 a instituciones privada, el presupuesto autorizado en este rubro es insuficiente ante la demanda de cobertura en medicamentos, unidades médicas por población y la modernización de estas mismas, basta ver los Institutos Nacionales de Salud que conservan grandes limitaciones y un deterioro importante y todavía mayor a esto se percibe en las clínicas del IMSS, ISSSTE y del Sector Salud.

La teoría desarrolla a la solidaridad humana cuando se escucha con simpatía e interés a quién propone alguna mejoría para todos, preguntamos y nos disponemos para participar, el ser servidores de los demás y no únicamente de nosotros, el que comprendamos el daño que ocasiona a todos ser indiferentes a las buenas causas y el que disfrutemos el valor al trabajo en grupo cumpliendo lo mejor posible nuestros compromisos.

Por lo expuesto, se somete a consideración de esta honorable Cámara de Diputados la siguiente iniciativa con proyecto de

Decreto de reforma que adiciona un segundo párrafo al artículo 46 de la Ley General de Salud

Para quedar de la siguiente forma:

Artículo 46. ...

Los particulares, sociedades o asociaciones previo convenio con las Instituciones de cualquier nivel de salud pública que así lo acepten, podrán en cualquier tiempo beneficiar gratuitamente y sin condición alguna al sector público para ayudar al equipamiento o hacer mejoras materiales completas en zonas y áreas de conformidad con las políticas institucionales de salud y demás leyes aplicables en obras, adquisiciones, arrendamientos y servicios del sector público.

Transitorio

Único. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Palacio Legislativo de San Lázaro, a 21 de febrero de 2012.

Diputada Rosalina Mazari Espín (rúbrica)

Que reforma el artículo 41 de la Constitución Política de los Estados Unidos Mexicanos, a cargo del diputado Gastón Luken Garza, del Grupo Parlamentario del PAN

El que suscribe, Gastón Luken Garza, diputado de la LXI Legislatura e integrante del Grupo Parlamentario del Partido Acción Nacional, con fundamento en lo establecido en los artículos 71, fracción II, y 72 de la Constitución Política de los Estados Unidos Mexicanos, así como en lo dispuesto en los artículos 6o., numeral 1, fracción I, 77 y 78 del Reglamento de la Cámara de Diputados, somete a consideración de la honorable Cámara de Diputados del Congreso de la Unión, la siguiente iniciativa con proyecto de decreto por el que se reforma la fracción II del artículo 41 de la Constitución Política de los Estados Unidos Mexicanos, de acuerdo a la siguiente

Exposición de Motivos

El objeto de la presente iniciativa es reducir el presupuesto que se destina a los partidos políticos nacionales, a fin de reducir el costo público que representa dichos institutos políticos, lo que deriva de una exigencia social de mayor eficacia y eficiencia en el uso de recursos públicos para las actividades político-electorales, donde existe la percepción ciudadana de que existe un gran dispendio que no se justifica con la actuación de los partidos políticos ante las necesidades de sus representados.

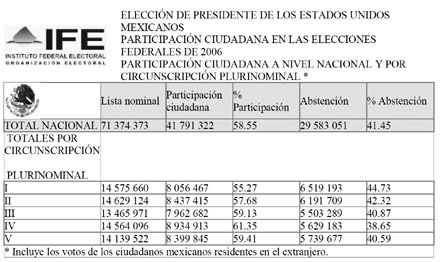

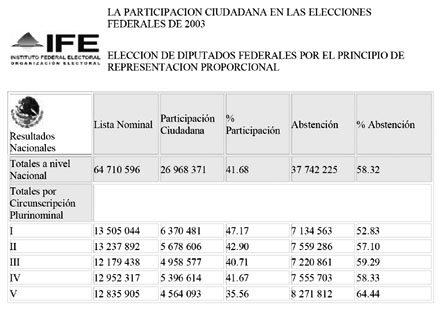

Actualmente, el presupuesto que se les destina deriva de una formula prevista en el artículo 41 constitucional que dispone de multiplicar el número total de ciudadanos inscritos en el padrón electoral por el 65 por ciento del salario general mínimo vigente, y lo que propone el presente proyecto es una nueva fórmula económica: que considere el 75 por ciento del padrón electoral y no el 100 por ciento de los electores inscritos, ya que en promedio en gran parte de los procesos electorales los índices de participación ciudadana están por debajo del 60 por ciento, de acuerdo a las estadísticas que proporciona el Instituto Federal Electoral.

Asimismo, cabe señalar que dicho gasto se aumenta en un 50 por ciento cada que se eligen a diputados, senadores o presidente de la república, por lo que se propone igualmente reducirlo a un 35 por ciento, el financiamiento público para las actividades tendientes a la obtención del voto durante el año en que se elijan a dichos representantes populares.

Tan sólo en la elección presidencial de 2006 el porcentaje de participación fue del 58.55 por ciento, mientras que en la elección para diputados federales del 2003 fue del 41.68 por ciento, lo que refleja que existe poca participación ciudadana del total del padrón electoral, sin que dicha totalidad efectivamente vote, de ahí la propuesta de reducir la formula económica de asignación de recursos a los partidos políticos; a continuación se replican dos tablas estadísticas del Instituto Federal Electoral, con los datos señalados:

En seguimiento, la finalidad de la iniciativa es no desperdiciar recursos públicos, cuya determinación toma en cuenta a una población que no necesariamente es activa, en específico lo que se propone es considerar únicamente el número real o neto de ciudadanos que votan, y no al número bruto o total de ciudadanos inscritos en el padrón electoral.

Lo anterior, ya que se recalca el hecho de que debemos optimizar los recursos del sistema electoral, siendo uno de ellos el costo público del financiamiento a los partidos políticos, bajo la concepción de que el sistema democrático del país no tiene porque sustentarse en un gran gasto público, sino en valores y compromisos ciudadanos.

Asimismo, la propuesta coincide con la posición del Partido Acción Nacional de sustentar la democracia desde las personas y la acción política que representan, no así por la visión económica que sostiene al sistema político.

Por tanto, el presente proyecto legislativo atiende a un argumento de congruencia con la efectiva participación ciudadana, aligerar el costo económico en beneficio de los ciudadanos, amén de dichos recursos se destinen a otros rubros como educación, salud, medio ambiente.

En apoyo, existe opinión académica a favor de tratar de reducir el costo del sistema de partidos, al respecto el maestro Marco Antonio Mena Rodríguez del CIDE, formuló en octubre de 2010, un estudio denominado ¿Cuestan demasiado las elecciones en México?, donde al responder la pregunta ¿Se gasta demasiado en elecciones? Se manifiesta lo siguiente:

Durante las pasadas elecciones de 2009 el gasto electoral fue de 20 mil 887 millones de pesos, lo que equivale al 10 por ciento del gasto en educación pública1 o al 85 por ciento del gasto en el Programa de Desarrollo Humano Oportunidades de ese año.2 Este monto incluye:

a. 3 mil 632 millones de pesos por concepto de prerrogativas federales a partidos políticos;

b. 8 mil 350 millones de gastos de operación del Instituto Federal Electoral;

c. 2 mil 551 millones por financiamiento público de las entidades federativas a los partidos políticos;

d. 4 mil 322 millones en gastos de operación de los institutos electorales de las entidades federativas;

e. 1 mil 933 millones destinados a la Sala Superior y salas regionales del Tribunal Electoral del Poder Judicial de la Federación, y;

f. 98 millones de la Fiscalía Especializada para Delitos Electorales.

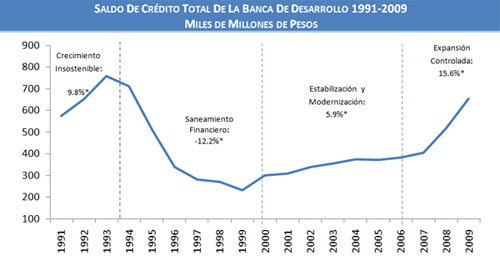

Esto representó un gasto promedio por elector de 268 pesos por ciudadano inscrito en el padrón electoral del IFE. Para 2011, el IFE ha solicitado ya 10 mil 499 millones, de los cuales 7 mil 163 millones corresponden al gasto de operación del Instituto y 3 mil 335 millones a prerrogativas para los partidos políticos. Las elecciones federales de 2000 fueron las más costosas en América Latina (Griner y Zovato, 2004), ubicación que no cambió para 2004, cuando un estudio del Programa de las Naciones Unidas para el Desarrollo (PNUD) y la Fundación Internacional para Sistemas Electorales (IFES) colocó a México como el país con mayor costo electoral no únicamente de América Latina sino de una lista de 36 países, tanto de África, Asia y Europa (PNUD-IFES, 2006).

¿Cuestan demasiado las elecciones en México? ¿Podemos gastar menos en ellas? ¿El monto es aceptable, pero se está ejerciendo de modo inadecuado? ¿Qué obtenemos por esta magnitud de gasto en comparación con otros países? ¿Vale la pena realizar un esfuerzo presupuestal de este volumen para las características económicas y políticas de México?

Si bien existe la tentación de optar por respuestas cortas a estas preguntas, el sistema electoral mexicano se ha transformado a lo largo de los años en una estructura abigarrada de regulaciones excesivas que exige revisar sus componentes por separado para poder valorar si cuestan en realidad lo que pagamos. Basta decir que es sustancialmente distinto discutir el presupuesto del Registro Federal de Electores, las prerrogativas asignadas al financiamiento de los partidos políticos, el costo de operación de los institutos electorales estatales, o bien los gastos erogados por actividades ordenadas por la ley, pertinentes o no, como el voto de los mexicanos en el extranjero.

Sin embargo, hay un común denominador. El origen de este volumen de gasto, en gran parte generado por nuestra pesadísima regulación electoral, fue la desconfianza de los actores involucrados en la lucha por el poder público. En cualquier país, la confianza de los actores políticos y de la ciudadanía en sus órganos electorales es un activo crucial para que éstos puedan desempeñar su función y condición para fortalecer los procesos democráticos. En su búsqueda se creó en principio un sistema redundante en aras de construirla. Luego de decenios de experiencia autoritaria en México y elecciones con duda razonable y a veces hasta con irregularidades documentadas, la creación del IFE en 1990 significó un avance democrático de gran valor. No obstante, los participantes en las contiendas electorales requerían estar convencidos de que el órgano electoral no actuaría a favor de nadie. Era necesario verificar, por tanto, que su funcionamiento fuera imparcial.

La necesidad de acotar la desconfianza en el actuar político y electoral requirió una regulación extraordinariamente detallada en comparación con la mayoría de países con sistemas de gobierno equiparables al nuestro y, especialmente, la instalación de una burocracia electoral permanente. Estas burocracias permanentes, con la tarea de poner en prácticas procedimientos redundantes, se fueron a su vez sobrecargando de funciones adicionales, lo cual incidió en el costo electoral del país, independientemente de otros efectos, como en el caso de la reforma de 2007 y el acotamiento de la libertad de expresión.

En este artículo se presenta evidencia de que el gasto electoral en México ha sido el más alto de América Latina y el más alto en comparación con otros países, tales como Argentina, Brasil o los Estados Unidos. Se encuentra también que los componentes más relevantes del gasto electoral mexicano, ya sea en año electoral o no, se concentran en (a) los costos de operación del IFE —especialmente el costo del Registro Federal Electoral—, (b) las prerrogativas a los partidos políticos y (c) el costo de operación de los institutos estatales electorales y las prerrogativas que en los estados se brinda a los partidos políticos, tal como ilustran las elecciones de 2009. El total de gasto se ha mantenido relativamente constante a lo largo de los años, a pesar de cambios a la alta o baja eventuales, y la reforma electoral de 2007 no ha probado disminuir el gasto electoral como era uno de sus propósitos manifiestos.

¿Qué beneficios obtenemos por 20 mil millones de pesos de gasto en año de elección? Decir que esa cantidad es demasiado alta o suficiente requiere que valoremos qué obtenemos los ciudadanos por nuestro dinero. Las elecciones, los organismos electorales y los partidos políticos son la expresión de valores que consideramos relevantes. En México, su existencia está en función tanto de necesidades prácticas de carácter democrático, tales como la organización de elecciones así como de valores que juzgamos dignos de cultivar.... El “catálogo de beneficios” del gasto electoral en México debería contener al menos los siguientes

a. Voto libre y efectivo;

b. Elecciones federales y estatales (presidentes municipales, cabildos, diputados locales, gobernadores, diputados federales, senadores, presidente de la República –en este caso se incluye la opción de votar desde el extranjero–);

c. Lucha pacífica por el poder público;

d. Cambio pacífico de poderes;

e. Salvaguarda de que los partidos políticos estarán resguardados de financiamiento indebido o ilegal;

f. Registro Federal de Electores;

g. Credencial electoral de amplio uso como medio de identificación nacional;

h. Promoción de educación cívica;

i. Diversidad de mecanismos de participación ciudadana y organización electoral en cada estado;

j. Debate democrático de ideas a favor del desarrollo político, social y económico el país.

¿Estamos obteniendo estos beneficios de modo satisfactorio? Si no fuera el caso, ¿cuánto más estamos dispuestos a pagar por obtenerlos a nuestra satisfacción? Si no podemos o no estamos dispuestos a pagar más, entonces, ¿en qué rubros es posible reducir los montos de costo para mantenernos al menos igual en términos de los beneficios actuales?

Si una ciudadana enfrentara estas preguntas, muy probablemente compartiríamos con ella su reacción: “No estoy satisfecha con la calidad de beneficios del catálogo prometido. No puedo y no estoy dispuesta a pagar más por mejorarlos”. Pero, ¿en qué rubros podemos reducir los montos del costo actual?

...

Por tanto, es claro que los beneficios del sistema electoral son escasos frente al costo que paga la ciudadanía por ello, de tal manera que es justificado reducir gasto electoral, en el caso particular, en el rubro de financiamiento público dirigido a los partidos políticos.