- Que reforma y adiciona diversas disposiciones de las Leyes Generales de Educación, y de Salud, a cargo de la diputada Leticia Quezada Contreras, del Grupo Parlamentario del PRD

- Que reforma el artículo 31 de la Ley Federal de Presupuesto y Responsabilidad Hacendaria, a cargo del diputado Mario Alberto di Costanzo Armenta, del Grupo Parlamentario del PT

- Que reforma los artículos 3o. y 133 de la Ley Federal del Trabajo, a cargo de la diputada Diana Patricia González Soto, del Grupo Parlamentario del PRI

- Que reforma el artículo 20 de la Ley de Caminos, Puentes y Autotransporte Federal, a cargo de la diputada Tomasa Vives Preciado, del Grupo Parlamentario del PAN

- Que reforma el artículo 44 de la Ley de Coordinación Fiscal, a cargo del diputado Heladio Gerardo Verver y Vargas Ramírez, del Grupo Parlamentario del PRD

- Que reforma y adiciona diversas disposiciones de las Leyes Agraria, y de Desarrollo Rural Sustentable, a cargo del diputado Óscar García Barrón, del Grupo Parlamentario del PRI

- Que reforma los artículos 106 de la Ley Aduanera y 33 de la Ley General de Población, a cargo de Baltazar Martínez Montemayor y suscrita por Eduardo Alonso Bailey Elizondo, diputados de los Grupos Parlamentarios del PAN y del PRI, respectivamente

- Que reforma el artículo 76 Bis de la Ley Federal de Protección al Consumidor, a cargo de la diputada Leticia Quezada Contreras, del Grupo Parlamentario del PRD

- Que reforma y adiciona diversas disposiciones de la Ley sobre Delitos de Imprenta, a cargo del diputado Omar Fayad Meneses, del Grupo Parlamentario del PRI

- Que reforma el artículo 2o. de la Ley Minera, a cargo de la diputada Leticia Quezada Contreras, del Grupo Parlamentario del PRD

- Que reforma el artículo 2o. de la Ley Monetaria de los Estados Unidos Mexicanos, a cargo del diputado José Óscar Aguilar González, del PRI, y suscrita por integrantes de diversos grupos parlamentarios

- Que reforma los artículos 17, 58 y 78 de la Ley del Sistema Nacional de Información Estadística y Geográfica, a cargo de la diputada Leticia Quezada Contreras, del Grupo Parlamentario del PRD

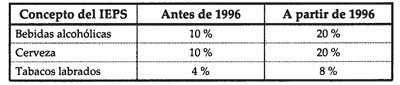

- Que reforma y adiciona diversas disposiciones de las Leyes del Impuesto Especial sobre Producción y Servicios, y Federal de Presupuesto y Responsabilidad Hacendaria, a cargo del diputado Jorge Carlos Ramírez Marín, del Grupo Parlamentario del PRI

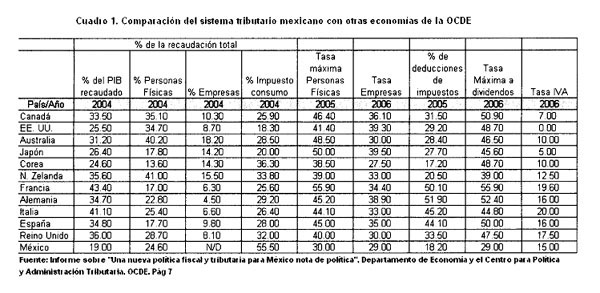

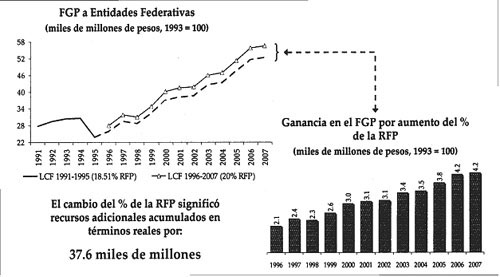

- Que reforma, adiciona y deroga diversas disposiciones de la Constitución Política de los Estados Unidos Mexicanos; del Código Fiscal de la Federación; y de las Leyes del Impuesto sobre la Renta, del Impuesto Empresarial a Tasa Única, del Servicio de Administración Tributaria, de Coordinación Fiscal, del Seguro Social, Federal de Derechos, y Federal de Presupuesto y Responsabilidad Hacendaria, a cargo del diputado Vidal Llerenas Morales, del Grupo Parlamentario del PRD

Que reforma y adiciona diversas disposiciones de las Leyes Generales de Educación, y de Salud, a cargo de la diputada Leticia Quezada Contreras, del Grupo Parlamentario del PRD

Con las adiciones a la Ley General de Educación y a la Ley General de Salud se busca atender y combatir las diversas formas de violencia que se cometen en el ámbito escolar contra las y los niños y sus efectos nocivos en el desarrollo psicoemocional de los infantes.

Exposición de Motivos

En los últimos cinco años se ha intensificado al interior de las escuelas públicas y privadas de México la problemática conductual relacionada con episodios de agresión y acoso entre compañeras, compañeros, maestras y maestros.

El acoso escolar conocido como hostigamiento escolar, matonaje o, incluso, por su término inglés bullying es cualquier forma de maltrato psicológico, verbal o físico producido entre escolares de forma reiterada a lo largo de un tiempo determinado.

Esta problemática cada vez más aguda, era desconocida para nuestra sociedad; sin embargo hoy es parte de la dinámica diaria y del proceso de aprendizaje de las niñas y niños.

En 2007, la Organización para la Cooperación y el Desarrollo Económicos (OCDE) llevó a cabo la primera encuesta sobre las condiciones de trabajo de los profesores y el ambiente educativo de las escuelas. Esta consulta fue realizada entre profesores y directores de los dos primeros cursos de educación secundaria y directores de escuela de 17 países del continente europeo, y de otros seis del resto del mundo (Australia, Brasil, México, Corea, Malasia y Turquía).

En el caso de México fueron encuestados de manera aleatoria 192 directores de escuelas secundarias generales, técnicas y privadas, quienes reportaron que existe un ambiente escolar de violencia, con factores como la intimidación verbal o abuso entre estudiantes, 61.2 por ciento; agresión física, 57.1; robo, 56 por ciento; uso o posesión de drogas y alcohol, 51 por ciento, e intimidación verbal o abuso a los maestros y al personal, 47.2., resultado que confirman que estos aspectos forman parte del ambiente escolar, lo que impide el aprendizaje de los alumnos, puesto que la violencia física y verbal de los estudiantes trastorna las clases.

La experiencia de maestros, de promotores sociales y de investigadores, demuestra que las acciones educativas son fundamentales para prevenir y para erradicar toda forma de violencia contra los niños y los adolescentes.

Que las violencias en el ámbito escolar marcan en forma vitalicia a las y los niños, causando problemas de autoestima que derivan en múltiples manifestaciones en la edad adulta. Y en consecuencia cuando no son combatidos en forma oportuna generan mayor gasto social al atacar las consecuencias del trastorno psicoemocional que es causado desde la infancia.

En la medida en que la niñez cuente con mejores herramientas para combatir el bullying , tendremos una sociedad más sana, menos violenta y tolerante a la diversidad.

En esta iniciativa buscamos sentar las bases para que en coordinación las autoridades federales y locales se elaboren programas para diagnosticar, prevenir, controlar y erradicar las violencias en el ámbito escolar, aún más se establece la rectoría de la Secretaría de Educación Pública para que se emitan modelos de atención que permitan diagnosticar oportunamente, la violencia que esta sufriendo o infringiendo un educando y se le pueda dar apoyo en forma oportuna.

Es decir, tratamos de combatir desde su origen las violencias y buscamos que la atención que se les brinde a los infantes, ataque dónde la violencia hace más daño: en su sano desarrollo psicoemocional.

Hemos de señalar que si bien es cierto que la Ley General de Salud señala como uno de sus objetivos del Sistema Nacional de Salud a el crecimiento físico y mental de la niñez, también lo es, que no existe disposición alguna que permita atender la salud mental de la niñez con la debida diligencia y atención que amerita el caso.

Por ello se establecen facultades concurrentes a la Federación y a los Estados para su debida atención y se le brinda la atención de un problema de salud de primer orden. Para que pueda ser atendido en los establecimientos de salud pública, incluso aquellos que denominamos de primer nivel.

Las niñas y los niños de nuestro país merecen crecer en un sistema que les garantice crecer libres y seguros, para que sean adultos plenos y sanos, libres de violencia y educados por una cultura de la paz y la no violencia.

En una sociedad que parece enferma y convulsionada, se requiere rescatar la salud mental de sus integrantes y entender que los cambios estructurales que requerimos exigen ver a la violencia (en cualquiera de sus manifestaciones) como una conducta socialmente cuestionable, que no es normal y que es necesario erradicarla.

Por lo expuesto, y con fundamento en los artículos 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos y 77 del Reglamento de la Cámara de Diputados, someto a consideración del pleno de ésta honorable Cámara de Diputados, la siguiente iniciativa con proyecto de

Decreto por el que se adicionan y reforman diversas disposiciones de la Ley General de Educación y de la Ley general de Salud

Artículo Primero. Se adiciona al artículo 12 la fracción XV y se recorre el actual texto de la fracción XIV para ser la fracción XVI, el artículo 42 tercer párrafo; el artículo 49 tercer párrafo, el artículo 73 tercer párrafo, se reforman los artículos 8 primer párrafo, el artículo 12 fracción XIV, el artículo 49 tercer párrafo, el artículo 75 fracción XIII y XVI, y el artículo 76 fracción III de la Ley General de Educación, para quedar como sigue:

Ley General de Educación

Capítulo IDisposiciones generales

Artículo 8o. El criterio que orientará a la educación que el estado y sus organismos descentralizados impartan –así como toda la educación preescolar, la primaria, la secundaria, la normal y demás para la formación de maestros de educación básica que los particulares impartan– se basará en los resultados del progreso científico; luchará contra la ignorancia y sus causas y efectos, las servidumbres, los fanatismos, los prejuicios, la formación de estereotipos, la discriminación y las violencias que afectan el ámbito escolar , especialmente la que se ejerce contra las mujeres, niñas y niños, debiendo implementar políticas públicas de Estado orientadas a la transversalidad de criterios en los tres órdenes de gobierno.

...

Capítulo IIDel federalismo educativo

Sección 1. De la distribución de la función social educativa

Artículo 12. Corresponden de manera exclusiva a la autoridad educativa federal las atribuciones siguientes:

...

XIV. Diseñar y difundir normas y lineamientos para que los centros educativos cuenten con programas de diagnostico, prevención, control y erradicación de las violencias en el ámbito escolar.

XV.- Diseñar modelos de intervención integrales para que los centros educativos atiendan y combatan los casos de violencias en el ámbito escolar, y

XVI.

...

Capítulo IVDel proceso educativo

Sección 1. De los tipos y modalidades de educación

...

Artículo 42. ...

En los casos, de violencias cometidas contra de las y los educandos, se dará intervención a las áreas psicopedagógicas y en su caso, canalizarlas a atención psicológica.

...

Artículo 49. ...

En el caso, de violencias en agravio de las y los educandos ejercidos por otra u otro educando agresor, deberá indagarse el entorno del escolar agresor y dar intervención a las autoridades competentes para brindarle apoyo psicológico y asistencia social.

...

Capítulo VIIDe la participación social en la educación

Sección 2. De los consejos de participación social

...

Artículo 73. ...

En los Consejos de Participación Social, se fomentarán actividades de difusión de la cultura de la no violencia y la educación para la paz, así como trabajos preventivos de violencias en el ámbito escolar. En el caso, de que ocurra violencias en el ámbito escolar, se deberá emitir un informe por parte de la autoridad escolar.

Capítulo VIIIDe las infracciones, las sanciones y el recurso administrativo

Sección 1. De las infracciones y las sanciones

Artículo 75. Son infracciones de quienes prestan servicios educativos:

...

XII. Contravenir las disposiciones contempladas en el artículo 7o.; en la fracción VII del artículo 12; en el segundo y tercer párrafo del artículo 42 por lo que corresponde a las autoridades educativas, en el artículo 49 tercer párrafo y, en el segundo párrafo del artículo 56;

XVI. Expulsar o negarse a prestar el servicio educativo a niñas, niños y adolescentes que presenten problemas de aprendizaje, condicionar su aceptación o permanencia en el plantel a someterse a tratamientos médicos específicos; presionar de cualquier manera a los padres o tutores para que acudan a médicos o clínicas específicas para la atención de problemas de aprendizaje de los educandos. Se exceptúa lo dispuesto en el artículo 42 párrafo segundo de ésta ley.

Artículo 76. Las infracciones enumeradas en el artículo anterior se sancionarán con:

...

III. En el caso de incurrir en las infracciones establecidas en las fracciones, XII, XIII, XIV y XVI del artículo anterior, se aplicarán las sanciones establecidas en las fracciones I y II de este artículo, sin perjuicio de las penales y de otra índole que resulten.

...

Artículo Segundo. Se adiciona el artículo 6, fracción IV Ter; se reforman los artículos 13 inciso B fracción I, 27, fracción X, de la Ley General de Salud, para quedar como sigue:

Artículo 6o. El sistema nacional de salud tiene los siguientes objetivos:

...

IV Ter. Prevenir y atender las manifestaciones de violencias contra las y los educandos preservando la salud mental de la niñez y los adolescentes que acuden al sistema educativo nacional;

Capítulo IIDistribución de Competencias

Artículo 13.

...

B. ...

I. Organizar, operar, supervisar y evaluar la prestación de los servicios de salubridad general a que se refieren las fracciones II, IV, V, VI, VII, VIII, IX, X, XI, XII, XIII, XIV, XV, XVI, XVII, XVIII, XIX, XX, XXI, XXII, XXVIII Bis y XXX del artículo 3o., el artículo 6 fracción IV Ter de esta ley, de conformidad con las disposiciones aplicables;

...

Artículo 27. Para los efectos del derecho a la protección de la salud, se consideran servicios básicos de salud los referentes a:

...

X. La asistencia social a los grupos más vulnerables y, de éstos, de manera especial, a los pertenecientes a las comunidades indígenas, a las niñas y los niños respecto a su salud mental.

Transitorio

Único. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Palacio Legislativo, a 12 de abril de 2011.

Diputada Leticia Quezada Contreras (rubrica)

Que reforma el artículo 31 de la Ley Federal de Presupuesto y Responsabilidad Hacendaria, a cargo del diputado Mario Alberto di Costanzo Armenta, del Grupo Parlamentario del PT

El suscrito, diputado Mario Alberto di Costanzo Armenta, integrante del Grupo Parlamentario del Partido del Trabajo en la LXI Legislatura del honorable Congreso de la Unión, con fundamento en lo dispuesto en el artículo 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos, así como por los artículos 6, numeral 1, fracción I, 77, numeral 1, y 78 del Reglamento de la Cámara de Diputados, somete a la consideración de esta soberanía, la presente iniciativa con proyecto de decreto que adiciona un segundo párrafo al artículo 31 de la Ley Federal de Presupuesto y Responsabilidad Hacendaria.

Exposición de Motivos

La Ley Federal de Presupuesto y Responsabilidad Hacendaria, establece en su artículo 31 el mecanismo o fórmula matemática, mediante el cual se determina el precio de la mezcla de exportación del petróleo, con el cual se llevara a cabo el proceso de presupuestario de ingresos y de gasto público, para el ejercicio fiscal que corresponda.

Dicha fórmula establece que el precio de referencia será determinado por el precio

que resulte del promedio entre los métodos siguientes:

I. El promedio aritmético de los siguientes dos componentes:

a) El promedio aritmético del precio internacional mensual observado de la mezcla mexicana en los diez años anteriores a la fecha de estimación;

b) El promedio de los precios a futuro, a cuando menos tres años del crudo denominado Crudo de Calidad Intermedia del Oeste de Texas, Estados Unidos de América, cotizado en el mercado de Intercambio Mercantil de Nueva York, Estados Unidos de América ajustado por el diferencial esperado promedio, entre dicho crudo y la mezcla mexicana de exportación, con base en los análisis realizados por reconocidos expertos en la materia, o

II. El resultado de multiplicar los siguientes dos componentes:

a) El precio a futuro promedio, para el ejercicio fiscal que se está presupuestando del crudo denominado Crudo de Calidad Intermedia del Oeste de Texas, Estados Unidos de América, cotizado en el mercado de Intercambio Mercantil de Nueva York, Estados Unidos de América, ajustado por el diferencial esperado promedio, entre dicho crudo y la mezcla mexicana de exportación, con base en los análisis realizados por los principales expertos en la materia;

b) Un factor de 84 por ciento.

Y a pesar de que la precisión de la estimación es factor crítico para las finanzas gubernamentales, ya que los ingresos petroleros financian más de una tercera parte del gasto público, hasta ahora dicha fórmula no ha sido certera en las estimaciones del precio de referencia.

Así por ejemplo durante los últimos 7 años, el precio de la mezcla mexicana de exportación ha sido superior en aproximadamente 18 dólares por barril, a lo determinado por la formula con la que actualmente se estima, esto ha significado una subestimación del 36.3 por ciento en promedio para el proceso presupuestario. Sin embargo esta subestimación ha llegado a ser del 74.3 por ciento como se observó durante el año 2008 y de al menos 50 por ciento durante lo que va del presente año.

No se puede negar que esta falta de certidumbre afecte el proceso presupuestario, ya que a pesar de que el destino de los excedentes de los ingresos que se obtengan durante el ejercicio presupuestario están determinados en la propia Ley Federal de Responsabilidad Hacendaria, siempre existe un importante grado de discrecionalidad por parte de la Secretaria de Hacienda y Crédito Público.

Una de las razones que hacen que la metodología actual presente un alto grado de varianza es que no incorpora parámetros con índices de tendencia ni de volatilidades, y toda vez que depende de una base histórica demasiado extensa y precios de futuros muy estables, no incorpora las volatilidades abruptas de corto plazo del mercado internacional que son las que en mayor medida influyen sobre la evolución de los precios.

Por ello, la presente iniciativa busca modificar la metodología establecida en el artículo 31 de la Ley en comentó para incorporar mayores elementos que permitan incrementar la certidumbre en la proyección.

Por lo expuesto, someto a la consideración de esta soberanía el siguiente proyecto de

Decreto por el que se reforma el artículo 31 de la Ley Federal de Responsabilidad Hacendaria

Artículo Único. Se reforma el artículo 31 , para quedar como sigue:

Artículo 31. El precio internacional de la mezcla de petróleo mexicano será determinado por el precio de referencia que resulte del promedio de lo siguiente:

a) El promedio aritmético del precio internacional mensual observado de la mezcla mexicana en los cinco años anteriores a la fecha de estimación;

b) El promedio de los precios a futuro, a dos años del crudo denominado Crudo de Calidad Intermedia del Oeste de Texas, Estados Unidos de América (WTI), cotizado en el mercado de Intercambio Mercantil de Nueva York, Estados Unidos de América y ajustado por el diferencial esperado promedio, entre dicho crudo y la mezcla mexicana de exportación, con base en los análisis realizados por reconocidos expertos en la materia, y

c) El promedio aritmético de los pronósticos que para el año a determinar realicen las seis principales publicaciones en la materia; dentro de las cuales habrá de considerar a la Universidad Nacional Autónoma de México, y al Instituto Politécnico Nacional.

Transitorio

Único. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Dado en el Palacio Legislativo de San Lázaro, a 26 de abril de 2011.

Diputado Mario Alberto di Costanzo Armenta (rúbrica)

Que reforma los artículos 3o. y 133 de la Ley Federal del Trabajo, a cargo de la diputada Diana Patricia González Soto, del Grupo Parlamentario del PRI

De conformidad con lo dispuesto en los artículos 71, fracción II, y 72 de la Constitución Política de los Estados Unidos Mexicanos; y 6o., fracción I, 77 y 78 del Reglamento de la Cámara de Diputados, la de la voz, Diana Patricia González Soto, en nombre de los diputados federales de Coahuila del Grupo Parlamentario del Partido Revolucionario Institucional de la LXI Legislatura, presenta a esta soberanía iniciativa con proyecto de decreto que reforma los artículos 3o., párrafo segundo, y 133, fracción I, de la Ley Federal del Trabajo, al tenor de la siguiente

Exposición de Motivos

Es un deber denunciar que en la realidad cotidiana del país persiste una enorme discriminación hacia el derecho al trabajo. En México se discrimina laboralmente tanto por origen étnico, como por preferencias sexuales, religión, discapacidad, opiniones, doctrina política y condición social.

Las anteriores causales no son las únicas que motivan discriminación laboral, ya que en la actualidad –como desde hace años ocurre– es bien sabido que una razón adicional de discriminación en el trabajo es la apariencia física.

Múltiples empresas, negocios, maquiladoras, patrones particulares e incluso dependencias oficiales no contratan a una persona por su apariencia física; es decir, no la emplean por su tipo de vestimenta, corte de cabello o tipo de peinado, por la utilización de algún accesorio tales como aretes, perforaciones o ambos e, incluso, por la portación de tatuajes en el cuerpo, entre otros, sólo por mencionar algunos motivos de no contratación.

Ese tipo de discriminación ha ocasionado que una enorme cantidad de personas no puedan conseguir un empleo, ya que debido a su aspecto son rechazadas en la consecución del mismo, impidiéndoles así, tener una vida digna y un trabajo lícito.

Quienes se están viendo afectados en mayor medida por este tipo de prácticas discriminatorias son los jóvenes y las personas que conservan algún tatuaje que bien pudieron haberse hecho muchos años atrás en su vida.

Reforzamos la aseveración anterior con datos producto de la investigación y el contacto directo con este sector social, aportados por la reportera Marcela Turati, 1 quien en su reciente libro Fuego cruzado dedica un capítulo completo para dar a conocer la situación de vulnerabilidad por la que pasan los jóvenes mexicanos hoy.

Señala la periodista que es una realidad que una gran cantidad de jóvenes en el país son hijos de la crisis que obligó a sus madres y padres a salir a trabajar para completar un salario. Asimismo, estos jóvenes se vieron afectados a causa del desmantelamiento del Estado que no construyó más hospitales, escuelas o guarderías apostando a que el libre mercado lo haría. Millones crecieron en los retazos que faltaban por urbanizar, en las lejanas invasiones sin servicios. A muchos la escuela les quedó lejos, asimismo otros no tuvieron cupo en la universidad.

Menciona la autora en comento que para estos muchachos no se pensó otro proyecto más que la escuela obsoleta, y no tuvieron opciones asociadas al deporte, la cultura, la familia, el trabajo o el esparcimiento.

Si tomamos en cuenta todos estos factores, podemos entender que muchos jóvenes desde niños se han criado en las calles y han conformado su familia inmediata en las pandillas o bandas, y en las cuales, la mayoría de las ocasiones utilizan como símbolo de pertenencia a éstas: tatuajes, accesorios en su cuerpo, algún determinado tipo de vestimenta, modo de peinarse, así como otras formas de identidad que ellos han desarrollado o imitado.

Cuando estos jóvenes con las características acabadas de mencionar –que formaron o forman parte de una pandilla o inclusive sin haber sido miembros de alguna– salen en busca de trabajo, se enfrentan a los prejuicios sociales traducidos en la discriminación laboral que les impide ser contratados a causa de su apariencia física. La mayoría de los casos demuestra que se les niega el derecho a un trabajo por portar tatuajes en su cuerpo, pero también es una realidad que se les deniega el mismo por múltiples razones vinculadas directamente a su apariencia; como si su capacidad o deseos de superación dependieran únicamente de su apariencia corporal.

Así, las oportunidades laborales para estos jóvenes les son canceladas, convirtiéndolos en los primeros damnificados del modelo económico y de la crisis financiera; dejándolos marginados, discriminados, excluidos, condenados al ocio, haciendo filas para conseguir un empleo reservado para otros.

Ante esta situación que deniega a los jóvenes la consecución de un trabajo digno y lícito, muchas veces se ven orillados a cruzar la única puerta que encuentran abierta, la de la ilegalidad, donde uno de los principales contratantes lo constituye el crimen organizado.

Mientras los encargados de fuentes lícitas de empleo ven en estos jóvenes a vándalos desorientados por su apariencia y en consecuencia les deniegan un trabajo, “la delincuencia organizada si está viendo la capacidad emprendedora de los chavos –e– hicieron un análisis de mercado y los enganchan”, dice Carlos Cruz de la organización juvenil Cauce Ciudadano. 2

Como “no hay nada que ofrecerles –explica Isaac Guevara–, 3 con esto ya se ha producido socialmente la materia prima [para la delincuencia], sólo falta que lleguen los encargados de engancharlos para pedirles que se avienten un jale, que consuman o maten a alguien”.

En México, según datos del Inegi, en 2005 había 103 millones 263 mil 388 habitantes. De ellos, 33 millones 774 mil 970 eran jóvenes de entre 12 y 29 años de edad; 4 es decir, el sector juvenil representaba 32.70 por ciento de la población de ese censo. Para 2010, ésta ascendió a 112 millones 336 mil 538 pobladores, asumiendo que dicho porcentaje de jóvenes de 2005 se mantuviera hoy en día, podríamos estimar que a la fecha en el país habría 36 millones 734 mil 48 jóvenes. Lo anterior significa que hoy en día México cuenta con la población más numerosa de jóvenes que haya tenido: 3 de cada 10 habitantes tienen entre 12 y 29 años.

Sin embargo, en este momento que abunda la juventud, ahora que el país tiene suficientes músculos, entusiasmo e ingenio para salir adelante y la población económicamente activa es mayor al número de niños y de ancianos, pareciera que la juventud sólo tiene cabida en los panteones. Por eso es necesario impulsar reformas a favor de este sector y revertir para beneficio de la sociedad la energía juvenil.

“La mitad de los jóvenes que viven en México son pobres, 5 y una cuarta parte, de 14 años en adelante, integran la clasificación de los ‘ni-ni’, lo que significa que tienen vedado el acceso al estudio y al trabajo”. Es hora de que dejemos de etiquetar a los jóvenes desocupados como “ni-nis” –porque ni estudian ni trabajan– y dejar de verlos como inútiles, para reconocer su calidad de excluidos.

Es hora de plasmar en la ley sus derechos no respetados en la realidad, porque el país no les está ofreciendo las condiciones de desarrollo que ellos requieren. Los indicadores hablan por sí mismos: “Uno de cada tres puestos de trabajo perdidos en este sexenio era ocupado por jóvenes que fueron lanzados a la calle. 6 La mitad de los desempleados del país son jóvenes: por su falta de experiencia tampoco son contratados”.

Una enorme parte de estos millones de jóvenes excluidos integran la bolsa de trabajo para el narcotráfico y diversos estudios señalan que en México “30 mil mexicanos menores de edad participan en algún eslabón de la delincuencia –acorde con los datos más conservadores–. Por su parte algunos calculan que incluso más de 50 mil adolescentes estarían colaborando con el crimen organizado, 7 principalmente pandilleros”.

Es evidente que faltan resortes para contener a los convidados al mundo de la ilegalidad. Su condición de desheredados, de excluidos de antemano, los empuja a cruzar la única puerta que encuentran abierta.

Rubén Vázquez, habitante de Ciudad Juárez que cansado de la inseguridad y violencia prevalecientes en los jóvenes de esta comunidad fronteriza, fundó una liga de futbol en su barrio, la que aminoró los problemas de delincuencia juvenil, dice en su testimonio: “Así como crecieron –los jóvenes– en el deporte podrían crecer en un trabajo, pero no tienen oportunidades para salir adelante: como están tatuados no los contratan. Una oportunidad les hace falta”, lamenta, y con razón: “una tercera parte de los juarenses de entre 15 y 24 años está sin oficio. La ciudad se diseñó para que pasaran su juventud en las bandas de producción de las maquiladoras, pero –éstas– ya no los contratan...” 8

Si bien la situación relatada en el párrafo anterior se refiere a un sector de Ciudad Juárez, dicho fenómeno discriminatorio se reproduce a lo largo y ancho del país. Pareciera que los tatuados y quienes tienen alguna de las características enunciadas líneas atrás, están proscritos de los trabajos.

Situaciones como las referidas acontecen en el país, a pesar de que el trabajo sea un derecho fundamental de la persona, consagrado en diversos documentos internacionales que México ha suscrito y por medio de los cuales la república se obliga a prohibir la discriminación laboral. Entre dichos tratados destacan los siguientes:

La Declaración Universal de Derechos Humanos, cuyo artículo 23, numeral 1, establece:

1. Toda persona tiene derecho al trabajo, a la libre elección de su trabajo, a condiciones equitativas y satisfactorias de trabajo y a la protección contra el desempleo.

El Pacto Internacional de Derechos Económicos, Sociales y Culturales, cuyo artículo 6 establece:

Los Estados parte en el presente pacto reconocen el derecho a trabajar, que comprende el derecho de toda persona a tener la oportunidad de ganarse la vida mediante un trabajo libremente escogido o aceptado, y tomarán medidas adecuadas para garantizar este derecho.

Asimismo, en el artículo 7 establece:

Los Estados parte en el presente pacto reconocen el derecho de toda persona al goce de condiciones de trabajo equitativas y satisfactorias...

Desde su ingreso en la Organización Internacional del Trabajo, México, igual que todos los países miembros, está obligado a la observancia de los principios y derechos fundamentales en el trabajo incluidos en su declaración, adoptada por la Conferencia Internacional del Trabajo en su octogésima sexta reunión de Ginebra, el 18 de junio de 1998; entre dichos principios destaca el referente a

...

2. ... todos los miembros, aun cuando no hayan ratificado los convenios aludidos, tienen un compromiso que se deriva de su mera pertenencia a la organización de respetar, promover y hacer realidad, de buena fe y de conformidad con la Constitución, los principios relativos a los derechos fundamentales que son objeto de esos convenios; es decir:

...

d) la eliminación de la discriminación en materia de empleo y ocupación.

En concordancia con los anteriores instrumentos internacionales, la Carta Magna establece en el artículo 1o., párrafo tercero:

...

Queda prohibida toda discriminación motivada por origen étnico o nacional, el género, la edad, las discapacidades, la condición social, las condiciones de salud, la religión, las opiniones, las preferencias, el estado civil o cualquier otra que atente contra la dignidad humana y tenga por objeto anular o menoscabar los derechos y libertades de las personas.

La Ley Federal para prevenir y eliminar la Discriminación señala en el artículo 9:

Queda prohibida toda práctica discriminatoria que tenga por objeto impedir o anular el reconocimiento o ejercicio de los derechos y la igualdad real de oportunidades.

Las fracciones III y XXVIII del mismo precepto mencionan que se consideran conductas discriminatorias

...

III. Prohibir la libre elección de empleo, o restringir las oportunidades de acceso, permanencia y ascenso en el mismo;

...

XXVIII. Realizar o promover el maltrato físico o psicológico por la apariencia física, forma de vestir, hablar, gesticular o por asumir públicamente su preferencia sexual...

En el mismo sentido, la Ley Federal del Trabajo establece en el artículo 3o.:

El trabajo es un derecho y un deber sociales. No es artículo de comercio, exige respeto para las libertades y dignidad de quien lo presta y debe efectuarse en condiciones que aseguren la vida, la salud y un nivel económico decoroso para el trabajador y su familia.

No podrán establecerse distinciones entre los trabajadores por motivo de raza, sexo, edad, credo religioso, doctrina política o condición social.

...

Dado que el espíritu de los cuerpos normativos citados busca proscribir la discriminación laboral, así como fomentar el acceso al trabajo y la protección contra el desempleo, vemos necesario que la prohibición de la discriminación por motivo de la apariencia física sea enunciada de manera expresa en la Ley Federal del Trabajo, por lo cual se somete a consideración del pleno de esta soberanía la siguiente iniciativa con proyecto de

Decreto que reforma los artículos 3o., segundo párrafo, y 133, fracción I, de la Ley Federal del Trabajo

Artículo Único. Se reforman los artículos 3o., segundo párrafo, y 133, fracción I, de la Ley Federal del Trabajo, para quedar como sigue:

Artículo 3o. ...

No podrán establecerse distinciones entre los trabajadores por motivo de raza, sexo, edad, credo religioso, doctrina política, preferencias, condición social o apariencia física .

...

Artículo 133. Queda prohibido a los patrones

I. Negarse a aceptar trabajadores por razón de origen étnico o nacional , edad, sexo, condición social, religión, opinión, preferencias, estado civil o apariencia física ;

II. a XI. ...

Artículo Transitorio

Único. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Notas

1 Turati, Marcela. Fuego cruzado, las víctimas atrapadas en la guerra del narco, capítulo IV, “Sin lugar para los jóvenes”, Grijalbo, México, DF, enero de 2011, páginas 106-128.

2 Citado por Turati, Marcela. Op. cit., página 118.

3 Isaac Tomás Guevara Martínez, coordinador de Estudios Psicosociales de la Universidad Autónoma de Sinaloa, citado por Turati, Marcela. Op. cit., página 116.

4 Consultado en el portal www.inegi.org.mx el 8 de marzo de 2011. La estimación de población juvenil para el año actual es elaboración propia, debido a que el Inegi en la fecha de consulta proporcionaba únicamente las cifras de la población total del país del último Censo de Población y Vivienda de 2010, sin desglosar los porcentajes por grupos de edad en él.

5 Alcántara, Liliana. “La mitad de los jóvenes desempleados, en pobreza”, en El Universal, 18 de agosto de 2010, citada por Turati, Marcela. Op. cit., página 117.

6 Sánchez, Verónica. “Pierden jóvenes presencia laboral”, en Reforma, 12 de julio de 2010, citada por Turati, Marcela. Op. cit., página 118.

7 Informe Alternativo sobre Protocolo Facultativo de la Convención de los Derechos del Niño Relativo a la Participación de Niños en Conflictos Armados, Red por los Derechos de la Infancia en México, México, abril de 2010, página 25. Op. cit., página 111.

8 Op. cit., página 128.

Presentada en el Palacio Legislativo de San Lázaro, a 26 de abril de 2011.

Diputados: Diana Patricia González Soto, Francisco Saracho Navarro, Hugo Héctor Martínez González, Héctor Fernández Aguirre, Héctor Franco López, Noé Fernando Garza Flores, Tereso Medina Ramírez, Melchor Sánchez de la Fuente, Josefina Rodarte Ayala (rúbricas).

Que reforma el artículo 20 de la Ley de Caminos, Puentes y Autotransporte Federal, a cargo de la diputada Tomasa Vives Preciado, del Grupo Parlamentario del PAN

La que suscribe, Tomasa Vives Preciado, diputada federal de la LXI Legislatura, con fundamento en la fracción II del artículo 71 de la Constitución Política de los Estados Unidos Mexicanos, así como en los artículos 6, numeral 1, 77 y 78 del Reglamento de la Cámara de Diputados, somete a consideración de esta asamblea la presente iniciativa que adiciona cinco párrafos al artículo 20 de la Ley de Caminos, Puertos y Autotransporte Federal al tenor de la siguiente

Exposición de Motivos

Los criterios para la fijación de tarifas en los servicios del autotransporte federal

La regulación de las tarifas del autotransporte de pasajeros de competencia federal se basa en disposiciones que se encuentran en el Reglamento de Autotransporte Federal y Servicios Auxiliares, y no en la Ley de Caminos, Puertos y Autotransporte Federal, que es como debería ser, y como de hecho se verifica en las leyes de tránsito y transporte o sus similares de casi todas las entidades federativas.

La Ley de Caminos, Puertos y Autotransporte Federal establece la regulación de las tarifas de modo escueto y concediendo enorme discrecionalidad a los transportistas para fijar tarifas, esto al desarrollar las disposiciones tarifarias en el reglamento ya señalado, y no en la ley. En orden, la regulación es la siguiente:

La Ley de Caminos, Puertos y Autotransporte Federal

Capítulo IVTarifas

Artículo 19. En caso de que la Secretaría considere que en alguna o en algunas rutas no exista competencia efectiva en la explotación del servicio de autotransporte federal de pasajeros solicitará la opinión de la Comisión Federal de Competencia para que, en caso de resultar favorable se establezcan las bases tarifarias respectivas. Dicha regulación se mantendrá sólo mientras subsisten las condiciones que la motivaron.

Artículo 20. La Secretaría podrá establecer las tarifas aplicables para la operación de las Unidades de Verificación, así como las bases de regulación tarifaria de los servicios de arrastre, arrastre y salvamento y depósito de vehículos.

En los supuestos a que se refieren este artículo y el anterior en los que se fijen tarifas, éstas deberán ser máximas e incluir mecanismos de ajuste que permitan la prestación de servicios en condiciones satisfactorias de calidad, competitividad y permanencia.

Artículo 21. Cuando un permisionario sujeto a regulación tarifaria considere que no se cumplen las condiciones señaladas en este capítulo, podrá solicitar opinión de la Comisión Federal de Competencia. Si dicha Comisión opina que las condiciones de competencia hacen improcedente en todo o en parte la regulación, se deberán hacer las modificaciones o supresiones que procedan [...]

Por su parte, el Reglamento de Autotransporte Federal y Servicios Auxiliares dispone:

Capítulo Séptimo Tarifas

Artículo 61. En la operación de los servicios de autotransporte federal de pasajeros, los autotransportistas podrán determinar las tarifas y sus modificaciones, sin que se requiera aprobación de la Secretaría, debiendo registrarlas ante ésta, con un mínimo de siete días de anticipación a su aplicación.

Artículo 62. Las tarifas registradas serán las máximas y a partir de ellas los permisionarios estructurarán las promocionales o de descuento.

Artículo 63. Los autotransportistas de pasajeros deberán tener a la vista del público las tarifas que aplicarán y dar a conocer las diversas opciones por ruta, así como las promociones correspondientes.

Artículo 64. Cuando no exista competencia efectiva en alguna ruta, la Secretaría solicitará la opinión de la Comisión Federal de Competencia y en caso de que ésta dictamine en ese sentido, establecerá las bases tarifarias respectivas.

Se considera que existe competencia efectiva en una ruta determinada cuando haya dos o más prestadores del mismo servicio o sustitutos de éste en la misma ruta o por rutas alternativas, o cuando existiendo un solo prestador no existan barreras relevantes de acceso al mercado de que se trate [...]

Como podemos apreciar, el reglamento de referencia plantea discrepancias serias con relación a la Ley de Caminos, Puertos y Autotransporte Federal, pues por una parte la ley habla de facultades expresas e implícitas de la Secretaría en materia de tarifas del autotransporte federal, así como de la necesidad de pedir la opinión de la Comisión Federal de Competencia en los casos donde no existe competencia efectiva entre prestadores del servicio, pero, sin embargo, el artículo 61 del Reglamento del Autotransporte Federal y de Servicios Auxiliares le concede plena libertad a los transportistas para fijar las tarifas. Lo cual es contradictorio, y absurdo, por las siguientes consideraciones:

A) El reglamento más que desarrollar la ley, lo que hace es establecer “nueva” legislación en el rubro de tarifas.

B) Concede una autonomía tal en la fijación de tarifas a los transportistas, que transgrede cualquier posibilidad de control para evitar perjuicios a los usuarios, de conformidad a los principios que norman los derechos del consumidor en México, así como de acuerdo a los criterios que en otros rubros del comercio de bienes y servicios, determinan que los aumentos deban ser proporcionales a los índices inflacionarios y/o a los porcentajes en que aumentan los insumos básicos del proveedor.

Podemos ver como en la práctica, que los prestadores de este tipo de servicios aumentan tarifas de modo desproporcionado con relación a la inflación y a los costos de los combustibles y las refacciones.

En estados como Coahuila, podemos apreciar y verificar cómo las tarifas de las rutas locales de autotransporte federal aumentaron de forma repentina en un lapso menor de un año, en porcentajes que van desde un 30 a un 40 por ciento. Sin justificación alguna y sin que estos aumentos sean proporcionales a los incrementos del diesel, las refacciones o el dólar americano.

Los descuentos a grupos vulnerables y estudiantes: criterios dispares e injustos

El transporte público federal de pasajeros es utilizado por miles de personas todos los días, en todo el país, cumple éste con fines turísticos, de negocios o de trabajo según sea el caso.

En los camiones o unidades del autotransporte federal viajan toda clase de personas, en especial de las clases media y baja, adultos mayores, jóvenes, adolescentes y niños, familias enteras, grupos de amigos y estudiantes.

Desde hace muchos años el legislador y las autoridades del poder ejecutivo de los estados y de la federación, han hecho esfuerzos por incluir beneficios de tipo económico en los medios de transporte público a favor de los grupos vulnerables, en especial de adultos mayores, personas de capacidades diferentes y estudiantes; indígenas, en otros casos.

Mientras que unas leyes del transporte dejan estos beneficios a la voluntad y discrecionalidad de las autoridades, otras son más claras y objetivas, estableciendo en sus cuerpos los porcentajes que deben otorgarse en las tarifas de transporte; esto lo pudimos verificar al revisar algunas de las leyes estatales del rubro, entre otras:

Ley de Transporte y sus Vías de Comunicación del Estado de Chihuahua

Artículo 58. Los adultos mayores, personas con discapacidad, pensionados, jubilados, estudiantes y las personas que formen parte de los pueblos Indígenas del Estado, gozarán de una reducción de un 50 por ciento de descuento de las tarifas para el transporte urbano y semiurbano de pasajeros, siempre y cuando justifiquen su calidad mediante la exhibición de la credencial vigente correspondiente, la que, respecto de los adultos mayores, se expedirá por la Secretaría de Fomento Social del Ejecutivo del estado y en el caso de los indígenas del estado por parte de la Coordinación Estatal de la Tarahumara. Las personas que formen parte de los pueblos indígenas del estado gozarán del descuento de treinta y tres por ciento de las tarifas para el transporte foráneo siempre y cuando justifiquen ante la Coordinación Estatal de la Tarahumara, su pertenencia cultural a alguna de las etnias asentadas en el territorio del Estado, la que expedirá el documento de identificación correspondiente [...]

Ley de Transporte y Vialidad del DF

Artículo 82. Tomando en cuenta las circunstancias particulares de los usuarios, las situaciones de interés general, la conveniencia de eficientar o acreditar el servicio público de transporte, el jefe de gobierno a propuesta de la Secretaría, podrá autorizar el establecimiento de tarifas especiales, promociónales, o preferenciales, así como exenciones del pago de tarifa, que se aplicaran de manera general, abstracta e impersonal a sectores específicos de la población.

Ley General de Transporte Público del Estado de Baja California

Artículo 38. Las tarifas del servicio público de transporte de pasajeros, se aplicarán uniformemente a todos los usuarios, a excepción de los niños menores de tres años, quienes viajarán sin costo alguno. En el transporte masivo de pasajeros, se les aplicará el cincuenta por ciento de descuento tarifario a los estudiantes, discapacitados y adultos mayores de 60 años, en los términos del reglamento [...]

Ley de Transporte y de la Seguridad Vial de Colima

Artículo 8. Son atribuciones del Ejecutivo del estado las siguientes:

IX. Aprobar, fijar y modificar, previo el estudio técnico que lleve a cabo el Consejo o la Dirección General, las tarifas aplicables de cualquier modalidad del servicio de transporte público, así como de todos aquellos permisos o servicios auxiliares del transporte, incluyendo los estacionamientos, encierros, corralones y confinamientos públicos;

X. Autorizar y fijar las tarifas especiales a personas con discapacidad, adultos mayores, jubilados y pensionados , menores de edad y estudiantes, en el servicio público de transporte....

Ley de Transportes de Durango

Artículo 63. La autoridad deberá fijar tarifas especiales para el servicio público de transporte urbano, suburbano y foráneo; las cuales beneficiarán a estudiantes de cualquier grado, adultos mayores, personas con discapacidad, jubilados y pensionados [ ...]

Ley de Transporte Público de San Luis Potosí

Artículo 96. Tomando en cuenta las circunstancias particulares de los usuarios, las situaciones de interés social y la conveniencia de optimizar o acreditar el servicio de transporte público, la Secretaría podrá autorizar el establecimiento de tarifas especiales, que se aplicarán de manera general e impersonal a sectores específicos de la población, en beneficio de los menores de seis años, estudiantes, personas con discapacidad, adultos mayores y jubilados.

Artículo 97. Se considera tarifa especial aquélla que aplica a los usuarios que por sus condiciones particulares son sujetos de tratamiento especifico, a los que deberá aplicarse todos los días del año, un cincuenta por ciento de descuento sobre la tarifa genérica autorizada para el servicio de transporte colectivo urbano de primera y segunda clase, así como para el servicio interurbano; esta prestación únicamente se otorgará mediante esquemas de prepago......

Como se aprecia, en la mayor parte de las leyes estatales del transporte, los criterios para la fijación de tarifas y descuentos especiales, se establecen en las leyes y no en los reglamentos.

La situación de los descuentos a estudiantes en el autotransporte federal:

Es de conocida verdad, que a los Estudiantes se les aplican descuentos en las rutas del transporte federal, pero con una limitación: sólo durante los periodos vacacionales. Esta es una limitante injusta porque decenas de miles de estudiantes de todo el país, en especial de universidades, cursan sus carreras en escuelas o facultades que se ubican fuera de los municipios de donde tienen sus hogares; por ende, tienen la necesidad de viajar de vez en cuando a sus lugares de origen, especialmente los fines de semana. Pero se topan con que deben pagar la tarifa normal por no tratarse de un periodo vacacional.

La “regla” de los auto transportistas plantea una discrepancia interesante; esto porque por ejemplo, en el caso de los adulto mayores, con su credencial del Insen, les aplican los descuentos siempre, en toda época y día del año.

Los estudiantes que foráneos, es decir los que ni acuden a universidades en los municipios donde residen sus padres o tutores, también requieren de este tipo de beneficios, es una necesidad apremiante el poder viajar a sus hogares para satisfacer necesidades diversas.

La Ley Federal de Competencia establece:

Artículo 7o. Para la imposición, en los términos del artículo 28 constitucional, de precios a los productos y servicios que sean necesarios para la economía nacional o el consumo popular, se estará a lo siguiente:

I. Corresponde exclusivamente al Ejecutivo federal determinar mediante decreto los bienes y servicios que podrán sujetarse a precios, siempre y cuando no haya condiciones de competencia efectiva en el mercado relevante de que se trate. La Comisión determinará mediante declaratoria si no hay condiciones de competencia efectiva.

II. La Secretaría, sin perjuicio de las atribuciones que correspondan a otras dependencias y previa opinión de la Comisión, fijará los precios que correspondan a los bienes y servicios determinados conforme a la fracción anterior, con base en criterios que eviten la insuficiencia en el abasto.

La Secretaría podrá concertar y coordinar con los productores o distribuidores las acciones o modalidades que sean necesarias en esta materia, procurando minimizar los efectos sobre la competencia y la libre concurrencia.

La Procuraduría Federal del Consumidor, bajo la coordinación de la Secretaría, será responsable de la inspección, vigilancia y sanción, respecto de los precios que se determinen conforme a este artículo, de acuerdo con lo que dispone la Ley Federal de Protección al Consumidor.

Consideramos que los criterios para la fijación de tarifas del autotransporte federal de pasajeros deben regularse en la ley y no en el reglamento; y que los descuentos a estudiantes deben aplicarse también durante los fines de semana.

Por lo expuesto, me permito someter a consideración de esta soberanía la siguiente iniciativa con proyecto de

Decreto que adicionan cinco párrafos el artículo 20 de la Ley de Caminos, Puertos y Autotransporte Federal

Artículo Único. Se adicionan cinco párrafos al artículo 20 la Ley de Caminos, Puertos y Autotransporte Federal para quedar como sigue:

Artículo 20. ...

La Secretaría, en coordinación con los transportistas, fijará las tarifas para el transporte federal de pasajeros, tomando en cuenta las circunstancias siguientes:

I. La necesidad del servicio que tienen los usuarios;

II. Los aumentos en los combustibles e insumos para las unidades; y

IV. Las necesidades de transportación de los adultos mayores, personas de capacidades diferentes, indígenas, pensionados, jubilados y estudiantes de educación media superior y superior.

Para los grupos mencionados en la fracción anterior, la Secretaría, en coordinación con los transportistas, establecerá descuentos en las tarifas del servicio, dichos beneficios nunca serán menores al 40 por ciento de la tarifa general aprobada. Los estudiantes de educación media superior y superior gozarán de estos beneficios en periodos de vacaciones y en fines de semana [...]

...

Transitorio

Único. El presente decreto entrará en vigor el día siguiente de su publicación en el Diario Oficial de la Federación.

Dado en el Palacio Legislativo de San Lázaro, a 26 de abril de 2011.

Diputada Tomasa Vives Preciado (rúbrica)

Que reforma el artículo 44 de la Ley de Coordinación Fiscal, a cargo del diputado Heladio Gerardo Verver y Vargas Ramírez, del Grupo Parlamentario del PRD

Problemática

La seguridad pública ha sido un problema que se ha incrementado en nuestro país, en los últimos años se han realizado intentos por erradicar al crimen organizado, con poco éxito. Sin embargo, en el Sistema Nacional de Coordinación Fiscal hace años que se considera a la inseguridad pública como un factor que determina el crecimiento y desarrollo de las entidades federativas.

El modelo discrecional y poco claro con el que se distribuyen los recursos sobre el tema de seguridad a las entidades federativas, debe ser fundamental para esta soberanía, por lo que hoy he venido a proponer ante esta soberanía se realicen modificaciones a los criterios de distribución de los recursos del Fondo de Aportaciones para la Seguridad Pública al tenor de la siguiente

Exposición de Motivos

El principio económico del federalismo fiscal trata de buscar un punto óptimo entre los bienes públicos que se encuentran para saciar las necesidades de la comunidad y el respectivo nivel de gobierno que pueda proporcionarlo al menor costo. Ello se traduce en una óptima relación costo-beneficio entre los distintos entes de gobierno y la población. Es necesario resaltar la importancia de la eficacia y eficiencia en la que se pueda dar una recaudación o en la que se pueda cubrir algún requerimiento de la población, ya cualquier orden de gobierno debe buscar siempre el mayor beneficio y la menor pérdida posible.

La distribución de las competencias en todos los órdenes de gobierno se encuentran plasmadas en el artículo 122 de nuestra Constitución Política, y es en la Ley de Coordinación fiscal en dónde se detallan los derechos y responsabilidades que cada orden de gobierno debe tener. Sin embargo un verdadero federalismo se debe afianzar de modo que los gobiernos subnacionales, estados y municipios tengan mayor alcance a los recursos que determinan el bienestar de la población.

La descentralización de los recursos ha pasado por varios procesos y los intentos por otorgar autonomía a las Entidades se han incrementado en los últimos tiempos por lo que al mirar atrás podemos observar que se ha avanzado mucho en esta materia, sin embargo aun falta camino que recorrer.

En 1995 nace como consecuencia de una nueva posición de las relaciones intergubernamentales las Aportaciones Federales, las cuales se proyectaron en el Plan Nacional de Desarrollo de 1995-2000, en el que se planteaba la necesidad de crear un nuevo federalismo basado en el reconocimiento de la autonomía de los tres ordenes de gobierno y el respeto a dicha autonomía; lo que se obtiene como consecuencia de una redistribución de autoridad, responsabilidad y recursos del gobierno federal hacia los tres órdenes de gobierno estatal y municipal.

Como consecuencia de esta nueva visión se crea el capítulo V de la Ley de Coordinación Fiscal y con ella el ramo 33 en el Presupuesto de Egresos de la Federación. De esa manera se comienza a observar el nuevo proceso de descentralización, en donde los recursos que la federación traslada a las haciendas públicas de las entidades federativas y municipios, a través de siete fondos, están condicionados a la consecución y cumplimiento de objetivos relacionados con la educación básica y normal, la salud, el desarrollo social y la seguridad pública.

Las aportaciones se establecen en el Presupuesto de Egresos de la Federación, y cada uno de los siete fondos tiene un destino específico. La fiscalización de estas corresponde en primera instancia a las autoridades estatales y posteriormente federales. Otra de sus características es que nunca se pueden aplicar como garantía para un préstamo, además de establecerse específicamente los fondos y los montos que corresponden a los municipios, el mecanismo para su distribución no es tan específico como el caso de las Participaciones.

El Fondo de Aportaciones de Seguridad Pública (FASP), tiene sus antecedentes en las reformas a los artículos 21 y 73, fracción XXIII, de la Constitución Política de los Estados Unidos Mexicanos en 1994, sustentada en las bases de la coordinación en materia de seguridad pública. Asimismo en 1998 se formaliza su incorporación al Sistema Nacional de Coordinación al incorporase una cláusula donde se establecía la constitución de un fideicomiso estatal de distribución de fondos, el cual sería compuesto por recursos del estado, así como los correspondientes al gobierno federal, los cuales se transferirían a la Secretaría de Gobernación por medio del ramo 04. En 1999 cambiaron a ser presupuestados en el Fondo de Aportaciones Federales para la Seguridad Pública de los Estados y del Distrito Federal.

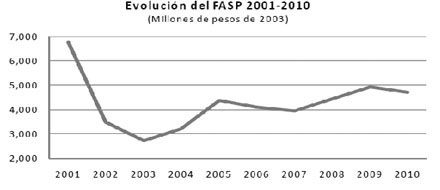

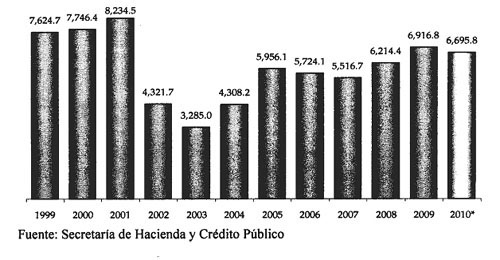

El FASP tiene como finalidad destinar recursos para el reclutamiento, selección, depuración, evaluación y formación de recursos humanos vinculados con la seguridad pública; dotación y equipamiento de agencias del ministerio público, policías judiciales, peritos, policías preventivos y custodios; establecimiento de la red de telecomunicaciones e informática para seguridad pública; construcción, mejoramiento o ampliación de las instalaciones para la procuración e impartición de justicia y de los centros de readaptación social, así como para seguimiento y evaluación de programas; sin embargo en términos reales el fondo ha decrecido desde 2001 como se muestra en la gráfica 1.

La asignación de los recursos del FASP que se determina anualmente en el Presupuesto de Egresos de la Federación, no se encuentra constituidos por algún un procedimiento con sustento técnico que puedan definir el monto global de los recursos que componen este fondo y que constituye un asunto prioritario para la ciudadanía.

Hasta nuestros días la integración de este fondo se efectúa a propuesta de la Secretaría de Gobernación, y la distribución de los recursos entre las entidades federativas se da a conocer a través del Diario Oficial de la Federación, durante los últimos días de cada mes de enero. Su aplicación se realiza de acuerdo con los programas estatales de seguridad pública, los cuales derivan del programa nacional acordado por el Consejo Nacional de Seguridad Pública.

Gráfica 1

Fuente: Evolución del Gasto Programable del Ramo 36 Seguridad Pública 2001–2010, CEFP / 015 / 2010, Centro de Estudios de las Finanzas Públicas

Hasta nuestros días la integración de este fondo se efectúa a propuesta de la Secretaría de Gobernación, y la distribución de los recursos entre las entidades federativas se da a conocer a través del Diario Oficial de la Federación, durante los últimos días de cada mes de enero. Su aplicación se realiza de acuerdo con los programas estatales de seguridad pública, los cuales derivan del programa nacional acordado por el Consejo Nacional de Seguridad Pública.

De igual manera la aplicación de los criterios los interpreta el Consejo Nacional de Seguridad Pública (CNSP) empleando un ponderador de cada criterio, de la siguiente forma:

• 35 por ciento, población;

• 15 por ciento, combate a la delincuencia;

• 20 por ciento, control de confianza;

• 10 por ciento, información de seguridad pública; y

• 20 por ciento, ejercicio de los recursos.

La forma en que se han asignado los recursos del FASP cada año genera inseguridad e inhibe la planeación de acciones estratégicas de mediano plazo al no contar con la certeza sobre el monto de recursos que serán aprobados en el Presupuesto de Egresos de la Federación (PEF) para esta rubro.

En consecuencia la propuesta consiste en asegurar un piso de recursos federales con base en el monto de recursos aprobados para el ejercicio del año actual y lo proyectado para el año siguiente que correspondan al 0.050 por ciento de la recaudación federal participable, con el propósito de contar una base de operación en el fortalecimiento de la materia de seguridad pública.

Un punto importante de la propuesta se refiere a la calidad y del gasto en materia de seguridad pública. La ausencia de los municipios es evidente desde el ordenamiento jurídico, no se considera la canalización de recursos hacia los ayuntamientos y esta instancia de gobierno es parte fundamental de la seguridad pública como lo señala el artículo 21 de constitucional:

“La seguridad pública es una función a cargo de la federación, el Distrito Federal, los estados y los municipios, en las respectivas competencias que esta Constitución señala”, por lo que se pretende que se transfiera como mínimo un 20 por ciento del mencionado fondo de manera directa a los municipios con la finalidad de mejorar las condiciones de seguridad.

De esta forma, el monto de los recursos asignados al FASP por la honorable Cámara de Diputados en el PEF, se distribuye en su totalidad a partir de estos 5 criterios (acuerdo 03/XXI/07 del CNSP, DOF, 25 de enero de 2007). El Consejo Nacional de Seguridad Pública en la primera sesión ordinaria posterior a la determinación de los montos, y por acuerdo con las entidades federativas y el Distrito Federal, se definen ejes estratégicos para la ejecución de los recursos; con base en lo anterior se firman convenios de transferencia de los recursos, acompañados de anexos técnicos, firmados entre las entidades federativas y la Secretaría de Seguridad Pública.

Un aspecto que se ha observado en las revisiones que efectúa la Auditoria Superior de la Federación (ASF) se refiere a la centralización de los recursos La ASF, en los trabajos de revisión y fiscalización del gasto federalizado, del ramo 33, correspondientes a la Cuenta Pública de 2005, ha encontrado que en muchos estados y municipios de la República Mexicana todavía no se consolidan los sistemas de control.

La modificación propuesta para el FASP, tiene el propósito de prever expresamente que dentro de los criterios que el Consejo Nacional de Seguridad Pública determine para la distribución de los recursos del FASP se consideren los recursos destinados a los municipios, a fin de fortalecer sus labores de seguridad pública, así como propiciar un modelo proactivo, con una visión estratégica.

Derivado de la actual situación de inseguridad en las entidades federativas y de la ineficiencia de las fuerzas policiacas para combatir el crimen organizado es que surge esta propuesta que pretende incrementar los recursos de los estados y el Distrito Federal para el combate a la inseguridad pública.

Fundamento legal y denominación

Es por lo anterior que el suscrito diputado Heladio Gerardo Verver y Vargas Ramírez, del Grupo Parlamentario del PRD, con fundamento en los artículos 71, fracción II, de la Constitución Política de los Estados Unidos, 6, numeral 1, 77 y 78, II, del Reglamento de la Cámara de Diputados, presento al pleno de esta soberanía la iniciativa con proyecto de

Decreto por el que se reforma el artículo 44 de la Ley de Coordinación Fiscal en materia del Fondo de Aportaciones de Seguridad Pública

Ordenamientos a modificar y texto propuesto:

Artículo Único. Se modifica el artículo 44 de la Ley de Coordinación Fiscal para quedar como sigue:

Artículo 44. El Fondo de Aportaciones para la Seguridad Pública de los Estados y del Distrito Federal se constituirá con un 0.05 por ciento de la recaudación federal participable, la que será determinada anualmente en la Ley de Ingresos de la Federación.

Las entidades que estén adheridas al Sistema Nacional de Coordinación Fiscal y que hubieran celebrado con la federación convenios de colaboración administrativa tienen la obligación de redistribuir a los municipios de la entidad cuando menos, el 30 por ciento del fondo por el mecanismo que determine la legislatura respectiva.

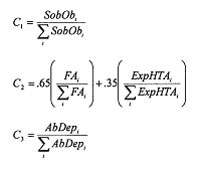

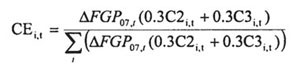

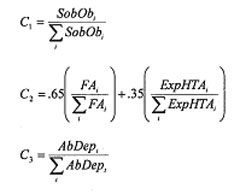

El Ejecutivo federal distribuirá los recursos de éste fondo a través de la Secretaría de Hacienda y Crédito Público, con base en la siguiente fórmula:

En donde:

C1i,t, C2i,t, y C3i,t son los coeficientes de distribución del Fondo de Aportaciones para la Seguridad Pública de la entidad federativa i en el año t en que se realiza el cálculo.

T i,t es la aportación del fondo a que se refiere este artículo, que corresponde a la entidad i, en el año t, para el cual se realiza el cálculo y que no podrá ser menor a T i, t-1 .

T i, t- 1 es la aportación del fondo a que se refiere este artículo que le correspondió a la entidad i, en el año anterior para el cual se efectúa el cálculo.

FASP t es el Fondo de Aportaciones para la Seguridad Pública a nivel nacional determinado en el Presupuesto de Egresos de la Federación del año para el cual se efectúa el cálculo.

FASP t-1 es el Fondo de Aportaciones para la Seguridad Pública a nivel nacional en el año anterior para el cual se efectúa el cálculo.

DPS i es el número de presuntos delincuentes y delincuentes sentenciados que determine la Secretaría de Seguridad Pública para la entidad i en el año inmediato anterior para el cual se efectúa el cálculo.

P i es la población de la entidad federativa publicada por el Instituto Nacional de Geografía y Estadística (Inegi) en el año inmediato anterior, para el cual se efectúa el cálculo.

ID i es el índice delictivo que determine la Secretaría de Seguridad Pública para la entidad i en el año inmediato anterior para el cual se efectúa el cálculo.

EDG i es la eficiencia del gasto en seguridad pública, que determine la Secretaría de Seguridad Pública para la entidad i en el año inmediato anterior para el cual se efectúa el cálculo.

EDG i min es el mínimo de la eficiencia del gasto en seguridad pública de todas las entidades federativas.

EDG i max es el máximo de la eficiencia del gasto en seguridad pública de todas las entidades federativas.

? es la sumatoria sobre todos los estados de la variable que le sigue.

La información relacionada con las fórmulas y variables utilizadas en el cálculo para la distribución y el resultado de su aplicación que corresponderá a la asignación por cada Estado y el Distrito Federal, deberá publicarse en el Diario Oficial de la Federación a más tardar a los 30 días naturales siguientes a la publicación en dicho diario del Presupuesto de Egresos de la Federación del ejercicio fiscal de que se trate. Los convenios celebrados entre las partes integrantes del sistema nacional y los anexos técnicos deberán firmarse en un término no mayor a sesenta días contados a partir de la publicación de la información antes mencionada.

Este fondo se enterará mensualmente por la Secretaría de Hacienda y Crédito Público durante los primeros diez meses del año a los estados y al Distrito Federal, de manera ágil y directa sin más limitaciones ni restricciones, incluyendo aquéllas de carácter administrativo, salvo que no se cumpla lo dispuesto en este artículo.

Para los efectos del entero a que se refiere el párrafo anterior no procederán los anticipos a que se refiere el segundo párrafo del artículo 7o. de esta ley.

Los estados y el Distrito Federal reportarán trimestralmente a la Secretaría de Seguridad Pública federal el ejercicio de los recursos del fondo y el avance en el cumplimiento de las metas, así como las modificaciones realizadas a los convenios de colaboración y sus anexos técnicos en la materia; en este último caso deberán incluirse los acuerdos del respectivo Consejo Estatal de Seguridad Pública o el acuerdo correspondiente del Consejo Nacional de Seguridad Pública, así como la justificación sobre las adecuaciones a las asignaciones previamente establecidas.

Transitorios

Primero. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Segundo. La aplicación de la fórmula de repartición prevista en el presente decreto se aplicará a partir del 1 de enero del año siguiente a su publicación en el Diario Oficial de la Federación.

Palacio Legislativo de San Lázaro, a 26 de abril de 2011.

Diputado Heladio Gerardo Verver y Vargas Ramírez (rúbrica)

Que reforma y adiciona diversas disposiciones de las Leyes Agraria, y de Desarrollo Rural Sustentable, a cargo del diputado Óscar García Barrón, del Grupo Parlamentario del PRI

Quien esto suscribe, con fundamento en los artículos 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos y 6o., fracción I, del Reglamento de la Cámara de Diputados del Congreso de la Unión, somete a la consideración de esta soberanía la presente iniciativa con proyecto de decreto por el que se reforman diversas disposiciones de las Leyes Agraria y de Desarrollo Rural sustentable conforme a la siguiente

Exposición de Motivos

En México, en nuestro país, después de 300 años de pérdida de la libertad y del patrimonio social de la tierra; la independencia, el movimiento de Hidalgo y Morelos; nos hizo recobrar los derechos y libertades de los que nos despojó la conquista y que después nos reconstituyeron Los Sentimientos de la Nación , la Constitución de 1824, la Constitución de 1857 y que la Constitución de 1917 consagró, como los más caros y elevados valores para nosotros los mexicanos.

Por estas razones históricas, somos un país que ama la libertad. Somos un país de hombres libres. Somos un país que ha dado lugar a una economía mixta compatible con este régimen de libertades. Pero también somos un país que en este marco jurídico y en este modelo de economía, la planeación ha surgido y se ha puesto en práctica, como instrumento de gobierno, para conducir el desarrollo nacional.

Actualmente se elaboran planes nacionales, estatales y municipales de desarrollo cronológicamente ligados a los cambios de gobierno y que escrupulosamente son reemplazados a los cambios de administración. La planeación es obligatoria para el sector público federal, es coordinada con los gobiernos de las entidades federativas y es concertada con los sectores privado y social.

El sector privado es pionero en esta materia, todos los negocios o casi todos, son entes colectivos y obedecen a un plan implícito o explícito. Históricamente en el mundo, las ciencias de la administración, de la economía, entre otras, surgieron fundamentadas en la planeación de actividades de la empresa privada.

En el sector social la planeación, en cambio, tuvo que esperar una revolución, la de 1917 en Rusia, para ver florecer un modelo de planeación que tuviera como sujetos principales las organizaciones de productores en empresas del sector social. Se hacían planes en cada unidad de producción integrada a la planeación centralizada del modo de producción socialista.

En México el sector social de la economía, basado en la propiedad social de la tierra, en el ejido y en la comunidad, en las magnitudes que lo conocemos ahora, es un producto histórico reciente. Es producto de la revolución campesina del pasado siglo y todavía no cumple 100 años. Apenas está terminando de certificarse, como medio de lograr finalmente, la certeza jurídica de la tan anhelada propiedad de la tierra.

Esta es una verdad histórica. Si alguna forma de tenencia de la tierra en México es legítima en su procedencia, es legítima en su adquisición, es plena en la certeza jurídica que exige nuestro régimen de derecho, es la propiedad social de la tierra, es la propiedad del ejido y la comunidad. Y la acreditación pulcra de esta forma de tenencia es muy reciente, todavía no cumple 20 años. ¡Y todavía combate como siempre lo ha hecho, contra toda clase de recursos jurídicos basados en el derecho o en contra de él que se ponen en práctica para destruirla!

Esta forma de tenencia de la tierra. Esta unidad económica de producción como siempre la ha concebido la reforma agraria en México, no ha pasado por la experiencia de la planeación. El sector privado siempre lo ha hecho. Es en la historia, la cuna de la planeación de actividades. El sector público la inició con Lázaro Cárdenas y se consolida como principal instrumento del desarrollo nacional, en la década de los setenta, del pasado siglo.

En efecto, desde que se establece en el artículo 25 constitucional, que para garantizar que el desarrollo nacional sea integral y sustentable, el estado planea, conduce y orienta la actividad económica nacional y lleva a cabo, la regulación y fomento que demanda el interés general en el marco de libertades que la Constitución otorga.

En este proceso concurre el sector social de la economía, sin menoscabo de otras formas de actividad económica. Respecto a esta concurrencia, el artículo 25 constitucional dispone textualmente: “La Ley establecerá los mecanismos que faciliten la organización y la expansión de la actividad económica del sector social: de los ejidos, organizaciones de trabajadores, cooperativas, comunidades, empresas que pertenezcan mayoritariamente o exclusivamente a los trabajadores y, en general, de todas las formas de organización social para la producción, distribución y consumo de bienes y servicios socialmente necesarios”.

La Ley de Planeación que regula este proceso, en su capítulo Participación Social en la Planeación, en su artículo 20 dispone que en el ámbito del Sistema Nacional de Planeación Democrática tendrá lugar la participación y consulta de los diversos grupos sociales, con el propósito de que la población exprese sus opiniones para la elaboración, actualización y ejecución del plan y los programas a que se refiere esta ley.

Las organizaciones representativas de los obreros, campesinos, pueblos y grupos populares; de las instituciones académicas, profesionales y de investigación de los organismos empresariales; y de otras agrupaciones sociales, –continúa la ley– participarán como órganos de consulta permanente en los aspectos de la planeación democrática relacionados con su actividad a través de foros de consulta popular que al efecto se convocarán.

La Ley Agraria, reglamentaria del artículo 27 constitucional en materia agraria, en su título segundo, Del desarrollo y fomento agropecuarios, en su artículo 4o., segundo párrafo, confirma la función de consulta que en toda esta legislación se les concede a los campesinos a los que identifica como “organizaciones de productores”. “Las organizaciones de productores podrán elaborar propuestas de políticas de desarrollo y fomento al campo, las cuales serán concertadas con el Ejecutivo federal para su aplicación”.

Los artículo 5o., 6o.y 7o. de esta ley, especifican las obligaciones del Ejecutivo federal en este esfuerzo de desarrollo y fomento agropecuarios y el artículo 8o. del mismo título, dispone que “En los términos que establece la Ley de Planeación, el Ejecutivo federal, con la participación de los productores y pobladores del campo a través de sus organizaciones representativas, formulará programas de mediano plazo y anuales en los que se fijarán las metas, los recursos y su distribución geográfica y por objetivos, las instituciones responsables y los plazos de ejecución, para el desarrollo integral del campo mexicano”.

La Ley Agraria reconoce que el núcleo del sector social en el campo son los ejidos, las comunidades y las organizaciones rurales de productores especificadas en las figuras jurídicas que la misma ley establece. Les reconoce personalidad jurídica y el derecho de ser los propietarios de la tierra en su modalidad social de tenencia; pero en cuanto a su participación en los procesos de la planeación nacional la legislación los identifica solamente, como sector de consulta, como sector propositivo de políticas de desarrollo y fomento, como sector concertador de compromisos, programas y proyectos, con el sector público.

Todo parecía indicar que con la Ley de Desarrollo Rural Sustentable la planeación finalmente se desarrollaría en los ejidos y las comunidades en virtud de que el artículo 2o. de esta ley dice: “Son sujetos de esta ley los ejidos, comunidades y las organizaciones o asociaciones de carácter nacional, estatal, regional, distrital, municipal o comunitario de productores del medio rural, que se constituyan o estén constituidas de conformidad con las leyes vigentes y, en general, toda persona física o moral que de manera individual o colectiva, realice preponderantemente actividades en el medio rural”.

Y en el párrafo tercero de su artículo 1o., la Ley de Desarrollo Rural sustentable dispone que “Se considera de interés público el desarrollo rural sustentable que incluye la planeación y organización de la producción agropecuaria, su industrialización y comercialización y de los demás bienes y servicios, y todas aquellas acciones tendientes a la elevación de la calidad de vida de la población rural, según lo previsto en el artículo 26 de la Constitución...”

Hasta aquí está claro, qué es el sector social, cómo está integrado y que son ellos los sujetos del desarrollo rural sustentable; pero en el proceso de planeación que esta ley construye para el desarrollo rural sustentable, introduce una figura que en ninguna legislación de las examinadas hasta ahora está prevista: el municipio. El municipio no es parte del sector social, es parte del sector público, que la misma ley define en su artículo 3o. como “órdenes de gobierno”. En su fracción XX, el artículo 3o. dice: “órdenes de gobierno: Los gobiernos federal, de las entidades federativas y de los municipios”.

Con esta ley se ha conseguido que la planeación haya descendido del nivel nacional, al nivel municipal. En efecto, con fundamento en la Constitución Política de los Estados Unidos Mexicanos y la Ley de Planeación, nuestro país dispone de un sistema nacional de planeación democrática que da lugar al plan nacional de desarrollo. Con fundamento en las constituciones estatales, se obtienen los planes de desarrollo de los estados y con fundamento en la Ley de Desarrollo Rural Sustentable, se ha conseguido la elaboración de planes municipales, a través de los consejos municipales de desarrollo rural sustentable.

Pero según las fracciones del artículo 115 constitucional, las materias que son objeto de los municipios son:

I. Cada municipio será gobernado por un ayuntamiento.

II. Los municipios están investidos de personalidad jurídica y manejan su patrimonio conforme a la ley.

III. Los municipios tienen a su cargo las funciones y servicios públicos.

IV. Los municipios administran libremente su hacienda.

V. Los municipios:

a) Formulan planes de desarrollo urbano municipal.

b) Crean y administran reservas territoriales.

c) Participan en la formulación de planes de desarrollo regional.

d) Autorizan la utilización del suelo.

e) Intervienen en la regularización de la tenencia de la tierra urbana.

f) Otorgan licencias y permisos para construcciones.

g) Participan en la creación y administración de reservas ecológicas.

h) Intervienen en programas de transporte público.

i) Celebran convenios para la administración y custodia de las zonas federales.

VI. Participan en la planeación regional.

VII. Ejercen funciones de seguridad pública.

VIII. Se integran con base en el principio de representación proporcional.

Puede notarse con el examen de estas fracciones, la ausencia de los elementos constitutivos del desarrollo rural sustentable en los mandatos constitucionales para los municipios. Y en estas fracciones existen dos funciones limitadas y diferentes: primera, la formulación de planes de desarrollo urbano municipal y segunda, la participación en la formulación de planes de desarrollo regional.