Gaceta Parlamentaria, Cámara

de Diputados, número 2912-VI, martes 15 de diciembre de 2009.

DICTAMEN DE LA COMISIÓN

DE HACIENDA Y CRÉDITO PÚBLICO, CON PROYECTO DE DECRETO QUE

ADICIONA UNA FRACCIÓN XVI AL ARTÍCULO CUARTO DE LAS DISPOSICIONES

TRANSITORIAS DE LA LEY DEL IMPUESTO SOBRE LA RENTA CONTENIDAS EN EL DECRETO

QUE REFORMA, ADICIONA Y DEROGA DIVERSAS DISPOSICIONES DE LAS LEYES DEL

IMPUESTO SOBRE LA RENTA, DEL IMPUESTO A LOS DEPÓSITOS EN EFECTIVO,

Y DEL IMPUESTO AL VALOR AGREGADO, DEL CÓDIGO FISCAL DE LA FEDERACIÓN,

Y DEL DECRETO POR EL QUE SE ESTABLECEN LAS OBLIGACIONES QUE PODRÁN

DENOMINARSE EN UNIDADES DE INVERSIÓN; Y REFORMA Y ADICIONA DIVERSAS

DISPOSICIONES DEL CÓDIGO FISCAL DE LA FEDERACIÓN, Y DE LA

LEY DEL IMPUESTO SOBRE LA RENTA, PUBLICADO EN EL DIARIO OFICIAL DE LA FEDERACIÓN

EL 1 DE ABRIL DE 1995, PUBLICADO EN EL DIARIO OFICIAL DE LA FEDERACIÓN

EL 7 DE DICIEMBRE DE 2009

Honorable Asamblea:

Con fundamento en lo dispuesto en los artículos

71, fracción II, y 72, apartado H, de la Constitución Política

de los Estados Unidos Mexicanos, los diputados Felipe Solís Acero,

José de Jesús Zambrano Grijalva, Alejandro Encinas Rodríguez,

Herón Escobar García y Pedro Vázquez González

sometieron a la consideración de la Cámara de Diputados del

honorable Congreso de la Unión la iniciativa con proyecto de decreto

para adicionar una fracción XVI al artículo cuarto de las

disposiciones transitorias de la Ley del Impuesto sobre la Renta contenidas

en el decreto que reforma, adiciona y deroga diversas disposiciones de

las Leyes del Impuesto sobre la Renta, del Impuesto a los Depósitos

en Efectivo, y del Impuesto al Valor Agregado, del Código Fiscal

de la Federación, y del decreto por el que se establecen las obligaciones

que podrán denominarse en unidades de inversión; y reforma

y adiciona diversas disposiciones del Código Fiscal de la Federación

y de la Ley del Impuesto sobre la Renta, publicado en el Diario Oficial

de la Federación el 1 de abril de 1995, publicado en el Diario Oficial

de la Federación el 7 de diciembre de 2009, la cual fue turnada

a la Comisión de Hacienda y Crédito Público el 3 de

diciembre de 2009, para su estudio y dictamen.

Los integrantes de esta Comisión de Hacienda y

Crédito Público, con base en las facultades que nos confieren

los artículos 39, 45 y demás relativos de la Ley Orgánica

del Congreso de los Estados Unidos Mexicanos, así como los artículos

60, 65, 87, 88 y demás aplicables del Reglamento para el Gobierno

Interior del Congreso General de los Estados Unidos Mexicanos, sometemos

a consideración de esta honorable asamblea el siguiente dictamen:

Antecedentes

1. El 3 de diciembre de 2009 diversos legisladores presentaron

a la Cámara de Diputados la iniciativa con proyecto de decreto para

adicionar una fracción XVI, al artículo cuarto de las disposiciones

transitorias de la Ley del Impuesto sobre la Renta contenidas en el decreto

que reforma, adiciona y deroga diversas disposiciones de las Leyes del

Impuesto sobre la Renta, del Impuesto a los Depósitos en Efectivo,

y del Impuesto al Valor Agregado, del Código Fiscal de la Federación,

y del decreto por el que se establecen las obligaciones que podrán

denominarse en unidades de inversión; y reforma y adiciona diversas

disposiciones del Código Fiscal de la Federación, y de la

Ley del Impuesto sobre la Renta, publicado en el Diario Oficial de la Federación

el 1 de abril de 1995.

2. El 3 de diciembre de 2009 la Mesa Directiva de la Cámara

de Diputados turnó a esta Comisión de Hacienda y Crédito

Público la iniciativa de referencia para su estudio y dictamen.

Derivado de lo anterior, esta comisión realizó

diversos trabajos a efecto de revisar el contenido de la citada iniciativa,

con el objeto de expresar sus observaciones y comentarios a la misma e

integrar el presente dictamen.

Descripción de la iniciativa

La iniciativa que se dictamina fue presentada en términos

de lo dispuesto en los artículos 71, fracción II, y 72, apartado

H, de la Constitución Política de los Estad9s Unidos Mexicanos.

Los diputados proponentes de la iniciativa que se dictamina

señalan en la exposición de motivos que el artículo

226 de la Ley del Impuesto sobre la Renta, establece un estímulo

fiscal a los proyectos de inversión en la producción cinematográfica

nacional que tiene como características principales las siguientes:

• Es un incentivo fiscal a los contribuyentes del impuesto

sobre la renta o el impuesto al activo por sus aportaciones a proyectos

de inversión en la producción cinematográfica nacional.

• El monto total del estímulo es hasta por 500

millones de pesos.

• El monto máximo por contribuyente y por proyecto

es de 20 millones de pesos.

• El estímulo no podrá exceder en ningún

caso del 10% del impuesto sobre la renta a cargo del contribuyente en el

ejercicio inmediato anterior a aquel en el que se otorgue el estímulo.

• La aprobación del estímulo tiene como

sustento la aplicación de las reglas generales y a través

del Comité Interinstitucional.

Asimismo, en la iniciativa se indica que las autoridades

fiscales han sostenido el criterio de que el estímulo fiscal constituye

un ingreso en crédito para el contribuyente aportante, por lo que,

en los términos de las disposiciones de la Ley del Impuesto sobre

la Renta constituye un ingreso acumulable para efectos del citado impuesto.

La iniciativa precisa que considerar como ingreso acumulable

el estímulo fiscal a la producción cinematográfica

nacional implicaría que dicho estímulo deje de ser un beneficio

para los contribuyentes que aportan recursos para el desarrollo del cine

mexicano, dado que el Estado no estaría asumiendo el costo total

del estímulo y el contribuyente no vería reflejada la disminución

del impuesto correspondiente.

Por lo anterior, con el objeto de mantener y preservar

todos los efectos positivos del estímulo a favor de la industria

cinematográfica, el Congreso de la Unión aprobó el

5 de noviembre de 2009, una reforma al artículo 226 de la Ley del

Impuesto sobre la Renta, a fin de establecer de manera expresa que el estímulo

fiscal a la producción cinematográfica nacional no constituye

un .ingreso acumulable para los efectos del impuesto sobre la renta.

Asimismo, la iniciativa que se dictamina establece que

la medida aprobada por el Congreso de la Unión en relación

con la reforma al artículo 226 de la Ley del Impuesto sobre la Renta,

redundará en una clara reducción de la base gravable, al

contar los contribuyentes con un estímulo fiscal libre del pago

de impuestos.

Por otro lado, la iniciativa que se dictamina menciona

que la reforma que considera como no acumulable al estímulo fiscal

previsto en el artículo 226 de la Ley del Impuesto sobre la Renta

entrará en vigor a partir del año 2010. Sin embargo, los

diputados proponentes consideran que dado el estado actual que guarda la

industria cinematográfica nacional, no es oportuno que los contribuyentes

tengan que esperar hasta la conclusión del ejercicio fiscal de 2010

para disfrutar del beneficio de la reforma recientemente aprobada por este

Congreso de la Unión.

En ese sentido, la iniciativa en estudio plantea la necesidad

de adicionar una disposición transitoria en el artículo cuarto

de las disposiciones transitorias de la Ley del Impuesto sobre la Renta

contenidas en el "decreto que reforma, adiciona y deroga diversas disposiciones

de las Leyes del Impuesto sobre la Renta, del Impuesto a los Depósitos

en Efectivo, y del Impuesto al Valor Agregado, del Código Fiscal

de la Federación, y del decreto por el :que se establecen las obligaciones

que podrán denominarse en unidades de inversión; y reforma

y adiciona diversas disposiciones del Código Fiscal de la Federación

y de la Ley del Impuesto sobre la Renta, publicado en el Diario Oficial

de la Federación el 1 de abril de 1995", con el fin de establecer

que los beneficios del artículo 226 aprobado sean aplicables a los

ejercicios fiscales de 2008 y 2009, es decir, establecer un régimen

transitorio para aquellos contribuyentes que hubieran sido beneficiados

con el estímulo fiscal en los citados ejercicios fiscales.

Adicionalmente, la iniciativa precisa que el espíritu

de la presente iniciativa se encuentra plasmado en la propuesta de modificación

al artículo 226 de la Ley del Impuesto sobre la Renta, adicionada

en el Senado de la República, durante la revisión del proyecto

que le remitió la Cámara de Diputados relativo a la miscelánea

fiscal. La disposición que se pretende incorporar con una fracción

adicional dentro de las disposiciones transitorias no altere; en ningún

momento la razón de ser de la reforma legislativa; en realidad perfecciona

su sentido y alcance legal.

Además, la iniciativa a estudio precisa que en

la Cámara de Senadores, al discutirse y aprobarse la propuesta de

reforma al artículo 226 de la Ley del Impuesto sobre la Renta, se

votó el texto de dicho artículo así como el transitorio

materia de la presente iniciativa. Sin embargo, por un error de técnica

legislativa se omitió adicionar la disposición transitoria

a la minuta enviada a la Cámara de Diputados.

Consideraciones de la comisión

Después de efectuar el análisis del contenido

de la iniciativa presentada por el Ejecutivo federal, esta dictaminadora

considera lo siguiente:

Esta comisión que dictamina coincide con los proponentes

de la iniciativa en el sentido de mantener y preservar todos los efectos

positivos del estímulo a favor de la industria cinematográfica,

al establecer que el estímulo fiscal no constituye un ingreso acumulable

para los efectos .del impuesto sobre la renta; tal y como fue aprobado

el 5 de noviembre de 2009 por este Congreso de la Unión, al reformar

el artículo 226 de la Ley del Impuesto sobre la Renta.

Sin embargo, la que dictamina estima que no es conveniente

que se otorgue su aplicación para los contribuyentes que durante

el ejercicio de 2008 fueron beneficiados con el estímulo fiscal

mencionado, toda vez que se trata de contribuyentes que ya determinaron

y pagaron el impuesto sobre la renta correspondiente a dicho ejercicio

fiscal, por lo que tendrían que presentar declaraciones complementarias

para determinar un saldo a favor cuya devolución provocaría

una disminución en la recaudación del impuesto sobre la renta

calculada para 2010 en 140 millones de pesos, con la consiguiente afectación

en la Ley de Ingresos de la Federación para 2010 por la misma cantidad,

aunado al costo administrativo asociado al trámite de las devoluciones.

Por lo que hace a los contribuyentes que obtuvieron el beneficio en el

ejercicio de 2009, en apoyo a la industria cinematográfica, se estima

conveniente otorgar la facilidad administrativa para que dicho beneficio

no sea acumulable en el ejercicio citado, considerando que la declaración

respectiva se presentará hasta el periodo febrero-abril de 2010.

Con base en lo anterior, esta comisión dictaminadora

considera adecuada la necesidad de adicionar el artículo cuarto

de las disposiciones transitorias de la Ley del Impuesto sobre la Renta

contenidas en el "decreto que reforma, adiciona y deroga diversas disposiciones

de las Leyes del Impuesto sobre la Renta, del Impuesto a los Depósitos

en Efectivo, y del Impuesto al Valor Agregado, del Código Fiscal

de la Federación, y del decreto por el que se establecen las obligaciones

que podrán denominarse en unidades de inversión; y reforma

y adiciona diversas disposiciones del Código Fiscal de la Federación,

y de la Ley del Impuesto sobre la Renta, publicado en el Diario Oficial

de la Federación el 1 de abril de 1995", publicado en el Diario

Oficial de la Federación el 7 de diciembre de 2009, con el objeto

de establecer que los beneficios de la no acumulación del estímulo

fiscal sea aplicable únicamente al ejercicio fiscal de 2009, es

decir, establecer un régimen transitorio para aquellos contribuyentes

que hubieran sido beneficiados con el estímulo fiscal en el citado

ejercicio fiscal.

Adicionalmente, esta comisión dictaminadora también

ha detectado la necesidad de aclarar en este dictamen el alcance y sentido

de la fracción VI del artículo cuarto del "decreto que reforma,

adiciona y deroga diversas disposiciones de las Leyes del Impuesto sobre

la Renta, del Impuesto a los Depósitos en Efectivo, y del Impuesto

al Valor Agregado, del Código Fiscal de la Federación, y

del decreto por el que se establecen las obligaciones que podrán

denominarse en unidades de inversión; y reforma y adiciona diversas

disposiciones del Código Fiscal de la Federación, y de la

Ley del Impuesto sobre la Renta, publicado en el Diario Oficial de la Federación

el 1 de abril de 1995", publicado en el Diario Oficial de la Federación

el 7 de diciembre de 2009, respecto al esquema de pagos del impuesto sobre

la renta diferido correspondiente a los ejercicios fiscales anteriores

a 2005, mismo que las sociedades controladoras deben comenzar a pagar a

partir de junio de 2010.

En efecto, mediante el decreto citado, aprobado por el

honorable Congreso de la Unión el 5 de noviembre de 2009, se reformaron

y adicionaron, entre otras disposiciones, diversos artículos de

la Ley del Impuesto sobre la Renta, incluyendo el tratamiento al régimen

de consolidación fiscal, por medio del cual, conforme a lo dispuesto

por el artículo 70-A, las sociedades controladoras deberán

enterar, en cada ejercicio fiscal, el impuesto sobre la renta actualizado

que hubieran diferido con motivo de la consolidación fiscal generado

en el sexto ejercicio fiscal anterior a aquél en el que se deba

efectuar el entero y que no se haya pagado con anterioridad.

Igualmente, en la fracción VI del artículo

cuarto del decreto mencionado, que contiene las disposiciones transitorias

de la Ley del Impuesto sobre la Renta, se establece que durante el ejercicio

fiscal de 2010 las sociedades controladoras deberán enterar el impuesto

sobre la renta diferido a que se refiere el artículo 70-A de la

Ley del Impuesto sobre la Renta, correspondiente a los ejercicios fiscales

anteriores a 2005, y que no hubiera sido pagado al 31 de diciembre de 2009.

Ahora bien, el segundo párrafo de dicha fracción

establece que el entero del impuesto diferido mencionado con anterioridad

deberá efectuarse en cinco ejercicios fiscales por la sociedad controladora,

y el inciso a) de la fracción citada establece que el primer pago

del impuesto sobre la renta diferido deberá realizarse mediante

declaración que se presente en el mes de junio del ejercicio fiscal

de 2010, ejercicio fiscal a partir del cual empiezan a computarse los cinco

ejercicios fiscales que las sociedades controladoras tienen para efectuar

el entero del impuesto diferido.

Cabe destacar que en el proceso legislativo correspondiente,

tanto en la iniciativa presentada por el Ejecutivo federal como en los

dictámenes aprobados en las Cámaras de Diputados y de Senadores,

y demás documentos integrantes del proceso citado, el entero del

impuesto diferido siempre se consideró que se debería realizar

en un plazo de cinco años, contados a partir de 2010.

En efecto, en la parte conducente de la iniciativa presentada

por el Ejecutivo Federal con fecha 8 de septiembre de 2009, se propuso

lo siguiente:

"Por lo anterior, las modificaciones propuestas implicarían

que:

• Las sociedades controladoras que hayan iniciado la consolidación

de sus utilidades y/o pérdidas a partir del ejercicio fiscal de

2005, cuya autorización hubiera sido obtenida en 2004 o años

posteriores, tengan obligación de pagar el ISR diferido una vez

transcurridos los cinco ejercicios fiscales en los que tienen obligación

de consolidar.

• Aquellas sociedades controladoras que vengan consolidando

con anterioridad al ejercicio fiscal de 2005 y que lo sigan haciendo al

31 de diciembre de 2009, deben pagar el saldo del ISR diferido al 31 de

diciembre de 2004 pendiente de pago al 31 de diciembre de 2009, a partir

del ejercicio de 2010 en cinco parcialidades.

• El impuesto diferido de cada ejercicio correspondiente

a los ejercicios fiscales de 2005 y posteriores se pague una vez transcurridos

cinco años, es decir, el correspondiente a 2005, se pagaría

en cinco parcialidades a partir del ejercicio fiscal de 2011, el relativo

a 2006 en cinco parcialidades a partir del ejercicio fiscal de 2012 y así

sucesivamente.

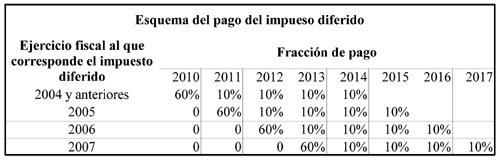

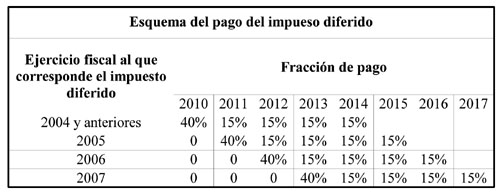

De acuerdo con lo anterior, el citado esquema de pagos

quedaría en la forma que se ejemplifica en el siguiente cuadro:

Por otra parte, en las consideraciones vertidas por la

Comisión de Hacienda y Crédito Público de la Cámara

de Diputados, en el dictamen correspondiente a la iniciativa antes mencionada,

publicado el 20 de octubre de 2009 en la Gaceta Parlamentaria, se expresó

lo siguiente:

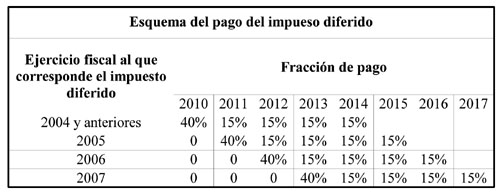

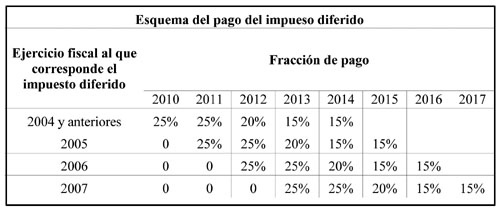

"Esta dictaminadora coincide con establecer un esquema

de pago fraccionado, como el propuesto por el Ejecutivo federal, ya que

ello coadyuva a las flujos de efectivo del grupo de consolidación

para el entero del impuesto diferido. Sin embargo, se considera apropiado

modificar la propuesta del Ejecutivo federal incluida en la iniciativa

sujeta a dictamen, en lo que se refiere a los por cientos a enterar del

impuesto diferido, que se establecen en las fracciones I y II del sexto

párrafo del artículo 70-A de la Ley del Impuesto sobre la

Renta, a efecto de que el pago inicial sea más accesible para las

empresas y éstas cuenten con un horizonte de pagos que preserve

el periodo para el pago del impuesto diferido de diez años. De esta

manera, el esquema de pagos fraccionados quedaría, ejemplificadamente,

de la forma siguiente:

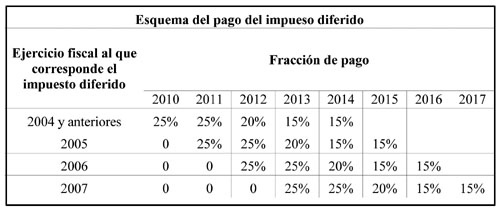

Por último, en la reserva presentada por el senador

Francisco Labastida Ochoa en la sesión del Pleno de la Cámara

de Senadores del día 30 de octubre de 2009, misma que fue aprobada

por el pleno de dicha Cámara, se establece en su parte conducente

lo siguiente:

"Sin perjuicio de lo anteriormente expuesto, en atención

a los diversos planteamientos expresados por los distintos sectores de

la sociedad, se considera conveniente modificar el esquema de pagos fraccionados

propuesto por la colegisladora, con el fin de flexibilizar el horizonte

de pagos y hacer el entero del impuesto más accesible para las sociedades

controladoras, sin que con ello se modifique el periodo para el pago del

impuesto diferido.

De esta manera el esquema de pagos fraccionados quedaría

de la forma siguiente:

En tal virtud, se considera necesario modificar los artículos

70-A de la Ley del Impuesto sobre la Renta y cuarto, fracción VI,

de las disposiciones transitorias de la Ley del Impuesto sobre la Renta,

conforme a lo siguiente:"

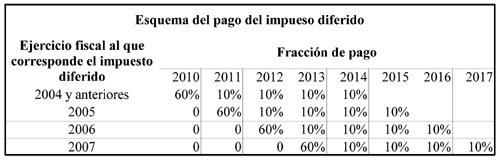

Sin embargo, el plazo de cinco años no queda claro

con lo establecido en los incisos b) a e) de la fracción mencionada,

por lo que a efecto de homologar lo dispuesto en el segundo párrafo

de dicha fracción con los incisos mencionados para evitar interpretaciones

erróneas sobre los ejercicios en los que se debe efectuar el entero

del impuesto diferido, esta comisión considera necesario reformar

los incisos b), c), d) y e), de la fracción VI del artículo

cuarto del decreto, para precisar que las fechas en que se debe enterar

el segundo y posteriores pagos del impuesto diferido, es en las fechas

en que se deban presentar cada una de las declaraciones de consolidación

fiscal de los ejercicios 2010, 2011, 2012 y 2013, para quedar como sigue:

"Disposiciones transitorias de la Ley del Impuesto sobre

la Renta

Artículo Cuarto. ...

VI. …

b) 25% en la misma fecha en que deba presentarse la

declaración de consolidación del ejercicio fiscal de

en 2011.

e) 20% en la misma fecha en que deba presentarse la declaración

de consolidación del ejercicio fiscal de en 2012.

d) 15% en la misma fecha en que deba presentarse la declaración

de consolidación del ejercicio fiscal de en 2013.

e) 15% en la misma fecha en que deba presentarse la declaración

de consolidación del ejercicio fiscal de en 2014.

..."

Por lo anteriormente expuesto, los miembros de esta Comisión

de Hacienda y Crédito Público, sometemos a consideración

del Pleno de esta honorable asamblea, para efectos del artículo

72, fracción A, de la Constitución Política de los

Estados Unidos Mexicanos, el siguiente

Decreto por el que se reforma el artículo cuarto,

fracción VI, incisos b), e), d) y e), y se le adiciona una fracción

XVI, establecido en el "decreto por el que se reforman, adicionan y derogan

diversas disposiciones de las Leyes del Impuesto sobre la Renta, del Impuesto

a los Depósitos en Efectivo y del Impuesto al Valor Agregado, del

Código Fiscal de la Federación y del decreto por el que se

establecen las obligaciones que podrán denominarse en unidades de

inversión y reforma y adiciona diversas disposiciones del Código

Fiscal de la Federación y de la Ley del Impuesto sobre la Renta,

publicado en el Diario Oficial de la Federación el 1 de abril de

1995, publicado en el Diario Oficial de la Federación el 7 de diciembre

de 2009

Artículo Único. Se reforma

el artículo cuarto, fracción VI, incisos b), c), d) y e),

y se adiciona dicho artículo cuarto con una fracción

XVI, establecido en el "decreto por el que se reforman, adicionan y derogan

diversas disposiciones de las Leyes del Impuesto sobre la Renta, del Impuesto

a los, Depósitos en Efectivo y del Impuesto al Valor Agregado, del

Código Fiscal de la Federación y del decreto por el que se

establecen las obligaciones que podrán denominarse en unidades de

inversión y reforma y adiciona diversas disposiciones del Código

Fiscal de.la Federación y de la Ley del Impuesto sobre la Renta,

publicado en el Diario Oficial de la Federación el 1 de abril de

1995, publicado en el Diario Oficial de la Federación el 7 de diciembre

de 2009, para quedar como sigue:

Disposiciones transitorias de la Ley del Impuesto sobre

la Renta

Artículo Cuarto. ...

VI. ...

b) 25% en la misma fecha en que deba presentarse la declaración

de consolidación del ejercicio fiscal en 2011.

e) 20% en la misma fecha en que deba presentarse la declaración

de consolidación del ejercicio fiscal en 2012.

d) 15% en la misma fecha en que deba presentarse la declaración

de consolidación del ejercicio fiscal en 2013.

e) 15% en la misma fecha en que deba presentarse la declaración

de consolidación del ejercicio fiscal en 2014.

...

XVI. Los contribuyentes que durante el ejercicio fiscal

2009 hubieran sido beneficiados con el estímulo fiscal previsto

en el artículo 226 de la Ley del Impuesto sobre la Renta, podrán

aplicar lo dispuesto en el citado artículo vigente a partir del

1 de enero de 2010.

Transitorio

Único. El presente decreto entrará

en vigor el 1 de enero de 2010.

Sala Comisiones de la honorable Cámara de Diputados,

a 14 de diciembre de 2009.

La Comisión de Hacienda y Crédito Público

Diputados: Mario Alberto Becerra

Pocoroba (rúbrica), presidente; Graciela Ortiz González,

David Penchyna Grub (rúbrica), Ovidio Cortázar Ramos (rúbrica),

Luis Enrique Mercado Sánchez (rúbrica), Víctor Manuel

Báez Ceja (rúbrica), Armando Ríos Piter (rúbrica),

Adriana Sarur Torre (rúbrica), Óscar González Yáñez,

Cora Cecilia Pinedo Alonso, María Guadalupe García Almanza,

secretarios; Ricardo Ahued Bardahuil (rúbrica), Jesús Alberto

Cano Vélez (rúbrica), Julio Castellanos Ramírez (rúbrica),

Óscar Saúl Castillo Andrade, Alberto Emiliano Cinta Martínez

(rúbrica), Raúl Gerardo Cuadra García (rúbrica),

Mario Alberto di Costanzo Armenta (rúbrica), Roberto Gil Zuarth

(rúbrica), Ildefonso Guajardo Villarreal (rúbrica), Baltazar

Manuel Hinojosa Ochoa, Silvio Lagos Galindo (rúbrica), Juan Carlos

Lastiri Quirós, Sebastián Lerdo de Tejada Covarrubias (rúbrica),

Óscar Guillermo Levín Coppel (rúbrica), Ruth Esperanza

Lugo Martínez (rúbrica), Emilio Andrés Mendoza Kaplan,

José Narro Céspedes (rúbrica), Leticia Quezada Contreras

(rúbrica), Pablo Rodríguez Regordosa (rúbrica), José

Adán Ignacio Rubí Salazar (rúbrica), Claudia Ruiz

Massieu Salinas (rúbrica), María Esther de Jesús Scherman

Leaño (rúbrica), Luis Videgaray Caso (rúbrica).