De la Comisión de Hacienda y Crédito Público, con proyecto de decreto:

Diciembre 08, 2003

HONORABLE ASAMBLEA DE LA CÁMARA DE DIPUTADOS.

A. LEY DEL IMPUESTO SOBRE DE LA RENTA

El día 4 de diciembre de 2003, el Grupo Parlamentarios del Partido Acción Nacional, con fundamento en el artículo 71, fracción de la Constitución Política de los Estados Unidos Mexicanos, así como la fracción II del artículo 55 del Reglamento para el Gobierno Interior del Congreso General de los Estados Unidos Mexicanos, sometió a la consideración de esta H. Cámara de Diputados la Iniciativa con proyecto de Decreto por el que se Reforman, Adicionan y Derogan diversas disposiciones fiscales.

Los integrantes de esta Comisión con base en las facultades que nos confieren los artículos 39, 45 y demás relativos de la Ley Orgánica del Congreso de los Estados Unidos Mexicanos, así como los artículos 60, 65, 87, 88 y demás aplicables del Reglamento para el Gobierno Interior del Congreso General de los Estados Unidos Mexicanos, sometemos a la consideración de esta Honorable Asamblea el dictamen relativo a la Iniciativa de Decreto antes citada.

Esta Comisión Dictaminadora, con base en las atribuciones antes señaladas, procedió al estudio de la citada Iniciativa, por lo que con base en los resultados de las deliberaciones realizadas por los miembros que integran dicha Comisión se efectuó el siguiente:

DICTAMEN

DESCRIPCIÓN DE LA INICIATIVA

El objeto de las reformas propuestas en materia del impuesto sobre la renta, tiene como finalidad el mejorar la competitividad de las empresas y así lograr por una parte atraer inversión extranjera y por la otra, reducir los precios de las mercancías exportadas, y así los productos nacionales compitan en el país contra las mercancías extranjeras, por lo que para poder lograr dicho objeto, se propone una reducción de la tasa del impuesto sobre la renta empresarial al 30%.

También se busca que los empleadores puedan deducir los gastos que realicen cuando se subroguen a la obligación de proporcionar servicios médicos a sus trabajadores, independientemente de que estos gocen de los servicios públicos de salud.

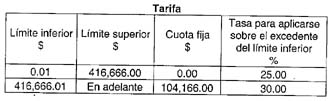

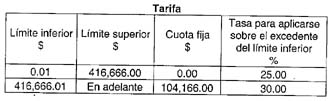

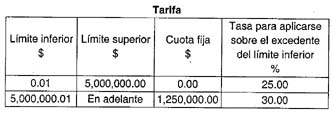

Asimismo, se busca que en el caso de las personas físicas, se establezca un sistema más sencillo para calcular el impuesto sobre la renta, sobre la base de la aplicación de una sola tarifa en lugar del sistema actual que es de 50. Para logra lo anterior, se pretende implementar una nueva tarifa estructurada en dos tramos, lo que dará como resultado un cálculo simplificado, manteniendo libres de carga fiscal a los contribuyentes de menor capacidad contributiva.

Con la nueva estructura propuesta, se eliminará el subsidio y el crédito al salario, sin que sean afectados los contribuyentes de menores ingresos, lo que permitirá que cualquier asalariado, profesionista o empresario, pueda efectuar el cálculo del impuesto que le corresponda de manera sencilla y confiable.

Por otra parte, respecto a las diversas exenciones contenidas en la Ley del Impuesto sobre la Renta, se pretende disminuir el monto de la exención respecto a jubilación, pensiones, haberes de retiro, pensiones vitalicias u otras formas de retiro, con el fin de ajustarlas a la nueva tarifa de dicho gravamen; en cuanto a las prestaciones de seguridad social, se propone aclarar que se encuentran exentas cuando las mismas se otorguen de conformidad con las leyes de seguridad social; respecto a las prestaciones de previsión social, se considera necesario precisar los conceptos incluidos en la exención.

Tratándose de los contribuyentes dedicados exclusivamente a las actividades agrícolas, ganaderas, pesqueras o silvícolas, se pretende les sean aplicadas las reglas sobre preciso de transferencia, con el fin de evitar que las utilidades de otros sectores, mediante planeaciones, gocen de la reducción del 50% con que cuenta el sector primario.

Se pretende establecer como una facultad de las entidades federativas, el que puedan establecer cuotas fijas para cobrar el impuesto sobre la renta de los contribuyentes que tributan en la Sección III del Capítulo II del Título IV de la Ley del Impuesto sobre la Renta.

Con la finalidad de fomentar el mercado inmobiliario mexicano, mediante la captación de recursos de los fondos de pensiones y jubilaciones del extranjero, se propone les sea otorgado un estímulo fiscal a los fideicomisos en los que los fideicomisarios sean dichos fondos de pensiones o jubilaciones, dicho estimulo consistiría en que no efectúen pagos provisionales del impuesto sobre la renta.

Asimismo, se plantea establecer un subsidio para el empleo, que consistiría en calcular mensualmente mediante la aplicación de una tabla inversa al monto de los ingresos por salario del trabajador, el cual se podrá acreditar contra el impuesto sobre la renta del propio trabajador, en los casos en que el crédito sea mayor al impuesto de dicho trabajador, los retenedores están obligados a entregar en efectivo la diferencia del impuesto y el crédito al salario, pudiendo dicho retenedor acreditar las cantidades entregadas en efectivo contra el impuesto sobre la renta, propio o retenido a terceros. Ello con el propósito de simplificar en su aplicación el beneficio fiscal citado.

Como una mediada adicional a la propuesta antes señalada, se pretende establecer un subsidio para la nivelación del ingreso, con lo que se busca mantener el mismo ingreso disponible de los trabajadores.

CONSIDERACIONES DE LA COMISIÓN

Reducción de la tasa del impuesto sobre la renta empresarial

La actual Ley del Impuesto sobre la Renta, establece en sus disposiciones transitorias, una reducción gradual de su tasa impositiva que llegaría al 32%, en el ejercicio de 2005. Dicha medida tenía por objeto fortalecer la inversión productiva en nuestro país, al tiempo que permitiría la aplicación óptima del esquema integrado del impuesto sobre la renta de las personas físicas y de las personas morales, medida que generó un importante avance en el esquema tributario.

En la Iniciativa presentada a esta Soberanía para el ejercicio de 2004, se propone una reducción de la tasa del impuesto sobre la renta, aplicable a personas morales, a una tasa del 30%. Lo anterior busca que los inversionistas mexicanos y extranjeros puedan planear sus inversiones en territorio nacional y con esto se pueda crear un círculo virtuoso que genere mayor ahorro e inversión, y de esta manera también se generen mayores empleos y mejor remunerados; asimismo, se busca dar las bases para una mejor competitividad de las empresas nacionales, de esta forma se pretende atraer la inversión extranjera y reducir los precios de las mercancías exportadas, y además que las mercancías nacionales puedan competir en el país con las mercancías extranjeras.

Ahora bien, en la Iniciativa que se dictamina se considera sumamente importante atenuar el impacto recaudatorio que ocasionará dicha medida, por lo que propone que la desgravación sea paulatina, por lo que a partir del ejercicio fiscal de 2004, la tasa aplicable sería del 33%, para el ejercicio de 2005, sería del 31.5% y para el de 2006, la tasa quedaría en 30%. Derivado de tal medida, también se propuso el ajuste de los factores que se utilizan en el caso de distribución de dividendos.

Esta Comisión considera acertada la propuesta presentada en la Iniciativa, al reducir la tasa del impuesto sobre la Renta aplicable a las personas morales al 30%, de forma paulatina y, por lo tanto, también se considera acertado que derivado de la modificación de la tasa, sean ajustados los factores que se utilizan en el caso de la distribución de dividendos o utilidades.

Deducción de gastos por atención médica prestada por parte de los patrones

Actualmente, es una práctica común que los empleadores acuerden con sus trabajadores, el que dichos patrones se subroguen en la obligación de prestar servicios médicos, independientemente que gocen de los servicios públicos de salud, lo que indudablemente constituye un gasto indispensable para el contribuyente, que puede ser deducido en los términos de la Ley del Impuesto sobre la Renta.

Derivado de lo anterior, esta Comisión considera acertado que se precise que los gastos médicos que realicen los empleadores cuando se subroguen en la citada obligación, sean deducibles para efectos del impuesto sobre la renta.

Simplificación de la tarifa de las personas físicas

Esta Soberanía aprobó el 1 de enero de 2002, una nueva Ley del Impuesto sobre la Renta, en la que se simplificó en gran medida la determinación del gravamen para las personas morales, sin embargo, no sucedió lo mismo con el régimen fiscal aplicable a las personas físicas, ya que actualmente por la multiplicidad de ingresos exentos se ha convertido en un impuesto complejo para poder calcular y determinar su impuesto, además de contar con un sistema de 50 tarifas.

Derivado de lo anterior, esta Comisión está de acuerdo en que se aplique una nueva tarifa para el régimen de las personas físicas, estructurada por dos tramos, con lo cual se simplificará la determinación y aplicación del impuesto sobre la renta. Asimismo, la que Dictamina considera adecuado la desgravación general para aquellos contribuyentes que obtengan ingresos de hasta $76,000.00 anuales, ya que con esto se establece una carga progresiva del gravamen para los que obtienen ingresos superiores a esa cantidad, pues el excedente gravable será mayor en tanto perciba mayores ingresos.

También la que Dictamina considera acertado, que al implementar la citada deducción se elimine a su vez, el subsidio y el crédito al salario, ya que con esta mediada se simplificará el cálculo del impuesto sobre la renta, de tal manera que podrá cualquier asalariado, profesionista o empresario, calcular su gravamen de manera simple y certera. Asimismo, se verán favorecidos aquellos patrones con poca capacidad administrativa, al no tener que requerir los servicios de un experto para efectuar el cálculo de las retenciones correspondientes a sus trabajadores, en virtud de que él mismo los podrá efectuar.

De igual forma, se considera acertado, la reducción en el número de tramos que integra la tarifa aplicable a las personas físicas, extendiendo el monto de ingresos en cada uno de sus escalones. Esto evitará que los contribuyentes dupliquen su esfuerzo para poder incrementar sus ingresos a través de trabajo adicional, ya que la carga fiscal por el aumento de sus ingresos se mantiene prácticamente constante.

Con esta nueva estructura de la tarifa, se esta simplificando el cálculo de los pagos provisionales para aquellos contribuyentes que obtienen ingresos distintos de salarios, en virtud de que el monto de los ingresos que exceda de $76,000.00 anuales y hasta $5......000,000.00 se gravarán con una tasa del 25%, excepto los que excedan de esta cantidad, cuyo excedente se gravará a la misma tasa de sociedades mercantiles.

Asimismo, esta Comisión dictaminadora está de acuerdo en que se busque ampliar la base gravable del impuesto sobre la renta, sin que se pretenda incrementar la contribución de las personas de menores ingresos, al permitir que aquellos contribuyentes con ingresos hasta de $76,000.00 en el año, conserven la desgravación total del impuesto y a partir de esta cantidad cubran su impuesto fundamentalmente con la tasa del 25%, desgravando en todos los casos los primeros $76,000.00, lo que se considera como una medida acertada.

Sin embargo, la que dictamina estima que no es conveniente eliminar la exención de 40 veces el salario mínimo general del que actualmente gozan las personas físicas que realizan actividades agrícolas, ganaderas, pesqueras o silvícolas, toda vez que se trata de un sector de contribuyentes de baja capacidad contributiva y administrativa, que requieren del estímulo que les concede hoy la exención para continuar desarrollando sus actividades.

En este sentido, esta Comisión Dictaminadora desecha la propuesta de derogar la fracción XXVII del artículo 109 de la Ley del Impuesto sobre la Renta, por no considerarla como una medida adecuada para los pequeños productores personas físicas del sector primario.

Por otra parte, la que Dictamina está de acuerdo con que se disminuya, en la fracción III del artículo 109 de la Ley del Impuesto sobre la Renta, el monto de la exención a 5.2 veces el salario mínimo general del área geográfica del contribuyente que se aplica a la obtención de ingresos por jubilaciones, pensiones, haberes de retiro, pensiones vitalicias u otras formas de retiro, esto para los efectos de que sea ajustada dicha exención a la nueva tarifa del impuesto sobre la renta, la cual contempla una deducción que equivale a 4.8 salarios mínimos anuales, que sumados al monto de la exención referida, liberaría del gravamen hasta una cantidad de $158,847.70 anuales por este concepto de ingreso, manteniéndoles de esta forma libres de gravamen más de los nueve salarios mínimos generales elevados al año que hoy están exentos.

Asimismo, esta Dictaminadora considera necesario complementar la reforma propuesta para la fracción III del artículo 109 de la Ley del Impuesto sobre la Renta, con el objeto de establecer como ingreso exento de las personas físicas, los obtenidos de la subcuenta de aportaciones complementarias de retiro previstas en la Ley de los sistemas de Ahorro para el Retiro, las cuales constituyen al igual que los conceptos que actualmente contempla el precepto legal que nos ocupa, un ahorro de largo plazo que tiene por objeto satisfacer contingencias futuras derivadas del retiro por jubilación o por edad avanzada.

Es importante señalar que el retiro de los recursos aportados a las subcuenta de aportaciones complementarias, únicamente se puede realizar cando el trabajador se encuentre en los supuestos que establecen las leyes de seguridad social para obtener una pensión, lo que garantiza la permanencia de las cantidades aportadas a dicha cuenta.

En relación con lo anterior, la que Dictamina propone modificar la fracción III del artículo 109 de la Iniciativa en análisis, para quedar como sigue:

III. Las jubilaciones, pensiones, haberes de retiro, así como las pensiones vitalicias u otras formas de retiro, provenientes de la subcuenta del seguro de retiro o de la subcuenta de retiro, cesantía en edad avanzada y vejez, previstas en la Ley del Seguro Social, de la subcuenta de aportaciones complementarias de retiro prevista en la Ley de los Sistemas de Ahorro para el Retiro, y las provenientes de la cuenta individual del sistema de ahorro para el retiro prevista en la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, en los casos de invalidez, incapacidad, cesantía, vejez, retiro y muerte, cuyo monto diario no exceda de 5.2 veces el salario mínimo general del área geográfica del contribuyente. Por el excedente se pagará el impuesto en los términos de este Título."

La Ley del Impuesto sobre la Renta, señala en su artículo 109 fracción VI, que no se pagará dicho impuesto, respecto de los ingresos percibidos con motivo de actividades culturales y deportivas, sin embargo, con la finalidad que los contribuyentes no distorsionen el fin de dicha prestación, esta Comisión considera acertado que se precise que la exención aplicará únicamente cuando dichas prestaciones se otorguen en servicio o en especie y además se concedan de manera general de acuerdo con las leyes o contratos colectivos de trabajo.

Asimismo, esta Comisión considera positivo que el beneficio de exención, señalado en el párrafo anterior, sea aplicable también a los trabajadores del Estado, referidos en el artículo 123, Apartado B de la Constitución Política de los Estados Unidos Mexicanos, por lo que es necesario que se establezca como condicionante de la exención que dichas prestaciones de previsión social se otorguen de conformidad con las Condiciones Generales de Trabajo que se expidan en los términos del artículo 87 de la Ley Federal de los Trabajadores al Servicio del Estado, Reglamentaria del Apartado B del Artículo 123 Constitucional. Con esta medida se da el mismo tratamiento fiscal a los ingresos percibidos por actividades culturales y deportivas, a todos los trabajadores del país, sin distinguir si prestan sus servicios en la iniciativa privada o en el sector público.

En la fracción XVII del artículo 109 de la Ley del Impuesto sobre la Renta, se establece que no se pagará el impuesto sobre la renta, por las cantidades que entreguen las instituciones de seguros a sus asegurados o beneficiarios cuando ocurra el riesgo amparado, sin embargo, en el cuarto párrafo de dicha fracción se indica que el riesgo amparado se calculará considerando todas las pólizas de seguros que cubran el riesgo de muerte, invalidez, pérdidas orgánicas o incapacidad. Ahora bien, dicha exención no limita a que el riesgo amparado se cubra hasta cierto monto, por lo que esta Dictaminadora considera acertado la eliminación del cuarto párrafo de la fracción XVII del artículo 109 antes invocado, en virtud de que no es necesario que se establezca que para determinar el riesgo amparado se considere el monto que cubran todas las pólizas que tenga el contribuyente.

Sector primario

En la Ley del Impuesto sobre la Renta, se establece una reducción del pago de dicho gravamen del 50%, aplicable a los contribuyentes dedicados exclusivamente a las actividades agrícolas, ganaderas, pesqueras o silvícolas. Estos contribuyentes, por su actividad, necesariamente realizan operaciones con otros contribuyentes con los que estan relacionados, esto en virtud de sus intereses en común, situación que en la Ley de la materia se denomina que las empresas se consideran "partes relacionadas", por tal motivo la propia Ley establece como obligación, para otro tipo de contribuyentes que realizan operaciones con otros con los que estan relacionados, pacten sus precios conforme a lo que la propia Ley denomina "precios de transferencia".

También, la propia Ley del Impuesto sobre la Renta, obliga a que las sociedades pacten sus operaciones a precios de mercado, esto con la finalidad de evitar que mediante planeación dichas sociedades trasladen sus utilidades a empresas de menor carga fiscal, situación que actualmente no se encuentra regulada por la citada Ley para los contribuyentes dedicados exclusivamente a las actividades agrícolas, ganaderas, pesqueras o silvícolas, por lo que esta Dictaminadora considera acertado que se establezca en la propia Ley del Impuesto sobre la Renta, que los contribuyentes del sector primario, apliquen las reglas sobre precios de transferencia contenidas en la ley de la materia, y con esto se evite que las utilidades de sectores diversos al primario, gocen también de la reducción del 50% destinada exclusivamente a dicho sector primario.

En la fracción XXV del artículo 109 de la Ley del Impuesto sobre la Renta, se exenta del pago de dicho gravamen a los ingresos derivados de la enajenación de derechos parcelarios, sin embargo, existen contribuyentes que han utilizado dicha exención con la finalidad de incrementar el costo fiscal del adquirente y así evitar pagar correctamente el impuesto al enajenar nuevamente el derecho parcelario. Por tal motivo, esta Comisión dictaminadora estima que es correcto limitar dicho no pago, con el fin de que ese beneficio aplique sólo a los ingresos que se obtengan por la enajenación de terrenos parcelarios siempre que no exceda de diez pesos por metro cuadrado de terreno enajenado. Con esto se logrará que la escrituración de los terrenos se realice a los precios en que realmente se vendan.

Pequeños Contribuyentes

Esta Dictaminadora considera acertado que las Entidades Federativas cuenten con facultad de poder establecer cuotas fijas para el cobro del impuesto sobre la renta de los contribuyentes que tributan en la Sección III del Capítulo II del Título IV de la Ley del Impuesto sobre la Renta.

Lo anterior es congruente con las medidas que a partir del ejercicio fiscal de 2003 fueron aprobadas por esta Soberanía, para otorgar facultades a las entidades federativas para administrar y cobrar directamente el impuesto sobre la renta de los contribuyentes sujetos al régimen de pequeño contribuyente, lo que permitirá que dichas entidades puedan simplificar la manera de administrar el impuesto de este sector de contribuyentes.

Deducción de aportaciones voluntarias a la subcuenta de aportaciones voluntarias.

En congruencia con la modificación propuesta por esta Dictaminadora respecto a la exención de los ingresos obtenidos por las personas físicas de la subcuenta de aportaciones complementarias de retiro, se estima conveniente modificar la fracción V del artículo 176 y la fracción XVIII del artículo 167, de la del Impuesto sobre la Renta, con el objeto de eliminar la deducción personal que se establece especto a las aportaciones voluntarias realizadas a la subcuenta de aportaciones voluntarias, toda vez que este tipo de aportaciones de conformidad con lo dispuesto en la Ley de los Sistemas de Ahorro para el Retiro, pueden ser retiradas cada seis meses por los trabajadores, constituyéndose en un instrumento de inversión que no es de largo plazo.

Es importante señalar, la deducción establecida en el artículo 176 fracción V de la Ley del Impuesto sobre la Renta, tienen por objeto fomentar el ahorro de largo plazo para hacer frente al retiro de los trabajadores, por lo que se considera que en dicha deducción únicamente se deben mantener las aportaciones efectuadas a la subcuenta de aportaciones complementarias, que en los términos de las leyes de seguridad social sólo se pueden retirar cuando se den los supuestos para que el trabajador obtenga una pensión.

Acorde con lo anterior, se establecería un disposición transitoria, a fin de que los contribuyentes que hubiesen efectuado la deducción de aportación efectuadas a la subcuenta de aportaciones voluntarias y retiren éstas antes de los plazos a que se establecían para efectuar la deducción, puedan calcular el monto de impuesto sobre la renta a su cargo.

En este sentido, se propone la modificación de los artículos 176, fracción V y 167 fracción XVIII de la Ley del Impuesto sobre la renta, para quedar como sigue:

"Artículo 167. .........

..............

Cuando hubiesen transcurrido más de cinco ejercicios desde la fecha de apertura del plan personal de retiro y la fecha en que se obtenga el ingreso, el contribuyente deberá pagar el impuesto sobre el ingreso aplicando la tasa de impuesto promedio que le correspondió al mismo en los cinco ejercicios inmediatos anteriores a aquel en el que se efectúe el cálculo. Para determinar la tasa de impuesto promedio a que se refiere este párrafo, se sumarán los resultados expresados en por ciento que se obtengan de dividir el impuesto determinado en cada ejercicio en que se haya pagado este impuesto entre el ingreso gravable del mismo ejercicio, de los cinco ejercicios anteriores y el resultado se dividirá entre cinco. El impuesto que resulte conforme a este párrafo se sumará al impuesto que corresponda al ejercicio que se trate y se pagará conjuntamente con este último.

Artículo 176. ........

V. Las aportaciones complementarias de retiro realizadas directamente en la subcuenta de aportaciones complementarias de retiro, en los términos de la Ley de los Sistemas de Ahorro para el Retiro o a las cuentas de planes personales de retiro. El monto de la deducción a que se refiere esta fracción será de hasta el 10% de los ingresos acumulables del contribuyente en el ejercicio, sin que dichas aportaciones excedan del equivalente a cinco salarios mínimos generales del área geográfica del contribuyente elevados al año.

..........

Cuando los recursos invertidos en las subcuentas de aportaciones complementarias de retiro o en los planes personales de retiro, así como los rendimientos que ellos generen, se retiren antes de que se cumplan los requisitos establecidos en esta fracción, el retiro se considerará ingreso acumulable en los términos del Capítulo IX de este Título.

............

En el Título V de la Ley del Impuesto sobre la Renta, se regulan los ingresos provenientes de fuente de riqueza ubicada en territorio nacional que perciban residentes en el extranjero. Dentro de este Título se encuentran comprendidos los fondos de pensiones y jubilaciones, y a los cuales la Ley, les otorga un régimen de exención a los ingresos que obtengan por intereses, ganancias de capital, así como por el otorgamiento del uso o goce temporal de terrenos o construcciones adheridas al suelo ubicadas en territorio nacional, derivado de las inversiones efectuadas por dichos fondos de pensiones y jubilaciones.

En la Iniciativa que se dictamina, se propuso que con la finalidad de fomentar el mercado inmobiliario mexicano a través de la captación de recursos de los fondos de pensiones y jubilaciones del extranjero, se otorgara un estímulo fiscal a los fideicomisos en los que los fideicomisarios sean dichos fondos de pensiones y jubilaciones, dicho estímulo consiste en que éstos no efectúen pagos provisionales del impuesto sobre la renta, propuesta que esta Comisión Dictaminadora considera acertada, por lo tanto, cuando los fondos realicen inversiones en el mercado inmobiliario a través de fideicomisos, el tratamiento sea de transparencia fiscal, no estarán obligados a efectuar pagos provisionales en materia del impuesto sobre la renta.

De igual forma, esta Dictaminadora estima pertinente, que dicho beneficio sea aplicable a los fondos de pensiones y jubilaciones establecidos en los términos del artículo 33 de la Ley del Impuesto sobre la Renta, así como a las sociedades de inversión de fondos para el retiro, residentes en territorio nacional, dando un trato equitativo a los contribuyentes.

No obstante lo anterior, esta Dictaminadora considera necesario efectuar unas modificaciones a los artículos 223 y 224 de la Iniciativa que se dictamina a fin de clarificar el tratamiento fiscal que tendrá tanto el fideicomiso como los fideicomisarios, cuando se aporten bienes inmuebles a dichos fideicomisos. Asimismo, esta Dictaminadora considera necesario establecer en el artículo 223 la mecánica para determinar la ganancia que se obtenga cuando se enajenen los certificados de participación que emitan dichos fideicomisos con motivo de la aportación de los inmuebles.

Subsidio para el empleo

En la Ley del Impuesto sobre la Renta, existe actualmente un crédito al salario cuyo fin consiste en que los trabajadores de menores ingresos, obtengan un mayor ingreso mediante ese crédito, a cargo del propio fisco federal. Dicho crédito se debe calcular en forma mensual mediante la aplicación de una tabla inversa al monto de los ingresos por salarios obtenidos por los contribuyentes, el cual se acredita contra el impuesto sobre la renta del trabajador. Ahora bien, dicho crédito da la posibilidad de que en los casos en que el mismo resulta mayor al impuesto del trabajador, los retenedores están obligados a entregar en efectivo la diferencia entre el impuesto y el crédito al salario, pudiendo, dicho retenedor acreditar, las cantidades entregadas en efectivo contra el impuesto sobre la renta que deba enterar o del retenido a terceros.

No obstante lo antes señalado, en la Iniciativa se propone, que con el fin de simplificar la aplicación del beneficio fiscal citado, se substituya dicho crédito por la aplicación de un subsidio mensual que se calcule en base en el salario mensual del trabajador y se desliga del impuesto a cargo de éste, lo que a esta Dictaminadora le parece acertado.

De igual forma, esta Comisión está de acuerdo con el mecanismo que se propone, y el cual consiste en que el empleador entregará en efectivo al trabajador, el monto del subsidio que mensualmente le corresponda, determinado conforme al monto del salario mensual, y éstos podrán acreditar contra el impuesto sobre la renta a su cargo o del retenido a terceros, las cantidades que entreguen a sus trabajadores. Ahora bien, los ingresos que perciban los trabajadores derivados del subsidio que se propone, no serán acumulables para los efectos del impuesto sobre la renta ni formarán parte del cálculo de la base gravable de cualquier otra contribución, ya que el objeto del subsidio es mantener el ingreso disponible de los trabajadores de menores ingresos, sin que esto implique una carga económica adicional para ellos ni para los empleadores.

Por otra parte, esta Dictaminadora coincide, en establecer que en los casos en los que un trabajador preste servicios a dos o más empleadores, dicho trabajador deberá elegir antes de que se le efectúe el primer pago de salarios, al empleador que le deberá efectuar la entrega mensual del subsidio, esto con la finalidad de que los otros empleadores no le hagan la entrega del mismo, con esto se evita que se de un beneficio indebido al trabajador. Asimismo, como una medida de control, esta Comisión está de acuerdo en que el trabajador que se encuentre en dicho supuesto, informe al empleador que le hará las entregas del subsidio, sobre el monto de las percepciones por salarios que percibe de cada uno de sus empleadores, a fin de que el subsidio se calcule considerando la totalidad de los ingresos percibidos en el mes.

La que Dictamina considera necesario modificar el subsidio para nivelación del ingreso que se propone, con el objeto de establecer de manera clara que el mismo aplicará a los empleadores para que estos a sus vez lo entreguen a sus trabajadores.

Subsidio para nivelación del ingreso

Esta Comisión está de acuerdo en que se establezca como una mediada adicional con el objeto de mantener el mismo ingreso disponible de los trabajadores cuyos ingresos no excedan de diez salarios mínimos generales del área geográfica del contribuyente, un subsidio para nivelación del ingreso, con lo cual se evita afectar en sus ingresos a este sector de contribuyentes y además, que dicho subsidio se aplique únicamente respecto de los trabajadores que hubiesen prestado sus servicios hasta el 31 de diciembre de 2003

De igual forma, esta Dictaminadora está de acuerdo en que el monto del subsidio sea la diferencia que resulte entre el ingreso disponible que por concepto de salario y demás prestaciones que obtenga el trabajador en el mes de enero de 2004, después de haber determinado el impuesto sobre la renta conforme a las disposiciones aplicables vigentes en dicho año y el ingreso disponible que por dichos conceptos haya obtenido el trabajador en diciembre de 2003, después de haber determinado el impuesto sobre la renta conforme a las disposiciones aplicables vigentes en 2003.

Que una vez calculado el monto del subsidio, sea entregado por el empleador a sus trabajadores mensualmente, sin que en su determinación se consideraran los incrementos saláriales que pudieran recibir dichos trabajadores, por lo que los empleadores podrán acreditar contra el impuesto a su cargo o el retenido a terceros, las cantidades que entreguen por concepto de este subsidio, con lo cual los empleadores no se verán afectados con una carga adicional.

Asimismo, la que Dictamina está de acuerdo en que se señale, que en el caso en que los trabajadores presten servicios a dos o más empleadores, el subsidio únicamente lo calculará el empleador con el que el trabajador obtenga mayores ingresos, y considerando únicamente los ingresos percibidos de dicho empleador, por lo que resulta correcto establecer como obligación del trabajador, el que avise por escrito a sus demás empleadores que no le efectúen el cálculo del subsidio correspondiente.

Se debe señalar que el subsidio se irá eliminando de manera gradual en cinco años, por lo que a partir del ejercicio de 2005, los empleadores deberán disminuir en una quinta parte cada año el monto que hubiesen determinado como subsidio.

Por otra parte, con el objeto de garantizar que el tanto el subsidio para nivelación del ingreso y el subsidio para el empleo efectivamente sean entregados a los trabajadores, se propone establecer como requisito para que los patrones puedan deducir su nomina, el que efectivamente realicen la entrega de estos subsidios. Asimismo, se propone establecer la obligación de que los empleadores al entregar el subsidio, en los comprobantes de pago se identifique de manera expresa y por separado el monto de los subsidios que se entreguen a los trabajadores.

Homologación de las bases del Impuesto sobre la Renta y las cuotas de Seguridad Social

Derivado de la propuesta de simplificar el cálculo del impuesto sobre la renta y eliminar las complejidades que se han generado por los tratamientos dispares que actualmente se establecen en el sistema fiscal entre el impuesto sobre la renta y las contribuciones de seguridad social.

La que Dictamina está de acuerdo en que sean homologadas las bases que se consideran para el cálculo del impuesto sobre la renta y la determinación de las cuotas obrero patronales pagadas al Instituto Mexicano del Seguro Social e Instituto del Fondo Nacional de la Vivienda para los Trabajadores, con esto se pretende homologar dichas contribuciones y así se calculen sobre los mismos ingresos que perciben los trabajadores por la prestación de servicios personales subordinados gravados con el impuesto sobre la renta.

Esta reforma fortalece al Instituto Mexicano del Seguro Social al aumentar sus ingresos en una cantidad importante. Asimismo, aumenta también la cantidad que los trabajadores tendrán disponible en el Instituto del Fondo Nacional de la Vivienda para los Trabajadores y las Administradoras de Fondos para el Retiro. Lo cual hará que las prestaciones que reciben de dichas instituciones sean acordes con su salario total.

Derivado de lo anterior, esta Comisión considera acertado que se modifique el artículo 27 de la Ley del Seguro Social, con el fin de que sean incorporados al salario base de cotización aquellos conceptos que la Ley del Impuesto sobre la Renta considera como ingresos por salarios gravables para el trabajador.

No obstante lo anterior, la que Dictamina estima conveniente modificar las disposiciones de vigencia temporal de la Ley del Seguro Social y la Ley del Instituto del Fondo Nacional de la Vivienda para los Trabajadores, a fin de establecer que cuando las cuotas patronales tengan un incremento mayor al 5% respecto de las pagadas en el sexto bimestre de 2003, el incremento se deberá cubrir durante 2004, sin que exceda del 5% y a partir de los años de 2005 el incremento que absorberán los patrones será aumentando paulatinamente para que al llegar al año de 2008, se cubra la totalidad del incremento de las cuotas patronales, derivado de las reformas que se proponen a la Ley del Seguro Social.

Eliminación del impuesto sustitutivo del crédito al salario

No obstante que el impuesto sustitutivo del crédito al salario fue en su momento un instrumento reorientador del gasto fiscal y que actualmente enfrenta la hacienda pública federal con motivo del crédito al salario a que tienen derecho los trabajadores mexicanos, el Pleno de la Suprema Corte de Justicia de la Nación, ha considerado que el mismo es contrario al principio de proporcionalidad tributaria, por no atender a la capacidad contributiva del sujeto pasivo del gravamen, sino a un elemento ajeno a ésta, como lo es la cantidad del crédito al salario que, en efectivo, debe entregar a sus trabajadores, por lo que se lo ha declarado inconstitucional.

Por tal virtud, esta Comisión Dictaminadora, considera acertado que derogue dicho gravamen al haberse declarado inconstitucional, con esta mediada, de igual manera se beneficiará a los contribuyentes que no solicitaron el amparo y protección de la justicia federal en contra de este impuesto, además de que se evita el que se vea afectada la competitividad de las empresas, ya que quienes obtuvieron el amparo de la justicia federal se encuentren libres del gravamen y las que no se encuentren obligadas a cubrirlo, lo que resulta inequitativo.

Coeficiente de utilidad para pagos provisionales

El artículo 14, fracción I de la Ley del Impuesto sobre la Renta, establece la obligación de aumentar o disminuir, la utilidad o pérdida fiscal que se debe considerar para el cálculo del coeficiente de los pagos provisionales, cuando los conceptos de acumulación o deducción tienen un efecto fiscal distinto al que tenían en el ejercicio al que corresponda el coeficiente.

Dicha medida constituye una carga adicional a los contribuyentes en la determinación de sus pagos provisionales, por lo que esta Dictaminadora considera adecuado eliminar dicha obligación, con el fin de simplificar el cálculo del coeficiente de utilidad de los pagos provisionales.

En este sentido, se considera acertada la propuesta planteada para derogara le último párrafo de la fracción I del artículo 14 de la Ley del Impuesto sobre la Renta.

Participación de los trabajadores en las utilidades de las empresas

La Constitución Federal de 1917 introdujo el marco jurídico para que los trabajadores participaran en las utilidades de las empresas. Sin embargo, la falta de bases uniformes, comprobables e informes que materializaran dicho reparto, hizo inaplicable la disposición constitucional.

En el año de 1962, por iniciativa del Ejecutivo Federal se reformó el artículo 123, Apartado A, fracción IX de la Constitución Política de los Estados Unidos Mexicanos, para establecer que el monto de las utilidades a repartir entre los trabajadores sería con base en la renta gravable determinada en términos de la Ley del Impuesto sobre la Renta.

En el momento en que la reforma constitucional cobro vigencia, el concepto "renta gravable" contenido en la Ley del Impuesto sobre la Renta reflejaba la utilidad histórica pues no existía en la Ley el ajuste por inflación.

En el año de 1986 se aprobó una importante reforma a la Ley del Impuesto sobre la Renta que incorporaba los efectos inflacionarios en la determinación del impuesto.

En este sentido, para no afectar los intereses de los trabajadores se estableció para la determinación de la participación de los trabajadores en las utilidades de las empresas una base histórica (sin ajuste por inflación), regulada en el artículo 14 de la Ley del Impuesto sobre la Renta y que entró en vigor en 1989. Dicha base es distinta a la establecida en el artículo 10 de la Ley en comento, ya que para efectos de la determinación del ISR sí se considera el ajuste por inflación.

Por ello, esta comisión Dictaminadora no considera procedente la propuesta de reforma al artículo 16 de la Ley del Impuesto sobre la Renta que se propone en la iniciativa que se dictamina, toda vez que dicha modificación provocaría un perjuicio a los intereses de los trabajadores para la determinación de su participación en las utilidades de las empresas.

Bajo este orden de ideas, esta Comisión considera que no debe aprobarse la modificación propuesta al artículo 16 de la Ley del Impuesto sobre la Renta.

Cambio a la deducción de costo de ventas en lugar de compras

Como se ha señalado por esta Comisión Dictaminadora, uno de los objetivos fundamentales de la reforma fiscal que se somete a consideración de esta Soberanía, es la de simplificar el esquema tributario, a fin de que los contribuyente cuenten con un incentivo para cumplir adecuadamente con sus obligaciones fiscales, además de reducir de manera importante los costos administrativos de dicho cumplimiento.

Asimismo, la simplificación esquema tributario genera que desaparezcan los incentivos para realizar prácticas de evasión y elusión fiscales, que han afectado de manera importante las fuentes de recursos que requiere el Estado para cumplir adecuadamente con sus funciones y apoyar a los sectores más desprotegidos a través del gasto social.

En este orden de ideas, esta Comisión Dictaminadora no considera adecuada la propuesta de modificar en la Ley del Impuesto sobre la Renta la deducción de compras por la deducción de costo de ventas, ya que dicha medida implica un retroceso en el proceso de simplificación que se busca en los diversos gravámenes que constituyen sistema tributario del país.

En efecto, establecer como deducción el costo de ventas implica una carga administrativa importante tanto para los contribuyentes como para las autoridades fiscales, que provocaría un complejidad en el sistema del gravamen, ya que se tendrían que establecer diversas medidas de control para evitar maniobras de elusión o evasión fiscales, con lo cual se perdería el objetivo de la reforma que es el de genera una mayor certeza y simplicidad en el pago de los impuestos.

Además, esta Comisión considera que de aprobarse un sistema de deducción de costo de ventas, podría generar que un gran numero de empresas al no poder determinar el costo de ventas, llevarlas a la quiebra, con lo cual se perderían importantes fuentes de empleo, los cual es contrario al objetivo de incrementar la generación de empleos a través de la simplificación del sistema fiscal.

Asimismo, es importante señalar establecer los controles de inventarios como lo propone la iniciativa que se dictamina, generaría una carga administrativa sumamente compleja, la cual resultaría muy difícil de administrar, provocando una menor competitividad de nuestras empresas, disminuyendo los flujos de inversión y por ende la generación de empleos.

Es importante destacar, que el esquema de deducción de costo de ventas se elimino de la Ley del Impuesto sobre la Renta, dado su complejidad para la valuación de los inventarios para la deducción de las compras del ejercicio. Dicha complejidad provoca necesariamente desaliento en los contribuyentes para el cumplimiento espontáneo de sus obligaciones fiscales, generando también un incentivo para realizar maniobras de elusión y evasión fiscal que erosionan gravemente la base del gravamen.

En este sentido, la que Dictamina considera que no es viable la propuesta de modificar la deducción de compras paras establecer la deducción del costo de ventas, dada la complejidad administrativa que implica administrarla, además de que generaría una carga adicional a las empresas que va en contra del objetivo de la reforma que es el simplificar la estructura de los impuestos para generar su cumplimiento espontáneo.

Nueva tarifa del impuesto para personas físicas

Como ha señalado esta Comisión Dictaminadora, se considera adecuada simplificar el cálculo del impuesto sobre la renta de las personas físicas y mantener libres de carga fiscal a los contribuyentes de menor capacidad administrativa. Sin embargo, acorde con la propuesta de establecer una tarifa más sencilla y una disminución en el pago del gravamen, es indispensable ampliar la base gravable del impuesto, por lo que resulta indispensable eliminar todas aquellas exenciones que representan ingresos recurrentes o monetizables para los contribuyentes y que dado el objeto del impuesto sobre la renta, constituyen ingresos que deben formar parte de la base gravable.

En este sentido, el solo proponer simplificación de la tarifa de las personas físicas sin ampliar la base gravable, podría provocar una pérdida de hasta un punto del PIB, que mermaría de manera importante las finanzas públicas del país, por lo que la reducción del impuesto sobre la renta necesariamente se debe acompañar de una reforma que amplíe la base gravable.

Es importante destacar que la ampliación de la base no pretende incrementar la contribución de las personas de menores ingresos, ya que como se ha señalado por esta Comisión Dictaminadora, se mantendría una desgravación a los contribuyentes con ingresos de hasta $76,000.00 al año, con lo cual hasta el 80% de los trabajadores asegurados al IMSS quedaría dentro de la exención mencionada.

Por ello, si bien esta Dictaminadora considera adecuado simplificar la estructura de la tarifa de las personas físicas, también es indispensable ampliar la base gravable, a fin de que la propuesta sea integral y logre los objetivos que se proponen.

Deducción Inmediata

La deducción inmediata de las inversiones se estableció en la Ley del Impuesto sobre la Renta, con el objeto de constituir un mecanismo que permitiera la generar un incentivo directo al crecimiento económico y a la generación de nuevos empleos.

Como medida para impulsar la inversión productiva en un momento en que se necesita reactivar la economía y con ello la generación de fuentes de empleo para los mexicanos, pero sin poner en riesgo el equilibrio de las finanzas públicas.

En este sentido, dado que en materia de impuesto sobre la renta se plantea la disminución del gravamen a las empresas a una tasa del 30%, lo que implica un importante incentivo al sector productivo del país, esta Dictaminadora no considera adecuado modificar el actual esquema de deducción inmediata que contempla la ley, ya que ello implica un importante costo para las finanzas públicas.

Es importante señalar, que actualmente la deducción inmediata se permite en las áreas metropolitas y de influencia del Distrito Federal, Guadalajara y Monterrey, cuando se trata de empresas intensivas en mano de obra, que utilicen tecnologías limpias en cuanto emisiones contaminantes y no requieran uso intensivo de agua en sus procesos productivos.

Por lo anterior, esta Dictaminadora no considera conveniente efectuar las modificaciones que se proponen para el esquema de deducción inmediata.

Derogación del Régimen de Consolidación

El elemento fundamental en el régimen de consolidación fiscal es la relación de negocios entre sociedades, por lo que en el caso de que dos o más empresas opten por aplicar dicho régimen, podrán amortizar las pérdidas que tenga una empresa contra las utilidades de otra sociedad perteneciente al mismo grupo de intereses.

Es necesario precisar que este régimen no tienen como propósito eliminar las cargas tributarias, sino sólo pretende ser un sistema neutral de pago de impuestos, en el que se permite diferir parte de su impuesto, lo que no representa un ahorro de impuestos para los contribuyentes, toda vez que, el impuesto diferido al amortizar pérdidas con utilidades del mismo grupo se enterará posteriormente al fisco federal en el momento en que la empresa en forma individual amortice sus utilidades, por lo que sólo se permite un diferimiento del impuesto.

Ahora bien, el pretender eliminar el régimen de consolidación, traería como único efecto para el fisco el que no se pueda diferir el gravamen, ya que por una parte se pagaría el impuesto individual de las empresas ganadoras y por otra las compañías perdedoras obtendrían una pérdida que se amortizaría en el futuro, además que los contribuyentes al momento de dejar de existir el régimen de consolidación fiscal se fusionarían (en una sola empresa con sucursales) llegando al mismo resultado que se llega en el régimen de consolidación fiscal, es decir, que las utilidades generadas por algunas sucursales serían compensadas contra las pérdidas de las demás sucursales.

Por anteriormente referido, esta Comisión dictaminadora considera que es conveniente mantener el esquema de consolidación fiscal, ya que de esta forma se permite a los grupos seguir tributando como sociedades mercantiles individuales y en forma consolidada con las ventajas que esto representa y no trabajar a través de sucursales determinando un sólo resultado fiscal.

Retorno de capitales

Es importante señalar que la pretensión de atraer capital extranjero data desde 1990 y que el la forma más reciente de atraer capitales es el Decreto emitido por el Ejecutivo Federal el 18 de octubre de 1995, denominado "Decreto que otorga diversas facilidades administrativas en materia del impuesto sobre la renta relativas a depósitos o inversiones o inversiones que se reciban en México", dicho documento tiene como medida incentivar el retorno de capitales invertidos en el extranjero, a través de una gravación mínima de los rendimientos del dinero que se mantiene en el extranjero, además de tratar de regularizar a los contribuyentes que no han pagado impuestos en ejercicios anteriores.

Dicho decreto establece la opción para el contribuyente de aplicar la tasa del 1%, sin deducción alguna, al monto de total de los recursos, incluidos sus intereses, estableciéndose en el mismo, entre otras obligaciones que el pago se debe efectuar mediante la adquisición de estampillas en las instituciones de crédito o casa de bolsa del país, conservar los comprobantes de los depósitos o inversiones realizadas en territorio nacional, así como las estampillas con que se pagó el impuesto correspondiente, durante un plazo de diez años.

Resulta también necesario señalar, que los ingresos que grava el citado Decreto es por concepto de intereses, rendimientos y otros ingresos derivados de ganancias cambiarias por una inversión realizada en el extranjero.

Ahora bien, en la propuesta que se plantea en la fracción VII del Artículo Segundo de las Disposiciones Transitorias de la Ley del Impuesto sobre la Renta, no establece de manera precisa las reglas y obligaciones que deberá cumplir el contribuyente, asimismo, no le da seguridad jurídica, toda vez, que el beneficio que se pretende implementar se encuentra en una disposición transitoria de la Ley y, por otra parte, sería necesario que el Ejecutivo Federal derogue el multicitado Decreto para efectos de evitar propiciar confusiones al propio contribuyente.

Por las citadas consideraciones, esta Dictaminadora no considera adecuada la propuesta relativa al retorno de capitales.

Acotamiento del Régimen Simplificado

Es necesario aclarar que en el año de 1990, se introduce en la Ley del Impuesto sobre la Renta, un régimen simplificado para personas físicas, pero con el fin de evitar que mediante el régimen de bases especiales de tributación y el de contribuyentes menores, se generaran grandes distorsiones en la economía y que se siguieran utilizando éstos como instrumentos para la elusión tributaria.

Ahora bien, el Régimen Simplificado de las Personas Morales, que regulaba el Título II-A de la Ley del Impuesto sobre la Renta, vigente hasta el 31 de diciembre de 2001, aplicaba respecto de los ingresos que obtenían las personas morales que se dedicaban exclusivamente a actividades agrícolas, ganaderas, pesqueras o silvícolas, así como al autotransporte terrestre de carga o pasajeros. El beneficio contenido en dicho esquema era el que cumplirían sus obligaciones fiscales de manera simplificada y la determinación de la base del impuesto era la diferencia entre el total de las entradas y las salidas en efectivo, bienes o servicios relacionados con la actividad empresarial.

No obstante lo anterior, en la Ley del Impuesto sobre la Renta vigente a partir de 2002, y con el objeto de evitar la distorsión de las formas de organización de algunos sectores de contribuyentes, se estableció un nuevo régimen simplificado aplicable a las personas morales dedicadas al autotransporte de carga o de pasajeros, las de derecho agrario que se dediquen exclusivamente a actividades agrícolas, ganaderas, silvícolas o pesqueras, empresas integradoras, así como las sociedades cooperativas de autotransportistas dedicadas exclusivamente al autotransporte de carga o de pasajeros.

Este nuevo régimen simplificado a diferencia del anterior, no es un esquema que genere iniquidades ni evasión fiscal, sino que resulta neutral y solo otorga a los integrantes de este sector facilidades para el pago de contribuciones acorde con la forma de operación de esos contribuyentes, por lo que esta Comisión Dictaminadora no considera acertada la propuesta de acotar la aplicación del Régimen Simplificado.

Cambio a flujo de efectivo para personas morales

A partir de 2002, las personas físicas con actividades empresariales tributaran en la Ley del Impuesto sobre la Renta, bajo un sistema de flujo de efectivo, acumulando sus ingresos en el momento en que los mismos sean efectivamente percibidos en efectivo, en bienes o servicios, la implementación de este sistema fue con el objetivo de eliminar los ajustes por inflación que debían realizar las personas físicas respecto de los ingresos en crédito y sobre los cuales pagaban el impuesto, con esto se eliminó la homologación que se tenía al régimen de las personas morales y de esta manera es equitativo el pago de sus contribuciones.

No obstante lo anterior, en el régimen aplicable de las personas morales que tributan en el Título II de la Ley antes citada, el efecto del sistema de flujo de efectivo sería diferente, pariendo de la problemática de carácter administrativo que se presentaría para las empresas, ya que para los efectos fiscales de control tendría que entregar dos facturas, ya que la persona moral deberá emitir una factura inicial en donde se tengan detallados todos los requisitos fiscales y posteriormente emitir otra factura con requisitos parciales en la cual tiene que especificar lo que está cobrando.

Por tal motivo, las persona morales tendrían que modificar sus registros contables, para llevar registros especiales y adicionales para el control de todas sus operaciones, lo que sin duda representarían una mayor carga administrativa para las empresas y presumiblemente mayores costos. Otro aspecto importante, pudiera darse el caso de que un dividendo decretado o acordado, que no sea pagado por una supuesta falta de flujo de efectivo, lo que se prestaría a la elusión o evasión fiscal.

Otro problema que se presentaría es cuando se realicen operaciones con países que tributen bajo el régimen fiscal de devengado, por lo anterior, la que Dictamina considera inadecuado que sea modificado el régimen de devengado por el de flujo de efectivo.

Reforma al impuesto sobre la renta de las personas físicas

Ha sido una constante búsqueda en el sistema impositivo mexicano, el pretender que el cálculo de los impuestos sea lo más sencillo posible, esto se puede apreciar con las reformas que se han implementado año con año, por lo que con la finalidad de proseguir con esta simplificación, se considera acertado el pretender la implementación de un sistema más sencillo para calcular el impuesto sobre la renta, sobre la base de la aplicación de una sola tarifa en lugar del sistema actual que es de 50.

Con la reducción en el número de tramos que integra la tarifa aplicable a las personas físicas, extendiendo el monto de ingresos en cada uno de sus escalones, se evitará que los contribuyentes dupliquen su esfuerzo para poder incrementar sus ingresos a través de trabajo adicional, ya que la carga fiscal por el aumento de sus ingresos se mantiene prácticamente constante.

Asimismo, al implementarse una nueva tarifa estructurada en dos tramos, se conseguirá un cálculo simplificado, con lo que mantienen libres de carga fiscal a los contribuyentes de menor capacidad contributiva, y promoverá que más personas cooperen y cumplan con sus obligaciones fiscales, propuesta con la que esta Comisión esta de acuerdo.

Otra medida importante y que esta íntimamente relacionada con la anterior, es la reducción de la tasa impositiva, sin embargo, para poder lograr una reducción de tasa es necesario aplicar otras medidas fiscales, como lo es el contar con una base más amplia de contribuyentes, esto se obtiene entre otras acciones con la eliminación de todas aquellas exenciones que representan ingresos recurrentes o monetizables para los contribuyentes y que dado el objeto del impuesto sobre la renta, constituyen ingresos que deben formar parte de la base gravable.

Con las mediadas anteriormente señaladas, esta Comisión dictaminadora esta segura que se logrará ampliar la base gravable del impuesto sobre la renta, sin que se incremente la contribución de las personas de menores ingresos, ya que en la Ley del Impuesto sobre la Renta, se establece de manera expresa que los contribuyentes que obtenga ingresos de hasta de $76,000.00 en el año, conservan la desgravación total del impuesto y a partir de esta cantidad cubran su impuesto fundamentalmente con la tasa del 25%, pero siempre desgravando en todos los casos los primeros $76,000.00.

Finalmente, es necesario señalar que si bien es cierto que la propuesta de desgravar a los contribuyentes que obtengan ingresos por debajo de seis salarios mínimos generales mensuales de la zona económica mediante la implementación de una nueva tarifa más progresiva, conservando la tasa máxima del 33%, es una mediada importante, no resulta viable para esta Comisión, en virtud de que el sólo proponer simplificación de la tarifa de las personas físicas sin ampliar la base gravable, podría provocar una pérdida recaudatoria que mermaría las finanzas públicas del país, por lo que la reducción del impuesto sobre la renta necesariamente se debe acompañar de una reforma que amplíe la base gravable.

Limitar el acreditamiento del impuesto pagado por concepto de dividendos

En la Ley del Impuesto sobre la Renta, se regulan en su Título IV, Capítulo VIII, los ingresos que obtienen las personas físicas que deben considerarse dividendos o utilidades distribuidas, los intereses a que se refiere el artículo 123 de la Ley General de Sociedades Mercantiles y a las participaciones en la utilidad que se paguen a favor de obligacionistas u otros, por sociedades mercantiles residentes en México o por sociedades nacionales de crédito.

Derivado de lo anterior, los ingresos percibidos por personas físicas provenientes de ganancias distribuidas por personas morales (dividendos), se consideran ingresos acumulables en el ejercicio en que se perciban en efectivo, pudiendo estas las personas físicas acreditar el impuesto sobre la renta pagado por la persona moral que distribuye las utilidades siempre que consideren el impuesto pagado por la emisora como un ingreso acumulable y cuente con la constancia de dividendos percibidos emitida por la sociedad que distribuye las ganancias.

Ahora bien, en el caso de limitar el acreditamiento del impuesto pagado por concepto de dividendos para evitar que las personas físicas obtengan saldo a favor como resultado de comparar el impuesto causado y el impuesto acreditable cubierto por las personas morales, las personas físicas que se colocaran en el supuesto que se plantea podría interponer un juicio de amparo, toda vez que se le estaría violando el principio de equidad, al no permitirle el derecho al acreditamiento de un impuesto que ha sido pagado, por lo que esta Comisión dictaminadora, no considera viable la propuesta de establecer una limitante al derecho al acreditamiento del dividendo pagado por la persona moral.

Información del Sistema Financiero

La Ley de Instituciones de Crédito, señala en su artículo 117, que las instituciones de crédito en ningún caso podrán dar noticias o información de los depósitos, servicios o cualquier tipo de operaciones, sino al depositante, deudor, titular o beneficiario que corresponda, a sus representantes legales o a quienes tenga otorgado poder para disponer de la cuenta o para intervenir en la operación o servicio, salvo cuando las pidieren, la autoridad judicial en virtud de providencia dictada en juicio en el que el titular sea parte o acusado y las autoridades hacendarias federales, por conducto de la comisión Nacional Bancaria, para fines fiscales. Los empleados y funcionarios de las instituciones de crédito serán responsables, en los términos de las disposiciones aplicables, por violación del secreto que se establece y las instituciones estarán obligadas en caso de revelación del secreto, a reparar los daños y perjuicios que se causen.

Por lo anteriormente referido, esta Comisión considera que no es procedente el que se incorpore en la Ley del Impuesto sobre la Renta, la obligación de las instituciones de crédito de proporcionar información respecto de los depósitos que efectúen las personas físicas y morales, toda vez que dichas instituciones estarían ante la presencia de un conflicto de leyes, ya que por una parte, las instituciones de crédito fiscalmente tendrían que informar al Servicio de Administración Tributaria, respecto de los depósitos que les hagan las personas físicas y morales, y en el caso de no cumplir con dicha obligación se harían acreedores a una sanción, por otra parte, en caso de otorgar la información que se considera secreta conforme al citado artículo 117 de la Ley del Instituciones de Crédito, sería sancionado el informante. Consecuentemente, esta Dictaminadora no estima viable la propuesta en comento.

Por lo anteriormente expuesto, los integrantes de la Comisión

de Hacienda y Crédito Público que suscriben, someten al Pleno

de esta H. Soberanía el siguiente

Decreto por el que se Reforman, Adicionan y Derogan diversas disposiciones de la Ley del Impuesto sobre la Renta de la Ley del Seguro Social y se Establecen Subsidios para el Empleo y para la nivelación del ingreso

ARTÍCULO PRIMERO. Se REFORMAN los artículos 10, primer párrafo; 31, fracciones V, último párrafo y XX; 32, fracción I, segundo párrafo; 81, fracción III y último párrafo del artículo; 109, fracciones III, primer párrafo, V, VI, VIII y XXV; 113, primer y segundo párrafos; 116, segundo párrafo y último párrafo en su inciso a); 117, fracción IV; 118, fracciones I, IV, último párrafo, V, primer párrafo y último párrafo del artículo; 127, primer párrafo; 143, segundo párrafo; 167, fracción XVIII, primero y último párrafos; 169, primer párrafo; 170, segundo y actual séptimo párrafos; 172, fracciones VII, último párrafo y XVI; 173, fracción I, segundo párrafo; 176, fracción V, primer y tercer párrafos; 177, primer y penúltimo párrafos, y el factor de 1.4706 a que se refieren los artículos 11, primer párrafo; 71, segundo, tercero, séptimo y octavo párrafos; 73; 75, penúltimo párrafo; 88, penúltimo párrafo; 89, fracciones I, cuarto párrafo y II, tercer párrafo; 165, primer párrafo; 170, penúltimo párrafo; 193, fracción I, primer párrafo, será de 1.4286 y los factores de 1.1905 y 0.4706 a que se refiere el artículo 11, segundo párrafo y la fracción II, serán de 1.1765 y 0.4286, respectivamente; se ADICIONAN los artículos 9, con un cuarto párrafo, pasando los actuales cuarto a sexto párrafos a ser quinto a séptimo párrafos; 29, con una fracción XII; 123, con una fracción VII; 127, con un cuarto párrafo, pasando los actuales cuarto y quinto párrafos a ser quinto y sexto párrafos; 139, fracción VI, con un ultimo párrafo; 143, con un tercer párrafo, pasando los actuales tercero a sexto párrafos a ser cuarto a séptimo párrafos; 169, con un último párrafo; 170, con un tercer párrafo, pasando los actuales tercero a décimo primer párrafos a ser cuarto a décimo segundo párrafos; 223 y 224 y se DEROGAN los artículos 14, fracción I, último párrafo; 32, fracción I, último párrafo; 109, fracciones I, IX, XI y XVII, tercer y cuarto párrafos; 113, tercer párrafo, pasando los actuales cuarto a octavo párrafos a ser tercero a séptimo párrafos; 114; 115; 116, tercer párrafo, pasando los actuales cuarto a séptimo párrafos a ser tercero a sexto párrafos; 119; 173, fracción I, último párrafo; 178 y 216-Bis, fracción II, inciso b), numeral 6, de la Ley del Impuesto sobre la Renta, para quedar como sigue:

"Artículo 9o. ...........

La cesión de derechos sobre los ingresos por otorgar el uso o goce temporal de inmuebles, se considerará como una operación de financiamiento; la cantidad que se obtenga por la cesión se tratará como préstamo, debiendo acumularse las rentas devengadas conforme al contrato, aún cuando éstas se cobren por el adquirente de los derechos. La contraprestación pagada por la cesión se tratará como crédito o deuda, según sea el caso, y la diferencia con las rentas tendrá el tratamiento de interés. El importe del crédito o deuda generará el ajuste anual por inflación en los términos del Capítulo III del Título II de esta Ley, el que será acumulable o deducible, según sea el caso, considerando para su cuantificación, la tasa de descuento que se haya tomado para la cesión del derecho, el total de las rentas que abarca la cesión, el valor que se pague por dichas rentas y el plazo que se hubiera determinado en el contrato, en los términos que establezca el Reglamento de esta Ley.

.........

Artículo 10. Las personas morales deberán calcular el impuesto sobre la renta, aplicando al resultado fiscal obtenido en el ejercicio la tasa del 30%.

.........

Artículo 14. ........

Último párrafo (Se deroga).

Artículo 29. .......

Artículo 31. ....

Los pagos que a la vez sean ingresos en los términos del Capítulo I del Título IV, de esta Ley, se podrán deducir siempre que se cumpla con las obligaciones a que se refiere el artículo 118, fracciones I, II, V y VI de la citada Ley y las disposiciones que regulan los subsidios para el empleo y para nivelación del ingreso, en su caso.

..........

XX. Que tratándose de pagos efectuados por concepto de salarios y en general por la prestación de un servicio personal subordinado a trabajadores que tengan derecho los subsidios para el empleo y para nivelación del ingreso, efectivamente sean entregados y se dé cumplimiento a los requisitos que se establecen en las disposiciones legales que los regulan, salvo cuando no se esté obligado a ello en los términos de las citadas disposiciones legales.

Artículo 32. ..........

Tampoco serán deducibles los subsidios para el empleo y para nivelación del ingreso ni los accesorios de las contribuciones, a excepción de los recargos que hubiere pagado efectivamente o compensado.

Último párrafo (Se deroga).

Artículo 81. ........

.........

Artículo 109. ........

..........

V. Las prestaciones de seguridad social que otorguen las instituciones públicas de conformidad con las leyes de seguridad social.

VI. Los percibidos con motivo de subsidios por incapacidad, becas educacionales para los trabajadores o sus hijos, guarderías infantiles, que se concedan de manera general, de acuerdo con las leyes o por contratos de trabajo.

Tampoco se pagará el impuesto sobre la renta, por los ingresos percibidos por actividades culturales y deportivas, siempre que se otorguen en servicio o en especie, y se concedan de manera general, de acuerdo con las leyes, por contratos colectivos de trabajo o por Condiciones Generales de Trabajo acordadas con los sindicatos.

............

VIII. Los rendimientos provenientes de cajas de ahorro de trabajadores, siempre que el patrón no aporte cantidad alguna a dichas cajas por sí o por interpósita persona. No se considerará como aportación del patrón, los préstamos que éste efectúe a las cajas de ahorro, siempre que el monto del préstamo no exceda del 20% del promedio del activo del ejercicio inmediato anterior de la caja de que se trate. Cuando se inicie la caja de ahorro, el patrón podrá prestar hasta el 5% del promedio de la nómina del año inmediato anterior.

IX. (Se deroga).

...........

XI. (Se deroga).

...........

XVII. ..........

Tercer y cuarto párrafos (Se derogan).

........

XXV. Los que se obtengan de la enajenación de derechos parcelarios, de las parcelas sobre las que hubiera adoptado el dominio pleno o de los derechos comuneros, siempre y cuando sea la primera trasmisión que se efectúe por los ejidatarios o comuneros y la misma se realice en los términos de la legislación de la materia, hasta por un monto que no exceda del equivalente a diez pesos por metro cuadrado de terreno enajenado. Por el excedente se pagará el impuesto en los términos de este Título.

Artículo 113. Quienes hagan pagos por los conceptos a que se refiere este Capítulo están obligados a efectuar retenciones y enteros mensuales que tendrán el carácter de pagos provisionales a cuenta del impuesto anual.

La retención se calculará disminuyendo de la totalidad de los ingresos obtenidos en un mes de calendario, $6,333.00. Al resultado obtenido se le aplicará la siguiente:

Tercer párrafo (Se deroga).

............

Artículo 114. (Se deroga).

Artículo 115. (Se deroga).

Artículo 116. .........

El impuesto anual se determinará disminuyendo de la totalidad de los ingresos obtenidos en un año de calendario, por los conceptos a que se refiere este Capítulo, $76,000.00, al resultado obtenido se le aplicará la tarifa del artículo 177 de esta Ley. Contra el impuesto que resulte a cargo del contribuyente se acreditará el importe de los pagos provisionales efectuados.

Tercer párrafo (Se deroga).

.........

Artículo 117. ...........

......

IV. ......

Asimismo, deberán solicitar a los trabajadores que les comuniquen por escrito antes de que se efectúe el primer pago que les corresponda por la prestación de servicios personales subordinados en el año de calendario de que se trate, si prestan servicios a otro empleador y éste les efectúa la disminución de $6,333.00 a que se refiere el segundo párrafo del artículo 113 de esta Ley, a fin de que ya no se aplique nuevamente dicha disminución.

V. Presentar, ante las oficinas autorizadas a más tardar el 15 de febrero de cada año, declaración proporcionando información sobre las personas a las que les hayan entregado los subsidios para el empleo y para nivelación del ingreso, en el año de calendario anterior, conforme a las reglas generales que al efecto expida el Servicio de Administración Tributaria.

Quedan exceptuados de las obligaciones señaladas en este artículo, los organismos internacionales cuando así lo establezcan los tratados o convenios respectivos, y los estados extranjeros.

Artículo 119. (Se deroga).

Artículo 123. ......

Artículo 127. Los contribuyentes a que se refiere esta Sección, efectuarán pagos provisionales mensuales a cuenta del impuesto del ejercicio, a más tardar el día 17 del mes inmediato posterior a aquél al que corresponda el pago, mediante declaración que presentarán ante las oficinas autorizadas. El pago provisional se determinará restando de la totalidad de los ingresos a que se refiere esta Sección obtenidos en el período comprendido desde el inicio del ejercicio y hasta el último día del mes al que corresponde el pago, las deducciones autorizadas en esta Sección correspondientes al mismo período, así como $6,333.00 por cada uno de los meses a los que corresponda dicho período y, en su caso, las pérdidas fiscales ocurridas en ejercicios anteriores que no se hubieran disminuido.

......

Los contribuyentes que además perciban ingresos a los que se refiere el Capítulo I de este Título, determinarán el pago provisional, sin efectuar la disminución de los $6,333.00 por cada uno de los meses a los que corresponda el período del pago.

......

Artículo 139. ......

Las Entidades Federativas con las que se celebre convenio de coordinación para la administración del impuesto establecido en esta Sección, podrán estimar el ingreso gravable del contribuyente y determinar cuotas fijas para cobrar el impuesto respectivo.

Artículo 143. ......

El pago provisional se determinará aplicando la tarifa que corresponda conforme a lo previsto en el tercer párrafo del artículo 127 de esta Ley, a la diferencia que resulte de disminuir a los ingresos del mes o del trimestre por el que se efectúa el pago, $6,333.00, mensuales, y el monto de las deducciones a que se refiere el artículo 142 de la misma, correspondientes al mismo período.

Los contribuyentes que además perciban ingresos a los que se refieren los Capítulos I o II de este Título, determinarán el pago provisional, sin efectuar la disminución de los $6,333.00 por el mes o el trimestre por el que se efectúe el pago.

......

Artículo 167. ......

XVIII. Los ingresos provenientes de planes personales de retiro a que se refiere la fracción V del artículo 176 de esta Ley, cuando se perciban sin que el contribuyente se encuentre en los supuestos de invalidez o incapacidad para realizar un trabajo remunerado, de conformidad con las Leyes de seguridad social, o sin haber llegado a la edad de 65 años, para estos efectos se considerará como ingreso el monto total de las aportaciones que hubiese realizado a dicho plan personal de retiro que hubiere deducido conforme al artículo 176, fracción V de esta Ley, actualizadas, así como los intereses reales devengados durante todos los años de la inversión, actualizados. Para determinar el impuesto por estos ingresos se estará a lo siguiente:

Cuando hubiesen transcurrido más de cinco ejercicios desde la fecha de apertura del plan personal de retiro y la fecha en que se obtenga el ingreso, el contribuyente deberá pagar el impuesto sobre el ingreso aplicando la tasa de impuesto promedio que le correspondió al mismo en los cinco ejercicios inmediatos anteriores a aquel en el que se efectúe el cálculo. Para determinar la tasa de impuesto promedio a que se refiere este párrafo, se sumarán los resultados expresados en por ciento que se obtengan de dividir el impuesto determinado en cada ejercicio en que se haya pagado este impuesto entre el ingreso gravable del mismo ejercicio, de los cinco ejercicios anteriores y el resultado se dividirá entre cinco. El impuesto que resulte conforme a este párrafo se sumará al impuesto que corresponda al ejercicio que se trate y se pagará conjuntamente con este último.

......

Los contribuyentes que además obtengan ingresos a los que se refieren los Capítulos I, II o III de este Título, determinarán el pago provisional, sin efectuar la disminución de los $6,333.00 mensuales.

Artículo 170. ......

Los contribuyentes que obtengan periódicamente ingresos de los señalados en este Capítulo, salvo aquéllos a que se refieren los artículos 168 y 213 de esta Ley, efectuarán pagos provisionales mensuales a cuenta del impuesto anual, a más tardar el día 17 del mes inmediato posterior a aquél al que corresponda el pago, mediante declaración que presentarán ante las oficinas autorizadas. El pago provisional se determinará aplicando la tarifa del artículo 113 de esta Ley a la diferencia que resulte de disminuir a los ingresos obtenidos en el mes, $6,333.00 mensuales; contra dicho pago podrán acreditarse las cantidades retenidas en los términos del cuarto párrafo de este artículo.

Los contribuyentes que además obtengan ingresos a los que se refieren los Capítulos I, II o III de este Título o a los que se refiere el primer párrafo del artículo 169 de esta Ley, determinarán el pago provisional, sin efectuar la disminución de los $6,333.00 mensuales.

......

Las personas que efectúen las retenciones a que se refieren los párrafos cuarto, quinto y sexto de este artículo, así como las instituciones de crédito ante las cuales se constituyan las cuentas personales para el ahorro a que se refiere el artículo 218 de esta Ley, deberán presentar declaración ante las oficinas autorizadas, a más tardar el día 15 de febrero de cada año, proporcionando la información correspondiente de las personas a las que les hubieran efectuado retenciones en el año de calendario anterior, debiendo aclarar en el caso de las instituciones de crédito, el monto que corresponda al retiro que se efectúe de las citadas cuentas.

......

Artículo 172. ......

Los pagos que a la vez sean ingresos en los términos del Capítulo I del Título IV de esta Ley, se podrán deducir siempre que se cumpla con las obligaciones a que se refiere el artículo 118, fracciones I, II, V y VI de la citada Ley y las disposiciones que regulan los subsidios para el empleo y para nivelación del ingreso, en su caso.

......

XVI. Que tratándose de pagos efectuados por concepto de salarios y en general por la prestación de un servicio personal subordinado a trabajadores que tengan derecho a los subsidios para el empleo y para nivelación de sueldos, efectivamente sean entregados y se dé cumplimiento a los requisitos que se establecen en las disposiciones legales que los regulan, salvo cuando no se esté obligado a ello en los términos de las citadas disposiciones legales.

Tampoco serán deducibles los subsidios para el empleo y para nivelación del ingreso ni los accesorios de las contribuciones, a excepción de los recargos que hubiere pagado efectivamente o compensado.

Último párrafo (Se deroga).

Artículo 176. ......

......

Cuando los recursos invertidos en las subcuentas de aportaciones complementarias de retiro o en los planes personales de retiro, así como los rendimientos que ellos generen, se retiren antes de que se cumplan los requisitos establecidos en esta fracción, el retiro se considerará ingreso acumulable en los términos del Capítulo IX de este Título.

Artículo 177. Las personas físicas calcularán el impuesto del ejercicio sumando, a los ingresos obtenidos conforme a los Capítulos I, III, IV, V, VI, VIII y IX de este Título, después de efectuar las deducciones autorizadas en dichos Capítulos, la utilidad gravable determinada conforme a las Secciones I o II del Capítulo II de este Título, al resultado obtenido se le disminuirá, en su caso, las deducciones a que se refiere el artículo 176 de esta Ley. A la cantidad que se obtenga se le disminuirán $76,000.00. Al resultado obtenido se le aplicará la siguiente:

......

En los casos en los que el impuesto a cargo del contribuyente sea menor que la cantidad que se acredite en los términos de este artículo, únicamente se podrá solicitar la devolución o efectuar la compensación del impuesto efectivamente pagado o que le hubiera sido retenido. Para los efectos de la compensación a que se refiere este párrafo, el saldo a favor se actualizará por el período comprendido desde el mes inmediato anterior en el que se presentó la declaración que contenga el saldo a favor y hasta el mes inmediato anterior al mes en el que se compense.

......

Artículo 178. (Se deroga).

Artículo 216-Bis. ......

b) ......

6. (Se deroga).

Artículo 223. Con el propósito de fomentar el mercado inmobiliario mexicano, los fideicomisos cuya única actividad sea la construcción o adquisición de inmuebles que se destinen a su enajenación o a la concesión del uso o goce, así como la adquisición del derecho para percibir ingresos por otorgar dicho uso o goce, estarán a lo siguiente:

II. Para determinar la ganancia por la enajenación de los certificados de participación que emitan los fideicomisos a que se refiere este artículo, los contribuyentes disminuirán del ingreso obtenido por la enajenación del certificado de que se trate, el costo promedio que corresponda a dicho certificado.

El costo promedio incluirá todos los certificados que tenga el contribuyente del mismo fideicomiso en la fecha de la enajenación, aun cuando no los enajene en su totalidad.

El costo promedio se determinará dividiendo el costo de la totalidad de los certificados propiedad del contribuyente correspondientes a un mismo fideicomiso, entre el número total de certificados que tenga el contribuyente a la fecha de la enajenación.